جائزہ

یہ حکمت عملی 15 منٹ کے ٹائم فریم پر مبنی ایک اعلی تعدد تجارتی حکمت عملی ہے۔ حکمت عملی ایک سے زیادہ تکنیکی اشاریوں کو یکجا کرتی ہے، بشمول ایکسپونینشل موونگ ایوریج (EMA)، رشتہ دار طاقت انڈیکس (RSI)، اوسط ڈائریکشنل انڈیکس (ADX) اور ایوریج ٹرو رینج (ATR)، ان اشاریوں کی ہم آہنگی کے ذریعے تجارتی سگنل حاصل کرنے کے لیے اور خطرات کا متحرک انتظام۔ حکمت عملی ایک واضح بصری ڈیزائن کو اپناتی ہے، جو تاجروں کے لیے حقیقی وقت میں مارکیٹ کے حالات اور تجارتی سگنلز کی نگرانی کرنا آسان بناتا ہے۔

حکمت عملی کا اصول

حکمت عملی کی بنیادی منطق تیز EMA (9 ادوار) اور سست EMA (21 ادوار) کے کراس اوور کی بنیاد پر تجارتی سگنل تیار کرنا ہے۔ RSI (14 پیریڈ) کا استعمال اوور سیلڈ ایریاز کو فلٹر کرنے کے لیے کیا جاتا ہے، ADX (14 پیریڈ) کو رجحان کی مضبوطی کی تصدیق کے لیے استعمال کیا جاتا ہے، اور ATR (14 پیریڈ) کو متحرک طور پر اسٹاپ نقصان اور منافع کے اہداف کو سیٹ کرنے کے لیے استعمال کیا جاتا ہے۔ متعدد تکنیکی اشاریوں کا مجموعہ تجارتی سگنلز کی وشوسنییتا کو یقینی بناتا ہے۔ داخلے کی شرائط میں شامل ہیں: لمبی – تیز EMA سست EMA سے اوپر ہے اور RSI 70 سے نیچے ہے، اور ADX 20 سے اوپر ہے؛ تیز EMA سست EMA سے نیچے ہے اور RSI 30 سے اوپر ہے، اور ADX اوپر ہے۔ 20۔ ایگزٹ ATR پر مبنی ڈائنامک سٹاپ نقصان اور منافع کے ہدف کی ترتیبات کا استعمال کرتا ہے۔

اسٹریٹجک فوائد

- اعلی سگنل کی وشوسنییتا: متعدد تکنیکی اشارے کی کراس توثیق تجارتی سگنلز کی درستگی کو نمایاں طور پر بہتر کرتی ہے۔

- لچکدار رسک مینجمنٹ: اے ٹی آر پر مبنی ڈائنامک سٹاپ نقصان اور منافع کے ہدف کی سیٹنگیں، جنہیں مارکیٹ کے اتار چڑھاؤ کے مطابق خود بخود ایڈجسٹ کیا جا سکتا ہے۔

- تجارت کے وسیع مواقع: 15 منٹ کا ٹائم فریم تجارت کے کافی مواقع فراہم کرتا ہے۔

- تصور کی اعلی سطح: واضح ڈایاگرام لے آؤٹ اور سگنل ڈسپلے فوری فیصلہ کرنے میں سہولت فراہم کرتے ہیں

- آٹومیشن کی اعلیٰ ڈگری: مکمل سگنل سسٹم خودکار ٹریڈنگ کے عمل کو سپورٹ کرتا ہے۔

اسٹریٹجک رسک

- مارکیٹ میں اتار چڑھاؤ کا خطرہ: غیر مستحکم مارکیٹوں میں ہائی فریکوئنسی ٹریڈنگ کو پھسلن کے خطرے کا سامنا کرنا پڑ سکتا ہے

- غلط بریک آؤٹ کا خطرہ: قلیل مدتی سائیکل غلط سگنل پیدا کر سکتے ہیں، جنہیں ADX کے ذریعے فلٹر کرنے کی ضرورت ہے۔

- فنڈ مینجمنٹ کا خطرہ: بار بار ٹریڈنگ ہینڈلنگ فیس کے جمع ہونے کا باعث بن سکتی ہے، لہذا آپ کو اپنی پوزیشنوں کو معقول طریقے سے کنٹرول کرنے کی ضرورت ہے۔

- تکنیکی خطرہ: مارکیٹ کے بعض حالات میں متعدد اشارے متضاد سگنل پیدا کر سکتے ہیں۔

- عمل درآمد کا خطرہ: خودکار تجارتی نظاموں کو ایک مستحکم نیٹ ورک ماحول اور عمل درآمد کی شرائط کی ضرورت ہوتی ہے۔

حکمت عملی کی اصلاح کی سمت

- انڈیکیٹر پیرامیٹر آپٹیمائزیشن: آپ بیک ٹیسٹنگ کے ذریعے ہر اشارے کے پیرامیٹرز کو بہتر بنا سکتے ہیں تاکہ اسے مارکیٹ کے مخصوص حالات کے لیے زیادہ موزوں بنایا جا سکے۔

- سگنل فلٹرنگ میں اضافہ: حجم کے اشارے کو معاون فلٹرنگ شرط کے طور پر شامل کیا جا سکتا ہے

- بہتر رسک کنٹرول: مارکیٹ کے اتار چڑھاو کے مطابق لین دین کے سائز کو ایڈجسٹ کرنے کے لیے ڈائنامک پوزیشن مینجمنٹ سسٹم متعارف کرایا جا سکتا ہے۔

- ٹائم ونڈو آپٹیمائزیشن: ٹریڈنگ ٹائم ونڈو کو مارکیٹ کے مختلف مراحل کے مطابق متحرک طور پر ایڈجسٹ کیا جا سکتا ہے۔

- سٹاپ نقصان کی حکمت عملی کی اصلاح: منافع کی سطح کے تحفظ کی صلاحیت کو بہتر بنانے کے لیے ٹریلنگ سٹاپ نقصان کا طریقہ کار متعارف کرایا جا سکتا ہے۔

خلاصہ کریں۔

یہ حکمت عملی متعدد تکنیکی اشارے کی ہم آہنگی کے ذریعے ہائی فریکوئنسی ٹریڈنگ میں سگنل کیپچر اور رسک کنٹرول کے درمیان توازن حاصل کرتی ہے۔ صاف بصری ڈیزائن اور مکمل آٹومیشن سپورٹ اسے مزید عملی بناتی ہے۔ رسک مینجمنٹ کی مسلسل اصلاح اور بہتری کے ذریعے، حکمت عملی سے مارکیٹ کے مختلف ماحول میں مستحکم کارکردگی کو برقرار رکھنے کی توقع کی جاتی ہے۔ اگرچہ کچھ خطرات ہیں، لیکن یہ خطرات معقول پیرامیٹر سیٹنگز اور رسک کنٹرول اقدامات کے ذریعے قابل کنٹرول ہیں۔ حکمت عملی کے کامیاب آپریشن کے لیے تاجروں کو مارکیٹ کے بارے میں گہری سمجھ رکھنے اور خطرات پر مسلسل توجہ مرکوز رکھنے کی ضرورت ہوتی ہے۔

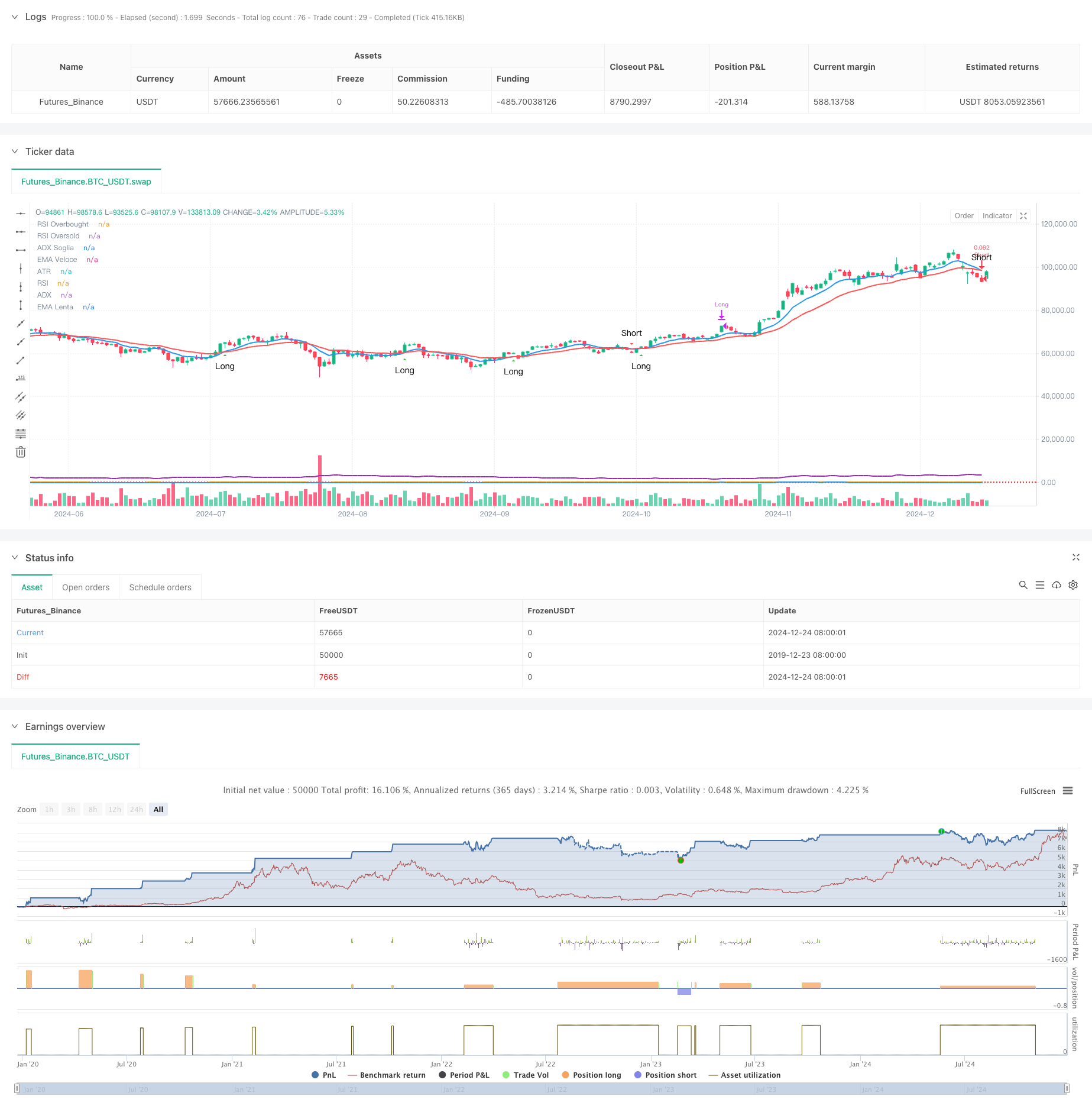

/*backtest

start: 2019-12-23 08:00:00

end: 2024-12-25 08:00:00

period: 1d

basePeriod: 1d

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy("Scalping BTC Ottimizzato - Grafica Chiara", shorttitle="Scalp BTC Opt", overlay=true, default_qty_type=strategy.percent_of_equity, default_qty_value=10)

// === 📊 INPUTS ===

// 📈 Medie Mobili

emaFastLength = input.int(9, title="EMA Veloce", minval=1)

emaSlowLength = input.int(21, title="EMA Lenta", minval=1)

// 💡 RSI

rsiLength = input.int(14, title="RSI Length", minval=1)

rsiOverbought = input.int(70, title="RSI Overbought")

rsiOversold = input.int(30, title="RSI Oversold")

// 📊 ATR (Stop Loss e Take Profit)

atrLength = input.int(14, title="ATR Length", minval=1)

stopATR = input.float(1.5, title="Stop Loss (ATR Multiplo)", step=0.1)

takeProfitATR = input.float(2.0, title="Take Profit (ATR Multiplo)", step=0.1)

// 🔀 ADX

adxLength = input.int(14, title="ADX Length", minval=1)

adxSmoothing = input.int(14, title="ADX Smoothing", minval=1)

adxThreshold = input.int(20, title="Soglia ADX per Trend Forte", minval=1)

// === 📊 CALCOLI PRINCIPALI ===

// 📈 Medie Mobili

emaFast = ta.ema(close, emaFastLength)

emaSlow = ta.ema(close, emaSlowLength)

// 💡 RSI

rsi = ta.rsi(close, rsiLength)

// 📊 ATR

atr = ta.atr(atrLength)

// 🔀 ADX tramite DMI con Smoothing

[adx, diPlus, diMinus] = ta.dmi(adxLength, adxSmoothing)

// === 📊 CONDIZIONI LONG E SHORT ===

// ✅ Long: EMA Veloce incrocia EMA Lenta al rialzo, RSI sotto 70, ADX > 20

longCondition = (ta.crossover(emaFast, emaSlow)) and (rsi < rsiOverbought) and (adx > adxThreshold)

// 🔻 Short: EMA Veloce incrocia EMA Lenta al ribasso, RSI sopra 30, ADX > 20

shortCondition = (ta.crossunder(emaFast, emaSlow)) and (rsi > rsiOversold) and (adx > adxThreshold)

// 📉 Stop Loss e Take Profit Dinamici

longStop = strategy.position_avg_price - (atr * stopATR)

longTarget = strategy.position_avg_price + (atr * takeProfitATR)

shortStop = strategy.position_avg_price + (atr * stopATR)

shortTarget = strategy.position_avg_price - (atr * takeProfitATR)

// === 🚀 INGRESSO E USCITA ===

// 🚦 Ingresso LONG

if (longCondition and strategy.position_size == 0)

strategy.entry("Long", strategy.long)

strategy.exit("TakeProfit/StopLoss Long", stop=longStop, limit=longTarget)

// 🚦 Ingresso SHORT

if (shortCondition and strategy.position_size == 0)

strategy.entry("Short", strategy.short)

strategy.exit("TakeProfit/StopLoss Short", stop=shortStop, limit=shortTarget)

// 🛑 USCITA MANUALE BASATA SU RSI

if (rsi > rsiOverbought and strategy.position_size > 0)

strategy.close("Long", comment="RSI Overbought Exit")

if (rsi < rsiOversold and strategy.position_size < 0)

strategy.close("Short", comment="RSI Oversold Exit")

// === 📊 VISUALIZZAZIONE GRAFICA OTTIMIZZATA ===

// 📈 MEDIE MOBILI ANCORATE ALLE CANDELE

plot(emaFast, title="EMA Veloce", color=color.blue, linewidth=2)

plot(emaSlow, title="EMA Lenta", color=color.red, linewidth=2)

// 📊 SEGNALI VISIVI ANCORATI ALLE CANDELE

plotshape(longCondition, title="Segnale Long", style=shape.triangleup, location=location.belowbar, color=color.green, text="Long", size=size.small)

plotshape(shortCondition, title="Segnale Short", style=shape.triangledown, location=location.abovebar, color=color.red, text="Short", size=size.small)

// 📊 RSI (Pannello Separato)

var float rsiPanel = na

rsiPanel := rsi

plot(rsiPanel, title="RSI", color=color.orange, linewidth=2)

hline(rsiOverbought, "RSI Overbought", color=color.red, linestyle=hline.style_dotted)

hline(rsiOversold, "RSI Oversold", color=color.green, linestyle=hline.style_dotted)

// 📊 ADX (Pannello Separato)

var float adxPanel = na

adxPanel := adx

plot(adxPanel, title="ADX", color=color.blue, linewidth=2)

hline(adxThreshold, "ADX Soglia", color=color.gray, linestyle=hline.style_dotted)

// 📊 ATR (Pannello Separato)

var float atrPanel = na

atrPanel := atr

plot(atrPanel, title="ATR", color=color.purple, linewidth=2)

// 🔔 ALERT

alertcondition(longCondition, title="Segnale Long", message="Entra Long Manualmente!")

alertcondition(shortCondition, title="Segnale Short", message="Entra Short Manualmente!")