حکمت عملی کا جائزہ

یہ حکمت عملی ایک ایسا ٹریڈنگ سسٹم ہے جس میں متعدد تکنیکی اشارے پر مبنی رجحانات کی پیروی کی جاتی ہے ، جس میں مارکیٹ کے رجحانات کی نشاندہی کرنے اور تجارتی سگنل کی تصدیق کرنے کے لئے بنیادی طور پر مساوی لائن کراسنگ ، نسبتا strong مضبوط اشارے ((RSI) اور برلن بینڈ جیسے اشارے استعمال کیے جاتے ہیں۔ یہ حکمت عملی خاص طور پر تیز رفتار ٹریڈنگ ماحول کے لئے موزوں ہے ، جس میں متعدد اشارے کو مربوط کرکے جعلی سگنل کو فلٹر کیا جاسکتا ہے ، جس سے تجارت کی کامیابی میں اضافہ ہوتا ہے۔ حکمت عملی کا مرکز رجحان میں تبدیلی کی نشاندہی کرنے کے لئے تیز رفتار اور سست رفتار اشارے کی حرکت پذیری اوسط ((EMA) کے کراسنگ کا استعمال کرنا ہے ، جبکہ 200 دن کی سادہ حرکت پذیری اوسط (ایس ایم اے) کے ساتھ مل کر مجموعی رجحان کی سمت کی تصدیق کرنا ہے ، اور پھر آر ایس آئی اور برلن بینڈ میں ٹریڈنگ سگنل کی تاثیر کو مزید جانچنا ہے۔ اس کے علاوہ ، حکمت عملی میں خطرے کو کنٹرول کرنے اور منافع کو لاک کرنے کے لئے متحرک اسٹاپ نقصان کا طریقہ کار بنایا گیا ہے۔

حکمت عملی کا اصول

اس حکمت عملی کا بنیادی منطق مندرجہ ذیل اہم اجزاء پر مبنی ہے:

رجحانات کی تصدیق کا طریقہ کارحکمت عملی: 9 سائیکل ای ایم اے اور 21 سائیکل ای ایم اے کے کراس کا استعمال کرتے ہوئے قلیل مدتی رجحان کی تبدیلیوں کو پکڑنے کے لئے۔ جب تیز رفتار ای ایم اے اوپر کی طرف سے سست رفتار ای ایم اے کو عبور کرتا ہے تو ، اسے ممکنہ کثیر سر سگنل سمجھا جاتا ہے۔ اس کے برعکس ، اسے ممکنہ خالی سر سگنل سمجھا جاتا ہے۔ اس کے علاوہ ، 200 سائیکل ایس ایم اے کے مقابلے میں قیمت کی پوزیشن درمیانی اور طویل مدتی رجحان کی سمت کی تصدیق کے لئے استعمال کی جاتی ہے۔

ایک سے زیادہ فلٹرنگ حالاتاس کے علاوہ ، یہ بھی کہا گیا ہے کہ یہ ایک ایسا طریقہ ہے جس سے غلط سگنل کو کم کیا جاسکتا ہے۔

- کثیر سر سگنل کے لئے: آر ایس آئی کی قیمت 50 سے زیادہ ہونی چاہئے (بڑھتی ہوئی طاقت کی نشاندہی کرتا ہے) اور قیمت بلین بینڈ کے وسط ٹریک سے اوپر ہونی چاہئے (ایک اوپر کی طرف رجحان کی تصدیق)

- خالی سر سگنل کے لئے: آر ایس آئی کی قیمت 50 سے کم ہونی چاہئے (((یہ نیچے کی رفتار کی نشاندہی کرتا ہے) اور قیمت بلین بینڈ کے وسط ٹریک سے نیچے ہونی چاہئے (((نیچے کی طرف رجحان کی تصدیق)

متحرک خطرے کے انتظامحکمت عملی: 14 سائیکلوں کے اے ٹی آر کا استعمال کرتے ہوئے متحرک اسٹاپ نقصان اور اسٹاپ کی سطح کا حساب لگائیں:

- کثیر سر سٹاپ نقصان کی ترتیب میں داخلہ قیمت کے نیچے ATR ضرب سٹاپ نقصان فیکٹر کی پوزیشن

- کثیر سر اسٹاپ سیٹ اپ کی قیمت سے اوپر ATR ضرب اسٹاپ فیکٹر کی پوزیشن

- اس کے برعکس ہے.

بصری ٹریڈنگ سگنلحکمت عملی: خرید و فروخت کے اشارے چارٹ پر سبز اوپر والے تیر اور سرخ نیچے والے تیر کے ذریعہ دکھائے جاتے ہیں ، جس سے تاجروں کو فوری طور پر تجارت کے مواقع کی شناخت میں مدد ملتی ہے۔

اسٹریٹجک فوائد

اس حکمت عملی کے کچھ نمایاں فوائد ہیں:

ایک سے زیادہ توثیق کا طریقہ کار: متعدد تکنیکی اشارے ((ای ایم اے ، ایس ایم اے ، آر ایس آئی اور برن بینڈ) کو مربوط کرکے ، حکمت عملی مؤثر طریقے سے غلط سگنل کو فلٹر کرسکتی ہے جو کسی ایک اشارے سے پیدا ہوسکتی ہے ، جس سے تجارت کے معیار کو بہتر بنایا جاسکتا ہے۔

رجحانات کی پیروی اور رفتارحکمت عملی نہ صرف رجحانات کو پکڑتی ہے (میڈین لائن کراسنگ کے ذریعے) ، بلکہ مارکیٹ کی حرکیات کو بھی مدنظر رکھتی ہے (آر ایس آئی کے ذریعے) ، یہ مجموعہ ممکنہ اعلی امکانات کے تجارتی مواقع کی بہتر شناخت کرنے میں مدد کرتا ہے۔

خطرے کے انتظام کے لئے خود کو اپنانااے ٹی آر پر مبنی متحرک اسٹاپ اسٹاپ کا استعمال کرتے ہوئے ، حکمت عملی مارکیٹ میں اتار چڑھاؤ کے مطابق خود بخود خطرے کے پیرامیٹرز کو ایڈجسٹ کرنے کی صلاحیت رکھتی ہے ، اتار چڑھاؤ میں اضافے پر اسٹاپ کی وسیع تر گنجائش فراہم کرتی ہے ، اتار چڑھاؤ میں کمی پر اسٹاپ کی حد کو سخت کرتی ہے۔

پیرامیٹرز حسب ضرورت: حکمت عملی کلیدی پیرامیٹرز کو ایڈجسٹ کرنے کی اجازت دیتی ہے (جیسے میڈین لائن کا دورانیہ ، اے ٹی آر کا دورانیہ ، اسٹاپ اسٹاپ ضرب وغیرہ) ، تا کہ تاجر مختلف مارکیٹ کے حالات اور ذاتی خطرے کی ترجیحات کے مطابق حکمت عملی کی کارکردگی کو بہتر بنا سکے۔

بصری آراءحکمت عملی: خرید و فروخت کے سگنل کو چارٹ پر واضح طور پر نشان زد کرنا ، تاجروں کو فوری تجزیہ اور فیصلے کرنے میں مدد فراہم کرنا ، خاص طور پر تیز رفتار تجارتی ماحول کے لئے موزوں ہے۔

اسٹریٹجک رسک

اس حکمت عملی کے معقول ڈیزائن کے باوجود ، مندرجہ ذیل ممکنہ خطرات موجود ہیں:

غیر مستحکم مارکیٹوں کا خطرہ: غیر واضح رجحان کے ساتھ کراس مارکیٹ میں ، مساوی لائن کراسنگ سے بار بار جھوٹے سگنل پیدا ہوسکتے ہیں ، جس سے مسلسل نقصان ہوتا ہے۔ اس کا حل یہ ہے کہ غیر رجحان والی مارکیٹوں کی شناخت اور تجارت کو روکنے کے لئے اضافی جھٹکے والے اشارے (جیسے ADX) شامل کیے جائیں۔

تاخیر کا خطرہ: حرکت پذیر اوسط بنیادی طور پر ایک پیچھے رہ جانے والا اشارے ہے ، جس کی وجہ سے رجحانات کی ترقی کے بعد کے مرحلے میں داخل ہونے والے سگنل سامنے آسکتے ہیں۔ اس میں اوسط لائن کے دورانیے کو ایڈجسٹ کرکے یا معروف اشارے کے ساتھ مل کر بہتری لائی جاسکتی ہے۔

بلیک سوان کا خطرہ: انتہائی مارکیٹ میں اتار چڑھاؤ کی صورت میں ، قیمتیں ایک لمحے میں اسٹاپ نقصان کی پوزیشن کو پار کرسکتی ہیں ، جس کی وجہ سے اصل نقصانات توقع سے زیادہ ہوجاتے ہیں۔ انفرادی تجارت کے خطرے کے دروازے کو محدود کرنے کے لئے اکاؤنٹ کے کل رسک کنٹرول کا استعمال کرنے کی تجویز ہے۔

پیرامیٹر کی حساسیت: حکمت عملی کی کارکردگی پیرامیٹرز کی ترتیب پر بہت زیادہ انحصار کرتی ہے ، مختلف مارکیٹ کے حالات میں مختلف پیرامیٹرز کی ضرورت پڑسکتی ہے۔ اس کی سفارش کی جاتی ہے کہ اس کی مکمل جانچ پڑتال اور پیرامیٹرز کی اصلاح کی جائے ، اور اس پر غور کیا جائے کہ اس کے لئے تخصیص شدہ پیرامیٹرز کا استعمال کیا جائے۔

اوور اوپٹیمائزڈ خطرات: مخصوص تاریخی اعداد و شمار کے لئے حد سے زیادہ اصلاح کے پیرامیٹرز کی وجہ سے حکمت عملی کو ریئل اسٹیٹ میں خراب کارکردگی کا سامنا کرنا پڑ سکتا ہے۔ حکمت عملی کی استحکام کی توثیق کرنے کے لئے غیر نمونہ ٹیسٹنگ اور فارورڈ ٹیسٹنگ کا استعمال کیا جانا چاہئے۔

حکمت عملی کی اصلاح کی سمت

کوڈ کے گہرے تجزیے کی بنیاد پر ، اس حکمت عملی کو مندرجہ ذیل سمتوں میں بہتر بنایا جاسکتا ہے۔

رجحان کی طاقت فلٹر شامل کریں: انٹیگریٹڈ اوسط سمت اشارے ((ADX) رجحان کی طاقت کے اشارے کے طور پر ، تجارتی سگنل کو صرف اس وقت غور کیا جاتا ہے جب ADX کی قیمت کسی خاص حد سے تجاوز کر جاتی ہے (جیسے 25) ، جس سے کمزور رجحان یا ہلچل والی مارکیٹ میں تجارت سے بچنے میں مدد ملتی ہے۔

داخلہ کے وقت کو بہتر بنانا: موجودہ حکمت عملی کے مطابق ، جب یکساں لائن کراس ہوتی ہے تو فوری اندراج پر غور کیا جاسکتا ہے ، اس طرح کہ واپسی کی تصدیق کی شرائط کو شامل کیا جاسکتا ہے ، مثال کے طور پر تیزی سے ای ایم اے کے قریب قیمت کی واپسی کا انتظار کرنا ، جس سے بہتر اندراج کی قیمت حاصل کی جاسکتی ہے۔

متحرک ایڈجسٹمنٹ سٹاپ تناسب: مارکیٹ میں اتار چڑھاؤ یا رجحان کی طاقت کی بنیاد پر اسٹاپ ضرب کو متحرک طور پر ایڈجسٹ کریں ، مضبوط رجحان والے بازاروں میں زیادہ سے زیادہ اسٹاپ ضرب کا استعمال کریں ، اور کمزور رجحان والے بازاروں میں کم سے کم ضرب کا استعمال کریں ، تاکہ منافع کی گرفت کو زیادہ سے زیادہ کیا جاسکے۔

کچھ منافع کو لاک کرنے کے لئے: جب قیمت فائدہ مند سمت میں ایک خاص فاصلے پر منتقل ہوجاتی ہے تو ، اس بات پر غور کیا جاسکتا ہے کہ بیچوں میں صفائی کی جائے یا اسٹاپ نقصان کو لاگت کی قیمت کی پوزیشن پر منتقل کیا جائے ، اس طرح کچھ منافع کی ضمانت دیتے ہوئے ، باقی پوزیشنوں کو رجحان کے ساتھ جاری رکھنے کی اجازت دی جاسکتی ہے۔

ٹریڈنگ ٹائم فلٹر شامل کیا گیا۔: بعض اوقات (جیسے مارکیٹ کے کھلنے، بند ہونے یا اہم نیوز ریلیز کے وقت) غیر معمولی طور پر زیادہ اتار چڑھاؤ ہوسکتا ہے ، آپ ان اعلی خطرے والے اوقات میں تجارت سے بچنے کے لئے ٹائم فلٹر شامل کرسکتے ہیں۔

انٹیگریٹڈ ٹرانسمیشن کی تصدیق: موجودہ حکمت عملی میں حجم کے عوامل کو مدنظر نہیں رکھا گیا ہے۔ حجم کی تصدیق کی شرائط میں اضافہ کیا جاسکتا ہے ، جس میں ٹریڈنگ سگنل کے ظہور پر اوسط سے زیادہ حجم کی ضرورت ہوتی ہے ، جس سے قیمتوں میں اضافے کی توثیق میں مدد مل سکتی ہے۔

مارکیٹ کی حالت میں شامل ہونے کے لئے موافقت کا طریقہ کار: مارکیٹ میں رجحان کی حالت میں ہے یا ہلچل کی حالت میں ہے اس کی خود کار طریقے سے شناخت کرنے اور اس کے مطابق ٹریڈنگ پیرامیٹرز یا حکمت عملی کے ماڈل کو متحرک طور پر ایڈجسٹ کرنے کے لئے تیار کردہ منطق۔

خلاصہ کریں۔

یہ کثیر اشارے کی تصدیق رجحان ٹریڈنگ کی حکمت عملی کامیابی سے متعدد تکنیکی تجزیہ ٹولز کو مربوط کرکے ایک نسبتا comprehensive جامع تجارتی نظام تشکیل دیتی ہے۔ رجحان کی تبدیلی کو پکڑنے کے لئے ، آر ایس آئی اور برن بینڈ کے ساتھ مل کر سگنل کی تصدیق کرنے کے لئے ، اور پھر اے ٹی آر کا استعمال کرتے ہوئے متحرک اسٹاپ نقصان کو روکنے کے لئے ، یہ حکمت عملی نسبتا concise مختصر رہنے کے ساتھ ، ایک بہتر تجارتی منطق اور خطرے کے انتظام کا فریم ورک مہیا کرتی ہے۔

اس حکمت عملی کا بنیادی فائدہ اس کے متعدد تصدیق کے میکانزم اور خود کار طریقے سے رسک مینجمنٹ سسٹم میں ہے ، جس کی وجہ سے یہ واضح رجحان والے بازاروں میں بہتر کارکردگی کا مظاہرہ کرتا ہے۔ تاہم ، اسے ہلچل مچانے والے بازاروں میں چیلنج کا سامنا کرنا پڑ سکتا ہے ، اور اس میں کچھ پسماندہ خطرہ موجود ہے۔ اس حکمت عملی میں رجحان کی طاقت کو فلٹر کرنے ، داخلے کے وقت کو بہتر بنانے ، اور منافع کو لاک کرنے اور حجم کی تصدیق جیسے کچھ اصلاحات شامل کرنے کے ذریعہ اس کی استحکام اور منافع بخش صلاحیت کو مزید بڑھانے کی امید ہے۔

سب سے اہم بات یہ ہے کہ کسی بھی تجارتی حکمت عملی کو مخصوص مارکیٹ کے حالات اور ذاتی خطرے کی ترجیحات کے مطابق ایڈجسٹ کیا جانا چاہئے۔ یہ تجویز کیا جاتا ہے کہ عملی طور پر لاگو ہونے سے پہلے کافی جانچ پڑتال کی جائے اور چھوٹے عہدوں سے شروع ہونے والی حکمت عملی کو عملی مارکیٹ میں کارکردگی کا تجربہ کیا جائے۔ مارکیٹ کے حالات میں تبدیلی کے ساتھ ، حکمت عملی کے پیرامیٹرز کا باقاعدگی سے دوبارہ جائزہ لینا اور ان کو بہتر بنانا بھی ضروری ہے۔

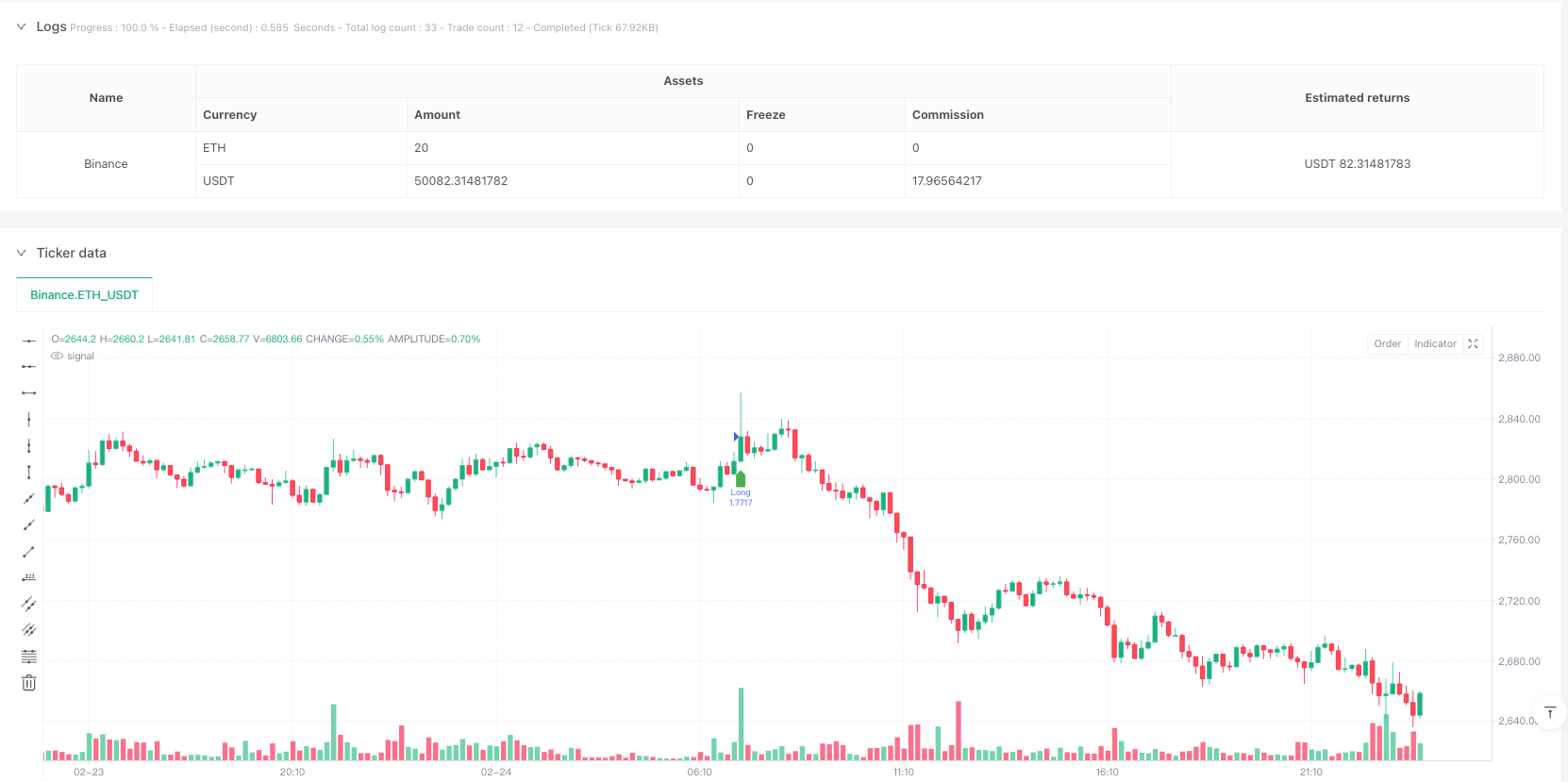

/*backtest

start: 2025-02-18 00:00:00

end: 2025-02-25 00:00:00

period: 10m

basePeriod: 10m

exchanges: [{"eid":"Binance","currency":"ETH_USDT"}]

*/

//@version=5

strategy("Optimized BTC/USD Scalping", overlay=true, default_qty_type=strategy.percent_of_equity, default_qty_value=10)

// --- Indicator Parameters ---

ema_fast = ta.ema(close, 9)

ema_slow = ta.ema(close, 21)

sma_trend = ta.sma(close, 200)

rsi_value = ta.rsi(close, 14)

// --- Bollinger Bands Definition ---

[bb_upper, bb_middle, bb_lower] = ta.bb(close, 20, 2)

// --- Trading Parameters ---

take_profit_multiplier = 2.0

stop_loss_multiplier = 1.0

atr_value = ta.atr(14)

// --- Entry Conditions ---

longCondition = ta.crossover(ema_fast, ema_slow) and close > sma_trend and rsi_value > 50 and close > bb_middle

shortCondition = ta.crossunder(ema_fast, ema_slow) and close < sma_trend and rsi_value < 50 and close < bb_middle

// --- Define TP and SL ---

long_sl = close - atr_value * stop_loss_multiplier

long_tp = close + atr_value * take_profit_multiplier

short_sl = close + atr_value * stop_loss_multiplier

short_tp = close - atr_value * take_profit_multiplier

// --- Execute Trades ---

if longCondition

strategy.entry("Long", strategy.long)

strategy.exit("Take Profit Long", from_entry="Long", limit=long_tp, stop=long_sl)

if shortCondition

strategy.entry("Short", strategy.short)

strategy.exit("Take Profit Short", from_entry="Short", limit=short_tp, stop=short_sl)

// --- Fix for plotshape issue ---

plot_buy_signal = longCondition ? 1 : na

plot_sell_signal = shortCondition ? 1 : na

plotshape(series=plot_buy_signal, location=location.belowbar, color=color.green, style=shape.labelup, title="BUY")

plotshape(series=plot_sell_signal, location=location.abovebar, color=color.red, style=shape.labeldown, title="SELL")