جائزہ

اس مضمون میں ایک مقدار کی تجارت کی حکمت عملی کے بارے میں تفصیل سے بتایا جائے گا جس کا نام “وقت کی تاخیر اور اسٹاپ نقصان کے تحفظ کے ساتھ موافقت پذیر اتار چڑھاؤ کی شرح کے رجحان کا سراغ لگانے والی ہوائی حکمت عملی” ہے۔ یہ حکمت عملی نیچے کی طرف رجحانات کی نشاندہی کرنے اور ہوائی تجارت پر عملدرآمد کرنے پر مرکوز ہے ، جس میں متعدد فلٹرنگ میکانزم ، وقت کی تاخیر سے باہر نکلنے اور اسٹاپ نقصان کے تحفظ کے ذریعہ تجارت کی کارکردگی کو بہتر بنایا جاتا ہے۔ اس حکمت عملی کے مرکز میں تیزی سے اور آہستہ چلنے والی اوسط کی کراسنگ اور قیمتوں میں اضافے کا استعمال کیا جاتا ہے جس میں رجحانات کی تصدیق کی جاتی ہے ، جبکہ اتار چڑھاؤ کی شرح فلٹرنگ اور زون کے درمیان فلٹرنگ کے ساتھ مل کر تجارت کے معیار کو بہتر بنایا جاتا ہے۔ اس کے علاوہ ، حکمت عملی میں وقت کی تاخیر کا طریقہ کار اور فیصد اسٹاپ نقصان کا ڈیزائن کیا گیا ہے تاکہ منافع کے مواقع اور خطرے کے انتظام کو متوازن کیا جاسکے۔

حکمت عملی کا اصول

یہ حکمت عملی مندرجہ ذیل بنیادی تکنیکی اصولوں پر مبنی ہے:

ڈبل یکساں رجحان کی تصدیق: حکمت عملی تیزی سے چلنے والی اوسط ((FMA) اور آہستہ چلنے والی اوسط ((SMA) کا استعمال کرتی ہے تاکہ رجحان کی سمت کا تعین کیا جاسکے۔ جب ایف ایم اے ایس ایم اے سے کم ہوتا ہے تو ، اس سے یہ ظاہر ہوتا ہے کہ ممکنہ طور پر نیچے کی طرف رجحان موجود ہے۔ حکمت عملی مزید مطالبہ کرتی ہے کہ قیمت ایف ایم اے کے نیچے سے گزرے۔

انکولی فلٹرنگ نظام:

- اتار چڑھاؤ کی شرح فلٹر: اوسط حقیقی رینج ((اے ٹی آر) کے اشارے کے ذریعہ مارکیٹ میں اتار چڑھاؤ کو یقینی بنانا۔ حکمت عملی صرف اس وقت داخل ہونے پر غور کرتی ہے جب اے ٹی آر کسی خاص حد سے زیادہ ہو ، اور کم اتار چڑھاؤ یا جمود والی مارکیٹ میں تجارت سے گریز کریں۔

- بینڈ فلٹر: قیمت کی حد کا حساب لگانا اور اس حد کے اندر گھنٹوں سے زیادہ وقت لگانا (یہ ظاہر کرتا ہے کہ مارکیٹ کی افقی صف بندی) رجحان کی مارکیٹ پر توجہ مرکوز کرنے کے لئے داخل ہونے سے گریز کریں۔

وقت پر مبنی انخلا کا طریقہ کارحکمت عملی: ایک وقفے سے قبل ایک وقفے سے پہلے ایک وقفے سے پہلے ایک وقفے سے پہلے ایک وقفے سے پہلے ایک وقفے سے پہلے ایک وقفے سے پہلے ایک وقفے سے پہلے ایک وقفے سے پہلے ایک وقفے سے پہلے ایک وقفے سے پہلے ایک وقفے سے پہلے ایک وقفے سے پہلے ایک وقفے سے پہلے ایک وقفے سے پہلے ایک وقفے سے پہلے ایک وقفے سے پہلے ایک وقفے سے پہلے ایک وقفے سے پہلے ایک وقفے سے پہلے ایک وقفے سے پہلے ایک وقفے سے پہلے ایک وقفے سے پہلے ایک وقفے سے پہلے ایک وقفے سے پہلے ایک وقفے سے پہلے ایک وقفے سے پہلے ایک وقفے سے پہلے ایک وقفے سے پہلے ایک وقفے سے پہلے ایک وقفے سے پہلے ایک وقفے سے پہلے ایک وقفے سے پہلے ایک وقفے سے پہلے ایک وقفے سے پہلے ایک وقفے سے پہلے ایک وقفے سے پہلے ایک وقفے سے پہلے ایک وقفے سے پہلے ایک وقفے سے پہلے ایک وقفے سے پہلے ایک وقفے سے پہلے ایک وقفے سے پہلے ایک وقفے سے پہلے ایک وقفے سے پہلے ایک وقفے سے پہلے ایک وقفے سے پہلے ایک وقفے سے پہلے ایک وقفے سے پہلے ایک وقفے سے پہلے ایک وقف

نقصان روکنے کا نظام: داخلے کی قیمت پر مبنی فیصد اسٹاپ کا استعمال کرتے ہوئے ، جب قیمت کی الٹ حرکت اسٹاپ نقصان کی سطح تک پہنچ جاتی ہے تو خود بخود صفائی ہوجاتی ہے ، ممکنہ نقصان کو محدود کرتی ہے۔

اس کے بعد ، آپ کو ایک ٹرانزیکشن کی ضرورت ہوگی۔

- داخلہ کی شرائط: ایف ایم اے ایس ایم اے سے کم ، اتار چڑھاؤ کی شرط کو پورا کریں ، فاصلہ کی شرط کو پورا نہ کریں ، قیمت کے نیچے ایف ایم اے سے گزریں

- باہر نکلنے کی شرائط: وقت کی تاخیر کے بعد قیمت یا ایف ایم اے پر ایس ایم اے ، یا اسٹاپ نقصان کو متحرک کرنا

اسٹریٹجک فوائد

اس حکمت عملی کے کوڈ کا گہرائی سے تجزیہ کرنے کے بعد ، مندرجہ ذیل نمایاں فوائد کا خلاصہ کیا جاسکتا ہے:

ایک سے زیادہ توثیق کا طریقہ کارحکمت عملی نہ صرف اوسط لائن کراسنگ پر انحصار کرتی ہے ، بلکہ قیمتوں میں توڑ ، اتار چڑھاؤ کی شرائط اور رینج تجزیہ کے ساتھ مل کر ، متعدد تصدیق فراہم کرتی ہے ، جس سے غلط سگنل کا امکان کم ہوجاتا ہے۔

مارکیٹ کے حالات کو اپنانے: اتار چڑھاؤ کی شرح فلٹرنگ (ATR) اور رینج فلٹرنگ کے ذریعے ، حکمت عملی مختلف مارکیٹ کے حالات کے مطابق ڈھال سکتی ہے ، صرف سازگار حالات پر تجارت کرتی ہے ، اور غیر مناسب مارکیٹ کی حالت میں داخلے سے گریز کرتی ہے۔

خطرات اور فوائد کا توازن: ٹائم ڈیلیٹ آؤٹ میکانزم رجحان کو مکمل طور پر تیار کرنے کی اجازت دیتا ہے ، ممکنہ منافع بخش رجحان سے قبل از وقت باہر نکلنے سے بچتا ہے ، جبکہ فیصد اسٹاپ نقصان تحفظ واضح خطرے سے متعلق کنٹرول کی حدود فراہم کرتا ہے۔

لچکدار پیرامیٹرز کی ترتیبحکمت عملی میں متعدد ایڈجسٹمنٹ پیرامیٹرز شامل ہیں جن میں اوسط لمبائی ، اے ٹی آر حساسیت ، فاصلے کا فیصد ، واپسی کی مدت ، تاخیر کا وقت اور اسٹاپ نقصان کا فیصد شامل ہیں ، جس سے تاجر کو مخصوص مارکیٹ اور ذاتی خطرے کی ترجیحات کے مطابق ایڈجسٹ کرنے کی اجازت ملتی ہے۔

شفافیت کی منطقحکمت عملی کی منطق واضح ہے ، ہر جزو کا کردار اور تعامل واضح طور پر بیان کیا گیا ہے ، جس کی سمجھ اور نگرانی میں آسانی ہے۔

خودکار عملدرآمد: حکمت عملی مکمل طور پر خود کار ہے ، جس میں جذباتی عوامل کے اثرات کو کم کرنے کے لئے ، انٹری سگنل کی شناخت سے لے کر اسٹاپ نقصان کے ٹرگر اور وقت کی تاخیر تک۔

اسٹریٹجک رسک

اس حکمت عملی کے معقول ڈیزائن کے باوجود ، مندرجہ ذیل ممکنہ خطرات اور چیلنجز موجود ہیں:

مارکیٹ میں تبدیلی کا خطرہاس کے علاوہ ، اس حکمت عملی کو اسٹاپ نقصان کی حفاظت کے ساتھ بھی نقصان کا سامنا کرنا پڑتا ہے ، خاص طور پر جب مارکیٹ میں زبردست الٹ پھوٹ پڑتی ہے۔

- حل: اتار چڑھاؤ کی شرح کو ایڈجسٹ کرنے کے لئے ایک نقصان کا طریقہ کار شامل کرنے پر غور کریں ، اعلی اتار چڑھاؤ کے اوقات میں اسٹاپ نقصان کو سخت کریں ، یا رجحان کی طاقت فلٹر میں اضافہ کریں۔

پیرامیٹر کی حساسیتحکمت عملی کی کارکردگی پیرامیٹرز کی ترتیب پر بہت زیادہ انحصار کرتی ہے ، اور پیرامیٹرز کا غلط انتخاب زیادہ تجارت یا کھوئے ہوئے مواقع کا سبب بن سکتا ہے۔

- حل: مکمل طور پر تاریخ کی جانچ پڑتال کریں ، قدم بہ قدم آپٹیمائزیشن کا استعمال کرتے ہوئے مضبوط پیرامیٹرز کا مجموعہ ڈھونڈیں ، نہ کہ زیادہ سے زیادہ آپٹیمائزیشن

وقت کی تاخیر کا خطرہ: مقررہ وقت کی تاخیر تمام مارکیٹ کے حالات پر لاگو نہیں ہوسکتی ہے اور تیزی سے بدلتے ہوئے بازاروں میں تاخیر سے نکلنے کا سبب بن سکتی ہے۔

- حل: موجودہ مارکیٹ میں اتار چڑھاؤ یا رجحان کی طاقت کی بنیاد پر تاخیر کے وقت کو ایڈجسٹ کرنے کے لئے خود کار طریقے سے وقت کی تاخیر کو نافذ کرنے پر غور کریں۔

بین الاقوامی مارکیٹ کی کارکردگی: قطعہ فلٹر کے باوجود ، حکمت عملی قطعہ مارکیٹ میں خراب کارکردگی کا مظاہرہ کرسکتی ہے ، خاص طور پر جب بازار قطعہ کے اندر اتار چڑھاؤ کرتا ہے لیکن فلٹرنگ کی شرائط پر پورا نہیں اترتا ہے۔

- حلمزید پیچیدہ مارکیٹ ڈھانچے کے تجزیے کو شامل کریں ، جیسے سپورٹ / مزاحمت کی شناخت یا اتار چڑھاؤ کے نمونوں کی شناخت۔

تاریخی اعداد و شمار پر انحصار: مارکیٹ کے حالات میں تبدیلیوں کے دوران اعلی / کم نقطہ نظر کی واپسی کی ونڈو کا حساب لگانا ممکن نہیں ہے۔

- حل: مارکیٹ کے دورانیے یا اتار چڑھاؤ کے مطابق خود کار طریقے سے ایڈجسٹ کرنے کے لئے لچکدار ریورس ونڈو پر غور کریں۔

حکمت عملی کی اصلاح کی سمت

حکمت عملی کے موجودہ فریم ورک کی بنیاد پر ، کچھ ممکنہ اصلاحات یہ ہیں:

متحرک پیرامیٹرز ایڈجسٹمنٹ: پیرامیٹرز کے نظام کو لاگو کریں جو مارکیٹ کی شرائط پر مبنی خود کار طریقے سے ایڈجسٹ کریں ، خاص طور پر اوسط لائن کی لمبائی اور اے ٹی آر کی حساسیت۔ اس طرح حکمت عملی کو مارکیٹ کی ساخت میں تبدیلی کے ل better بہتر طور پر ڈھالنے کے قابل بنایا جاسکتا ہے ، جس سے رجحان اور بینچ مارک کے مابین ہموار تبادلہ ہوتا ہے۔

بہتر رسائی فلٹر:

- انٹیگریٹڈ رجحان کی طاقت کے اشارے (جیسے ADX یا رجحان کی سمت اشارے)

- قیمتوں میں اضافے کی وشوسنییتا کی توثیق کرنے کے لئے حجم کی تصدیق شامل کریں

- سپورٹ / مزاحمت کی سطح کو اضافی داخلے کی شرط کے طور پر غور کریں

آپٹمائزڈ سٹاپ نقصان کی حکمت عملی:

- ٹریکنگ اسٹاپ نقصانات کا نفاذ ، سودے منافع بخش ہونے پر منافع کو لاک کرنا

- اعلی اتار چڑھاؤ کے اوقات میں زیادہ سے زیادہ تحفظ فراہم کرنے کے لئے اتار چڑھاؤ پر مبنی موافقت پذیر اسٹاپ نقصان میں اضافہ

- مخصوص منافع کے اہداف کے حصول کے دوران خطرے کی گنجائش کو کم کرنے کے لئے کچھ صفائی کا طریقہ کار شامل کرنے پر غور کریں

ملٹی ٹائم فریم تجزیہ: اعلی ٹائم فریم کے رجحانات کی تصدیق کو مربوط کریں اور اس بات کو یقینی بنائیں کہ تجارت کی سمت بڑے رجحانات کے مطابق ہے ، جس سے حکمت عملی کی جیت کی شرح اور خطرے سے متعلق منافع کی شرح میں اضافہ ہوسکتا ہے۔

مارکیٹ کی حالت کی درجہ بندی: ماڈل کی صلاحیت کو لاگو کرنے کے لئے مارکیٹ کی مختلف حالتوں کی شناخت کریں (مضبوط رجحانات، کمزور رجحانات، اور حدود) خود بخود اتار چڑھاؤ، رجحان کی طاقت اور قیمت کی ساخت کے مطابق، اور اس کے مطابق حکمت عملی پیرامیٹرز کو ایڈجسٹ کریں.

مشین سیکھنے میں اضافہ: بہترین پیرامیٹرز کی ترتیب یا مارکیٹ کی حالت کی پیش گوئی کرنے کے لئے سادہ مشین لرننگ الگورتھم کو ضم کرنے پر غور کریں ، جس سے نظام کو زیادہ موافقت پذیر اور قابل پیش گوئی بنایا جاسکے۔

جذباتی انڈیکس انضمام: مارکیٹ کے جذبات یا اوور بائ / اوور سیل اشارے (جیسے آر ایس آئی یا ایم اے سی ڈی) کو داخلہ / باہر نکلنے کی تصدیق کے طور پر شامل کریں ، تاکہ مارکیٹ کے انتہائی حالات میں داخل ہونے سے گریز کیا جاسکے۔

خلاصہ کریں۔

ٹائم ڈیلیٹ اینڈ اسٹاپ پروٹیکشن کے لئے ایڈجسٹڈ اتار چڑھاؤ کی شرح ٹرینڈ ٹریکنگ ہیڈ اسٹریٹجی ایک اچھی طرح سے ڈیزائن کیا گیا ٹرینڈ ٹریکنگ سسٹم ہے جو ہیڈ مارکیٹ کے منظر نامے کے لئے ہے۔ یہ تکنیکی تجزیہ کے متعدد اہم عناصر کو جوڑتا ہے: رجحان کی سمت کی شناخت ، اتار چڑھاؤ کی شرح اور حد کے فلٹرنگ سے داخلے کا معیار بہتر ہوتا ہے ، اور وقت کی تاخیر سے باہر نکلنے اور اسٹاپ پروٹیکشن سے خطرے کا انتظام ہوتا ہے۔

اس حکمت عملی کا بنیادی فائدہ اس کے کثیر سطحی فلٹرنگ سسٹم اور واضح خطرے کے انتظام کے فریم ورک میں ہے ، جو اسے نیچے کی طرف جانے والی منڈیوں میں تجارتی مواقع تلاش کرنے کے لئے موزوں بناتا ہے۔ تاہم ، تمام تجارتی نظاموں کی طرح ، کامیاب اطلاق کے لئے مناسب پیرامیٹرز کی ایڈجسٹمنٹ اور مستقل نگرانی کی ضرورت ہے۔

اس حکمت عملی کو اپنی لچک اور استحکام کو مزید بڑھانے کے لئے تجویز کردہ اصلاحات ، خاص طور پر متحرک پیرامیٹرز کی ایڈجسٹمنٹ اور داخلہ / باہر نکلنے کے حالات کو بڑھاوا دیا جاسکتا ہے۔ سب سے اہم بات یہ ہے کہ تاجروں کو یہ یاد رکھنا چاہئے کہ یہاں تک کہ اچھی طرح سے ڈیزائن کردہ حکمت عملی کو بھی مارکیٹ کے بدلتے حالات کے مطابق مستقل طور پر جانچ پڑتال اور ایڈجسٹ کرنے کی ضرورت ہے۔

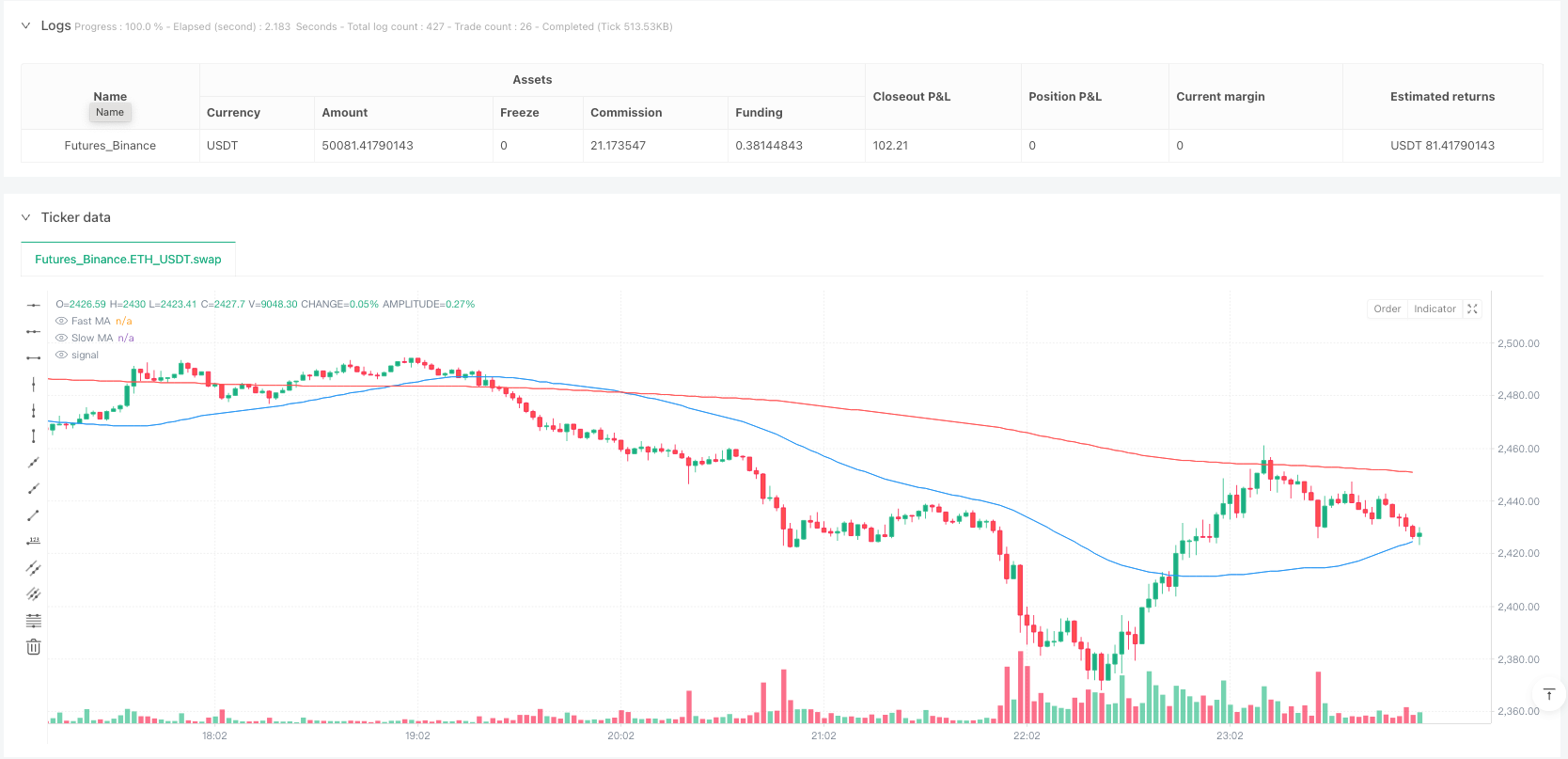

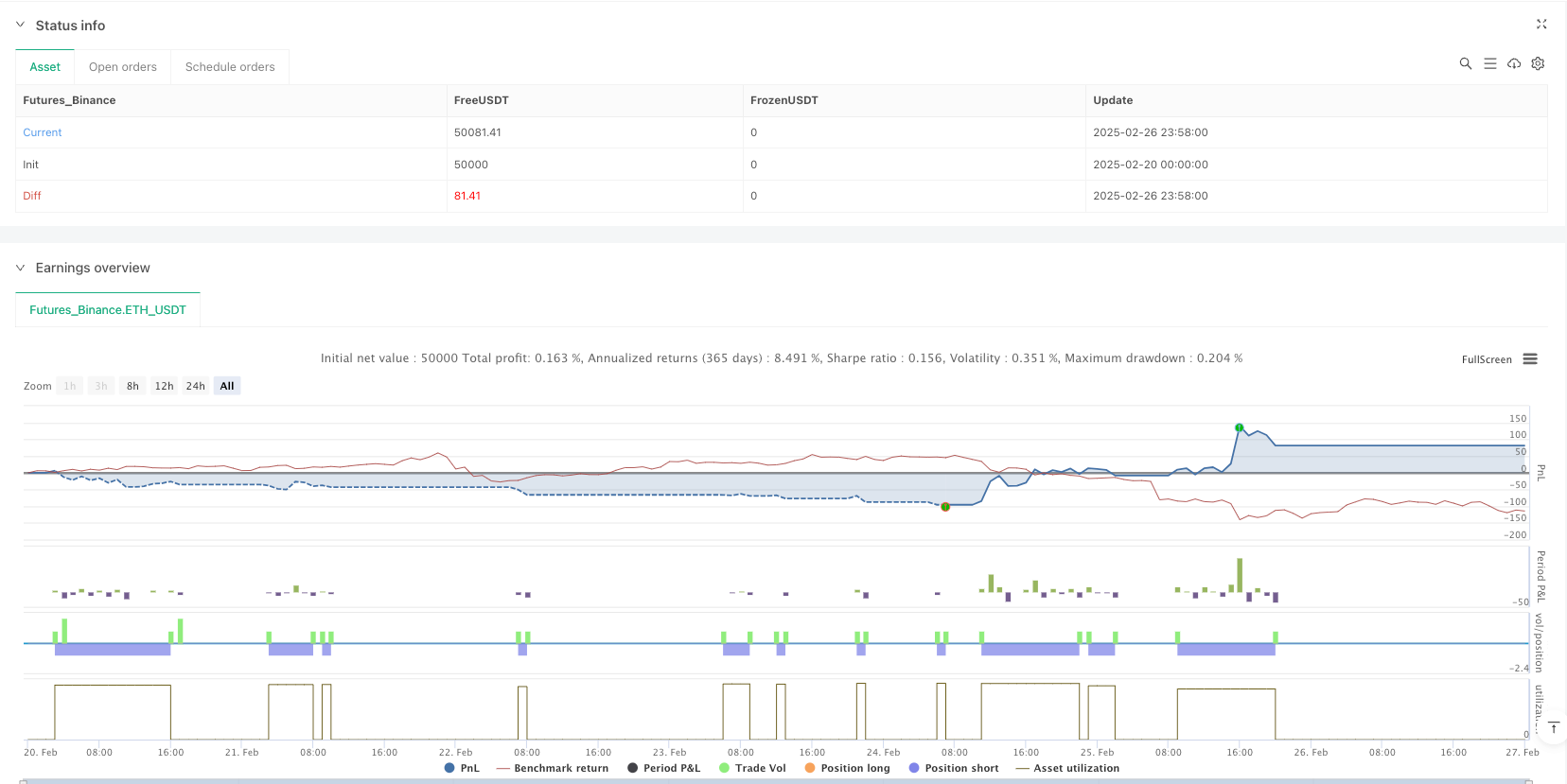

/*backtest

start: 2025-02-20 00:00:00

end: 2025-02-27 00:00:00

period: 2m

basePeriod: 2m

exchanges: [{"eid":"Futures_Binance","currency":"ETH_USDT"}]

*/

//@version=5

strategy("Profit Guard Short Strategy with Time Delay & Stop Loss", shorttitle="PGSS", overlay=true)

// Inputs

fastMA_length = input.int(50, title="Fast MA Length")

slowMA_length = input.int(200, title="Slow MA Length")

atrLength = input.int(14, title="ATR Length")

atrSensitivity = input.float(1.0, title="ATR Sensitivity")

rangePercent = input.float(0.03, title="Range Percent (%)")

rangeLookback = input.int(20, title="Range Lookback")

delayMinutes = input.int(10, title="Delay Before Close (Minutes)")

stopLossPercent = input.float(0.5, title="Stop Loss (%)")

shortAlertMsg = input.string("Short", title="Short Alert Message")

closeAlertMsg = input.string("Close", title="Close Alert Message")

stopLossAlertMsg = input.string("Stop loss!", title="Stop Loss Alert Message") // Custom stop loss alert message

// Calculations

fastMA = ta.sma(close, fastMA_length)

slowMA = ta.sma(close, slowMA_length)

atr = ta.atr(atrLength)

atrMA = ta.sma(atr, atrLength * 2)

volatilityCondition = atr > atrMA * atrSensitivity

rangeHigh = ta.highest(high, rangeLookback)

rangeLow = ta.lowest(low, rangeLookback)

rangeSize = (rangeHigh - rangeLow) / ta.sma(close, rangeLookback) * 100

rangeCondition = rangeSize < rangePercent

fmaBelowSma = fastMA < slowMA

crossDownFma = ta.crossunder(close, fastMA)

crossUpSma = ta.crossover(close, slowMA)

smaCrossUp = ta.crossover(fastMA, slowMA)

// Persistent Variables

var bool shortPositionOpen = false

var float shortEntryPrice = na

var int entryTime = na

// Strategy Logic

if (fmaBelowSma and volatilityCondition and not rangeCondition)

if (crossDownFma and not shortPositionOpen)

strategy.entry("Short", strategy.short)

shortPositionOpen := true

shortEntryPrice := close

entryTime := time

if (shortPositionOpen)

stopLossPrice = shortEntryPrice * (1 + stopLossPercent / 100)

if (high >= stopLossPrice)

strategy.close("Short", comment="Stop Loss")

shortPositionOpen := false

shortEntryPrice := na

entryTime := na

else if (time >= entryTime + delayMinutes * 60 * 1000)

if (crossUpSma or smaCrossUp)

strategy.close("Short", comment="Close")

shortPositionOpen := false

shortEntryPrice := na

entryTime := na

// Plotting

plot(fastMA, color=color.blue, title="Fast MA")

plot(slowMA, color=color.red, title="Slow MA")

// Alerts

if (fmaBelowSma and crossDownFma and not shortPositionOpen[1] and volatilityCondition and not rangeCondition)

alert(shortAlertMsg)

if (shortPositionOpen[1] and high >= shortEntryPrice[1] * (1 + stopLossPercent / 100))

alert(stopLossAlertMsg) // Use custom stop loss alert message

if (shortPositionOpen[1] and time >= entryTime[1] + delayMinutes * 60 * 1000 and (crossUpSma or smaCrossUp))

alert(closeAlertMsg)