جائزہ

یہ حکمت عملی ایک مقداری تجارتی نظام ہے جو خاص طور پر دن کے اندرونی تجارت کے لئے ڈیزائن کیا گیا ہے ، جس کا بنیادی نظریہ مارکیٹ کے پہلے گھنٹے کی قیمتوں کے عمل کے گرد گھومتا ہے۔ حکمت عملی مارکیٹ کے افتتاحی گھنٹوں کی اونچائی اور نچلی سطح کو اہم توڑ کی سطح کے طور پر پہچان کر ، ای ایم اے (انڈیکس کی متحرک اوسط) ، وی ڈبلیو اے پی (مشترکہ وزن کی اوسط قیمت) اور متحرک اے ٹی آر (اوسط حقیقی رینج) کے ساتھ مل کر ، ایک مکمل تجارتی نظام تشکیل دیتی ہے۔ اس حکمت عملی میں موقع پر واپس آنے کے خاص طور پر انتخاب پر توجہ دی گئی ہے ، جس سے صرف پہلی مارکیٹ کے گھنٹہ کے اختتام کے بعد ہی تجارتی سگنل کو متحرک کرنے کی اجازت دی جاتی ہے۔ اس کے علاوہ ، حکمت عملی ای ایم اے کی جھلک کو رجحان کی تصدیق کے آلے کے طور پر استعمال کرتی ہے ، اس بات کو یقینی بناتی ہے کہ تجارت کی سمت قلیل مدتی رجحانات سے مطابقت رکھتی ہے ، اور اس طرح تجارت کی کامیابی میں اضافہ ہوتا ہے۔

حکمت عملی کا اصول

حکمت عملی کی بنیادی منطق کو کئی اہم حصوں میں تقسیم کیا جاسکتا ہے:

پہلی گھنٹہ کی اونچائی اور نچلی سطح کا تعینحکمت عملی: مارکیٹ کھلنے کے بعد پہلے گھنٹہ میں (60 منٹ سے شروع ہونے والے 9:15 منٹ) کی اعلی ترین اور کم ترین قیمتوں کی نگرانی اور ریکارڈ کرنا ، قیمت کی دو سطحیں جو ممکنہ طور پر توڑ پھوڑ کی حیثیت سے کام کریں گی۔

تکنیکی اشارے کا حساب:

- 9 سائیکل ای ایم اے: قیمتوں کے رجحانات کا ایک فوری اشارے

- وی ڈبلیو اے پی: مارکیٹ کی مجموعی قیمتوں کی سطح کا حوالہ

- ای ایم اے اسکیلپنگ: رجحان کی سمت کی تصدیق کے لئے موجودہ ای ایم اے اور پچھلے دور کے ای ایم اے کے درمیان فرق کا حساب لگائیں

داخلے کی شرائط:

- کثیر سر داخلہ: قیمت نے پہلی گھنٹہ کی اونچائی کو توڑ دیا ، جبکہ 9 ای ایم اے پر وی ڈبلیو اے پی پہنایا ، اور ای ایم اے کا موازنہ مثبت ہے

- خالی سر داخلہ: قیمت نے پہلے گھنٹہ کی کم سے کم حد کو توڑ دیا ، جبکہ 9 ای ایم اے کے نیچے وی ڈبلیو اے پی کو عبور کیا ، اور ای ایم اے کا موازنہ منفی ہے

- داخلہ کی دونوں شرائط کے لئے پہلے گھنٹے کی مدت ختم ہوچکی ہے

باہر نکلنے کی حکمت عملی:

- اسٹاپ نقصان: اے ٹی آر پر مبنی متحرک اسٹاپ نقصان ، جو اے ٹی آر کے پہلے سے طے شدہ 1 گنا ہے

- اسٹاپ: فی صد کا ہدف مقرر کریں ، قیمت میں 1٪ تبدیلی کو ڈیفالٹ کریں

فنڈز کا انتظام:

- حکمت عملی ہر ٹرانزیکشن کے لئے 10٪ اکاؤنٹ فنڈز کا استعمال کرتی ہے

اس ڈیزائن کا نظریہ ایک مکمل اور منظم تجارتی طریقہ کار کے لئے بریک ٹریڈنگ ، رجحان کی تصدیق اور متحرک رسک مینجمنٹ کو جوڑتا ہے۔ اس حکمت عملی نے قیمتوں میں توڑ اور تکنیکی اشارے کی تصدیق کے ساتھ ساتھ ہونے کی ضرورت کی وجہ سے ، جعلی توڑنے کے خطرے کو مؤثر طریقے سے کم کیا ہے۔

اسٹریٹجک فوائد

اس حکمت عملی کے کوڈ کا گہرائی سے تجزیہ کرتے ہوئے ، مندرجہ ذیل واضح فوائد کا خلاصہ کیا جاسکتا ہے۔

عین مطابق داخلے کا وقتاس کی حکمت عملی اس دن کے اہم مواقع کو پکڑنے کے قابل بناتی ہے جب اس کی پہلی گھنٹہ کی اونچائی اور کم کی سطح کو کلیدی سطح کے طور پر استعمال کیا جاتا ہے۔ مارکیٹ کی پہلی گھنٹوں میں اکثر دن کے لئے تجارتی حدود طے کی جاتی ہیں ، اور ان سطحوں کو توڑنے کا مطلب عام طور پر ایک مضبوط متحرک فروغ ہوتا ہے۔

ایک سے زیادہ توثیق کا طریقہ کارحکمت عملی نہ صرف قیمتوں میں اضافے پر انحصار کرتی ہے ، بلکہ ای ایم اے کو وی ڈبلیو اے پی کی کراس تصدیق اور ای ایم اے کی سمت کی سمت کی ضرورت ہوتی ہے۔ اس طرح کی ایک سے زیادہ فلٹرنگ نے جعلی سگنل کو کافی حد تک کم کردیا ہے۔

متحرک خطرے کے انتظاماے ٹی آر کو روکنے کی بنیاد کے طور پر استعمال کرتے ہوئے ، حکمت عملی مارکیٹ میں اتار چڑھاؤ کے مطابق خود بخود روکنے کے فاصلے کو ایڈجسٹ کرسکتی ہے ، جس سے قیمتوں میں زیادہ اتار چڑھاؤ ہوتا ہے ، اور کم اتار چڑھاؤ کے دوران منافع کو بچانے کے لئے روک تھام کو سخت کیا جاتا ہے۔

واضح تجارتی قواعدحکمت عملی میں واضح طور پر داخلے اور باہر نکلنے کی شرائط کی وضاحت کی گئی ہے ، جس سے تجارتی نظم و ضبط کو برقرار رکھنے میں مدد ملتی ہے۔

بصری معاونت: کوڈ میں سگنل کی نشاندہی اور اہم سطحوں کی نمائش شامل ہے ، جس سے تاجروں کو حکمت عملی کی منطق کو بصری طور پر سمجھنے اور تجارتی مواقع کی اصل وقت کی نگرانی میں مدد ملتی ہے۔

مارکیٹ کی رفتار کو ایڈجسٹ کریںیہ حکمت عملی اس بے ترتیب اتار چڑھاؤ سے گریز کرتی ہے جو عام طور پر اوپن ڈیسک کے دوران ہوتی ہے ، اور زیادہ ممکنہ طور پر مستقل حرکت پر توجہ مرکوز کرتی ہے۔

اسٹریٹجک رسک

اگرچہ یہ حکمت عملی اچھی طرح سے ڈیزائن کی گئی ہے ، اس میں کچھ ممکنہ خطرات اور حدود موجود ہیں:

کسی ایک وقت پر انحصار کرنااسٹریٹجی میں پہلے گھنٹے میں ہونے والی اونچائی اور نچلی سطح پر زیادہ انحصار کیا جاتا ہے۔ اگر یہ وقت غیر نمائندہ ہے (مثال کے طور پر غیر معمولی کم اتار چڑھاؤ یا عارضی خبروں سے متاثر) ، تو اس کے نتیجے میں ٹریڈنگ سگنل کے معیار میں کمی واقع ہوسکتی ہے۔

فکسڈ سٹاپ تناسب کی حدود1٪ کا فکسڈ اسٹاپ ہدف مختلف مارکیٹ کے حالات اور مختلف اتار چڑھاؤ والے اثاثوں کے لئے موزوں نہیں ہوسکتا ہے۔ ایک مضبوط رجحان والے دن ، اس سے جلد منافع ختم ہوسکتا ہے اور اس سے زیادہ ممکنہ منافع ضائع ہوسکتا ہے۔

EMA اور VWAP تاخیر کا خطرہ: پیچھے رہ جانے والے اشارے کے طور پر ، ای ایم اے اور وی ڈبلیو اے پی کے کراس سگنل قیمتوں میں نمایاں طور پر توڑنے کے بعد ظاہر ہوسکتے ہیں ، جس کی وجہ سے داخلے کی قیمتیں خراب ہوجاتی ہیں۔

مارکیٹ کے مجموعی ماحول کو نظر انداز کرنااس حکمت عملی میں مارکیٹ کے وسیع تر ماحول کا جائزہ نہیں لیا گیا ہے (جیسے مجموعی مارکیٹ کے رجحانات ، اتار چڑھاؤ کا ماحول یا ارتباط کا تجزیہ) ، جو کچھ مارکیٹ کے حالات میں ناقص کارکردگی کا مظاہرہ کرسکتا ہے۔

اندرونی حکمت عملی پر عملدرآمد کے چیلنجزیہ ایک دن کی حکمت عملی ہے جس میں اعلی کارکردگی اور کم سلائڈ پوائنٹس کی ضرورت ہوتی ہے، جو حقیقی تجارت میں چیلنج ہوسکتی ہے.

ان خطرات کو کم کرنے کے لئے، یہ مشورہ دیا جاتا ہے کہ:

- دیگر تکنیکی یا بنیادی فلٹرنگ کے ساتھ مل کر

- اثاثہ کی خصوصیات کے مطابق اے ٹی آر ضرب اور روک تھام کے اہداف کو ایڈجسٹ کریں

- ٹائم فلٹرنگ کو بڑھانے پر غور کریں اور غیر موثر اوقات میں تجارت سے گریز کریں

- باقاعدگی سے پیمائش اور مارکیٹ میں تبدیلی کے مطابق پیرامیٹرز کو ایڈجسٹ کریں

حکمت عملی کی اصلاح کی سمت

حکمت عملی کی منطق اور ممکنہ خطرات کے تجزیہ کے مطابق ، یہاں کچھ اصلاحات ہیں جن پر غور کیا جانا چاہئے:

خود کار طریقے سے پیرامیٹرز کو ایڈجسٹ:

- اے ٹی آر کے اوقات کو تاریخی اتار چڑھاو کے مطابق خود بخود ایڈجسٹ کریں

- اثاثہ کی خصوصیات یا مارکیٹ کی صورتحال کی بنیاد پر اسٹاپ ہدف کا تعین

- مختلف مارکیٹ کے حالات کے مطابق ڈھالنے کے لئے ایڈجسٹ ای ایم اے سائیکل پر غور کریں

مارکیٹ کے ماحول کو فلٹر کرنا:

- مجموعی طور پر مارکیٹ کے رجحانات کا اندازہ لگانا ، جیسے انڈیکس کی سمت

- انتہائی اعلی یا انتہائی کم اتار چڑھاو کے دوران پالیسی کے رویے کو ایڈجسٹ کرنے کے لئے اتار چڑھاؤ فلٹر شامل کریں

- ٹائم فلٹرنگ پر غور کریں اور خاص طور پر غیر موثر تجارت کے اوقات سے گریز کریں

پہلے گھنٹے کی منطق کو بہتر بنائیں:

- ٹیسٹ مختلف ابتدائی گھنٹے کی تعریف (جیسے 30 منٹ، 45 منٹ یا 90 منٹ)

- پہلے گھنٹے کی قیمتوں کا ڈھانچہ استعمال کرنے پر غور کریں نہ کہ صرف اعلی اور کم

- اضافی فلٹرنگ کے طور پر پچھلے ٹریڈنگ دن کے اختتام اور اس دن کے آغاز کے مابین تعلقات کی تلاش کریں

میچوں میں کھیلنے کے طریقہ کار میں بہتری:

- منافع کو بچانے اور رجحان کو جاری رکھنے کے لئے اسٹاپ نقصانات کا سراغ لگانا

- تکنیکی اشارے پر مبنی متحرک آؤٹ پٹ کی جانچ (جیسے ای ایم اے الٹرا کراس)

- کچھ منافع بخش حکمت عملیوں پر غور کریں اور مخصوص اہداف پر پہنچنے پر کچھ پوزیشنوں کو ختم کریں

خطرے کے انتظام میں اضافہ:

- پوزیشن کا سائز روزانہ کی متوقع اتار چڑھاو کی بنیاد پر ایڈجسٹ کریں

- مجموعی خطرے کو کنٹرول کرنے کے لئے یومیہ نقصان کی حد کا حصول

- ماضی کے لین دین کے نتائج کی بنیاد پر خود کار طریقے سے خطرے کے انتظام پر غور کریں

ان اصلاحات کا مقصد حکمت عملی کی بنیادی منطق کو برقرار رکھنے کے ساتھ ساتھ اس کی لچک اور استحکام کو بڑھانا ہے تاکہ یہ مارکیٹ کے وسیع تر حالات میں موثر رہے۔

خلاصہ کریں۔

ابتدائی گھنٹہ اے ٹی آر اسٹاپ نقصان اور ای ایم اے اسکیلپنگ کی اصلاح کی حکمت عملی ایک منظم دن کے اندر کی مقدار میں تجارت کا نظام ہے جو تاجروں کو پہلے گھنٹہ کی اونچائی اور نچلی سطح کو توڑنے ، تکنیکی اشارے کی تصدیق اور متحرک رسک مینجمنٹ کے امتزاج کے ذریعہ تجارت کا ایک منظم طریقہ فراہم کرتا ہے۔ اس حکمت عملی کا سب سے بڑا فائدہ اس کی متعدد تصدیق کے طریقہ کار اور واضح تجارتی قواعد میں ہے ، جو جعلی سگنل کو کم کرنے اور تجارتی نظم و ضبط کو برقرار رکھنے میں مدد کرتا ہے۔

تاہم ، اس حکمت عملی میں کچھ حدود بھی ہیں ، جیسے کہ ایک ہی وقت کی مدت پر زیادہ انحصار اور فکسڈ اسٹاپ آؤٹ ہدف کی موافقت کا مسئلہ۔ تجویز کردہ اصلاحاتی اقدامات کو نافذ کرکے ، جیسے کہ خود بخود پیرامیٹرز کو ایڈجسٹ کرنا ، مارکیٹ کے ماحول کو فلٹر کرنا اور آؤٹ پٹ میکانیزم کو بہتر بنانا ، تاجر حکمت عملی کی استحکام اور موافقت کو مزید بڑھا سکتے ہیں۔

مجموعی طور پر ، یہ ایک ٹھوس ، سوچنے والی تجارتی حکمت عملی ہے ، خاص طور پر ایک دن میں تجارت کرنے میں دلچسپی رکھنے والے ایک مقداری تاجر کے لئے موزوں ہے۔ مناسب پیرامیٹرز کی ایڈجسٹمنٹ اور اصلاح کے ساتھ ، اس میں تجارتی پورٹ فولیو میں ایک موثر آلہ بننے کی صلاحیت موجود ہے۔ یہ نوٹ کرنا ضروری ہے کہ کسی بھی تجارتی حکمت عملی کو کافی حد تک جانچ پڑتال اور توثیق کی ضرورت ہوتی ہے ، اور ذاتی خطرے کی برداشت کے ساتھ مناسب فنڈ مینجمنٹ کی ضرورت ہوتی ہے۔

/*backtest

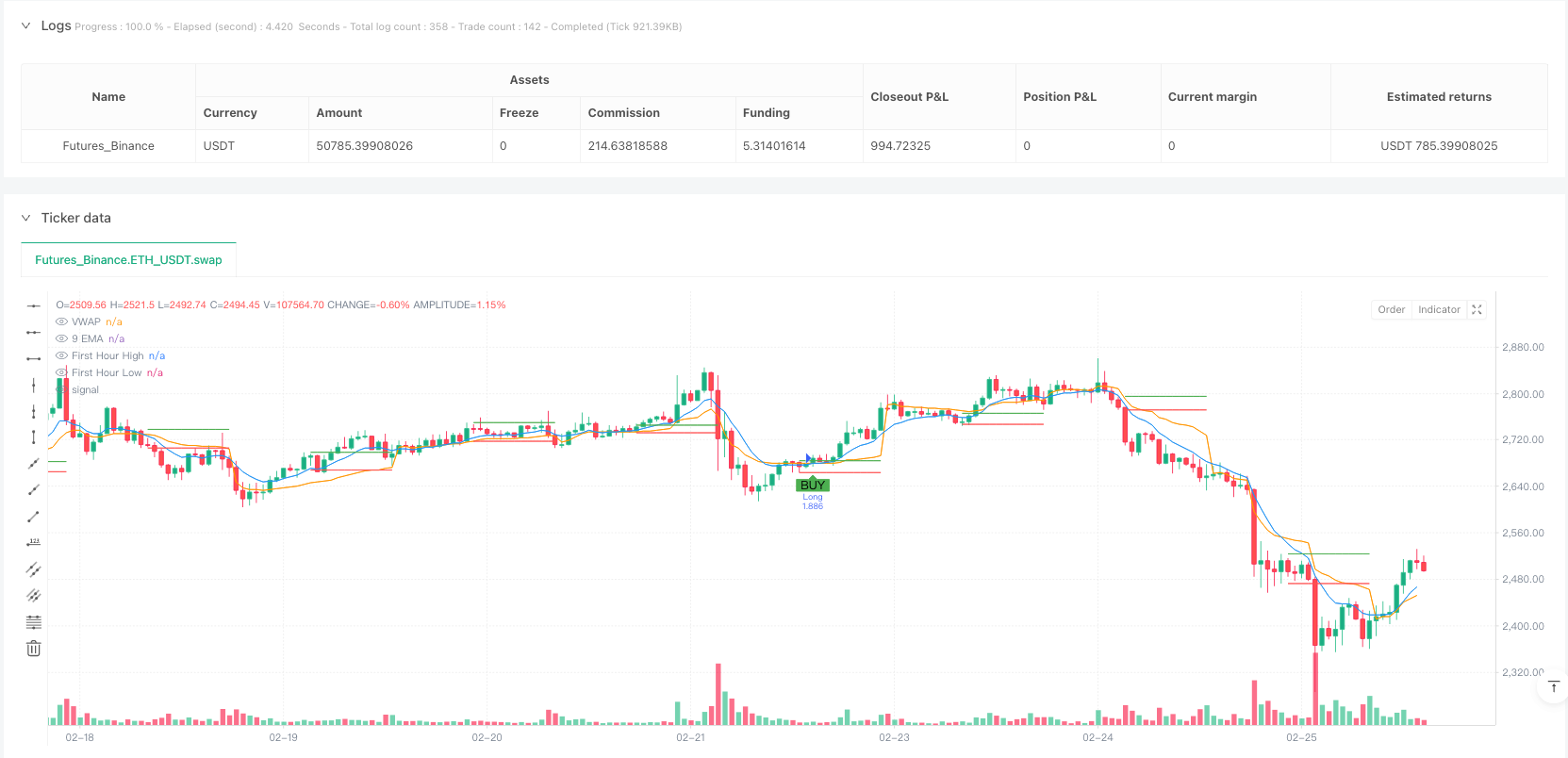

start: 2024-02-29 00:00:00

end: 2025-02-26 08:00:00

period: 1h

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"ETH_USDT"}]

*/

//@version=5

strategy("FnO Intraday Strategy with ATR SL, EMA Slope & Signals", overlay=true, initial_capital=100000, default_qty_type=strategy.percent_of_equity, default_qty_value=10)

// INPUTS

atrPeriod = input.int(14, "ATR Period")

atrMultiplier = input.float(1.0, "ATR Stop Loss Multiplier", step=0.1)

targetPercent = input.float(1.0, "Profit Target (%)", step=0.1) * 0.01

// Define session start and first candle period (for Indian market, session starts at 09:15)

sessionStartHour = input.int(9, "Session Start Hour", minval=0, maxval=23)

sessionStartMinute = input.int(15, "Session Start Minute", minval=0, maxval=59)

firstCandleMins = 60 // First candle duration in minutes

// Compute today's session start and first candle end timestamps

currYear = year(time)

currMonth = month(time)

currDay = dayofmonth(time)

sessionStartTS = timestamp(currYear, currMonth, currDay, sessionStartHour, sessionStartMinute)

sessionEndTS = sessionStartTS + firstCandleMins * 60 * 1000 // PineScript time is in ms

// INITIALIZE first-hour high/low (reset at the start of each day)

var float firstHourHigh = na

var float firstHourLow = na

if (ta.change(time("D")))

firstHourHigh := na, firstHourLow := na

// Update first-hour high/low while within the first candle period

if (time >= sessionStartTS and time <= sessionEndTS)

firstHourHigh := na(firstHourHigh) ? high : math.max(firstHourHigh, high)

firstHourLow := na(firstHourLow) ? low : math.min(firstHourLow, low)

// Plot the first-hour high and low once the first candle period is over

plot(time > sessionEndTS ? firstHourHigh : na, title="First Hour High", color=color.green, style=plot.style_linebr)

plot(time > sessionEndTS ? firstHourLow : na, title="First Hour Low", color=color.red, style=plot.style_linebr)

// Calculate indicators: 9 EMA, VWAP, and EMA slope

ema9 = ta.ema(close, 9)

vwapVal = ta.vwap(hlc3) // Using typical price for VWAP calculation

emaSlope = ema9 - ema9[1]

// Define "first hour complete" flag so entries only occur after the first candle period

firstHourComplete = time > sessionEndTS

// ENTRY CONDITIONS

// Long: Price breaks above first-hour high, and 9 EMA crosses above VWAP with a positive slope.

longBreakout = ta.crossover(close, firstHourHigh)

longEMAConfirmation = ta.crossover(ema9, vwapVal) and (emaSlope > 0)

longCondition = firstHourComplete and longBreakout and longEMAConfirmation

// Short: Price breaks below first-hour low, and 9 EMA crosses below VWAP with a negative slope.

shortBreakout = ta.crossunder(close, firstHourLow)

shortEMAConfirmation = ta.crossunder(ema9, vwapVal) and (emaSlope < 0)

shortCondition = firstHourComplete and shortBreakout and shortEMAConfirmation

// Generate entries

if (longCondition)

strategy.entry("Long", strategy.long)

if (shortCondition)

strategy.entry("Short", strategy.short)

// Add buy and sell signals on the chart

plotshape(longCondition, title="Buy Signal", location=location.belowbar, color=color.green, style=shape.labelup, text="BUY")

plotshape(shortCondition, title="Sell Signal", location=location.abovebar, color=color.red, style=shape.labeldown, text="SELL")

// Calculate ATR for dynamic stop loss

atrValue = ta.atr(atrPeriod)

// Set exits using ATR-based stop loss and fixed profit target (1% gain)

if (strategy.position_size > 0)

longStop = strategy.position_avg_price - atrValue * atrMultiplier

longTarget = strategy.position_avg_price * (1 + targetPercent)

strategy.exit("Long Exit", from_entry="Long", stop=longStop, limit=longTarget)

if (strategy.position_size < 0)

shortStop = strategy.position_avg_price + atrValue * atrMultiplier

shortTarget = strategy.position_avg_price * (1 - targetPercent)

strategy.exit("Short Exit", from_entry="Short", stop=shortStop, limit=shortTarget)

// Plot EMA and VWAP for visual confirmation

plot(ema9, title="9 EMA", color=color.blue)

plot(vwapVal, title="VWAP", color=color.orange)