ڈائنامک فیئر ویلیو گیپ ڈے ٹریڈنگ حکمت عملی: ایس ایم سی تھیوری پر مبنی ملٹی ٹائم فریم بیک ٹیسٹنگ سسٹم

FVG SMC SL TP Risk-Reward Ratio

جائزہ

متحرک منصفانہ قیمت گپ ڈے ٹریڈنگ حکمت عملی ایک مارکیٹ کی ساخت کی تھیوری پر مبنی ایک مقداری تجارتی نظام ہے جو قیمتوں میں منصفانہ قیمت کے فرق کی شناخت اور تجارت پر مرکوز ہے۔ اس حکمت عملی میں قیمتوں کے عمل میں طلب اور رسد کے عدم توازن کا پتہ لگانے اور ان علاقوں میں داخل ہونے کے لئے قیمتوں کی واپسی کے لئے تین سرنی کی شکل کا استعمال کیا جاتا ہے۔ اس حکمت عملی میں فکسڈ رسک ریٹرننگ کا استعمال کرتے ہوئے رسک مینجمنٹ کی جاتی ہے ، اور راتوں رات کے خطرے سے بچنے کے لئے ہر دن کے مخصوص وقت پر جبری صفائی کا طریقہ کار طے کیا جاتا ہے۔ یہ حکمت عملی اسمارٹ منی تصور (ایس ایم سی) سے ماخوذ ہے ، جس میں مالیاتی اداروں کے طرز عمل اور مارکیٹ کی ساخت میں مائیکرو بصری تبدیلیوں پر توجہ دی جاتی ہے۔ اس حکمت عملی کا مقصد دن کے اندر قیمتوں میں اتار چڑھاؤ کو پکڑنے کے لئے ، جبکہ سخت خطرے کو کنٹرول کرنے کے لئے سخت اقدامات کو برقرار رکھنا ہے۔

حکمت عملی کا اصول

ایک منصفانہ قدر کے فرق کی تجارت کی حکمت عملی کا بنیادی اصول “غیر منقولہ علاقوں” یا “خالی جگہوں” پر مبنی ہے جب قیمت تیزی سے چلتی ہے۔ یہ علاقوں میں طلب اور رسد کے سنگین عدم توازن کی نمائندگی ہوتی ہے ، جو عام طور پر مستقبل میں “پُر” یا “دوبارہ جانچ” کی جاتی ہے۔ خاص طور پر ، حکمت عملی اس طرح کام کرتی ہے:

سوراخ کا پتہ لگانے کا طریقہ کارحکمت عملی: ایف وی جی کی دو اقسام کو شناخت کرنے کے لئے تین تاروں کا نمونہ استعمال کیا گیا ہے:

- FVG ملاحظہ کریں: موجودہ سلائی لائن کی کم از کم قیمت دو سلائی لائنوں سے پہلے کی اعلی ترین قیمت سے زیادہ ہے ، اور پچھلی سلائی لائن کی اختتامی قیمت دو سلائی لائنوں سے پہلے کی اعلی ترین قیمت سے زیادہ ہے۔

- بیعانہ ایف وی جی: موجودہ سلائی لائن کی اعلی قیمت دو سلائی لائنوں سے پہلے کی کم قیمت سے کم ہے ، اور پچھلی سلائی لائن کی اختتامی قیمت دو سلائی لائنوں سے پہلے کی کم قیمت سے کم ہے۔

ان پٹ منطق کی بازیافتیہ حکمت عملی ایف وی جی کی تشکیل پر فوری طور پر داخل ہونے کی نہیں ہے بلکہ قیمتوں کے ان علاقوں میں ردعمل کا انتظار کرنے کی ہے:

- ایف وی جی: جب قیمت ایف وی جی علاقے کے اوپری بارڈر ((اعلی پوائنٹ) پر واپس آجائے تو ، ایک سے زیادہ سگنل کو متحرک کریں۔

- ایف وی جی میں کمی: جب قیمت ایف وی جی کے علاقے کے نچلے سرحد ((کم نقطہ) پر واپس آتی ہے تو ، کم کرنے کا اشارہ ہوتا ہے۔

رسک مینجمنٹ:

- اسٹاپ نقصان کا تعین متعلقہ ایف وی جی کی سرحد پر کیا گیا ہے ((بیس ایف وی جی کی کم یا بیس ایف وی جی کی اونچائی))

- منافع کا ہدف 1: 2 کے خطرے کی واپسی کا تناسب استعمال کرتا ہے ، جس کا حساب کتاب اس طرح کیا جاتا ہے: داخلہ قیمت ± ((دروازے کی قیمت - اسٹاپ نقصان) × 2 ) ۔

دن کے اختتام پر بریک آؤٹحکمت عملی: ہر روز سہ پہر 3 بج کر 15 منٹ پر (بھارتی معیاری وقت) خود بخود تمام ہولڈنگز کو صاف کریں اور اگلے تجارتی دن کی تیاری کے لئے تمام ایف وی جی صفوں کو صاف کریں۔

ٹرانزیکشنز کو ٹپ کریںیہ حکمت عملی زیادہ سے زیادہ 5 سپلیمنٹس کی اجازت دیتی ہے۔ اس کا مطلب ہے کہ ایک ہی سمت میں متعدد پوزیشنیں رکھی جاسکتی ہیں ، جس سے مضبوط رجحانات والے بازاروں میں منافع میں اضافہ ہوتا ہے۔

اس طریقہ کار میں مارکیٹ کی ساخت میں عدم تسلسل اور قیمتوں کے رویے کی تھیوری کا استعمال کیا گیا ہے تاکہ ان عدم توازن والے علاقوں کو پُر کرنے پر قیمتوں کے پیش گوئی کرنے والے رویے کو پکڑنے کی کوشش کی جاسکے۔

اسٹریٹجک فوائد

کوڈ کا گہرائی سے تجزیہ کرنے کے بعد، اس حکمت عملی کے کئی فوائد ہیں:

غیرجانبدارانہ تجارتی معیار: حکمت عملی ایف وی جی اور انٹری پوائنٹس کی شناخت کے لئے واضح طور پر بیان کردہ ریاضیاتی شرائط کا استعمال کرتی ہے ، جس سے تاثرات کا فیصلہ ختم ہوجاتا ہے اور تجارت میں نظم و ضبط اور مستقل مزاجی میں اضافہ ہوتا ہے۔

مارکیٹ ڈھانچے پر مبنی تجارتیہ حکمت عملی مارکیٹ میں حقیقی طلب اور رسد کے عدم توازن والے علاقوں پر توجہ مرکوز کرتی ہے ، بجائے اس کے کہ وہ روایتی اشارے کے اشارے پر انحصار کریں ، جو قیمت کے عمل سے پیچھے رہ جاتے ہیں۔

خطرے کو کنٹرول کرنے کا طریقہ کار:

- پہلے سے طے شدہ اسٹاپ نقصان ہر تجارت کے لئے زیادہ سے زیادہ خطرہ کی وضاحت کرتا ہے۔

- فکسڈ رسک ریٹرن طویل مدتی منافع کو یقینی بنانے کے لئے درکار جیت کی شرح سے زیادہ معقول ہے۔

- اس کے علاوہ ، یہ بھی کہا گیا ہے کہ اس طرح کے فیصلے کے نتیجے میں ، اس طرح کے فیصلے پر عمل درآمد نہیں کیا جاسکتا ہے۔

مجموعی آمدنی کی صلاحیتاس حکمت عملی کے تحت ، جب مارکیٹوں میں مضبوط رجحانات ہوتے ہیں تو ، ہر پوزیشن کے خطرے کو کنٹرول کرنے کے لئے اسٹاپ نقصانات کی اجازت دی جاتی ہے تاکہ منافع میں نمایاں اضافہ کیا جاسکے۔

موافقت پذیری: حکمت عملی ایک مقررہ قیمت کی سطح پر انحصار نہیں کرتی ، بلکہ متحرک طور پر موجودہ مارکیٹ کے حالات کے تحت اہم علاقوں کی نشاندہی کرتی ہے ، جس سے مختلف مارکیٹ کے ماحول اور ٹولز میں اس کی موافقت ہوتی ہے۔

پروگرامنگ کی کارکردگی: کوڈ FVG معلومات کو ذخیرہ کرنے کے لئے ایک صف کا استعمال کرتا ہے اور مؤثر طریقے سے ایک سے زیادہ ممکنہ ٹریڈنگ کے مواقع کو منظم کرتا ہے، اس بات کو یقینی بناتا ہے کہ نظام کو متعدد قیمتوں کی سطحوں کو ٹریک اور جواب دینا ہے.

بصری معاونحکمت عملی: ایف وی جی کے علاقوں کو چارٹ پر بصری طور پر ظاہر کرنے کے لئے ((سبز برائٹ ایف وی جی ، سرخ برائٹ ایف وی جی) ، تاجر کو نظام کے فیصلے کے عمل کو سمجھنے میں مدد کریں۔

اسٹریٹجک رسک

اگرچہ اس حکمت عملی کی ٹھوس نظریاتی بنیاد اور متعدد فوائد ہیں ، لیکن اس میں کچھ خطرات بھی ہیں جن پر توجہ دینے کی ضرورت ہے:

جعلی دراندازی کا خطرہ: مارکیٹوں میں ، قیمتیں بار بار ایف وی جی کی سرحد کو چھو سکتی ہیں اور مستقل رجحان نہیں بنتی ہیں ، جس کی وجہ سے متعدد اسٹاپ نقصانات ہوتے ہیں۔ اس کے حل میں اضافی مارکیٹ کے ماحول کے فلٹرز یا رجحان کی تصدیق کے اشارے شامل ہوسکتے ہیں۔

ٹرانزیکشن کا خطرہ: زیادہ سے زیادہ 5 ہم وقت ساز پوزیشنوں کی اجازت دینا غلط سمت میں زیادہ نمائش کا سبب بن سکتا ہے ، خاص طور پر جب رجحان اچانک الٹ جاتا ہے۔ مجموعی طور پر رسک کی حدود کو نافذ کرنے کی تجویز ہے ، جیسے کہ تمام پوزیشنوں کا زیادہ سے زیادہ خطرہ اکاؤنٹ کے مخصوص فیصد سے زیادہ نہیں ہوتا ہے۔

فکسڈ رسک ریٹرن تناسب کی حدود1: ایک مقررہ 1: 2 رسک ریٹرن کا استعمال مارکیٹ کے تمام حالات کے لئے موزوں نہیں ہوسکتا ہے۔ کم اتار چڑھاؤ والی مارکیٹوں میں ، اس طرح کا مقصد حاصل کرنا مشکل ہوسکتا ہے۔ اعلی اتار چڑھاؤ والی مارکیٹوں میں ، منافع بخش تجارت سے قبل ہی نکل جانا ممکن ہے۔ مارکیٹ میں اتار چڑھاؤ کی بنیاد پر منافع بخش اہداف پر غور کریں۔

مارکیٹ کے فلٹر کا فقدان: حکمت عملی مارکیٹ کے تمام حالات کے تحت سگنل پیدا کرتی ہے ، مجموعی رجحان یا اتار چڑھاؤ کی حالت کو مدنظر رکھتے ہوئے نہیں۔ مضبوط رجحانات والے ماحول میں تجارت کے برعکس ایف وی جی سے مسلسل نقصان ہوسکتا ہے۔ رجحانات کا فلٹر شامل کرنے سے کارکردگی میں نمایاں بہتری آسکتی ہے۔

حجم کی تصدیق کا فقدان: حکمت عملی صرف قیمت کی کارروائی پر مبنی ہے ، حجم کی تصدیق پر غور نہیں کیا گیا ، جس سے کم حجم والے علاقوں میں جعلی سگنل پیدا ہوسکتے ہیں۔ حجم تجزیہ کو مربوط کرنے سے سگنل کی کیفیت میں اضافہ ہوسکتا ہے۔

مقررہ وقت سے باہر نکلنے کے ممکنہ مسائل: دن کے مخصوص اوقات میں باہر نکلنے سے فائدہ مند پوزیشن میں قبل از وقت باہر نکلنے یا نقصان دہ پوزیشن میں بہتر باہر نکلنے کے مواقع سے محروم ہوسکتا ہے۔ قیمت پر مبنی عمل پر مبنی باہر نکلنے کی شرائط پر غور کریں۔

تاریخ کے پیچھے پیچھے چلنے والے مفروضے پر انحصار کرنااسٹریٹجک: مستقبل میں ایف وی جی کا رویہ ماضی میں مشاہدہ کردہ نمونوں کی طرح ہوگا۔ مارکیٹ کی حرکیات تبدیل ہوسکتی ہیں ، اور ان نمونوں کی تاثیر کو کمزور کرتی ہیں۔ پیرامیٹرز کو باقاعدگی سے دوبارہ بہتر بنانا اور مفروضوں کی توثیق کرنا بہت ضروری ہے۔

حکمت عملی کی اصلاح کی سمت

کوڈ کے گہرے تجزیے پر مبنی ، یہاں کچھ ممکنہ اصلاحات ہیں:

مارکیٹ ڈھانچہ فلٹر:

- اعلی درجے کی رجحانات کی شناخت کے نظام کو لاگو کرنا، صرف رجحانات کی سمت میں ایف وی جی کی تجارت.

- سادہ منتقل اوسط سمت فلٹر یا زیادہ پیچیدہ مارکیٹ ساخت تجزیہ شامل کیا جا سکتا ہے.

- اس طرح کے فلٹرز کے ساتھ، آپ کو نقصانات کو نمایاں طور پر کم کر سکتے ہیں.

اتار چڑھاؤ ایڈجسٹمنٹ:

- فکسڈ رسک ریٹرن کے بجائے موجودہ مارکیٹ میں اتار چڑھاؤ پر مبنی متحرک اسٹاپ نقصان اور منافع کے اہداف کو حاصل کریں۔

- اعلی اتار چڑھاؤ والے ماحول میں اہداف کو وسعت دیں اور کم اتار چڑھاؤ والے ماحول میں اہداف کو سخت کریں۔

- ATR (اوسط حقیقی رینج) یا اسی طرح کے اشارے کا استعمال کرتے ہوئے اتار چڑھاؤ کی پیمائش کی جاسکتی ہے۔

ٹرانزیکشن کی تصدیق:

- ایف وی جی کی تشکیل اور پیمائش کے وقت کافی حجم کی حمایت کو یقینی بنانے کے لئے حجم کی شرائط شامل کریں۔

- اس سے کم نقل و حرکت والے ماحول میں جعلی سگنلوں کو کم کیا جاسکتا ہے۔

پوزیشن کے سائز کو ایڈجسٹ کریں:

- تاریخی جیت کی شرح ، موجودہ اتار چڑھاؤ اور مخصوص ایف وی جی کی خصوصیات پر مبنی متحرک پوزیشن کی پیمائش کریں۔

- زیادہ “صاف” ایف وی جی کے لئے ((تین سرنیوں کا نمونہ زیادہ واضح ہے) یا مضبوط رجحانات میں تشکیل پانے والے ایف وی جی کے لئے ، پوزیشن کا سائز بڑھایا جاسکتا ہے۔

ملٹی ٹائم فریم تجزیہ:

- اعلی ٹائم فریم کے ایف وی جی تجزیہ کو مربوط کریں ، اعلی ٹائم فریم ایف وی جی کے ساتھ منسلک سگنل کو ترجیح دیں۔

- اس طریقہ کار سے سگنل کے معیار اور مجموعی طور پر کامیابی کی شرح میں بہتری آسکتی ہے۔

سمارٹ سپلیمنٹس:

- ٹرینڈ کی طاقت اور سابقہ تجارت کی کامیابی کی بنیاد پر اس کو چڑھانا ٹریڈنگ منطق میں ترمیم کریں۔

- منافع بخش تجارت کے بعد سرفہرست تجارت کا امکان بڑھایا جاسکتا ہے ، اور نقصان دہ تجارت کے بعد کم کیا جاسکتا ہے۔

مشین سیکھنے میں اضافہ:

- مشین لرننگ الگورتھم کو کامیاب ہونے کے لئے سب سے زیادہ امکان FVG خصوصیات کی شناخت کے لئے لاگو کریں.

- اس میں ایف وی جی کے سائز، تشکیل کی رفتار، مارکیٹ کے حالات وغیرہ کا تجزیہ شامل ہوسکتا ہے۔

اعداد و شمار کی بازیافت کا فریم ورک:

- مارکیٹ کے مختلف حالات میں حکمت عملی کی کارکردگی کا اندازہ لگانے کے لئے ایک جامع ریٹرننگ فریم ورک تیار کرنا

- مختلف پیرامیٹرز کے مجموعے اور مارکیٹ کے حالات کے تحت متوقع نتائج کا اندازہ کرنے کے لئے مونٹی کارلو ماڈلنگ کا استعمال کریں۔

خلاصہ کریں۔

متحرک منصفانہ قدر کے فرق کے اندرونی دن کی تجارت کی حکمت عملی مارکیٹ میں طلب اور رسد کے عدم توازن والے علاقوں کی نشاندہی کرنے اور ان کی تجارت کے لئے ایک منظم طریقہ فراہم کرتی ہے۔ تینوں فلیکس ایف وی جی ماڈل اور واضح ریٹرننگ انٹری رولز کا استعمال کرتے ہوئے ، اس حکمت عملی میں نظریاتی طور پر صحت مند ہونے کے ساتھ ساتھ عملی طور پر قابل عمل ہے۔ اس کا مضبوط رسک مینجمنٹ فریم ورک ، جس میں پہلے سے طے شدہ اسٹاپ نقصان ، فکسڈ رسک ریٹرن ریٹ اور دن کے اختتام کی پوزیشن کا طریقہ کار شامل ہے ، تجارتی نظم و ضبط کے لئے ایک مضبوط بنیاد فراہم کرتا ہے۔

اس حکمت عملی کا بنیادی فائدہ اس کی غیرجانبدارانہ اور مارکیٹ کی ساخت پر مبنی نقطہ نظر میں ہے ، جس کی وجہ سے یہ مختلف مارکیٹ کے ماحول میں مطابقت رکھتا ہے۔ تاہم ، حکمت عملی کی تاثیر کو نمایاں طور پر بہتر بنانے کے لئے تجویز کردہ سمتوں پر عمل درآمد کے ذریعہ نمایاں طور پر بڑھا دیا جاسکتا ہے ، خاص طور پر مارکیٹ کے ماحول کے فلٹرز ، اتار چڑھاؤ پر مبنی ایڈجسٹمنٹ اور ٹرانزیکشن کی تصدیق۔

یہ بات قابل ذکر ہے کہ کسی بھی تجارتی حکمت عملی کی کامیابی کی ضمانت نہیں دی جاسکتی ہے ، چاہے وہ کتنی ہی کامل کیوں نہ ہو۔ کامیاب تجارت کے لئے نہ صرف ٹھوس حکمت عملی کی ضرورت ہوتی ہے ، بلکہ اس پر عمل درآمد کی سخت نظم و ضبط ، مناسب فنڈ مینجمنٹ اور مارکیٹ کی گہری تفہیم کی بھی ضرورت ہوتی ہے۔ متحرک فاریکس ٹریڈنگ کیا ہے؟ فاریکس ٹریڈنگ کے فوائد اور نقصانات کی حکمت عملی ایک اچھا نقطہ آغاز فراہم کرتی ہے ، جس میں تاجر اپنی خطرے کی برداشت اور مارکیٹ کے نقطہ نظر کے مطابق مزید تخصیص اور اصلاح کرسکتا ہے۔

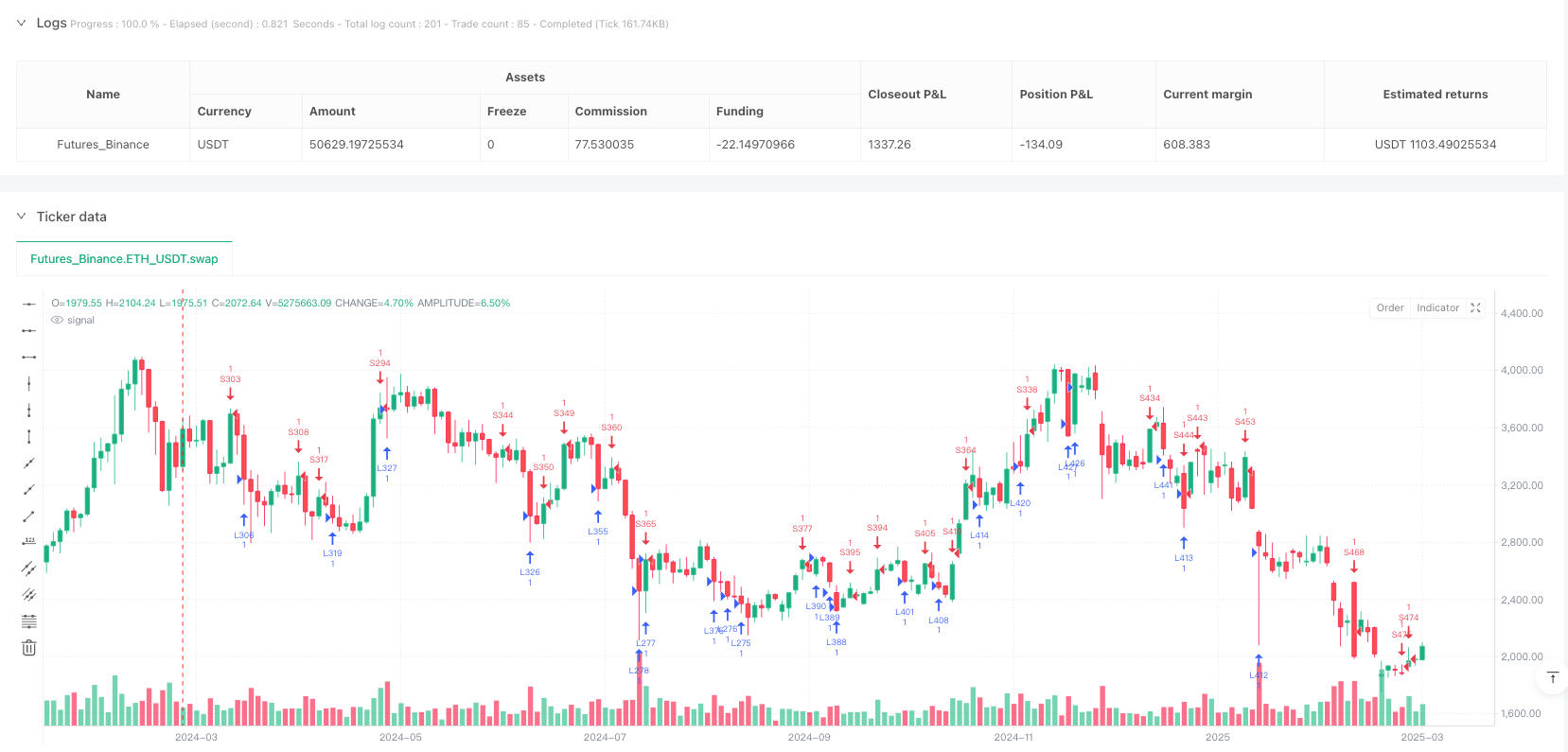

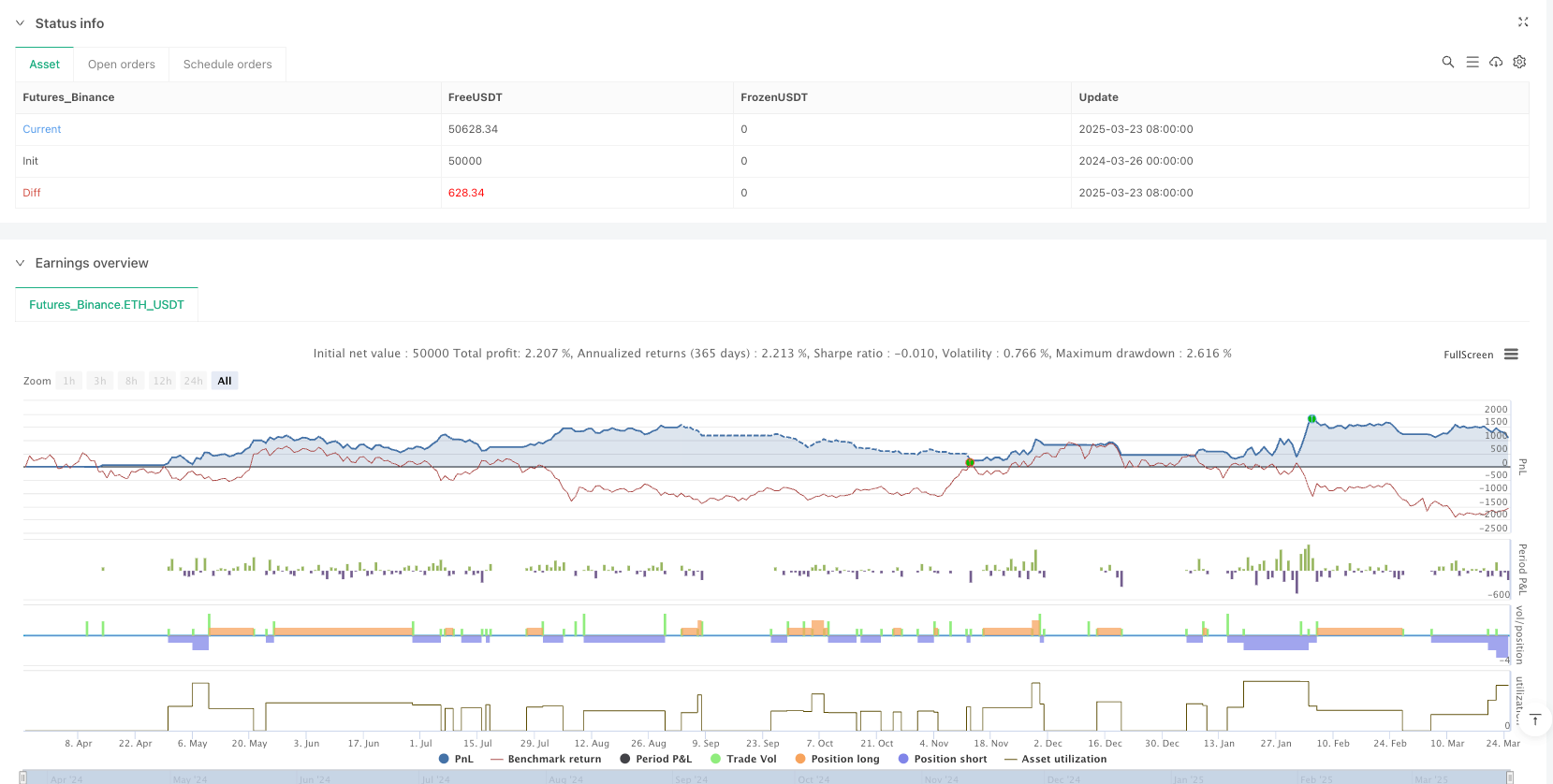

/*backtest

start: 2024-03-26 00:00:00

end: 2025-03-25 00:00:00

period: 2d

basePeriod: 2d

exchanges: [{"eid":"Futures_Binance","currency":"ETH_USDT"}]

*/

//@version=6

strategy("Intraday FVG", overlay=true, pyramiding=5, max_bars_back=500, default_qty_type=strategy.percent_of_equity, commission_type=strategy.commission.percent)

// 2. FVG Detection (Three-Candle Pattern)

var bullFVGHigh = array.new_float()

var bullFVGLow = array.new_float()

var bullFVGIndex = array.new_int()

var bearFVGHigh = array.new_float()

var bearFVGLow = array.new_float()

var bearFVGIndex = array.new_int()

detectFVG() =>

// Bullish FVG: Current low > prior high AND next high < current low

bullCondition = low > high[2] and close[1] > high[2]

// Bearish FVG: Current high < prior low AND next low > current high

bearCondition = high < low[2] and close[1] < low[2]

if bullCondition

// log.info("bull condition met: {0} {0} {0}", high[2], close[1], low)

array.push(bullFVGHigh, low)

array.push(bullFVGLow, low[2])

array.push(bullFVGIndex, bar_index)

if bearCondition

// log.info("bear condition met: {0} {0} {0}", low[2], close[1], high)

array.push(bearFVGHigh, high[2])

array.push(bearFVGLow, high)

array.push(bearFVGIndex, bar_index)

detectFVG()

// 3. Retest Execution Logic

checkRetests(arrayHigh, arrayLow, barIndex, direction) =>

// log.info("{0} : {1}", bar_index, time)

i = array.size(arrayHigh) - 1

while i >= 0

// log.info("barIndex : {0}" , array.get(barIndex, i))

// log.info("bar_index : {0}" , bar_index)

if array.get(barIndex, i) < bar_index

fvgHigh = array.get(arrayHigh, i)

fvgLow = array.get(arrayLow, i)

// log.info("visting : {0} : {1} : {2} : {3} ", array.get(barIndex, i), bar_index, fvgHigh, fvgLow)

if direction == "long" and low <= fvgHigh

// log.info("entering long")

sl = array.get(arrayLow, i) // Previous candle's low

entry = close

tp = entry + (entry - sl)*2

strategy.entry("L"+str.tostring(array.get(barIndex, i)), strategy.long)

strategy.exit("XL"+str.tostring(array.get(barIndex, i)), "L"+str.tostring(array.get(barIndex, i)), stop=sl, limit=tp)

array.remove(arrayHigh, i)

array.remove(arrayLow, i)

array.remove(barIndex, i)

if direction == "short" and high >= fvgLow

// log.info("entering short")

sl = array.get(arrayHigh, i) // Previous candle's low

entry = close

tp = entry - (sl - entry)*2

strategy.entry("S"+str.tostring(array.get(barIndex, i)), strategy.short)

strategy.exit("XS"+str.tostring(array.get(barIndex, i)), "S"+str.tostring(array.get(barIndex, i)), stop=sl, limit=tp)

array.remove(arrayHigh, i)

array.remove(arrayLow, i)

array.remove(barIndex, i)

i := i - 1

checkRetests(bullFVGHigh, bullFVGLow, bullFVGIndex, "long")

checkRetests(bearFVGHigh, bearFVGLow, bearFVGIndex,"short")

// 5. Daily Exit at 3:15 PM IST

exitTime = hour == 15 and minute >= 15

if exitTime

strategy.close_all()

array.clear(bullFVGHigh)

array.clear(bullFVGLow)

array.clear(bearFVGHigh)

array.clear(bearFVGLow)

array.clear(bullFVGIndex)

array.clear(bearFVGIndex)