جائزہ

فبونیکی بینڈ اور نسبتاً کمزور انڈیکس کا مجموعہ متحرک اسٹاپ اسٹریٹجی ایک جامع تکنیکی تجزیہ حکمت عملی ہے جو فبونیکی بینڈ ((FBB) ، نسبتاً کمزور انڈیکس ((RSI) اور مقررہ فیصد اسٹاپ میکانزم کو ہوشیار طریقے سے جوڑ کر ایک ٹریڈنگ سسٹم تخلیق کرتی ہے جو مضبوط قیمتوں میں توڑنے اور ذہانت سے باہر نکلنے کے نقطہ کو سنبھالنے کے قابل ہے۔ یہ حکمت عملی ایک ٹریڈنگ سسٹم کی تشکیل کرتی ہے جس میں ایک مرضی کے مطابق بینڈ سسٹم بنایا جاتا ہے اور اس کی کلید کے طور پر معیاری عدم استحکام کی مکمل 1.0 فبونیکی سطح ہوتی ہے۔ ٹرگر اسٹریٹجی ڈبل آؤٹ آؤٹ میکانزم کا استعمال کرتی ہے ، جس میں 2٪ کا فکسڈ اسٹاپ ہدف اور آر ایس آئی اوور بی / اوور سیلنگ کی بنیاد پر ایکٹ آؤٹ سگنل شامل ہوتا ہے ، جس سے تاجروں کو قیمتوں میں کمی یا مارکیٹ میں کمزور ہدف کی توقع کرنے اور منافع کو روکنے کے قابل بناتا ہے۔

حکمت عملی کا اصول

اس حکمت عملی کا بنیادی منطق مندرجہ ذیل تکنیکی اجزاء پر مبنی ہے:

VWMA بیس لائن: برین بینڈ کی مرکزی محور کے طور پر 200 سائیکلوں کی ٹرانزیکشن ویٹڈ منتقل اوسط کا استعمال کرتے ہوئے ، یہ اشارے ایک سادہ منتقل اوسط کے مقابلے میں فعال تجارت کی منڈیوں میں حقیقی رجحانات کی سمت کی بہتر عکاسی کرتا ہے کیونکہ اس میں تجارت کے حجم کے عوامل کو مدنظر رکھا جاتا ہے۔

فیبوناچیبرن پٹی:

- اوپری ریل ((سرخ لائن): VWMA + (1 × معیاری فرق)

- نیچے کی ٹریک (سبز لائن): VWMA - (1 × معیاری فرق)

یہ مدار قیمت کے لئے امکانی حمایت اور مزاحمت کے علاقوں کی نمائندگی کرتے ہیں ، اور جب قیمت ان مداروں کو توڑ دیتی ہے تو ، اس کو ایک مضبوط متحرک سگنل سمجھا جاتا ہے۔

RSI اشارےممکنہ اوور بائی / اوور سیل کی شناخت کے لئے 14 سائیکلوں پر مشتمل نسبتاً کمزور انڈیکس کا استعمال کیا گیا:

- RSI < 30: اوور سیل ، ممکنہ طور پر ایک سے زیادہ پوزیشنوں سے باہر نکلنے کا اشارہ

- RSI > 70: اوور بائی ، ممکنہ طور پر ایکٹ آؤٹ سگنل

ان پٹ منطق:

- کثیر سر داخلہ: بندش کی قیمت اوپر کی ٹریک (سرخ لائن) کو توڑنے پر متحرک ہوتی ہے

- خالی سر داخلہ: بندش کی قیمت نیچے ٹریک (سبز لائن) کو توڑنے پر متحرک ہوتی ہے

منطق سے باہر نکلیںڈبل آپٹ آؤٹ میکانزم:

- فکسڈ اسٹاپ ((2٪): کثیر سر پوزیشن میں 2٪ اضافہ یا خالی سر پوزیشن میں 2٪ کمی پر باہر نکلیں

- RSI بیس سے باہر نکلیں: جب ملٹی ہیڈ پوزیشن RSI < 30 ہو یا خالی ہیڈ پوزیشن RSI > 70 ہو تو باہر نکلیں

اس حکمت عملی میں قیمتوں میں توڑنے والے اشارے اور متحرک اشارے کو ملا کر ، مضبوط رجحان کی نقل و حرکت کو پکڑنے کے ساتھ ساتھ مارکیٹ کی حرکیات میں کمی آنے پر بروقت باہر نکلنے کی صلاحیت ہے ، جس سے انٹری اور آؤٹ آؤٹ کا متوازن انتظام ہوتا ہے۔

اسٹریٹجک فوائد

متحرک قیمت کی سطححکمت عملی: وی ڈبلیو ایم اے کو بطور بیس لائن استعمال کرتے ہوئے ، روایتی سادہ منتقل اوسط کے مقابلے میں مارکیٹ میں اتار چڑھاؤ کو مختلف حجم کے ماحول میں بہتر طور پر اپنانے کے لئے ، زیادہ درست حمایت اور مزاحمت کی سطح فراہم کرنا۔

واضح انٹری سگنلقیمتوں میں اضافے اور کمی کے ذریعے ، بُلن کی ٹرگر کی حیثیت سے ، سگنل واضح اور واضح ہے ، جس سے تجارت میں ہچکچاہٹ اور موضوعی فیصلے میں کمی واقع ہوتی ہے۔

تحفظ سے باہر نکلنا: فکسڈ فی صد اسٹاپ اور RSI متحرک ریورس سگنل کے ساتھ مل کر ، ایک جامع باہر نکلنے کا طریقہ کار پیدا کیا گیا ہے ، جس سے منافع کو لاک کرنے کے ساتھ ساتھ مضبوط رجحانات سے قبل ہی باہر نکلنے سے بھی بچا جاسکتا ہے۔

خطرے پر قابو پانے کو ترجیح دیںاس حکمت عملی کے تحت 2 فیصد کا فکسڈ اسٹاپ ٹارگٹ مقرر کیا گیا ہے۔ اس حکمت عملی سے یہ یقینی بنتا ہے کہ ہر تجارت کا رسک ریٹرن ریٹرن قابل پیش گوئی ہے اور اس سے طویل مدتی فنڈ مینجمنٹ میں مدد ملتی ہے۔

انتہائی موافقت پذیر: بنیادی پیرامیٹرز جیسے وی ڈبلیو ایم اے کی لمبائی ، معیاری فرق کی ضرب ، آر ایس آئی سائیکل اور اسٹاپ فیصد کو مختلف مارکیٹ کے حالات اور تاجروں کے خطرے کی ترجیحات کے مطابق ایڈجسٹ کیا جاسکتا ہے۔

ملٹی مارکیٹ ایپلی کیشن: حکمت عملی کا ڈیزائن متعدد وقت کی مدت کے لئے موزوں ہے ، اور اسے دن کے اندر مختصر تجارت اور درمیانی اور طویل مدتی سوئنگ ٹریڈنگ پر لاگو کیا جاسکتا ہے ، جس سے حکمت عملی کی عملی میں اضافہ ہوتا ہے۔

اسٹریٹجک رسک

جعلی دراندازی کا خطرہ: کم اتار چڑھاؤ والی افقی منڈیوں میں ، قیمتیں اکثر بلینز کی حد کو عبور کرسکتی ہیں بغیر کسی حقیقی رجحان کے ، جس سے جعلی بریک سگنل میں اضافہ ہوتا ہے اور ٹرانزیکشن کی لاگت میں اضافہ ہوتا ہے۔ اس کا حل اضافی فلٹرنگ شرائط کو شامل کرنا ہے ، جیسے حجم کی تصدیق یا قیمت کی توثیق کا طویل عرصہ۔

پیرامیٹر کی حساسیت: حکمت عملی کی کارکردگی انتہائی اہم پیرامیٹرز کی ترتیبات پر منحصر ہے جیسے VWMA لمبائی اور معیاری فرق کی ضرب۔ مختلف مارکیٹ کے حالات میں مختلف پیرامیٹرز کے مجموعے کی ضرورت ہوسکتی ہے ، اور پیرامیٹرز کی غلط ترتیب سے زیادہ تجارت یا اہم مواقع سے محروم ہوجانے کا خطرہ ہوسکتا ہے۔ مختلف مارکیٹ کے حالات میں پیرامیٹرز کو بہتر بنانے کے لئے تاریخی رجحانات کے ذریعے سفارش کی جاتی ہے۔

فکسڈ اسٹاپ کی حدود: 2٪ کا فکسڈ اسٹاپ ٹارگٹ زیادہ اتار چڑھاؤ والی مارکیٹوں میں بہت قدامت پسند ہوسکتا ہے ، اور کم اتار چڑھاؤ والی مارکیٹوں میں بہت زیادہ جارحانہ ہوسکتا ہے۔ اے ٹی آر (اوسط حقیقی حد) کا استعمال کرتے ہوئے اسٹاپ ٹارگٹ کو متحرک طور پر ایڈجسٹ کرنے پر غور کیا جاسکتا ہے تاکہ وہ موجودہ مارکیٹ میں اتار چڑھاؤ کے مطابق ہو۔

RSI سگنل پیچھے رہ گیا:آر ایس آئی ایک متحرک اشارے کے طور پر کچھ پسماندگی کا شکار ہے ، جس کی وجہ سے مارکیٹ کے انتہائی حالات میں باہر نکلنے کا وقت نامناسب ہوسکتا ہے۔ اس خطرے کو کم کرنے کے لئے متعدد ٹائم فریموں کے آر ایس آئی سگنل کو جوڑ کر یا دوسرے اہم اشارے شامل کرکے اس خطرے کو کم کیا جاسکتا ہے۔

ٹرینڈ ریورس کی ناکافی شناخت: حکمت عملی بنیادی طور پر ممکنہ رجحان الٹ کی شناخت کے لئے آر ایس آئی پر انحصار کرتی ہے ، لیکن رجحان کی طاقت کی تصدیق کے دیگر ٹولز کی کمی ہے۔ الٹ کی شناخت کی صلاحیت کو بہتر بنانے کے لئے رجحان کی طاقت کے اشارے جیسے ADX ((اوسط سمت اشارے) کو شامل کرنے پر غور کیا جاسکتا ہے۔

حکمت عملی کی اصلاح کی سمت

متحرک معیارات میں خرابی: موجودہ حکمت عملی میں فکسڈ اسٹینڈرڈ ڈیفرینسی ضرب استعمال کیا جاتا ہے ، اس پیرامیٹر کو موجودہ مارکیٹ میں اتار چڑھاؤ کی متحرکات کے مطابق ایڈجسٹ کرنے پر غور کیا جاسکتا ہے۔ مثال کے طور پر ، کم اتار چڑھاؤ والی مارکیٹ میں ضرب کو کم کریں اور اعلی اتار چڑھاؤ والی مارکیٹ میں ضرب کو بڑھا دیں ، تاکہ مارکیٹ کے مختلف حالات کو ایڈجسٹ کیا جاسکے۔

ملٹی ٹائم فریم تجزیہ: ایک سے زیادہ ٹائم فریم تجزیہ متعارف کرانے سے حکمت عملی کی استحکام میں نمایاں اضافہ ہوسکتا ہے۔ مثال کے طور پر ، تجارت صرف اس وقت کی جاتی ہے جب طویل ٹائم فریم کی رجحان کی سمت موجودہ ٹائم فریم کے ساتھ مل جاتی ہے ، جس سے منفی تجارت اور جھوٹے بریک کے خطرے کو کم کیا جاسکتا ہے۔

ذہین نقصان کا بندوبست: فکسڈ اسٹاپ کے علاوہ ، حالیہ اتار چڑھاؤ پر مبنی ذہین اسٹاپ میکانزم کو شامل کرنا ، جیسے اے ٹی آر کے ضرب کو اسٹاپ پوائنٹ کے طور پر استعمال کرنا ، ہر تجارت کے خطرے کی حد کو بہتر طور پر کنٹرول کرسکتا ہے۔

ٹرانزیکشن کی تصدیق: ٹرانزیکشن حجم کو داخلے کی تصدیق کی شرط کے طور پر رکھنا ، جس میں قیمتوں میں بوریل بینڈ کو توڑنے کی ضرورت ہوتی ہے ، اس کے ساتھ ساتھ ٹرانزیکشن حجم میں نمایاں اضافہ ہوتا ہے ، جس سے جعلی توڑنے کی امکانات کو کم کیا جاسکتا ہے اور سگنل کے معیار کو بہتر بنایا جاسکتا ہے۔

RSI کی حد سے خود کو ایڈجسٹ کریں: فی الحال آر ایس آئی نے 30⁄70 کی مقررہ حد کو اوور بائی / اوور سیل کی حد کے طور پر استعمال کیا ہے۔ اس حد کو تاریخی اعداد و شمار کی بنیاد پر متحرک طور پر ایڈجسٹ کرنے پر غور کیا جاسکتا ہے تاکہ مختلف مارکیٹوں کی اتار چڑھاؤ کی خصوصیات کو ایڈجسٹ کیا جاسکے۔

ٹرانزیکشن فریکوئنسی کو بہتر بنانا: ٹھنڈک کی مدت یا سگنل کی توثیق کے طریقہ کار میں اضافہ ، ایک ہی سمت میں مختصر وقت میں بار بار تجارت سے بچنے سے ، تجارت کی لاگت کو کم کرنے اور مجموعی حکمت عملی کی کارکردگی کو بہتر بنانے میں مدد مل سکتی ہے۔

خلاصہ کریں۔

فبونیکی برین بینڈ اور نسبتا strong مضبوط انڈیکس کے ساتھ متحرک اسٹاپ اسٹاپ حکمت عملی ایک منظم تجارتی طریقہ ہے جس میں متعدد تکنیکی تجزیہ عناصر کو ملایا گیا ہے۔ یہ VWMA پر مبنی برین بینڈ کے ذریعے انٹری سگنل فراہم کرتا ہے ، اور فکسڈ اسٹاپ اور RSI الٹ سگنل کا استعمال کرتے ہوئے اسمارٹ آؤٹ میکانزم تیار کرتا ہے ، جس سے تاجروں کو خطرہ اور منافع کے توازن کا ایک مکمل فریم ورک فراہم ہوتا ہے۔

اس حکمت عملی کے بنیادی فوائد سگنل کی وضاحت ، خطرے کو کنٹرول کرنے اور پیرامیٹرز کو ایڈجسٹ کرنے میں شامل ہیں ، جس سے یہ مختلف مارکیٹ کے ماحول اور تجارتی طرز کے لئے موزوں ہے۔ تاہم ، اس حکمت عملی کو جعلی کامیابی کی شناخت ، پیرامیٹرز کی حساسیت اور فکسڈ اسٹاپس کی حدود جیسے چیلنجوں کا بھی سامنا کرنا پڑتا ہے۔

متحرک پیرامیٹرز ایڈجسٹمنٹ ، ملٹی ٹائم فریم تجزیہ ، ذہین اسٹاپ نقصان میکانزم ، تجارت کی مقدار کی تصدیق اور انڈیکیٹر کی گھٹائی کو خود بخود ایڈجسٹ کرنے جیسے اصلاحی اقدامات کو متعارف کرانے کے ذریعہ حکمت عملی کی استحکام اور موافقت کو مزید بڑھایا جاسکتا ہے۔ آخر کار ، حکمت عملی تکنیکی تاجروں کو مارکیٹ کے رجحانات کو پکڑنے کے لئے ایک منظم طریقہ فراہم کرتی ہے ، جبکہ خطرے کے انتظام میں نظم و ضبط کو برقرار رکھتے ہوئے ، جدید ٹریڈنگ کے بنیادی اصولوں کے مطابق۔

/*backtest

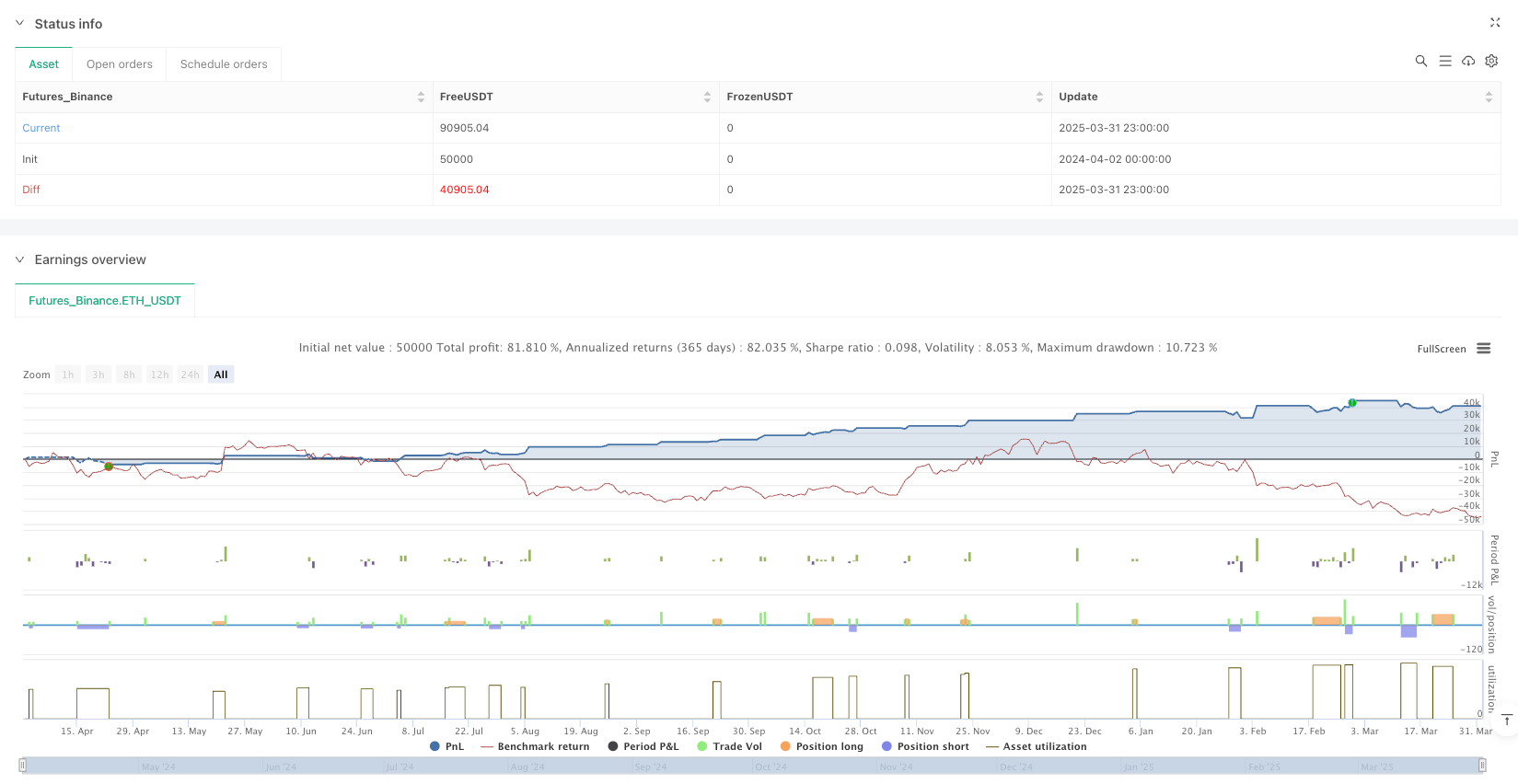

start: 2024-04-02 00:00:00

end: 2025-04-01 00:00:00

period: 1h

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"ETH_USDT"}]

*/

//@version=5

strategy("Fibonacci BB Strategy with RSI + 2% Exit", overlay=true, default_qty_type=strategy.percent_of_equity, default_qty_value=100)

// === INPUTS ===

length = input(200, title="VWMA Length")

src = input(hlc3, title="Source")

mult = input(3.0, title="Deviation Multiplier")

rsiLength = input.int(14, title="RSI Length")

profitTargetPercent = input.float(2.0, title="Profit Target (%)")

// === FBB CALCULATIONS ===

basis = ta.vwma(src, length)

dev = mult * ta.stdev(src, length)

upper_6 = basis + (1 * dev) // RED line

lower_6 = basis - (1 * dev) // GREEN line

// === RSI ===

rsi = ta.rsi(close, rsiLength)

// === SIGNAL CONDITIONS ===

buySignal = ta.crossover(close, upper_6)

sellSignal = ta.crossunder(close, lower_6)

// === STRATEGY ENTRIES ===

if buySignal

strategy.entry("Long", strategy.long)

if sellSignal

strategy.entry("Short", strategy.short)

// === STRATEGY EXITS ===

// 2% profit in points

longTakeProfit = strategy.position_avg_price * (1 + profitTargetPercent / 100)

shortTakeProfit = strategy.position_avg_price * (1 - profitTargetPercent / 100)

// Long Exit: RSI < 30 or price >= TP

if strategy.position_size > 0

if close >= longTakeProfit or rsi < 30

strategy.close("Long")

// Short Exit: RSI > 70 or price <= TP

if strategy.position_size < 0

if close <= shortTakeProfit or rsi > 70

strategy.close("Short")

// === PLOTS ===

plot(basis, color=color.fuchsia, linewidth=2, title="VWMA Basis")

plot(upper_6, color=color.red, linewidth=2, title="Upper Band (1x Dev)")

plot(lower_6, color=color.green, linewidth=2, title="Lower Band (1x Dev)")