ملٹی پیریڈ ڈائنامک مومینٹم اتار چڑھاؤ کی گرفت کی حکمت عملی

EMA SMA MCB WaveTrend RISK-REWARD POSITION SIZING Channel Breakout Hourly Confirmation

جائزہ

کثیر وقت کی متحرک اتار چڑھاؤ کی گرفتاری کی حکمت عملی مارکیٹ میں اتار چڑھاؤ کو 2 منٹ کی سطح پر موثر انداز میں پکڑنے کے لئے ایک مقداری تجارتی طریقہ کار ہے جو خاص طور پر مختصر لائن تاجروں کے لئے ڈیزائن کیا گیا ہے۔ حکمت عملی ایک مکمل تجارتی نظام کی تشکیل کے لئے یکساں لائن چینل ، متحرک اتار چڑھاؤ کے اشارے اور کثیر وقت کی تصدیق کے طریقہ کار کو ہوشیار طریقے سے جوڑتی ہے۔ حکمت عملی کا مرکز مارکیٹ میں بڑے رجحانات کی سمت کا تعین کرنے کے لئے 200 یکساں لائن کی تعمیر شدہ قیمت چینل کا استعمال کرنا ہے ، جبکہ بہتر WaveTrend اشارے کا استعمال کرتے ہوئے مارکیٹ میں اوپری خرید و فروخت کے علاقوں میں الٹ جانے کے مواقع کو پکڑنا ہے ، اور 12EMA کے ذریعے عین مطابق انٹری سگنل فلٹر کے طور پر۔ اس کے علاوہ ، حکمت عملی میں چھوٹے پیمانے پر رجحانات کی تصدیق ، متحرک اسٹاپ نقصان کی ترتیب اور خطرے پر مبنی پوزیشن مینجمنٹ کو مربوط کیا گیا ہے ، اور ایک جامع تجارتی نظام کا فریم ورک تشکیل دیا گیا ہے۔

حکمت عملی کا اصول

اس حکمت عملی کا بنیادی اصول متعدد سطحوں پر سگنل کی تصدیق اور درست خطرے کے کنٹرول پر مبنی ہے ، جس کا نفاذ مندرجہ ذیل ہے:

رجحانات کا فیصلہحکمت عملی: 200 میڈین لائن کا استعمال کرتے ہوئے قیمتوں کے چینلز کو اعلی قیمت اور کم قیمت پر لگایا جاتا ہے ، اور گھنٹہ بند ہونے والی قیمتوں کے ساتھ مل کر بڑے رجحان کی سمت کا تعین کرنے کے لئے۔ جب گھنٹہ بند ہونے والی قیمت چینل کے اوپر ہوتی ہے تو ، نظام کی طرف مائل ہوتا ہے۔ جب گھنٹہ بند ہونے والی قیمت چینل کے نیچے ہوتی ہے تو ، نظام کی طرف مائل ہوتا ہے۔

حرکیات کی اتار چڑھاو کی تہہحکمت عملی: مارکیٹ کی حرکیات میں تبدیلیوں کو پکڑنے کے لئے WaveTrend اشارے کے بہتر ورژن کا استعمال کریں۔ WaveTrend اشارے اپنی مرضی کے مطابق فنکشن کے ذریعہ

f_wavetrendاس حساب سے ، اس میں ایک اتار چڑھاؤ کی رجحان لائن ((wt1)) اور سگنل لائن ((wt2)) شامل ہے۔ جب اشارے اوور بائڈ لیول ((50) یا اوور سیل لیول ((-50) تک پہنچ جاتا ہے تو ، نظام انتہائی قیمتوں کو ریکارڈ کرتا ہے اور مسلسل اوور بائڈ اوور سیل اسٹیٹ آرڈرز کی گنتی کرتا ہے۔داخلہ تصدیق پرتاس حکمت عملی میں کئی شرائط شامل ہیں:

- متعدد شرائط بنائیں: گھنٹہ کی سطح کی قیمت چینل کے اوپر + (اوپر فروخت ہونے والی حیثیت مستقل طور پر مقرر کردہ بار یا ویو ٹرینڈ اشارے کا سنہری کانٹا) + موجودہ اختتامی قیمت 12 ای ایم اے سے زیادہ ہے

- خالی کرنے کی شرائط: گھنٹہ کی سطح کی قیمت چینل کے نیچے + (اوپر خرید کی حیثیت سے مستقل طور پر مخصوص بار یا ویو ٹرینڈ اشارے کی ڈیڈ فورکس) + موجودہ اختتامی قیمت 12 ای ایم اے سے کم ہے

خطرے کے انتظامحکمت عملی: متحرک اسٹاپ نقصان اور خطرے پر مبنی پوزیشن حساب کتاب کا استعمال کرتے ہوئے:

- زیادہ سے زیادہ سٹاپ نقصان کے لئے انتہائی کم قیمت اور 200 کم قیمت اوسط مقرر کریں*0.998 کی چھوٹی قدر

- سٹاپ نقصان کے لئے انتہائی اعلی اور 200 اعلی قیمت اوسط مقرر کریں*1.002 کی بڑی قیمت

- پوزیشن کا سائز خطرہ کی پیشگی رقم کو فی یونٹ خطرہ (درخواست کی قیمت اور اسٹاپ نقصان کی قیمت کے فرق) سے تقسیم کرکے حساب کیا جاتا ہے

منافع کا ہدف: سسٹم نے پہلے سے طے شدہ رسک ریٹرن ریٹ ((ڈیفالٹ 3 گنا) کے مطابق منافع بخش ہدف کی پوزیشن کو خود بخود ترتیب دیا ہے۔

اسٹریٹجک فوائد

ملٹی لیول تصدیق میکانزم: حکمت عملی نے کثیر ٹائم فریم ، کثیر اشارے کی تصدیق کا طریقہ کار مربوط کیا ، جس سے سگنل کی معیار میں نمایاں اضافہ ہوا۔ گھنٹہ چارٹ رجحان کی سمت اور قلیل مدتی حرکیات کے اشارے کے ساتھ مل کر ، جعلی سگنل کو مؤثر طریقے سے کم کیا گیا۔

متحرک خطرے کے انتظام: اس حکمت عملی کا متحرک اسٹاپ نقصان کا طریقہ مقررہ پوائنٹس کی روک تھام کے مقابلے میں مارکیٹ کی ساخت کے لئے زیادہ موزوں ہے ، اور ہر تجارت کے لئے زیادہ معقول خطرہ کی حد فراہم کرتا ہے ، جس میں اوسط کے ساتھ انتہائی حد تک پوائنٹس کا امتزاج ہوتا ہے۔

درست پوزیشن کنٹرولاس حکمت عملی میں پوزیشنوں کی گنتی کا طریقہ استعمال کیا گیا ہے جس میں فکسڈ رسک کی رقم کی بنیاد پر ، مارکیٹ میں اتار چڑھاؤ کی شرح میں تبدیلی کے باوجود ، خطرے کی ایک ہی چوٹی برقرار رکھی جاسکتی ہے ، جس سے ایک ہی تجارت میں زیادہ سے زیادہ نقصان کو مؤثر طریقے سے روکا جاسکتا ہے۔

لچکدار: پیرامیٹرک ڈیزائن کے ذریعہ ، حکمت عملی مختلف مارکیٹ کے حالات کے مطابق ڈھال سکتی ہے۔ صارف ای ایم اے کی لمبائی ، اوپری اوپری قیمت ، خطرے کی رقم اور خطرے کے منافع کے تناسب جیسے پیرامیٹرز کو ایڈجسٹ کرسکتا ہے تاکہ حکمت عملی کو کسی خاص مارکیٹ کے مطابق بہتر بنایا جاسکے۔

بصری مددحکمت عملی: حکمت عملی میں متعدد بصری عناصر شامل ہیں جن میں اوسط لائن چینل ، متحرک لہروں ، رجحان کے پس منظر کے رنگ اور انٹری مارکر شامل ہیں ، جس سے تاجروں کو مارکیٹ کی حالت اور حکمت عملی کی منطق کو زیادہ بصری طور پر سمجھنے میں مدد ملتی ہے۔

اسٹریٹجک رسک

اس حکمت عملی کے متعدد فوائد کے باوجود ، اس میں ممکنہ خطرات بھی شامل ہیں:

رجحانات میں تبدیلی کا خطرہ: اگرچہ حکمت عملی میں گھنٹوں کی سطح پر رجحان کی تصدیق کا استعمال کیا جاتا ہے ، لیکن اہم خبروں یا بلیک سویونڈ واقعات کے اثر سے مارکیٹ میں شدید الٹ ہوسکتی ہے ، جس کی وجہ سے اسٹاپ نقصانات کو تیزی سے متحرک کیا جاتا ہے۔ اس کا حل یہ ہے کہ اہم معاشی اعداد و شمار یا خبروں کی اشاعت سے پہلے تجارت کو روکنا ، یا اضافی اتار چڑھاؤ فلٹر شامل کرنا۔

کم لیکویڈیٹی کا خطرہ: کم تجارت والے بازار یا اوقات میں ، سلائڈ پوائنٹس میں اضافہ یا تجارت میں دشواری ہوسکتی ہے ، جو حکمت عملی کی کارکردگی کو متاثر کرتی ہے۔ اس حکمت عملی کو اہم تجارت کے اوقات میں استعمال کرنے کی سفارش کی جاتی ہے ، اور مارکیٹ میں کم لیکویڈیٹی والی اقسام سے گریز کیا جائے۔

پیرامیٹر کی اصلاح کے خطرات: حد سے زیادہ اصلاحی پیرامیٹرز کی وجہ سے حکمت عملی تاریخی ٹیسٹ میں عمدہ کارکردگی کا مظاہرہ کرسکتی ہے لیکن یہ عملی طور پر کام نہیں کرتی ہے۔ پیرامیٹرز کی وشوسنییتا کا اندازہ لگانے کے لئے فارورڈ ویلیڈیشن اور استحکام کی جانچ کی سفارش کی جاتی ہے تاکہ ضرورت سے زیادہ فٹ ہونے سے بچا جاسکے۔

مسلسل نقصان کا خطرہ: اگرچہ حکمت عملی میں سخت رسک کنٹرول موجود ہے ، لیکن اس کے باوجود مسلسل نقصانات کا سامنا کرنا پڑ سکتا ہے ، خاص طور پر ہلچل والے بازاروں میں۔ زیادہ سے زیادہ یومیہ نقصان اور زیادہ سے زیادہ مسلسل نقصانات کی حد مقرر کرنے کی سفارش کی جاتی ہے ، اور اگر ضروری ہو تو مارکیٹ کی صورتحال کا دوبارہ جائزہ لینے کے لئے تجارت کو روکنا۔

ٹیکنالوجی پر انحصار کا خطرہ: حکمت عملی ای ایم اے اور ویو ٹرینڈ جیسے تکنیکی اشارے پر انحصار کرتی ہے ، جو کچھ مارکیٹ کے حالات میں ناکام ہوسکتی ہے۔ حکمت عملی کی استحکام کو بہتر بنانے کے لئے بنیادی فلٹرز یا دیگر غیر متعلقہ اشارے شامل کرنے پر غور کیا جاسکتا ہے۔

حکمت عملی کی اصلاح کی سمت

پالیسی کوڈ کے گہرے تجزیے کی بنیاد پر ، مندرجہ ذیل پہلوؤں میں اصلاحات کی جاسکتی ہیں۔

ٹائم فلٹر متعارف کرایا: موجودہ حکمت عملی میں ٹریڈنگ کے وقت کا عنصر مدنظر نہیں رکھا گیا ہے۔ وقت کے فلٹر کو شامل کیا جاسکتا ہے ، مارکیٹ کے کھلنے اور بند ہونے سے پہلے کے اعلی اتار چڑھاؤ کے اوقات سے گریز کیا جاسکتا ہے ، یا خاص طور پر موثر ٹریڈنگ کے اوقات پر توجہ دی جاسکتی ہے۔

متحرک پیرامیٹرز خود کو اپنانے: مارکیٹ میں اتار چڑھاؤ کی شرح کے مطابق اوور خرید اوور فروخت کی حد اور تصدیق کی شرائط کو خود بخود ایڈجسٹ کیا جاسکتا ہے ، تاکہ حکمت عملی مختلف مارکیٹ کے ماحول میں بہترین کارکردگی کا مظاہرہ کرے۔ مثال کے طور پر ، اے ٹی آر اشارے کو حد کو ایڈجسٹ کرنے کے لئے استعمال کیا جاسکتا ہے ، اعلی اتار چڑھاؤ والی مارکیٹ میں حد کو بڑھانا ، کم اتار چڑھاؤ والی مارکیٹ میں حد کو کم کرنا۔

ملٹی انڈیکسڈ اسکور: موجودہ ویو ٹرینڈ اشارے کے علاوہ ، آر ایس آئی ، ایم اے سی ڈی یا سی سی آئی جیسے معاون اشارے متعارف کرائے جاسکتے ہیں ، تاکہ ایک جامع اسکورنگ سسٹم قائم کیا جاسکے ، جس میں صرف اس وقت تجارتی سگنل کا آغاز کیا جائے جب زیادہ تر اشارے متفق ہوں۔

آمدنی کے ہدف میں تبدیلی: موجودہ حکمت عملی میں منافع کے اہداف طے کرنے کے بجائے فکسڈ رسک ریٹرن کا استعمال کیا جاتا ہے۔ مزاحمت یا اتار چڑھاؤ کی حمایت پر مبنی متحرک منافع کے اہداف پر غور کیا جاسکتا ہے ، جو مارکیٹ کے ڈھانچے کے لئے بہتر ہے۔

کچھ منافع بخش میکانزم: بیچوں کی صفائی کا طریقہ کار بڑھایا گیا ، جس میں ایک خاص منافع کے بعد منافع کا ایک حصہ بند کردیا گیا ، اور باقی پوزیشنوں کو بڑے بازاروں کو پکڑنے کے لئے برقرار رکھا گیا ، جس سے خطرے پر قابو پانے اور منافع کو زیادہ سے زیادہ کرنے کی ضرورت کو متوازن کیا گیا۔

ٹرانزیکشن لاگت کی اصلاح: حکمت عملی میں ٹرانزیکشن لاگت کے عوامل کو مدنظر نہیں رکھا گیا ہے ، جس میں سلائڈ پوائنٹس اور کمیشن کی ترتیبات کو شامل کیا جاسکتا ہے ، اور غیر ضروری تجارت کی فریکوئنسی کو کم کرنے اور خالص منافع کی کارکردگی کو بہتر بنانے کے لئے داخلے کے منطق کو بہتر بنایا جاسکتا ہے۔

خلاصہ کریں۔

کثیر وقتی متحرک اتار چڑھاؤ کی گرفتاری کی حکمت عملی ایک منظم ، منطقی طور پر واضح شارٹ لائن ٹریڈنگ سسٹم ہے ، جو یکساں لائن چینل ، متحرک اتار چڑھاؤ کے اشارے اور کثیر وقتی تصدیق کے طریقہ کار کے ساتھ مل کر تاجروں کو اعلی معیار کے انٹری سگنل فراہم کرتا ہے۔ اس حکمت عملی کی سب سے بڑی خصوصیت اس کے جامع رسک مینجمنٹ سسٹم میں ہے ، جس میں متحرک اسٹاپ نقصان کی ترتیب اور رسک پر مبنی پوزیشن کنٹرول شامل ہے ، جو فنڈز کی حفاظت کو مؤثر طریقے سے یقینی بناتا ہے۔

مارکیٹ میں تبدیلی اور پیرامیٹرز کی اصلاح جیسے ممکنہ خطرات کے باوجود ، آپٹمائزیشن جیسے ٹائم فلٹرز ، متحرک پیرامیٹرز کی خود کی موافقت ، ملٹی میٹرکس جامع اسکور متعارف کرانے سے حکمت عملی کی استحکام اور موافقت کو مزید بڑھایا جاسکتا ہے۔ یہ حکمت عملی خاص طور پر ان لوگوں کے لئے موزوں ہے جو اعلی کارکردگی کے ساتھ مختصر تجارت کی تلاش میں ہیں ، جبکہ خطرے پر قابو پانے پر بھی توجہ دیتے ہیں۔

معقول پیرامیٹرز کی ترتیب اور مسلسل نگرانی اور اصلاح کے ساتھ ، اس حکمت عملی میں تاجروں کے ہتھیاروں میں ایک اہم آلہ بننے کی صلاحیت ہے ، جس سے وہ تیزی سے اتار چڑھاؤ والی مارکیٹوں میں تجارتی مواقع سے فائدہ اٹھانے اور مستحکم منافع حاصل کرنے میں مدد مل سکتی ہے۔

/*backtest

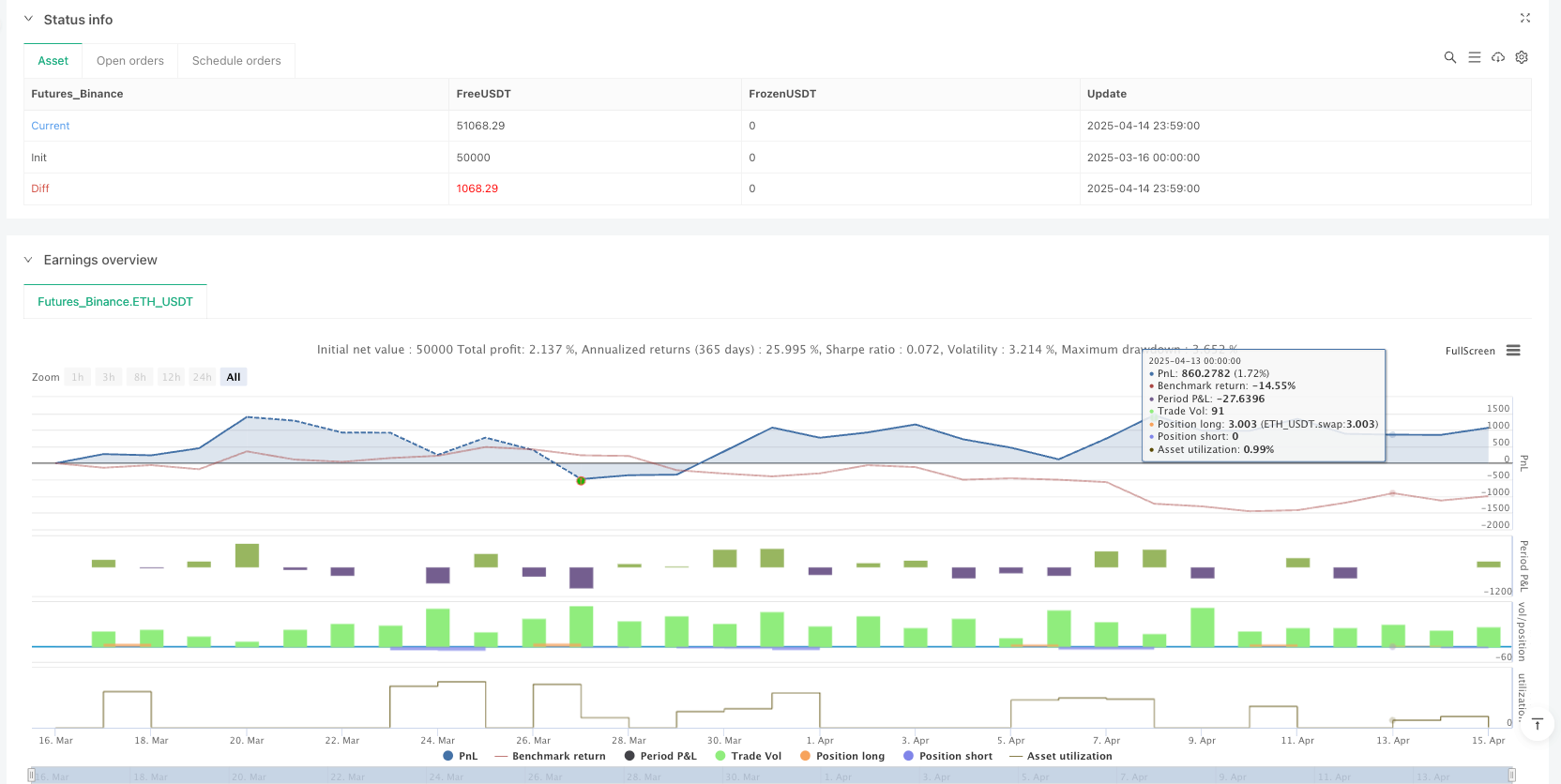

start: 2025-03-16 00:00:00

end: 2025-04-15 00:00:00

period: 1m

basePeriod: 1m

exchanges: [{"eid":"Futures_Binance","currency":"ETH_USDT"}]

*/

//@version=5

strategy("Enhanced Momentum Wave Catcher", overlay=true,

default_qty_type=strategy.cash,

default_qty_value=10000,

initial_capital=10000,

currency="USD")

// Inputs

fastEmaLength = input.int(12, "12 EMA Length", minval=1)

slowEmaHighLength = input.int(200, "200 High EMA Length", minval=1)

slowEmaLowLength = input.int(200, "200 Low EMA Length", minval=1)

oversoldLevel = input.int(-50, "Oversold Level")

overboughtLevel = input.int(50, "Overbought Level")

riskAmount = input.float(100.0, "Risk Amount ($)", minval=1.0)

rrRatio = input.float(3.0, "Risk-Reward Ratio", minval=0.1)

confirmationBars = input.int(1, "Confirmation Bars After Extreme", minval=0)

// Calculate EMAs

fastEma = ta.ema(close, fastEmaLength)

slowEmaHigh = ta.ema(high, slowEmaHighLength)

slowEmaLow = ta.ema(low, slowEmaLowLength)

// Hourly close

hourlyClose = request.security(syminfo.tickerid, "60", close)

// Enhanced Momentum Wave Calculation

f_wavetrend(src, chlen, avg, malen) =>

esa = ta.ema(src, chlen)

de = ta.ema(math.abs(src - esa), chlen)

ci = (src - esa) / (0.015 * de)

wt1 = ta.ema(ci, avg)

wt2 = ta.sma(wt1, malen)

wtCrossUp = ta.crossover(wt1, wt2)

wtCrossDown = ta.crossunder(wt1, wt2)

[wt1, wt2, wtCrossUp, wtCrossDown]

[wt1, wt2, wtCrossUp, wtCrossDown] = f_wavetrend(hlc3, 9, 12, 3)

// Track extremes with improved detection

var int oversoldBars = 0

var int overboughtBars = 0

var float extremeLow = na

var float extremeHigh = na

// Enhanced extreme detection

if wt2 <= oversoldLevel

oversoldBars := oversoldBars + 1

extremeLow := na(extremeLow) ? low : math.min(low, extremeLow)

else

oversoldBars := 0

extremeLow := na

if wt2 >= overboughtLevel

overboughtBars := overboughtBars + 1

extremeHigh := na(extremeHigh) ? high : math.max(high, extremeHigh)

else

overboughtBars := 0

extremeHigh := na

// Hourly Channel Status

var bool hourlyAboveChannel = false

var bool hourlyBelowChannel = false

if barstate.isconfirmed

if hourlyClose > slowEmaHigh

hourlyAboveChannel := true

hourlyBelowChannel := false

else if hourlyClose < slowEmaLow

hourlyAboveChannel := false

hourlyBelowChannel := true

// Entry Conditions with improved wave detection

longCondition = hourlyAboveChannel and (oversoldBars > confirmationBars or wtCrossUp) and close > fastEma

shortCondition = hourlyBelowChannel and (overboughtBars > confirmationBars or wtCrossDown) and close < fastEma

// Dynamic Stops

longStop = math.min(extremeLow, slowEmaLow * 0.998)

shortStop = math.max(extremeHigh, slowEmaHigh * 1.002)

// Position Sizing

calculatePositionSize(entryPrice, stopPrice) =>

riskPerUnit = math.abs(entryPrice - stopPrice)

riskPerUnit > 0 ? riskAmount / riskPerUnit : na

// Execute Trades

if longCondition and not na(longStop)

strategy.entry("Long", strategy.long, qty=calculatePositionSize(close, longStop))

strategy.exit("Long Exit", "Long", stop=longStop, limit=close + (rrRatio * (close - longStop)))

if shortCondition and not na(shortStop)

strategy.entry("Short", strategy.short, qty=calculatePositionSize(close, shortStop))

strategy.exit("Short Exit", "Short", stop=shortStop, limit=close - (rrRatio * (shortStop - close)))

// Enhanced Visuals

plot(fastEma, "12 EMA", color=color.orange, linewidth=2)

plot(slowEmaHigh, "200 High EMA", color=color.red, linewidth=1)

plot(slowEmaLow, "200 Low EMA", color=color.green, linewidth=1)

// Wave visualization

plot(wt2, "Momentum Wave", color=#7E57C2, linewidth=2)

hline(oversoldLevel, "Oversold", color=color.red, linestyle=hline.style_dashed)

hline(overboughtLevel, "Overbought", color=color.green, linestyle=hline.style_dashed)

// Channel status

bgcolor(hourlyAboveChannel ? color.new(color.green, 90) :

hourlyBelowChannel ? color.new(color.red, 90) :

color.new(color.gray, 90))

// Entry markers

plotshape(longCondition, "Long Entry", style=shape.triangleup,

location=location.belowbar, color=color.green, size=size.small)

plotshape(shortCondition, "Short Entry", style=shape.triangledown,

location=location.abovebar, color=color.red, size=size.small)