ملٹی انڈیکیٹر انٹیگریٹڈ آرڈر فلو ٹریڈنگ خودکار توازن کی حکمت عملی کا نظام

POC DELTA VWAP IMBALANCE ORDER FLOW

جائزہ

آرڈر فلو ٹریڈنگ اسٹریٹجی سسٹم ایک مارکیٹ مائیکرو اسٹرکچر تجزیہ پر مبنی ایک مقداری تجارتی طریقہ ہے ، جس میں ہر قیمت پر متحرک خرید و فروخت کی مقدار کا گہرائی سے تجزیہ کیا جاتا ہے ، جس سے مارکیٹ کی طلب و رسد کی قوت میں متحرک تبدیلی کو پکڑ لیا جاتا ہے۔ یہ حکمت عملی آرڈر فلو کے بنیادی عناصر کو مربوط کرتی ہے ، بشمول ڈیلٹا کثیر فرق ، پی او سی ٹرانزیکشن کی زیادہ سے زیادہ قیمت ، سپلائی ڈیمانڈ بیلنس ریٹ اور توانائی کی تبدیلی کی خصوصیات ، تاکہ ایک جامع تجارتی نظام تشکیل دیا جاسکے۔ یہ حکمت عملی مارکیٹ میں عدم توازن کے جمع ، مائکرو الٹ اور جذباتی توڑ جیسے اعلی جیت کے سگنل کی نشاندہی کرتی ہے ، جس کا مقصد رجحان کے ابتدائی اور الٹ پوائنٹس کو پکڑنے اور مستحکم تجارتی منافع کو حاصل کرنے کے لئے عین مطابق رسک کنٹرول میکانزم کے ساتھ مل کر ہے۔

حکمت عملی کا اصول

اس حکمت عملی کا بنیادی اصول مارکیٹ کے اندر سپلائی اور طلب کی ساخت کا تجزیہ کرکے فاریکس مارکیٹ میں فاریکس مارکیٹ میں کس طرح تجارت کی جاتی ہے؟ فاریکس مارکیٹ میں کس طرح تجارت کی جاتی ہے؟ فاریکس مارکیٹ میں فاریکس مارکیٹ میں کس طرح تجارت کی جاتی ہے؟ فاریکس مارکیٹ میں کس طرح فاریکس مارکیٹ میں کس طرح تجارت کی جاتی ہے؟ فاریکس مارکیٹ میں کس طرح فاریکس مارکیٹ میں کس طرح تجارت کی جاتی ہے؟ فاریکس مارکیٹ میں کس طرح فاریکس مارکیٹ میں کس طرح تجارت کی جاتی ہے؟

آرڈر کے بہاؤ کی پیمائش:

- متحرک خرید و فروخت کی مقدار کا حساب لگانے کے لئے ایک آسان متبادل کے طور پر ٹرانزیکشن کی مقدار کا استعمال کرتے ہوئے

- ڈیلٹا ویلیو کا حساب لگایا گیا: بڑھتی ہوئی ٹرانسپورٹ کی مقدار (upVol) اور کم ٹرانسپورٹ کی مقدار (downVol) کا فرق

- پی او سی (پی او سی) (زیادہ سے زیادہ ٹرانزیکشن کی قیمت): ایک مخصوص مدت کے اندر اندر سب سے زیادہ ٹرانزیکشن کو واپس کرنے کے ذریعے مقرر کیا گیا ہے

- سپلائی اور طلب میں عدم توازن کا تعین: جب خرید و فروخت کا تناسب مقررہ حد سے زیادہ ہو (جیسے 3: 1) ، تو اس کا تعین عدم توازن کے طور پر کیا جاتا ہے

- اسٹیکنگ عدم توازن کا حساب: جب متعدد K لائنوں میں ہم آہنگی کا عدم توازن ہوتا ہے تو اسٹیکنگ عدم توازن کا علاقہ بنتا ہے

ٹریڈنگ سگنل کی تخلیق:

- مائیکروٹین ریورس سگنل: مختصر مدت میں کم سے کم ٹرانزیکشن پوائنٹس کی شناخت اور ڈیلٹا سمت کے ساتھ مجموعہ کی طرف سے فیصلہ

- عدم توازن ڈھیر سپورٹ / مزاحمت: جب لگاتار متعدد K لائنیں یک طرفہ عدم توازن پیدا کرتی ہیں

- جذب اور توڑنے کا اشارہ: زلزلے کے بعد ٹریفک کا حجم نمایاں طور پر بڑھ جاتا ہے ، جس سے دشاتمک توڑ کا اشارہ ہوتا ہے

ان پٹ منطق:

- ایک سے زیادہ شرائط: عدم توازن ڈھیر سپورٹ + مائیکرو خرید انورٹ + ڈیلٹا پوزیشنل میگنفیکیشن ، یا ڈیلٹا میگنفیکیشن کے بعد جذب

- خالی ٹکٹ کی شرائط: عدم توازن جمع مزاحمت + چھوٹی سی فروخت ریورس + ڈیلٹا منفی بڑھاو ، یا ڈیلٹا منفی بڑھاو کے بعد جذب

رسک مینجمنٹ:

- کم سے کم اتار چڑھاو یونٹ پر مبنی سٹاپ نقصان اور سٹاپ سیٹنگ

- فی صد پوزیشن مینجمنٹ کا استعمال کرتے ہوئے ، ایک ہی خطرے کے دروازے پر قابو پالیں

اسٹریٹجک فوائد

مائیکرو مارکیٹ تجزیہ کی صلاحیت: آرڈر فلو کے اندرونی ڈھانچے کا تجزیہ کرکے ، قیمتوں کے اندرونی کھیل کی تفصیلات کی نشاندہی کرنے کی صلاحیت ہے جو روایتی K لائن گراف میں نہیں دکھائی جاسکتی ہے ، اور مارکیٹ کے موڑ کے مقامات کو پہلے سے پکڑ سکتی ہے۔

اصل وقت: مارکیٹ میں ہونے والی تبدیلیوں پر بروقت ردعمل ظاہر کرنے کے لئے ، پیچھے رہ جانے والے اشارے پر انحصار کرنے کے بجائے ، براہ راست موجودہ مارکیٹ کے طرز عمل کی بنیاد پر فیصلے کریں۔

کثیر جہتی سگنل کی تصدیق: متعدد آرڈر فلو اشارے ((ڈیلٹا ، عدم توازن ، پی او سی ، مائیکرو ، ڈھیر) کے ساتھ مل کر ایک سے زیادہ تصدیق کا طریقہ کار تشکیل دیا جاتا ہے ، جس سے سگنل کی وشوسنییتا میں اضافہ ہوتا ہے۔

مارکیٹ کے ڈھانچے کو اپناناسپورٹ مزاحمت کی شناخت اور اس کی زیادہ لچکدار بنانے کے لئے ، قیمتوں کی مقررہ سطح پر انحصار نہیں کرنا چاہئے ، بلکہ حقیقی وقت کی فراہمی اور طلب کی متحرک تبدیلیوں پر انحصار کرنا چاہئے۔

درست خطرے کا کنٹرول: مارکیٹ کے مائکروسٹرکچر پر مبنی اسٹاپ نقصان کی پوزیشن کا تعین کریں ، بے ترتیب اسٹاپ نقصان سے بچیں ، فنڈز کی کارکردگی کو بہتر بنائیں۔

بصری آراء کا نظام: ڈیلٹا وکر ، سگنل کے نشان اور پس منظر کے رنگ کی تبدیلیوں کو نقشہ تیار کرکے حکمت عملی کے عمل کی حالت اور مارکیٹ کی ساخت کو بصری طور پر دکھائیں۔

پیرامیٹرز ایڈجسٹ: متعدد مرضی کے مطابق پیرامیٹرز (ڈیلٹا کی قیمت ، عدم توازن کا تناسب ، اسٹیکنگ نمبر ، وغیرہ) فراہم کرتا ہے ، جو مختلف مارکیٹ کی خصوصیات کے مطابق بہتر بنایا جاسکتا ہے۔

اسٹریٹجک رسک

اعداد و شمار پر انحصار کے خطرات:

- حکمت عملی آرڈر کے بہاؤ کے اعداد و شمار کا استعمال کرتے ہوئے K لائن کا استعمال کرتے ہوئے ، نہ کہ حقیقی سطح 2 کے اعداد و شمار کے بجائے ، اس میں کچھ انحراف ہوسکتا ہے

- حل: حقیقی ٹرانزیکشن کے اعداد و شمار تک رسائی حاصل کریں جب یہ قابل ہو ، اعداد و شمار کی درستگی کو بہتر بنائیں

مارکیٹ کے ماحول میں موافقت کا خطرہ:

- انتہائی کم اتار چڑھاؤ یا انتہائی یکطرفہ حالات میں ، آرڈر فلو سگنل ناکام ہوسکتا ہے یا جعلی سگنل پیدا کرسکتا ہے

- حل: مارکیٹ کے حالات کو فلٹر کرنے کے لئے حالات کو شامل کریں ، غیر مناسب مارکیٹ کے حالات میں خود بخود تجارت بند کردیں

پیرامیٹر کی حساسیت کا خطرہ:

- مختلف پیرامیٹرز کا مجموعہ حکمت عملی کی کارکردگی پر نمایاں اثر ڈال سکتا ہے ، تاریخی اعداد و شمار کے زیادہ مماثلت کا خطرہ

- حل: زیادہ سے زیادہ اصلاح سے بچنے کے لئے فارورڈ توثیق اور مستحکم پیرامیٹرز کی ترتیبات کا استعمال کریں

سگنل وقت کی افادیت کا خطرہ:

- آرڈر فلو سگنل کو عام طور پر وقت پر عملدرآمد کی ضرورت ہوتی ہے ، اور عملدرآمد میں تاخیر کے نتیجے میں بڑے پیمانے پر چھوٹ مل سکتی ہے

- حل: عملدرآمد کے نظام کو بہتر بنائیں تاکہ سگنل کے بعد فوری عملدرآمد کو یقینی بنایا جاسکے

لیکویڈیٹی کا خطرہ:

- حکمت عملی کم لیکویڈیٹی مارکیٹ میں خراب کارکردگی کا مظاہرہ کر سکتی ہے ، آرڈر کے بہاؤ کے تجزیے پر اثر انداز ہونے والی ناکافی مقدار

- حل: لیکویڈیٹی کے اوقات اور اقسام میں تجارت کو محدود کریں

حکمت عملی کی اصلاح کی سمت

آرڈر فلو ڈیٹا کی درستگی میں اضافہ:

- موجودہ K-لائن ماڈلنگ کے متبادل کے طور پر حقیقی سطح 2 ڈیٹا تک رسائی حاصل کریں

- اصلاح کی وجوہات: آرڈر کے بہاؤ کے تجزیے کی درستگی کو بہتر بنانا ، مارکیٹ کے ڈھانچے میں زیادہ ٹھیک ٹھیک تبدیلیوں کو پکڑنا

ملٹی ٹائم سائیکل ہم آہنگی:

- ایک سے زیادہ ٹائم فریموں کے آرڈر فلو سگنل کو مربوط کرکے ٹائم فریم کی ہم آہنگی کی توثیق کا طریقہ کار بنانا

- اصلاح کی وجوہات: ممکنہ طور پر جھوٹے سگنل کو کم کرنے کے لئے جو ایک ہی وقت کی مدت میں پیدا ہوسکتی ہے ، اور تجارت کی یقین دہانی کو بہتر بنانا

مشین سیکھنے کے ماڈل میں اضافہ:

- مشین لرننگ الگورتھم متعارف کرانے کے لئے، خود کار طریقے سے سب سے زیادہ مؤثر آرڈر بہاؤ کے پیٹرن اور پیرامیٹرز کے مجموعے کی شناخت

- اصلاح کی وجوہات: آرڈر کے بہاؤ کے زیادہ پیچیدہ نمونوں کی کھدائی ، ماڈل کی موافقت اور پیش گوئی کی درستگی کو بہتر بنانا

مارکیٹ میں اتار چڑھاو کے لیے موافقت کا طریقہ کار:

- مارکیٹ میں اتار چڑھاؤ کی رفتار کے مطابق ڈیلٹا کی کمی اور عدم توازن تناسب جیسے پیرامیٹرز کو ایڈجسٹ کرنا

- اصلاح کی وجوہات: مختلف مارکیٹ کے حالات کے مطابق ڈھالنے اور مختلف ماحول میں حکمت عملی کی استحکام کو برقرار رکھنے کے لئے

مائیکروسافٹ شناخت الگورتھم میں بہتری:

- ہائیڈروجن کی حقیقی مقدار اور بے ترتیب اتار چڑھاؤ کے درمیان فرق کرنے کے لئے زیادہ درست مائکروجنٹ شناخت الگورتھم تیار کریں

- اصلاح کی وجوہات: مائیکرو مائیکل ریورس سگنل کی درستگی کو بہتر بنانا ، جعلی سگنل کو کم کرنا

جامع سگنل وزن نظام:

- مختلف قسم کے آرڈر فلو سگنلز کے لئے متحرک وزن کا نظام قائم کرنا ، تاریخی کارکردگی کے مطابق سگنل کی اہمیت کو ایڈجسٹ کرنا

- اصلاح کی وجوہات: ایک سے زیادہ سگنل کے مجموعے کے اثرات کو بہتر بنانا ، موجودہ مارکیٹ کے ماحول میں سب سے زیادہ موثر سگنل کی اقسام پر توجہ دینا

خلاصہ کریں۔

ملٹی میڈیکل انٹیگریٹڈ آرڈر فلو ٹریڈنگ آٹومیشن بیلنسنگ اسٹریٹجی سسٹم مارکیٹ کے مائیکرو ڈھانچے کا گہرائی سے تجزیہ کرکے روایتی تکنیکی تجزیہ کو مؤثر طریقے سے تکمیل اور توڑنے کا انتظام کرتا ہے۔ یہ حکمت عملی نہ صرف قیمت کی تبدیلی پر توجہ دیتی ہے ، بلکہ قیمت کے پیچھے سپلائی اور طلب کی طاقت کے موازنہ پر بھی توجہ دیتی ہے ، جو مارکیٹ کے جذبات میں تبدیلی اور اہم فنڈز کی سمت کو پہچان سکتی ہے۔ ڈیلٹا کثیر خلا ، پی او سی ٹرانزیکشن کی زیادہ سے زیادہ قیمت ، عدم توازن کی شرح ، ڈھیر لگانے والا عدم توازن اور مائکروسکل ریورس جیسے کثیر جہتی اشارے کو مربوط کرکے ، ایک جامع تجارتی فیصلہ سازی کا نظام تشکیل دیا گیا ہے۔

حکمت عملی کا بنیادی فائدہ مارکیٹ کے مائکرو ڈھانچے کی تجزیاتی صلاحیت اور حقیقی وقت میں ہے ، جو روایتی چارٹ میں تلاش کرنے میں مشکل تجارتی مواقع کو پکڑ سکتا ہے۔ اس کے ساتھ ہی ، سخت رسک کنٹرول اور عین مطابق انٹری اور آؤٹ آؤٹ میکانزم کے ذریعہ ، مستحکم بنیاد پر اعلی منافع اور نقصان کا حصول۔ اگرچہ اعداد و شمار پر انحصار اور پیرامیٹر حساسیت جیسے خطرات موجود ہیں ، لیکن مستقل طور پر اصلاح اور بہتری کے ذریعہ ، خاص طور پر آرڈر فلو ڈیٹا کے معیار ، کثیر دورانیہ کی ہم آہنگی اور موافقت کے پیرامیٹرز میں بہتری کے ذریعہ ، حکمت عملی کی استحکام اور موافقت کو مزید فروغ دیا جاسکتا ہے۔

مجموعی طور پر ، یہ حکمت عملی مارکیٹ کے مائیکرو ڈھانچے سے شروع ہونے والے ایک تجارتی نظریہ کی نمائندگی کرتی ہے ، جس میں قیمتوں کی نمائندگی کو “دیکھنے” کے ذریعہ ، مارکیٹ کے اندر سپلائی اور طلب کی طاقت کا براہ راست تجزیہ کیا جاتا ہے ، جس سے مقدار کی تجارت کے لئے ایک انوکھا اور موثر طریقہ کار مہیا ہوتا ہے۔

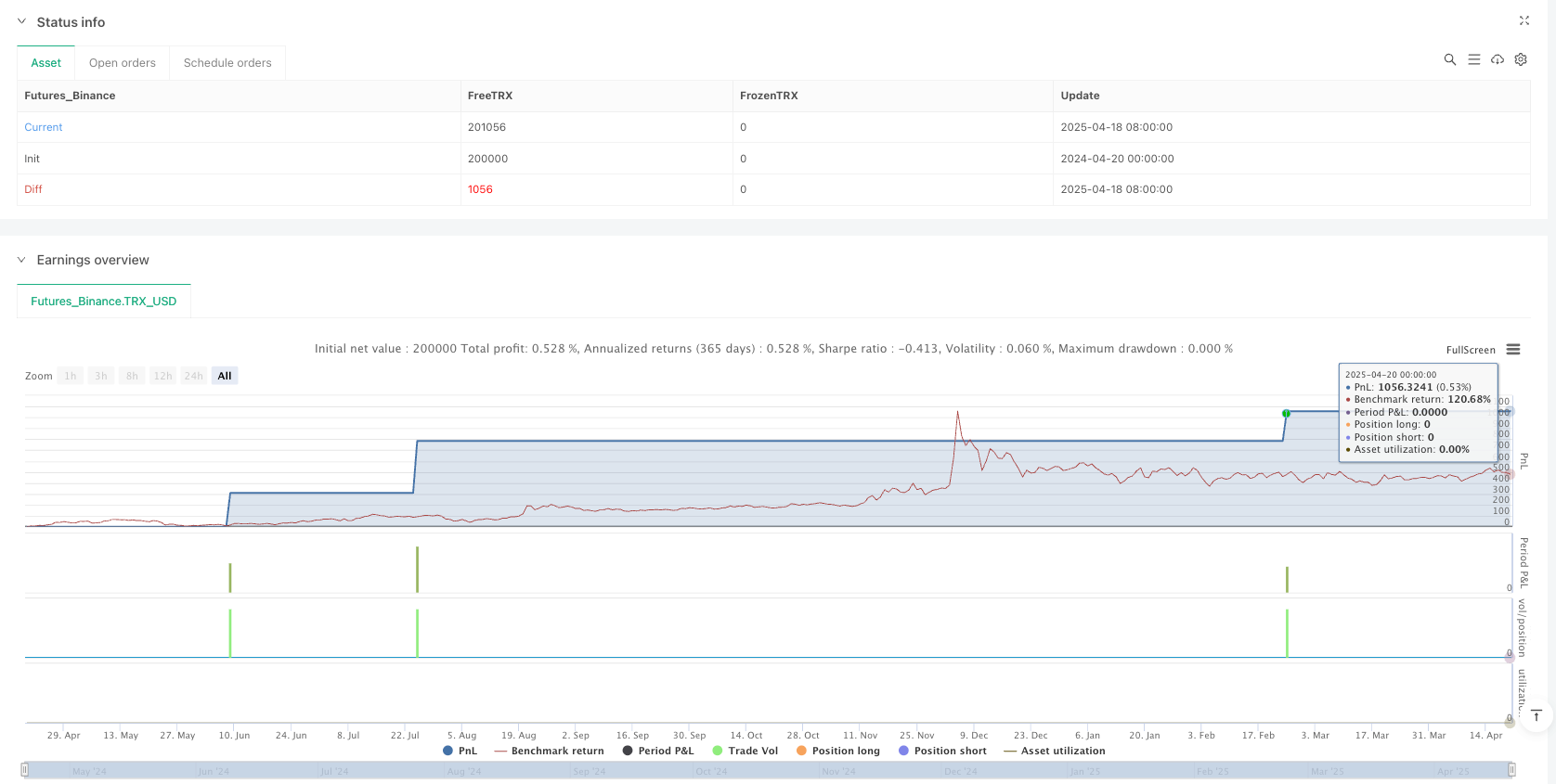

/*backtest

start: 2024-04-20 00:00:00

end: 2025-04-20 00:00:00

period: 2d

basePeriod: 2d

exchanges: [{"eid":"Futures_Binance","currency":"TRX_USD"}]

*/

//@version=5

strategy("订单流轨迹自动交易脚本", overlay=true, margin_long=100, margin_short=100, default_qty_type=strategy.percent_of_equity, default_qty_value=10)

// === 参数设置 ===

deltaThreshold = input.int(100, "Delta阈值(多空失衡)", minval=1)

imbalanceRatio = input.float(3.0, "失衡比率(如3:1)", minval=1)

stackedImbalanceBars = input.int(2, "连续失衡堆积数", minval=1)

lookback = input.int(20, "POC&支撑阻力回溯K线数", minval=5)

stoplossTicks = input.int(2, "止损跳数", minval=1)

takeprofitTicks = input.int(4, "止盈跳数", minval=1)

// === 订单流核心指标 ===

// 模拟主动买卖量(真实逐笔需Level2数据,此处用tick替代)

upVol = volume * (close > open ? 1 : 0)

downVol = volume * (close < open ? 1 : 0)

delta = upVol - downVol

// 计算POC(本K线最大成交量价位,简化为收盘价附近最大成交量)

var float poc = na

if bar_index > lookback

poc := ta.highestbars(volume, lookback) == 0 ? close : na

// 失衡判定

imbalance = upVol > downVol * imbalanceRatio ? 1 : downVol > upVol * imbalanceRatio ? -1 : 0

// 堆积失衡(连续多K线同一方向失衡)

var int stackedImbalance = 0

if imbalance != 0

stackedImbalance := imbalance == nz(stackedImbalance[1]) ? stackedImbalance + imbalance : imbalance

else

stackedImbalance := 0

// === 交易信号 ===

// 顶部/底部微单(趋势末端量能萎缩,反转信号)

microBuy = ta.lowest(volume, 3) == volume and delta < 0

microSell = ta.highest(volume, 3) == volume and delta > 0

// 失衡堆积支撑/阻力

longSupport = stackedImbalance >= stackedImbalanceBars and imbalance == 1

shortResistance = stackedImbalance <= -stackedImbalanceBars and imbalance == -1

// 吸收与主动出击(区间震荡后放量突破)

absorption = ta.lowest(volume, lookback) == volume[1] and volume > volume[1] * 2

// === 交易逻辑 ===

// 多单:失衡堆积支撑+微单反转+delta放大

enterLong = (longSupport and microBuy and delta > deltaThreshold) or (absorption and delta > deltaThreshold)

if enterLong

strategy.entry("Long", strategy.long)

strategy.exit("Long Exit", "Long", stop=close-stoplossTicks*syminfo.mintick, limit=close+takeprofitTicks*syminfo.mintick)

// 空单:失衡堆积阻力+微单反转+delta放大

enterShort = (shortResistance and microSell and delta < -deltaThreshold) or (absorption and delta < -deltaThreshold)

if enterShort

strategy.entry("Short", strategy.short)

strategy.exit("Short Exit", "Short", stop=close+stoplossTicks*syminfo.mintick, limit=close-takeprofitTicks*syminfo.mintick)

// === 画图可视化 ===

plotshape(enterLong, title="多单信号", location=location.belowbar, color=color.green, style=shape.triangleup, size=size.small)

plotshape(enterShort, title="空单信号", location=location.abovebar, color=color.red, style=shape.triangledown, size=size.small)

plot(delta, color=color.blue, title="Delta多空差")

hline(0, "Delta中轴", color=color.gray)

bgcolor(longSupport ? color.new(color.green, 90) : na)

bgcolor(shortResistance ? color.new(color.red, 90) : na)

// === 说明提示 ===

var table info = table.new(position.top_right, 1, 7, border_width=1)

if bar_index % 10 == 0

table.cell(info, 0, 0, "订单流轨迹自动交易脚本", bgcolor=color.yellow)

table.cell(info, 0, 1, "Delta: " + str.tostring(delta))

table.cell(info, 0, 2, "POC: " + str.tostring(poc))

table.cell(info, 0, 3, "失衡: " + str.tostring(imbalance))

table.cell(info, 0, 4, "堆积失衡: " + str.tostring(stackedImbalance))

table.cell(info, 0, 5, "微单反转: " + str.tostring(microBuy ? "多" : microSell ? "空" : "无"))

table.cell(info, 0, 6, "吸收突破: " + str.tostring(absorption ? "是" : "否"))