حکمت عملی کا جائزہ

ایک کثیر کلاؤڈ ٹرینڈ ٹریکنگ حکمت عملی ایک تجارتی نظام ہے جو ایک سے زیادہ اشاریہ حرکت پذیر اوسط ((EMA) پر مبنی ہے ، مارکیٹ کے رجحانات کی نشاندہی کرتا ہے اور چار مختلف ادوار کے “کلاؤڈ” کی تعمیر کے ذریعے داخلے کا وقت طے کرتا ہے۔ اس حکمت عملی کا مرکزی خیال یہ ہے کہ نئے رجحانات کے ابتدائی مرحلے میں مارکیٹ میں داخل ہونے کے لئے ایک متحرک اوسط کراس سگنل کے ذریعہ ، اور متحرک اسٹاپ نقصان کا استعمال کرتے ہوئے منافع کی حفاظت کریں۔ حکمت عملی میں ایک کثیر سطح کا رجحانات کی تصدیق کا طریقہ کار استعمال کیا جاتا ہے ، جس میں طویل مدتی EMA ((340 اور 500) کے ذریعہ اہم رجحانات کی سمت کا تعین کیا جاتا ہے ، درمیانی مدت EMA ((50 اور 120) رجحانات کی تبدیلی کی نشاندہی کرتے ہیں ، اور مختصر مدت EMA ((8 اور 9) کے لئے بالکل ٹھیک وقت پر باہر نکلنے کے لئے استعمال کیا جاتا ہے۔

حکمت عملی کا اصول

اس حکمت عملی کے کام کرنے کے اصول مندرجہ ذیل اہم عناصر پر مبنی ہیں:

رجحانات کا پتہ لگانے کا نظام:

- بادل 4 ((طویل مدتی رجحانات): EMA340 اور EMA500 کے مابین موازنہ کرکے بڑے رجحانات کی سمت کا تعین کریں

- کلاؤڈ 3 ((درمیانی مدت کا رجحان): EMA50 اور EMA120 کی کراسنگ کی نگرانی

- موثر علاقائی فیصلہ: مخصوص شرائط ((جیسے EMA180

داخلے کی شرائط:

- کثیر سر داخلہ: جب بادل 4 اوپر کی طرف ((EMA340> EMA500) اور بادل 3 اوپر کی طرف سے کراس کیا جاتا ہے ((EMA50 پر EMA120 پہننے کے لئے) ، جبکہ مؤثر علاقائی حالات کو پورا کیا جاتا ہے

- خالی سر داخلہ: جب بادل 4 نیچے کی طرف ((EMA340

خطرے کے انتظام اور انخلا کے طریقہ کار:

- ابتدائی مرحلہ: فکسڈ فیصد سٹاپ نقصان کا استعمال کریں (ڈیفالٹ 1٪)

- ایک مقررہ وقت کے بعد ((ڈیفالٹ 20 K لائن): متحرک ٹریکنگ سٹاپ نقصان میں تبدیل

- ہائی اسٹاپ سوئچنگ: اسٹاپ لائن کو ای ایم اے 9 پر اپ گریڈ کریں جب قیمتیں 15 مسلسل K لائنوں پر ای ایم اے 8 سے اوپر (کثیر سر) یا نیچے (خالی سر) رہیں ، بصورت دیگر ای ایم اے 500 کا استعمال کریں

- ایک طرفہ پوزیشن: ایک ہی وقت میں صرف ایک سمت میں تجارت کی اجازت ہے

ٹرانزیکشن کی حیثیت کا انتظام:

- لاگ ان قیمت ، اسٹاپ نقصان کی سطح ، اور پوزیشن رکھنے کے دنوں کی تعداد جیسے متغیرات کو ٹریک کریں

- اسٹاپ نقصان کو متحرک کرنے کے بعد ہی پوزیشن کو ختم کریں ، نئے سگنل کی وجہ سے پہلے سے باہر نہ نکلیں

اسٹریٹجک فوائد

اس حکمت عملی کے کوڈ کا گہرائی سے تجزیہ کرنے سے مندرجہ ذیل نمایاں فوائد سامنے آتے ہیں:

ایک سے زیادہ تصدیق کا طریقہ کار: مختلف ادوار کے ای ایم اے کے کراس مجموعے کا استعمال کرتے ہوئے ، جھوٹے بریک کے خطرے کو کم کیا گیا ہے۔ طویل مدتی رجحانات کو درمیانی مدت کے رجحانات کی سمت کے مطابق ہونے کی ضرورت کے ذریعہ ، سگنل کے معیار میں بہتری لائی گئی ہے۔

ابتدائی رجحان گرفتاری: حکمت عملی رجحان سازی کے ابتدائی مرحلے میں داخل ہونے پر توجہ مرکوز کرتی ہے ، نہ کہ رجحان کے وسط میں دیر سے ، جس سے ممکنہ منافع کی گنجائش میں اضافہ ہوتا ہے۔ خاص طور پر ڈیزائن کے موثر علاقائی فیصلے کے ذریعہ ، زیادہ سے زیادہ ممکنہ داخلے کے مقامات کو چھانٹنے کے قابل ہو۔

متحرک رسک مینجمنٹ: ابتدائی طور پر فکسڈ اسٹاپ نقصان سے بچانے والے فنڈز کا استعمال کریں ، پھر اس کے بعد ٹریکنگ اسٹاپ نقصانات کو لاک کرنے والے منافع پر جائیں ، اس سے بہتر خطرے سے متعلق کنٹرول کا مظاہرہ ہوتا ہے۔ خاص طور پر جب رجحان مضبوط ہوتا ہے ((تسلسل میں 15 K لائنیں EMA8 سے اوپر / نیچے رہتی ہیں) ، تو اس کو زیادہ تنگ EMA9 اسٹاپ میں اپ گریڈ کیا جاتا ہے ، جس سے فنڈز کی کارکردگی میں اضافہ ہوتا ہے۔

رجحان کے تسلسل کو بہتر بنانا: حکمت عملی فوری طور پر باہر نہیں نکلتی ہے کیونکہ ایک الٹ اشارہ ہوتا ہے ، بلکہ اسٹاپ نقصان کے طریقہ کار پر انحصار کرتے ہوئے خطرے کا انتظام کرتے ہیں ، رجحانات کی مستقل مزاجی کا بھرپور احترام کرتے ہیں ، اور مضبوط رجحانات سے جلد ہی باہر نکلنے سے گریز کرتے ہیں۔

پیرامیٹرز کو ایڈجسٹ کیا جاسکتا ہے: اہم پیرامیٹرز جیسے ای ایم اے کا دورانیہ ، اسٹاپ نقصان کی فیصد ، اسٹاپ نقصان کو چالو کرنے کا وقت وغیرہ مختلف مارکیٹ کے حالات اور تجارت کی اقسام کے مطابق بہتر ایڈجسٹ کیا جاسکتا ہے۔

اسٹریٹجک رسک

اگرچہ یہ حکمت عملی عمدہ طور پر ڈیزائن کی گئی ہے ، لیکن اس میں مندرجہ ذیل ممکنہ خطرات ہیں:

جھٹکے والی مارکیٹ کی خراب کارکردگی: رجحان کی پیروی کرنے والی حکمت عملی کے طور پر ، افقی جھٹکے والی صورتحال میں اکثر غلط سگنل پیدا کرنے کا خطرہ ہے ، جس کی وجہ سے مسلسل اسٹاپ نقصان ہوتا ہے۔ اس کا حل یہ ہے کہ رجحان کی طاقت کو فلٹر کرنے کی شرائط میں اضافہ کیا جائے یا جھٹکے والی مارکیٹ کی نشاندہی کرتے وقت تجارت کو روک دیا جائے۔

تاخیر کا خطرہ: تمام حرکت پذیر اوسط پر مبنی نظاموں میں کچھ تاخیر ہوتی ہے ، جس کی وجہ سے رجحانات کے نقطہ نظر کے قریب داخلے یا باہر نکلنے میں ناکافی وقت لگ سکتا ہے۔ اس کو کم کرنے کے لئے ایک محرک اشارے یا اتار چڑھاؤ کے اشارے کو بطور معاون فیصلہ متعارف کرایا جاسکتا ہے۔

پیرامیٹر حساسیت: حکمت عملی میں ایک سے زیادہ ای ایم اے کی مدت کے پیرامیٹرز کا استعمال کیا جاتا ہے ، اور ضرورت سے زیادہ اصلاح سے منحنی فٹ ہونے کا مسئلہ پیدا ہوسکتا ہے۔ یہ تجویز کی جاتی ہے کہ پیرامیٹرز کی استحکام کو مختلف ٹائم پیراگراف کے ساتھ جانچ پڑتال کی جائے ، تاکہ مارکیٹ کے مخصوص ماحول میں ضرورت سے زیادہ فٹ ہونے سے بچا جاسکے۔

اچھال کا خطرہ: مارکیٹ میں بڑے پیمانے پر اچھال روکنے کی ناکامی کا سبب بن سکتا ہے ، اصل روکنے کی قیمت بہت کم ہے (بڑے سر) یا بہت زیادہ ہے (خالی سر) کی توقع کی سطح سے زیادہ۔ آپشنز کے استعمال کے بارے میں غور کیا جاسکتا ہے یا زیادہ سے زیادہ قابل قبول نقصان کی حد مقرر کی جاسکتی ہے۔

فنڈ مینجمنٹ کی خرابی: حکمت عملی ڈیفالٹ اکاؤنٹ میں 100٪ فنڈ استعمال کرتی ہے جس میں تجارت کی جاتی ہے ، اتار چڑھاؤ کی شرح کے مطابق پوزیشن کا سائز ایڈجسٹ نہیں کیا جاتا ہے ، اور اعلی اتار چڑھاؤ والے بازاروں میں بہت زیادہ خطرہ لاحق ہوسکتا ہے۔ اے ٹی آر یا اتار چڑھاؤ کی بنیاد پر متحرک پوزیشن مینجمنٹ متعارف کرانے کی سفارش کی گئی ہے۔

حکمت عملی کی اصلاح کی سمت

کوڈ کے گہرے تجزیے کی بنیاد پر ، اس حکمت عملی کو مندرجہ ذیل سمتوں میں بہتر بنایا جاسکتا ہے۔

رجحان کی طاقت فلٹرنگ: رجحان کی طاقت کا اندازہ کرنے کے لئے ADX یا اسی طرح کے اشارے متعارف کروائیں ، صرف اس وقت داخل ہوں جب رجحان واضح ہو ، اور ہلچل کی منڈیوں کے جھوٹے اشارے سے بچیں۔ اس اصلاح سے سگنل کے معیار میں نمایاں اضافہ ہوسکتا ہے ، کیونکہ موجودہ حکمت عملی صرف ای ایم اے کی متعلقہ پوزیشن پر انحصار کرتی ہے جس میں رجحان کی طاقت کا اندازہ لگانے کی کمی ہے۔

متحرک پوزیشن مینجمنٹ: اے ٹی آر یا تاریخی اتار چڑھاؤ کی بنیاد پر ہر تجارت کے لئے فنڈز کا تناسب ایڈجسٹ کریں ، اعلی اتار چڑھاؤ والے بازاروں میں پوزیشنوں کو کم کریں ، کم اتار چڑھاؤ والے بازاروں میں پوزیشنوں میں اضافہ کریں۔ اس سے خطرہ کی واپسی کی شرح کو متوازن کیا جاسکتا ہے ، اور فنڈز کے منحنی خطوط کو ہموار کیا جاسکتا ہے۔

ٹائم فلٹرنگ: ٹریڈنگ ٹائم ونڈو فلٹرنگ کو شامل کریں ، کم لیکویڈیٹی یا اعلی اتار چڑھاؤ کے اوقات سے گریز کریں۔ خاص طور پر کچھ ٹرانزیکشن اقسام کے لئے ، جو مخصوص وقت کے عرصے میں ہوسکتے ہیں ان میں نمایاں طور پر بہتر اثر ہوتا ہے۔

اسٹاپ نقصان کی اصلاح: موجودہ حکمت عملی کو EMA500 سے براہ راست EMA9 پر اسٹاپ نقصان کی لائن کے طور پر استعمال کیا جاسکتا ہے جب یہ شرط پوری ہوجاتی ہے۔ اس سے زیادہ ہموار اسٹاپ نقصان کی لائن سوئچنگ میکانزم کو ڈیزائن کرنے پر غور کیا جاسکتا ہے ، جیسے قیمتوں اور مختلف EMAs کے فاصلے کے تناسب پر مبنی اسٹاپ نقصان کی لائن کی پوزیشن کو متحرک طور پر ایڈجسٹ کرنا۔

ریورس سگنل ہینڈلنگ: جب ایک مضبوط ریورس سگنل ہوتا ہے (جیسے کہ بادل 4 کی سمت تبدیل ہوتی ہے) تو ، اسٹاپ نقصان کے متحرک ہونے کا انتظار کرنے کے بجائے ، پوزیشنوں کو پہلے سے صاف کرنے اور پوزیشن کھولنے کے بارے میں غور کیا جاسکتا ہے۔ اس طرح ، جب بڑے رجحان میں تبدیلی آتی ہے تو پوزیشن کی سمت کو زیادہ تیزی سے ایڈجسٹ کیا جاسکتا ہے۔

کثیر ٹائم فریم تجزیہ: اعلی ٹائم فریم کے رجحانات کا تعین ایک اضافی فلٹرنگ شرط کے طور پر متعارف کرایا جاتا ہے ، صرف اس وقت داخل ہوتا ہے جب متعدد ٹائم فریم کے رجحانات متفق ہوں ، سگنل کے معیار کو بہتر بنائیں۔

خلاصہ کریں۔

کثیر کلاؤڈ ٹرینڈ ٹریکنگ حکمت عملی ایک عمدہ ڈیزائن کردہ ٹرینڈ ٹریکنگ سسٹم ہے جو رجحان کی سمت کی تصدیق کرنے اور رجحان کے ابتدائی مرحلے میں داخل ہونے کے لئے کثیر سطح کے ای ایم اے کے ذریعے ، متحرک اسٹاپ نقصان کے طریقہ کار کے ساتھ مل کر خطرے کا انتظام کرتا ہے اور منافع کی حفاظت کرتا ہے۔ حکمت عملی کا سب سے بڑا فائدہ اس کے کثیر تصدیق کے طریقہ کار اور ذہین اسٹاپ نقصان کے انتظام میں ہے ، جو رجحان کی منڈی میں اچھی کارکردگی کا مظاہرہ کرسکتا ہے۔

تاہم ، یہ حکمت عملی اتار چڑھاؤ والی منڈیوں میں خراب کارکردگی کا مظاہرہ کرسکتی ہے اور اس میں پیرامیٹرز کی حساسیت اور تاخیر جیسی موروثی خامیاں ہیں۔ اس حکمت عملی کی استحکام اور موافقت کو مزید بہتر بنایا جاسکتا ہے جیسے رجحان کی طاقت فلٹرنگ ، متحرک پوزیشن مینجمنٹ ، ملٹی ٹائم فریم تجزیہ وغیرہ جیسے اصلاحی اقدامات کو متعارف کرانا۔

مجموعی طور پر ، یہ ایک واضح ساخت ، منطقی طور پر سخت رجحان کی پیروی کرنے والی حکمت عملی ہے جو درمیانی اور طویل مدتی تاجروں کے لئے مارکیٹ کے ماحول میں واضح رجحانات کے لئے موزوں ہے۔ مناسب پیرامیٹرز کو ایڈجسٹ کرنے اور بہتر بنانے کے ساتھ ، اس حکمت عملی میں ایک قابل اعتماد تجارتی نظام کا جزو بننے کی صلاحیت ہے۔

/*backtest

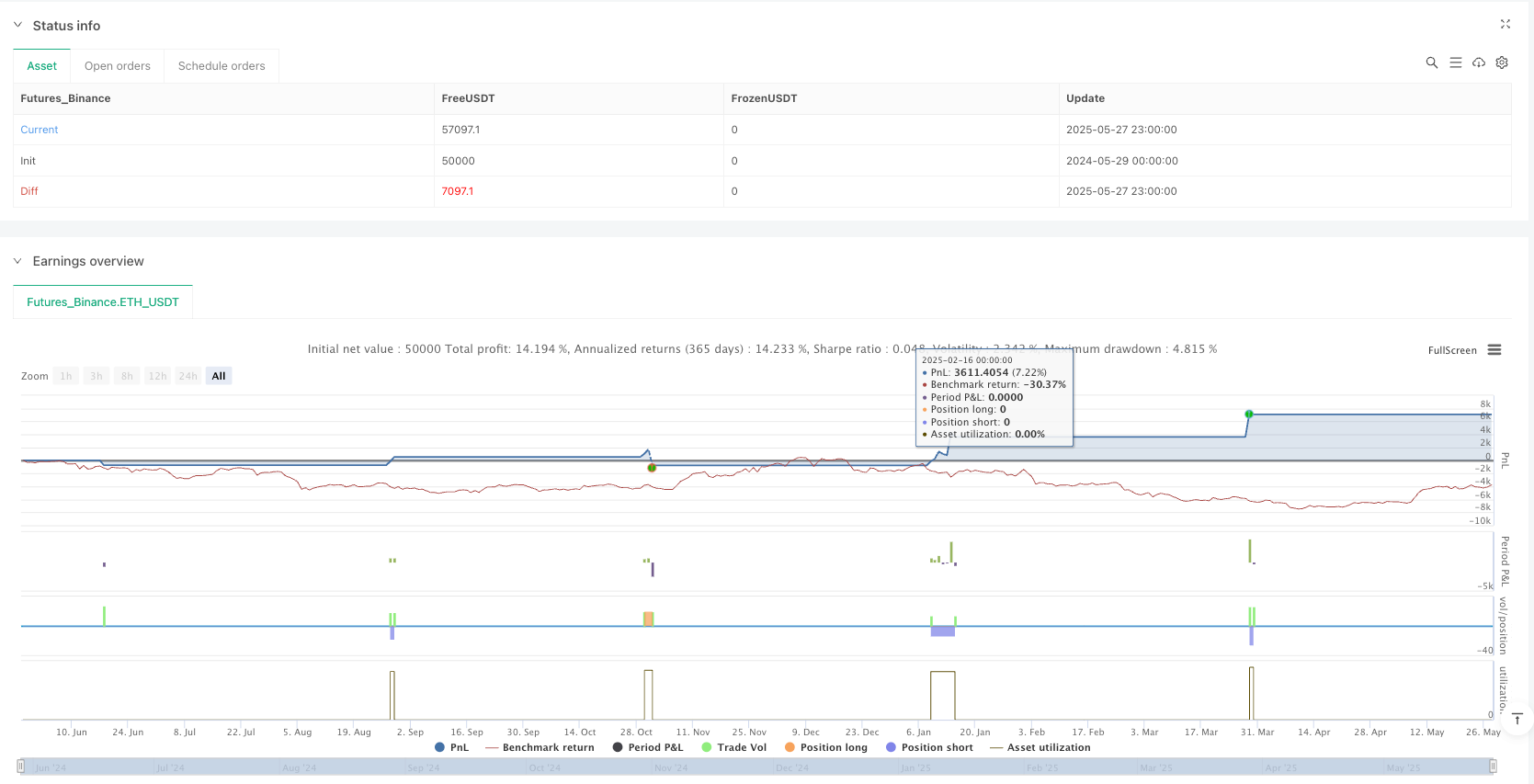

start: 2024-05-29 00:00:00

end: 2025-05-28 00:00:00

period: 1h

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"ETH_USDT"}]

*/

//@version=5

strategy("Ripster Cloud Trend Strategy - Parameterstyrd", overlay=true, default_qty_type=strategy.percent_of_equity, default_qty_value=100)

// === 🔧 Inputs ===

ema50_len = input.int(50, title="EMA 50")

ema120_len = input.int(120, title="EMA 120")

ema180_len = input.int(180, title="EMA 180")

ema340_len = input.int(340, title="EMA 340")

ema500_len = input.int(500, title="EMA 500")

ema8_len = input.int(8, title="EMA 8")

ema9_len = input.int(9, title="EMA 9")

bars_for_trailing_sl = input.int(20, title="Bars innan trailing SL aktiveras")

bars_over_ema8_req = input.int(15, title="Antal bars över EMA 8 för SL till EMA 9")

sl_percent = input.float(1.0, title="Initial SL (% från entry)", step=0.1)

// === 📈 EMA-beräkningar ===

ema50 = ta.ema(close, ema50_len)

ema120 = ta.ema(close, ema120_len)

ema180 = ta.ema(close, ema180_len)

ema340 = ta.ema(close, ema340_len)

ema500 = ta.ema(close, ema500_len)

ema8 = ta.ema(close, ema8_len)

ema9 = ta.ema(close, ema9_len)

// === 📊 Trendfilter ===

cloud4_up = ema340 > ema500

cloud4_down = ema340 < ema500

cloud3_cross_up = ta.crossover(ema50, ema120)

cloud3_cross_down = ta.crossunder(ema50, ema120)

valid_long_cross = (ema180 < ema500) or (ema50 >= ema500 and ema50 <= ema340)

valid_short_cross = (ema50 > ema500) or (ema50 <= ema500 and ema50 >= ema340)

long_condition = cloud4_up and cloud3_cross_up and valid_long_cross

short_condition = cloud4_down and cloud3_cross_down and valid_short_cross

// === 🔁 Trade State ===

var bool inTrade = false

var float entryPrice = na

var float stopLoss = na

var int barsSinceEntry = 0

// === 🎯 Entry ===

if not inTrade

if long_condition

strategy.entry("Long", strategy.long)

entryPrice := close

stopLoss := close * (1 - sl_percent / 100)

barsSinceEntry := 0

inTrade := true

else if short_condition

strategy.entry("Short", strategy.short)

entryPrice := close

stopLoss := close * (1 + sl_percent / 100)

barsSinceEntry := 0

inTrade := true

/// === 🛡️ Stop Loss & Exit ===

var bool useEMA9 = false

if inTrade

barsSinceEntry += 1

if barsSinceEntry >= bars_for_trailing_sl

if strategy.position_size > 0

// === LONG: kontrollera 15 candles över EMA 8 ===

if not useEMA9

allAbove = true

for i = 0 to (bars_over_ema8_req - 1)

if close[i] < ema8[i]

allAbove := false

if allAbove

useEMA9 := true

stopLoss := useEMA9 ? ema9 : ema500

else if strategy.position_size < 0

// === SHORT: kontrollera 15 candles under EMA 8 ===

if not useEMA9

allBelow = true

for i = 0 to (bars_over_ema8_req - 1)

if close[i] > ema8[i]

allBelow := false

if allBelow

useEMA9 := true

stopLoss := useEMA9 ? ema9 : ema500

// === EXIT LOGIK ===

if strategy.position_size > 0 and close < stopLoss

strategy.close("Long")

inTrade := false

stopLoss := na

entryPrice := na

barsSinceEntry := 0

useEMA9 := false

if strategy.position_size < 0 and close > stopLoss

strategy.close("Short")

inTrade := false

stopLoss := na

entryPrice := na

barsSinceEntry := 0

useEMA9 := false

// === 📊 Plotta EMA:er & SL ===

plot(ema50, color=color.yellow, title="EMA 50")

plot(ema120, color=color.orange, title="EMA 120")

plot(ema180, color=color.teal, title="EMA 180")

plot(ema340, color=color.green, title="EMA 340")

plot(ema500, color=color.red, title="EMA 500")

plot(ema8, color=color.fuchsia, title="EMA 8")

plot(ema9, color=color.aqua, title="EMA 9")

plot(inTrade ? stopLoss : na, title="Stop Loss", color=color.white, linewidth=2)