ڈبل سپر ٹرینڈ فیوژن اے ٹی آر اڈاپٹیو ڈائنامک اسٹاپ لاس سٹریٹیجی

ATR supertrend Pivot Points SCALPING Dual Confirmation

جائزہ

یہ ایک طاقتور دن کے اندر مختصر لائن ٹریڈنگ حکمت عملی ہے جو دو سپر ٹرینڈ سسٹم کو جوڑتی ہے۔ یہ حکمت عملی متحرک محور سپر ٹرینڈ ((متحرک اونچائی اور کم کی بنیاد پر اور اے ٹی آر لہر) اور کلاسیکی سپر ٹرینڈ ((روایتی اے ٹی آر پر مبنی رجحان سے باخبر رہنے والا فلٹر) کو ملا کر ، تجارت سے پہلے مضبوط رجحان کی تصدیق کو یقینی بناتی ہے۔ اس دوہری تصدیق کے میکانزم نے جعلی سگنل کو نمایاں طور پر کم کیا ہے ، جس سے تجارت کی درستگی اور منافع بخش صلاحیت میں اضافہ ہوا ہے۔ اے ٹی آر (اوسط حقیقی لہر) کا استعمال کرتے ہوئے حکمت عملی متحرک طور پر اسٹاپ نقصان اور منافع کے اہداف کو ایڈجسٹ کرتی ہے ، جس سے اسے مارکیٹ میں اتار چڑھاؤ کی تبدیلیوں کے مطابق ڈھالنے کی اجازت ملتی ہے۔

حکمت عملی کا اصول

اس حکمت عملی کا بنیادی مقصد دو مختلف سپر ٹرینڈنگ سسٹمز کو ملا کر زیادہ قابل اعتماد ٹریڈنگ سگنل حاصل کرنا ہے:

محور ٹرانسمیشن سسٹم:

- متحرک محور کے اعلی پوائنٹس اور کم پوائنٹس کا استعمال کرتے ہوئے

pivotPeriodپیرامیٹرز - پاس

pivotCenterموجودہ محور مرکز کی قیمت کا حساب لگانا - اے ٹی آر ضرب کا اطلاق کریں

pivotATRMultمتحرک سپورٹ اور مزاحمت کے بینڈ تخلیق کریں - سٹاپ نقصان کی لائنوں کو ٹریک کرنے اور رجحان کی سمت کا تعین کرنے کی پیداوار

pivotTrend)

- متحرک محور کے اعلی پوائنٹس اور کم پوائنٹس کا استعمال کرتے ہوئے

کلاسیکی سپر ٹرینڈ سسٹم:

- روایتی اے ٹی آر حساب پر مبنی (آپشن کلاسیکی اے ٹی آر یا سادہ منتقل اوسط حساب کا استعمال کرتے ہوئے)

- استعمال کریں

classicATRMultضرب سے متحرک لہر پیدا ہوتی ہے - سٹاپ نقصان کی لائن اور رجحان کی سمت کا دوسرا سیٹ بنائیں

stTrend)

داخلے کی شرائط:

- خریدنے کی شرائط: محور کے اوپری رجحان کو پائیز میں تبدیل کرنا ((تجربہ = 1) ، کلاسیکی اوپری رجحان بھی پائیز ہے ، اور محور کے رجحان کو صرف گرنے سے پائیز میں تبدیل کرنا ہوگا

- بیچنے کی شرائط: محور کے اوپر کا رجحان نیچے کی طرف تبدیل ہوتا ہے (مسلسل = -1) ، کلاسیکی اعلی رجحان بھی نیچے کی طرف ہے ، اور محور کا رجحان صرف اوپر سے نیچے کی طرف تبدیل ہونا چاہئے

سٹاپ نقصان اور منافع کے اہداف:

- 14 سائیکل ATR متحرک حساب پر مبنی

- سٹاپ نقصان کی ترتیب میں داخلہ قیمت + 1.5 × اے ٹی آر

- آمدنی کا ہدف داخلہ قیمت + 3.0 × اے ٹی آر کے طور پر مقرر کیا گیا ہے

کوڈ آرڈر مینجمنٹ اور بصری اشارے سمیت اس حکمت عملی کے مکمل منطق کو لاگو کرتا ہے ، جس سے اسے عملی تجارت میں لاگو کرنا آسان ہوجاتا ہے۔

اسٹریٹجک فوائد

کوڈ کا گہرائی سے تجزیہ کرتے ہوئے ، اس حکمت عملی میں درج ذیل نمایاں فوائد ہیں:

ڈبل رجحانات کی تصدیق کا طریقہ کار: ایک ہی وقت میں دو سپر ٹرینڈ سسٹم کی تصدیق کی ضرورت کی وجہ سے ، جعلی بریک اور غلط سگنلوں میں نمایاں کمی آئی ہے۔ اس طرح کی دوہری تصدیق سے یہ یقینی بنتا ہے کہ صرف مضبوط رجحان میں تبدیلی ہی تجارتی سگنل کو متحرک کرے گی۔

متحرک موافقت کے پیرامیٹرز: حکمت عملی میں رکنے اور منافع کے اہداف اے ٹی آر کے حساب پر مبنی ہیں ، جس سے وہ مارکیٹ کی اصل اتار چڑھاؤ کے مطابق خود بخود ایڈجسٹ ہوسکتے ہیں۔ اس کا مطلب یہ ہے کہ زیادہ اتار چڑھاؤ والی مارکیٹوں میں ، رکنے کی پوزیشن اسی کے مطابق بڑھ جاتی ہے ، جبکہ کم اتار چڑھاؤ والی مارکیٹوں میں ، یہ سخت ہوجاتی ہے ، جو مارکیٹ کے مختلف حالات کو مؤثر طریقے سے اپناتی ہے۔

محور رجحانات کی شناخت: متحرک محور کے بجائے مقررہ قیمت کی سطح کا استعمال کرتے ہوئے رجحانات کی نشاندہی کی گئی ہے تاکہ حکمت عملی کو حقیقی مارکیٹ کی ساخت میں تبدیلی اور اہم تبدیلیوں کو بہتر طور پر پکڑنے میں مدد ملے۔

اعلی درجے کی نمائشحکمت عملی میں واضح بصری اشارے شامل ہیں ، جیسے رنگین سپر ٹرینڈ لائنز اور خرید و فروخت سگنل کے نشانات ، جو تاجروں کو آسانی سے تجارتی مواقع کی نشاندہی کرنے کی اجازت دیتے ہیں۔

مکمل خطرے کا انتظام: خود کار طریقے سے روکنے اور منافع بخش اہداف کی ترتیب کو ضم کرنا ، دستی خطرے کے انتظام کی ضرورت کو ختم کرنا ، اور تجارتی نظم و ضبط کو یقینی بنانا۔

شارٹ لائن ٹرانزیکشن کو بہتر بنانا: خاص طور پر 3-5 منٹ کے چارٹ پر مختصر لائنوں کی تجارت کے لئے ڈیزائن کیا گیا ہے ، جو ہائی فریکوئنسی ٹریڈنگ ماحول اور دن کے اندر اتار چڑھاؤ کی گرفت کے لئے بہترین ہے۔

پیسے کا انتظام: کوڈ میں پہلے سے طے شدہ طور پر 10٪ اکاؤنٹ کے منافع کا استعمال کرتے ہوئے ٹریڈنگ کی گئی ہے ، جس سے پوزیشن کا مناسب سائز اور خطرے پر قابو پانے میں مدد ملتی ہے۔

اسٹریٹجک رسک

اس حکمت عملی کے معقول ڈیزائن کے باوجود ، مندرجہ ذیل ممکنہ خطرات اور حدود موجود ہیں:

فوری تبدیلی کا خطرہحل: اہم معاشی اعداد و شمار کی اشاعت یا غیر معمولی اتار چڑھاؤ کے دوران تجارت کو روکنے پر غور کریں۔

براڈکاسٹ مارکیٹ کی خراب کارکردگی: ڈبل سپر ٹرینڈ سسٹم واضح رجحانات میں بہترین کارکردگی کا مظاہرہ کرتا ہے ، لیکن مارکیٹس کو افقی طور پر مرتب کرنے میں اکثر غلط سگنل پیدا ہوسکتے ہیں۔ حل: اضافی افقی مارکیٹس فلٹرز جیسے ADX ((میڈین ڈائریکشن انڈیکس) یا اتار چڑھاؤ کی کم قیمت شامل کریں۔

پیرامیٹر کی حساسیت: حکمت عملی کی کارکردگی بہت زیادہ پیرامیٹرز کی ترتیبات پر منحصر ہے (جیسے اے ٹی آر کی مدت اور ضرب) ۔ حل: وسیع پیمانے پر تاریخی ریٹرننگ کریں اور مخصوص مارکیٹ اور ٹائم فریم کے لئے بہترین پیرامیٹرز کا مجموعہ تلاش کریں۔

لیکویڈیٹی انحصار: ایک مختصر لائن حکمت عملی کے طور پر ، کم لیکویڈیٹی والے بازاروں یا اوقات میں سلائڈ پوائنٹس اور عملدرآمد کے مسائل کا سامنا کرنا پڑ سکتا ہے۔ حل: اعلی لیکویڈیٹی والے اوقات میں تجارت کے اوقات کو محدود کریں ، یا لیکویڈیٹی فلٹرز میں اضافہ کریں۔

مسلسل نقصان کا خطرہحل: زیادہ سے زیادہ ٹریڈنگ اور زیادہ سے زیادہ نقصان کی حد کو نافذ کریں تاکہ زیادہ سے زیادہ تجارت اور فنڈز کے نقصان کو روکا جاسکے۔

اوور اوپٹیمائزڈ خطرات: حکمت عملی میں متعدد ایڈجسٹ قابل پیرامیٹرز ہیں ، جو زیادہ سے زیادہ اصلاح اور منحنی فٹ ہونے کا سبب بن سکتے ہیں۔ حل: پیرامیٹرز کی استحکام کو جانچنے کے لئے غیر نمونہ ٹیسٹنگ اور فارورڈ ٹیسٹنگ کا استعمال کریں۔

حکمت عملی کی اصلاح کی سمت

کوڈ کے تجزیہ کے مطابق، اس حکمت عملی کو بہتر بنانے کے لئے مندرجہ ذیل نکات ہیں:

مارکیٹ کے ماحول کا فلٹر شامل کریں۔: انٹیگریٹڈ مارکیٹ ٹائپ شناخت میکانزم (جیسے ADX یا اتار چڑھاؤ کی شرح تجزیہ) ، جو رجحان یا کراس اسٹاک مارکیٹ کے مطابق حکمت عملی کو خود بخود ایڈجسٹ کرتی ہے۔ اس طرح کی اصلاح سے مارکیٹ کے ماحول میں نقصان دہ تجارت میں نمایاں کمی واقع ہوسکتی ہے جو مختصر لائنوں کے لئے موزوں نہیں ہے۔

آپٹمائزنگ پیرامیٹرز کو اپنانا: پیرامیٹرز کے متحرک ایڈجسٹمنٹ میکانزم کو لاگو کریں ، جو حالیہ مارکیٹ کی کارکردگی کے مطابق اے ٹی آر ضرب اور دورانیے کو خود بخود بہتر بنائے گا۔ اس سے حکمت عملی کو مارکیٹ کے حالات میں تبدیلی کے ل better بہتر طور پر ڈھالنے کی اجازت ملے گی ، بغیر کسی دستی مداخلت کی ضرورت ہوگی۔

انٹیگریٹڈ ٹرانسپورٹ تجزیہ: داخلے کی شرائط میں ٹرانزیکشن کی مقدار کی تصدیق کی ضرورت کو شامل کریں ، اس بات کو یقینی بنائیں کہ قیمت کی نقل و حرکت کو مارکیٹ میں شرکت کی کافی حمایت حاصل ہے۔ ٹرانزیکشن کی مقدار قیمت کی کارروائی کی ایک اہم تصدیق کی نشاندہی ہے ، جس سے سگنل کی کیفیت میں نمایاں اضافہ ہوسکتا ہے۔

وقت فلٹر: تجارتی اوقات پر مبنی فلٹرنگ کا طریقہ کار نافذ کریں ، صرف ان اوقات میں تجارت کریں جب مارکیٹ سب سے زیادہ متحرک اور منافع بخش ہو۔ کوڈ کے تبصرے میں تجویز کیا گیا ہے کہ اعلی حجم کے اوقات (جیسے 9:15 AM تا 2:30 PM) میں تجارت کی جائے ، جس کو براہ راست پروگرام کیا جاسکتا ہے۔

نقصان کی روک تھام کی حکمت عملی میں بہتریمزید پیچیدہ اسٹاپ اسٹریٹجیز جیسے ٹریکنگ اسٹاپس یا سپورٹ / مزاحمت کی سطح پر مبنی اسٹاپس کی تلاش ، جو سادہ اے ٹی آر ضرب سے بہتر رسک مینجمنٹ فراہم کرسکتی ہے۔

مشین لرننگ کی اصلاح: حکمت عملی کے لئے بہترین کارکردگی کا مظاہرہ کرنے والے مارکیٹ کے حالات کی شناخت کے لئے مشین لرننگ الگورتھم کا استعمال کرنے پر غور کریں ، یا تاریخی اعداد و شمار پر مبنی اصلاحی پیرامیٹرز کا انتخاب کریں۔

ملٹی ٹائم فریم تصدیق: اعلی ٹائم فریم کے لئے رجحان فلٹر شامل کریں ، اس بات کو یقینی بنائیں کہ شارٹ لائن کی تجارت بڑے رجحانات کی طرف راغب ہو ، جیت کی شرح اور رسک ریٹرن کو بہتر بنائیں۔

ان اصلاحات سے حکمت عملی کو زیادہ مستحکم اور مختلف مارکیٹ کے حالات کے مطابق بہتر بنایا جاسکتا ہے ، جبکہ اس کے بنیادی فوائد کو برقرار رکھا جاسکتا ہے۔ دوہری رجحان کی شناخت اور متحرک خطرے کا انتظام۔

خلاصہ کریں۔

ڈبل سپر ٹرینڈ انٹیگریٹڈ اے ٹی آر ڈائنامک اسٹاپ اسٹریٹجی ایک اچھی طرح سے ڈیزائن کیا گیا شارٹ لائن ٹریڈنگ سسٹم ہے جو دو الگ الگ سپر ٹرینڈ اشارے کو جوڑ کر انتہائی قابل اعتماد ٹریڈنگ سگنل فراہم کرتا ہے۔ اس حکمت عملی کا بنیادی فائدہ اس کی دوہری تصدیق کے طریقہ کار میں ہے جس سے غلط سگنلوں میں نمایاں کمی واقع ہوتی ہے جبکہ اے ٹی آر پر مبنی متحرک اسٹاپ اور منافع بخش اہداف کے ذریعہ موثر رسک مینجمنٹ فراہم کیا جاتا ہے۔

یہ حکمت عملی خاص طور پر دن کے مختصر لائن تاجروں کے لئے موزوں ہے ، جو 3-5 منٹ کے چارٹ پر اعلی لیکویڈیٹی ٹریڈنگ کے اوقات میں بہترین کارکردگی کا مظاہرہ کرتی ہے۔ تاہم ، صارفین کو کراس ڈسک مارکیٹوں میں ممکنہ حدود پر دھیان دینا چاہئے ، اور حکمت عملی کی کارکردگی کو مزید بہتر بنانے کے لئے مارکیٹ کے ماحول کے فلٹرز اور ٹرانزیکشن کی تصدیق جیسے سفارشات پر عمل درآمد پر غور کرنا چاہئے۔

محتاط پیرامیٹرز ایڈجسٹمنٹ اور مناسب خطرے کے انتظام کے ساتھ ، یہ حکمت عملی تاجروں کے ہتھیاروں میں ایک قیمتی آلہ بن سکتی ہے ، خاص طور پر فعال تاجروں کے لئے جو مختصر وقت میں مارکیٹ میں اتار چڑھاؤ کو پکڑنے کے خواہاں ہیں۔ اس کوڈ میں بلٹ ان ویژولائزیشن اور الرٹ افعال اس پر عمل درآمد اور نگرانی کو آسان بناتے ہیں ، جبکہ حکمت عملی کا ماڈیولر ڈیزائن بھی مستقبل میں تخصیص اور بہتری کے لئے ایک اچھی بنیاد فراہم کرتا ہے۔

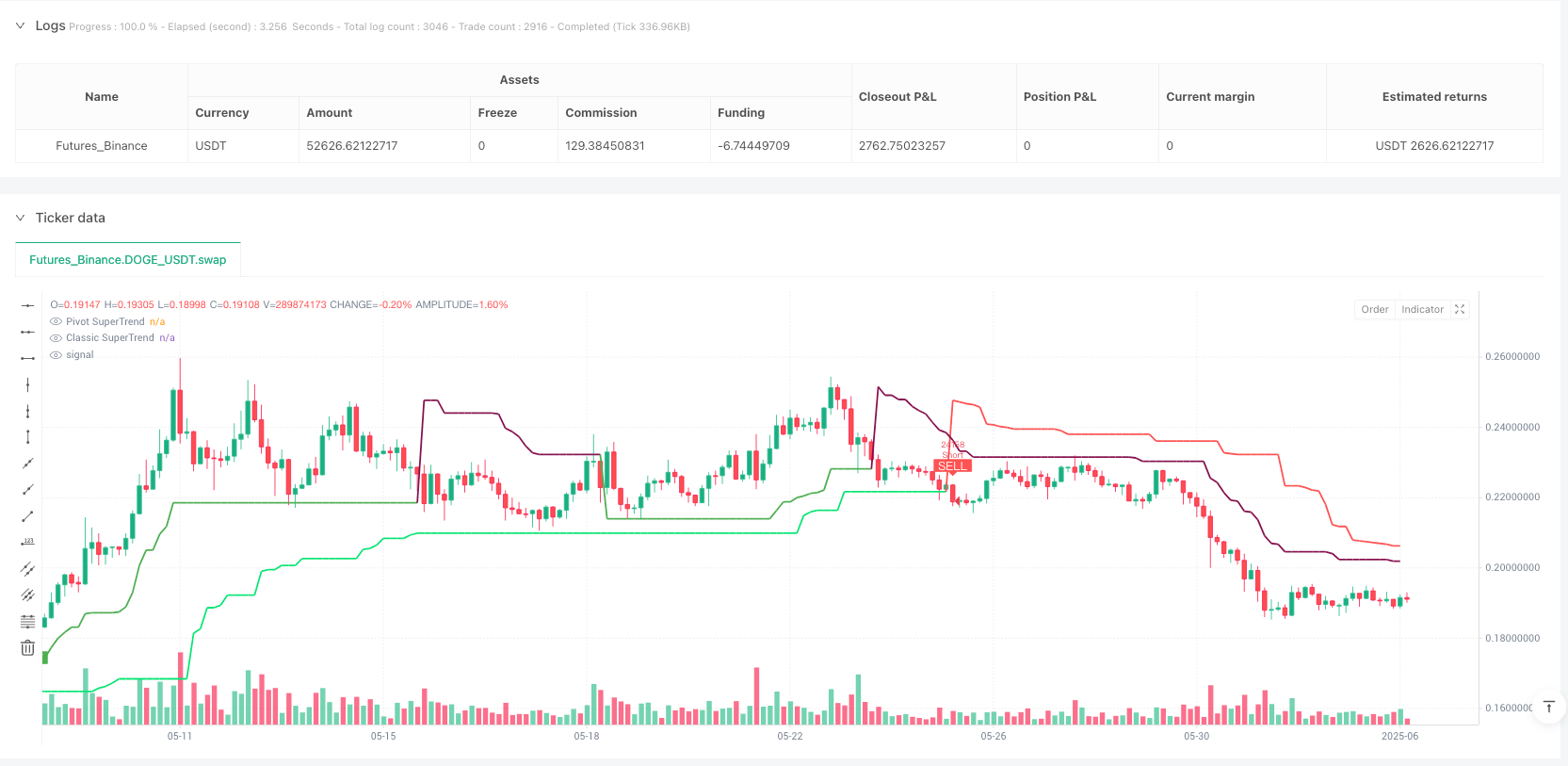

/*backtest

start: 2024-06-04 00:00:00

end: 2025-06-03 00:00:00

period: 3h

basePeriod: 3h

exchanges: [{"eid":"Futures_Binance","currency":"DOGE_USDT"}]

*/

//@version=6

strategy("🔥Scalping Fusion Strategy v6", overlay=true, default_qty_type=strategy.percent_of_equity, default_qty_value=10, initial_capital=10000)

// === INPUTS ===

pivotPeriod = input.int(2, "Pivot Point Period", minval=1)

pivotATRPeriod = input.int(10, "Pivot ATR Period")

pivotATRMult = input.float(3.0, "Pivot ATR Multiplier", step=0.1)

classicATRPeriod = input.int(10, "Classic SuperTrend ATR Period")

classicATRMult = input.float(3.0, "Classic SuperTrend ATR Multiplier", step=0.1)

useClassicATR = input.bool(true, "Use Classic ATR Calculation")

stSource = input.source(hl2, "Classic SuperTrend Source")

slATRMult = input.float(1.5, "Stoploss ATR Multiplier")

tpATRMult = input.float(3.0, "Target ATR Multiplier")

// === PIVOT SUPER TREND LOGIC ===

ph = ta.pivothigh(high, pivotPeriod, pivotPeriod)

pl = ta.pivotlow(low, pivotPeriod, pivotPeriod)

var float pivotCenter = na

pivotPoint = not na(ph) ? ph : not na(pl) ? pl : na

if not na(pivotPoint)

pivotCenter := na(pivotCenter) ? pivotPoint : (pivotCenter * 2 + pivotPoint) / 3

pivotATR = ta.atr(pivotATRPeriod)

pivotUpper = pivotCenter - pivotATRMult * pivotATR

pivotLower = pivotCenter + pivotATRMult * pivotATR

var float trailPivotUp = na

var float trailPivotDown = na

var int pivotTrend = 0

trailPivotUp := close[1] > nz(trailPivotUp[1], pivotUpper) ? math.max(pivotUpper, nz(trailPivotUp[1], pivotUpper)) : pivotUpper

trailPivotDown := close[1] < nz(trailPivotDown[1], pivotLower) ? math.min(pivotLower, nz(trailPivotDown[1], pivotLower)) : pivotLower

pivotTrend := close > nz(trailPivotDown[1]) ? 1 : close < nz(trailPivotUp[1]) ? -1 : nz(pivotTrend[1], 1)

pivotSuperTrend = pivotTrend == 1 ? trailPivotUp : trailPivotDown

// === CLASSIC SUPER TREND LOGIC ===

atrST = useClassicATR ? ta.atr(classicATRPeriod) : ta.sma(ta.tr(true), classicATRPeriod)

stUpper = stSource - classicATRMult * atrST

stLower = stSource + classicATRMult * atrST

stUpper1 = nz(stUpper[1], stUpper)

stLower1 = nz(stLower[1], stLower)

stUpper := close[1] > stUpper1 ? math.max(stUpper, stUpper1) : stUpper

stLower := close[1] < stLower1 ? math.min(stLower, stLower1) : stLower

var int stTrend = 1

stTrend := close > stLower1 ? 1 : close < stUpper1 ? -1 : stTrend

classicSuperTrend = stTrend == 1 ? stUpper : stLower

// === ENTRY CONDITIONS ===

buySignal = pivotTrend == 1 and stTrend == 1 and pivotTrend[1] == -1

sellSignal = pivotTrend == -1 and stTrend == -1 and pivotTrend[1] == 1

// === ATR-BASED SL/TP ===

atrSLTP = ta.atr(14)

longSL = close - slATRMult * atrSLTP

longTP = close + tpATRMult * atrSLTP

shortSL = close + slATRMult * atrSLTP

shortTP = close - tpATRMult * atrSLTP

// === STRATEGY ORDERS ===

if (buySignal and strategy.position_size <= 0)

strategy.entry("Long", strategy.long)

strategy.exit("Exit Long", from_entry="Long", stop=longSL, limit=longTP)

if (sellSignal and strategy.position_size >= 0)

strategy.entry("Short", strategy.short)

strategy.exit("Exit Short", from_entry="Short", stop=shortSL, limit=shortTP)

// === VISUALS ===

plot(pivotSuperTrend, title="Pivot SuperTrend", color=pivotTrend == 1 ? color.lime : color.red, linewidth=2)

plot(classicSuperTrend, title="Classic SuperTrend", color=stTrend == 1 ? color.green : color.maroon, linewidth=2, style=plot.style_linebr)

plotshape(buySignal, title="Buy Signal", location=location.belowbar, color=color.green, style=shape.labelup, text="BUY", textcolor=color.white, size=size.small)

plotshape(sellSignal, title="Sell Signal", location=location.abovebar, color=color.red, style=shape.labeldown, text="SELL", textcolor=color.white, size=size.small)

// === ALERTS ===

alertcondition(buySignal, title="Buy Alert", message="🔥 DILL Strategy Buy Signal")

alertcondition(sellSignal, title="Sell Alert", message="🔥 DILL Strategy Sell Signal")