بولنگر بینڈز سوئی پیٹرن کا مطلب ریورژن مقداری حکمت عملی اور دوہری مقصد کی اصلاح

布林带(BB) 简单移动平均线(SMA) 标准差(STDEV) 针形态 均值回归 双目标优化

جائزہ

بلین بینڈ اشاریہ اوسط واپسی کی مقدار کی حکمت عملی اور دوہری مقصد کی اصلاح ایک تکنیکی تجزیہ پر مبنی تجارتی نظام ہے جو بلین بینڈ اشارے اور قیمت کے طرز عمل کے تجزیے کو جوڑتا ہے۔ یہ حکمت عملی مارکیٹ میں زیادہ فروخت والے علاقوں میں ممکنہ واپسیوں کی نشاندہی کرنے پر مرکوز ہے ، جس سے قیمتوں میں بلین بینڈ کے نیچے سے اوسط ((20 سیکنڈ ایس ایم اے) یا اس سے بھی اوپر کی طرف واپسی کا فائدہ اٹھایا جاسکتا ہے۔ حکمت عملی کا بنیادی منطق “بائل کی شکل” کے ارد گرد بنایا گیا ہے ، یعنی موجودہ دن کی تجارت کی اعلی ترین قیمت کم بلین بینڈ کے نیچے سے نیچے ہے ، جبکہ اس دن کی بندش کی قیمتیں بلین بینڈ کے اندر کی شکل کی خصوصیت پر بھاری ہیں ، جو عام طور پر ممکنہ رجحان کی واپسی کی پیش گوئی کرتی ہیں۔ حکمت عملی میں دوہری ہدف منافع کی اطلاع دینے کا طریقہ کار اور کم تاریخ کے نقصانات کا استعمال کیا جاتا ہے ، جس کا مقصد خطرہ اور واپسی کو متوازن کرنا ہے۔

حکمت عملی کا اصول

یہ حکمت عملی مندرجہ ذیل بنیادی اصولوں پر مبنی ہے۔

اوسط قدر رجعت نظریہ: مالیاتی منڈیوں میں واپسی کی ایک قدرتی رجحان ہے۔ جب قیمت اس کی اوسط سے دور ہوتی ہے (اس حکمت عملی میں 20 سائیکل SMA) ، تو اس میں واپسی کا امکان زیادہ ہوتا ہے۔

Brin کے ساتھ oversell سگنل: جب قیمتوں میں بورن کے نیچے کی ٹریک سے ٹکرا یا ٹوٹ جاتا ہے (میانی سے نیچے 2 معیاری فرق پر مقرر کیا جاتا ہے) ، تو مارکیٹ کو عام طور پر oversold سمجھا جاتا ہے ، جس میں ایک ممکنہ ردوبدل ہوتا ہے۔

سوئی شکل کی تصدیقاسٹریٹجی کا تقاضا ہے کہ پچھلے ٹریڈنگ دن کی اعلی ترین قیمت بلین بینڈ کے نیچے سے نیچے ہے ، اور اس دن کی اختتامی قیمت بلین بینڈ کے اندر واپس آ گئی ہے۔ یہ شکل انگوٹی کی شکل کی طرح ہے ، جس سے باؤنس سگنل کی وشوسنییتا کو تقویت ملتی ہے۔

باہمی مقاصد سے باہر نکلنے کی حکمت عملی:

- پہلا ہدف: وسط مدار ((20 سائیکل SMA)

- دوسرا مقصد: برن کو ٹریک پر لانا

درست سٹاپ نقصان کی ترتیباسٹاپ نقصان: ممکنہ نقصان کو محدود کرنے کے لئے پچھلے تجارتی دن کے نچلے حصے پر اسٹاپ نقصان کی حد مقرر کی گئی ہے۔

اس حکمت عملی کے نفاذ کی منطق کچھ اس طرح ہے:

entryCondition = high[1] < lowerBand[1] and close > lowerBand

یہ شرط اس بات کو یقینی بناتی ہے کہ مارکیٹ میں داخل ہونے کے لئے صرف ایک واضح سوئنگ ریورس سگنل موجود ہے، اور قیمتوں میں صرف ایک مختصر وقت کے لئے بورن کے نیچے کی ٹریک کو چھونے کے بعد اندھے اندھے اندراج سے بچنے کے لئے.

اسٹریٹجک فوائد

اس حکمت عملی کا گہرائی سے جائزہ لینے کے بعد ، ہم مندرجہ ذیل نمایاں فوائد پر روشنی ڈال سکتے ہیں:

سگنل کی وضاحتداخلہ کی شرائط واضح اور سخت ہیں ، اور صرف اس وقت متحرک ہوتی ہیں جب موجودہ تجارتی دن کی اونچائی نیچے کی طرف سے ٹریک کی جاتی ہے اور اس دن کی اختتامی قیمت پر ٹریک ٹریک ہوجاتا ہے ، اس مجموعہ کی شرائط سے غلط سگنل کی شرح کم ہوجاتی ہے۔

دو طرفہ منافع کو زیادہ سے زیادہ کرنا: حکمت عملی نے دو منافع کے اہداف طے کیے ((مڈل اور اپر ریل) ، جس سے کچھ پوزیشنوں کو درمیانی منافع کے اہداف تک پہنچنے پر منافع بخش ہونے کی اجازت دی گئی ، جبکہ کچھ پوزیشنوں کو اعلی منافع کے حصول کے لئے برقرار رکھا گیا ، جس سے فائدہ اٹھانے کی حد کو بہتر بنایا گیا۔

متحرک سٹاپ نقصان میکانزم: اسٹاپ نقصان پچھلے ٹریڈنگ دن کے نچلے حصے پر مقرر کیا گیا ہے ، اس ڈیزائن سے اسٹاپ نقصان مارکیٹ کی تازہ ترین اتار چڑھاو کی حد کے مطابق ہے ، اور اس کی بجائے مقررہ فیصد اسٹاپ نقصان زیادہ درست ہے۔

مارکیٹ میں اتار چڑھاؤ کے ساتھ مطابقتچونکہ برن بینڈ خود بخود مارکیٹ کی اتار چڑھاؤ کے مطابق چوڑائی کو ایڈجسٹ کرتا ہے ، لہذا حکمت عملی مختلف اتار چڑھاؤ کے ماحول کے مطابق ڈھل سکتی ہے ، جس میں اعلی اتار چڑھاؤ والے بازاروں میں وسیع تر ہدف کی حد مقرر کی جاتی ہے ، اور کم اتار چڑھاؤ والے بازاروں میں تنگ تر حد مقرر کی جاتی ہے۔

بصری ٹرانزیکشن ریفرنس: حکمت عملی کا کوڈ مکمل بصری معاون عناصر پر مشتمل ہے ، جیسے برین بینڈ کے مختلف مدار ، ہدف کی قیمت اور روکنے کی پوزیشنوں کا نقشہ ، جس سے تاجروں کو مارکیٹ کی حالت اور حکمت عملی پر عملدرآمد کی نگرانی میں آسانی ہوتی ہے۔

اسٹریٹجک رسک

اگرچہ اس حکمت عملی کا ایک واضح منطقی فریم ورک موجود ہے ، لیکن اس میں کچھ ممکنہ خطرات بھی ہیں:

تاخیر سے تصدیق کے نتیجے میں ناقص داخلہاسٹریٹجک: بندش کی قیمت کی تصدیق کے اشارے کا استعمال کریں ، جس کی وجہ سے داخلے کی قیمت مثالی نقطہ سے دور ہوسکتی ہے ، خاص طور پر جب مارکیٹ میں شدید اتار چڑھاؤ ہوتا ہے ، جس سے خطرے سے متعلق منافع کی شرح متاثر ہوسکتی ہے۔

جعلی دراندازی کا خطرہ: قیمتوں میں تھوڑی دیر کے لئے بورن بینڈ کے نیچے سے ٹکرا جانے کے بعد ، اس کی بجائے اس کی بجائے گرنا جاری رہ سکتا ہے ، جس سے نام نہاد “جعلی توڑ” کا رجحان پیدا ہوتا ہے ، یہاں تک کہ اگر داخلے کی شرائط پوری ہوجائیں تو بھی نقصان کا سامنا کرنا پڑ سکتا ہے۔

اوسط واپسی کا خاتمہ: ایک مضبوط رجحان کی مارکیٹ میں، قیمتوں میں طویل عرصے سے اوسط سے انحراف ہوسکتا ہے اور مسلسل ایک ہی سمت میں چلتا ہے، اس وقت اوسط واپسی کا مفروضہ عارضی طور پر غیر فعال ہوسکتا ہے.

سٹاپ نقصان کے قریب: انتہائی اتار چڑھاؤ والی منڈیوں میں ، پچھلے دن کی کم قیمتوں کو داخلے کی قیمت کے قریب روکنے کے طور پر استعمال کیا جاسکتا ہے ، جس کی وجہ سے مارکیٹ کے معمول کے شور کی وجہ سے اسٹاپ نقصان ہوتا ہے ، نہ کہ حقیقی رجحان کی تبدیلی۔

پیرامیٹر کی حساسیت: حکمت عملی کی کارکردگی بلین بینڈ پیرامیٹرز پر بہت زیادہ انحصار کرتی ہے ((سائیکل اور معیاری فرق کے ضارب) ، مختلف مارکیٹ کے حالات میں مختلف زیادہ سے زیادہ پیرامیٹرز کی ترتیبات کی ضرورت ہوسکتی ہے۔

ان خطرات کو کم کرنے کے لیے مندرجہ ذیل اقدامات پر غور کیا جا سکتا ہے:

- دوسرے تصدیق کے اشارے (جیسے RSI یا تجارت کی مقدار) کے ساتھ مل کر سگنل کے معیار کو بہتر بنانا

- پوزیشن مینجمنٹ کی حکمت عملی کو نافذ کریں تاکہ پوزیشن بھرنے سے گریز کیا جاسکے

- تازہ ترین مارکیٹ کے حالات کے مطابق پیرامیٹرز کی باقاعدگی سے پیمائش اور ایڈجسٹ کریں

- انتہائی اتار چڑھاؤ والی مارکیٹوں میں حکمت عملی پر عملدرآمد روکنے پر غور

اصلاح کی سمت

حکمت عملی کے گہرے تجزیے کے مطابق ، کچھ ممکنہ اصلاحات یہ ہیں:

داخلے کی شرائط میں اضافہ:

- ٹرانزیکشن حجم کی توثیق کا عنصر شامل کریں ، جس میں حجم کے ساتھ ریورس سگنل کی ضرورت ہو

- اضافی تصدیق کے شرائط کے طور پر oversold اشارے ((جیسے RSI<30) کو شامل کرنے پر غور کریں

- لاگو کرنے کا کوڈ:

entryCondition = yesterdayHighBelowLowerBand and todayCloseAboveLowerBand and ta.rsi(close, 14) < 30

متحرک ہدف کی ترتیب:

- مارکیٹ کے اتار چڑھاؤ کی رفتار کے مطابق ہدف فاصلے کو ایڈجسٹ کریں

- اعلی اتار چڑھاؤ والے بازاروں میں زیادہ منافع کا ہدف مقرر کریں ، کم اتار چڑھاؤ والے بازاروں میں زیادہ محتاط ہدف مقرر کریں

- اے ٹی آر کے ذریعے کیا جا سکتا ہے

سٹاپ نقصان کی اصلاح:

- نقصانات کو روکنے کے لئے، مارکیٹ شور کی طرف سے ٹرگر سے بچنے کے لئے ایک بفر زون شامل کریں

- کوڈ کا نفاذ:

stoplossLevel = low[1] * 0.99(ایک فیصد buffer zone کے ساتھ مقرر) - یا اے ٹی آر متحرک نقصان کا استعمال کرتے ہوئے:

stoplossLevel = close - (ta.atr(14) * 1.5)

وقت کا فلٹر شامل کریں:

- ٹرانزیکشنز کو اعلی کارکردگی کے اوقات میں انجام دینا

- اہم اقتصادی اعداد و شمار کے اجراء سے گریز

- کوڈ کی مثال:

validTradingHour = (hour >= 9 and hour < 16)

ذہین گودام کا انتظام:

- پوزیشن کا سائز متحرک طور پر اتار چڑھاؤ اور سگنل کی طاقت پر مبنی ہے

- زیادہ مضبوط الٹ سگنل پر پوزیشن میں اضافہ ، عام سگنل معیاری پوزیشن برقرار رکھتا ہے

- کوڈ:

positionSize = strategy.equity * (0.01 + (0.01 * signalStrength))

ان اصلاحات کا بنیادی مقصد حکمت عملی کی استحکام اور موافقت کو بہتر بنانا ہے تاکہ وہ مختلف مارکیٹ کے حالات میں مستقل کارکردگی کا مظاہرہ کرسکیں۔

خلاصہ کریں۔

بلین بینڈ اشاریہ کی اوسط واپسی کی مقدار کی حکمت عملی اور دوہری مقصد کی اصلاح ایک اچھی طرح سے تشکیل شدہ تکنیکی تجزیہ ٹریڈنگ سسٹم ہے جو اعدادوشمار کے اصولوں ((بلین بینڈ) اور قیمت کے طرز عمل کے نمونوں ((بائنڈ شکل) کو چالاکی سے جوڑتا ہے۔ اس حکمت عملی نے ممکنہ مارکیٹ کے الٹ پوائنٹس کی نشاندہی کرنے میں عمدہ کارکردگی کا مظاہرہ کیا ، جس میں سخت داخلے کی شرائط اور دوہری منافع بخش اہداف کے ڈیزائن کے ذریعہ ، تجارت کی تعدد اور منافع بخش صلاحیت کو مؤثر طریقے سے متوازن کیا گیا ہے۔

حکمت عملی کے اہم فوائد اس کی واضح سگنل تعریف ، لچکدار اتار چڑھاؤ ایڈجسٹمنٹ اور ایک اچھی طرح سے ڈیزائن کردہ خطرے کے انتظام کے فریم ورک میں ہیں۔ تاہم ، صارف کو اس عمل کے دوران متوازن واپسی کے مفروضے کی حدود اور جھوٹے بریک آؤٹ کے خطرات سے آگاہ ہونا چاہئے۔

تجویز کردہ اصلاحی سمت ، خاص طور پر حجم کی تصدیق ، متحرک اسٹاپ نقصان کی ترتیب اور اتار چڑھاؤ پر مبنی پوزیشن مینجمنٹ کو شامل کرنے کے ذریعہ ، اس حکمت عملی سے اس کی استحکام اور طویل مدتی کارکردگی کو مزید بہتر بنانے کی امید ہے۔ آخر کار ، یہ حکمت عملی تاجروں کو ایک قابل اعتماد فریم ورک فراہم کرتی ہے جس میں مارکیٹ میں ممکنہ مواقع کو پکڑنے کے لئے استعمال کیا جاسکتا ہے۔

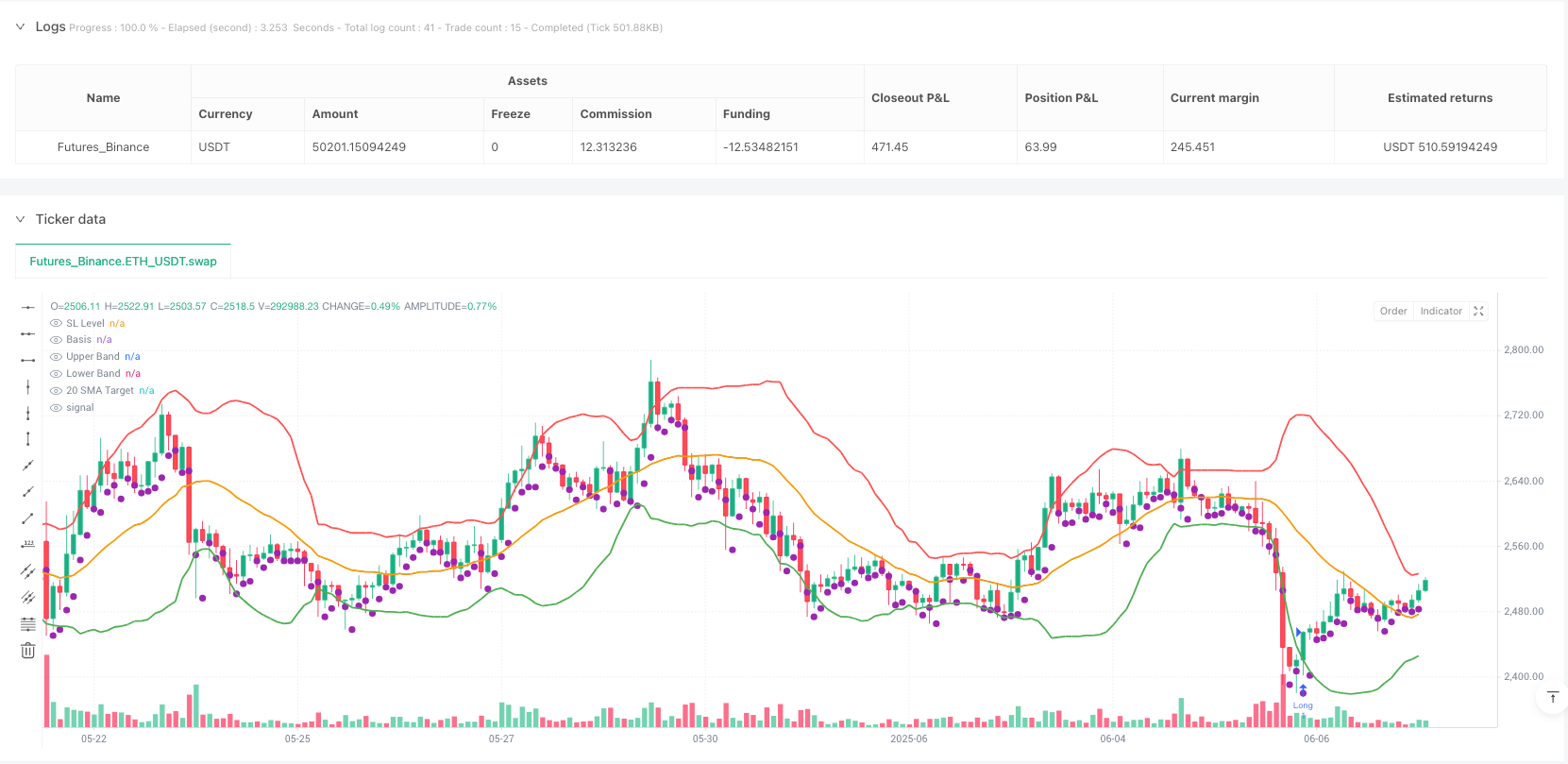

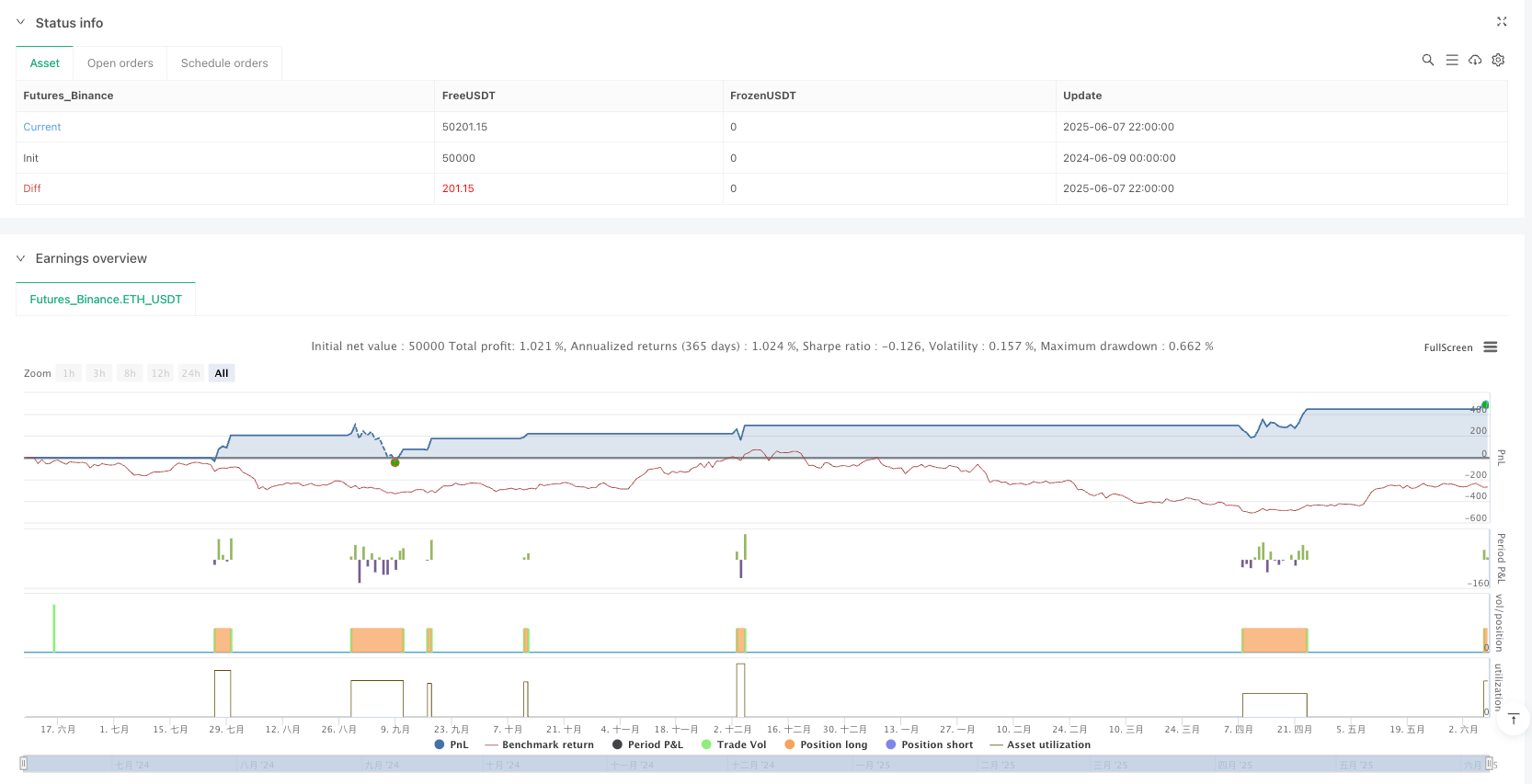

/*backtest

start: 2024-06-09 00:00:00

end: 2025-06-08 00:00:00

period: 2h

basePeriod: 2h

exchanges: [{"eid":"Futures_Binance","currency":"ETH_USDT"}]

*/

//@version=6

strategy("BB PINBAR @PRADIPGYL", overlay=true, process_orders_on_close=true)

// Inputs

length = input.int(20, "Bollinger Band Length")

mult = input.float(2.0, "Standard Deviation Multiplier")

useStopLoss = input.bool(true, "Enable Stop Loss")

// Calculations

basis = ta.sma(close, length)

dev = mult * ta.stdev(close, length)

upperBand = basis + dev

lowerBand = basis - dev

targetSma = ta.sma(close, 20)

// Modified Entry Condition - Now using HIGH instead of CLOSE

yesterdayHighBelowLowerBand = high[1] < lowerBand[1]

todayCloseAboveLowerBand = close > lowerBand

entryCondition = yesterdayHighBelowLowerBand and todayCloseAboveLowerBand

// Exit Conditions

stoplossLevel = low[1]

// Strategy Execution

if bar_index > length // Ensure enough bars for calculation

if entryCondition

strategy.entry("Long", strategy.long)

// First target exit

strategy.exit("TP1", "Long", limit=targetSma)

// Second target exit

strategy.exit("TP2", "Long", limit=upperBand)

// Stop loss check

if useStopLoss and close < stoplossLevel

strategy.close("Long", comment="Stop Loss Hit")

// Plotting

plot(basis, "Basis", color=color.new(#2962FF, 0))

plot(upperBand, "Upper Band", color=color.new(#FF5252, 0), linewidth=2)

plot(lowerBand, "Lower Band", color=color.new(#4CAF50, 0), linewidth=2)

plot(targetSma, "20 SMA Target", color=color.new(#FFA000, 0), linewidth=2)

plot(useStopLoss ? stoplossLevel : na, "SL Level", color=color.new(#9C27B0, 0),

style=plot.style_circles, linewidth=2)