جائزہ

یہ حکمت عملی ایک کثیر تکنیکی اشارے پر مبنی ہائی فریکوئینسی ٹریڈنگ سسٹم ہے ، جس میں تین بنیادی اشارے استعمال کیے جاتے ہیں: نسبتا strong مضبوط اشاریہ (RSI) ، متحرک اوسط اختتامی اسپیڈسٹی اشارے (MACD) اور اشاریہ متحرک اوسط (EMA) ، اور اس کے ساتھ مل کر ایڈجسٹمنٹ اسٹاپ نقصان کے طریقہ کار کو خطرہ کے انتظام کے ل.۔ یہ حکمت عملی بنیادی طور پر ای ایم اے کی قیمتوں کے کراسنگ کے ذریعہ اہم سگنل کے طور پر کام کرتی ہے ، اور آر ایس آئی اوور بیئر اوور سیلنگ علاقوں کے فیصلے اور ایم اے سی ڈی لائن کراسنگ کے ساتھ مل کر معاون تصدیق فراہم کرتی ہے ، جس میں ایک موثر تجارتی فیصلہ سازی کا نظام تشکیل دیا گیا ہے۔ حکمت عملی کا مقصد مارکیٹ میں مختصر مدت کے اتار چڑھاؤ کو پکڑنا ہے ، جو زیادہ اتار چڑھاؤ والے بازار کے ماحول میں ہائی فریکوئینسی ٹریڈنگ کے لئے موزوں ہے۔

حکمت عملی کا اصول

اس حکمت عملی کا بنیادی اصول یہ ہے کہ کثیر اشارے کراس سگنل کے مجموعے کی تصدیق کے ذریعے تجارت کی تعدد اور درستگی میں اضافہ کیا جائے:

اہم سگنل کے طور پر EMA کراسنگحکمت عملی: 9 سائیکل ای ایم اے اشارے کا استعمال کرتے ہوئے ، جب قیمت اوپر کی طرف ای ایم اے کو عبور کرتی ہے تو خریدنے کے لئے سگنل کی بنیاد پیدا ہوتی ہے ، اور جب قیمت نیچے کی طرف ای ایم اے کو عبور کرتی ہے تو بیچنے کے لئے سگنل کی بنیاد پیدا ہوتی ہے۔

MACD سگنل کی تصدیق12-26-9 پیرامیٹرز کا استعمال کرتے ہوئے سیٹ MACD اشارے ، جب MACD لائن پر سگنل لائن سے گزرے تو اسے باؤنس کی تصدیق سمجھا جاتا ہے ، جب MACD لائن نیچے سگنل لائن سے گزرے تو اسے بیس کی تصدیق سمجھا جاتا ہے۔

RSI حد شرط فیصلہ: 14 سائیکل آر ایس آئی اشارے کا استعمال کرتے ہوئے ، 30 کو اوور سیل لیول اور 70 کو اوور بل لیول کے طور پر مقرر کریں۔ حکمت عملی میں خریداری کی شرائط میں آر ایس آئی <35 کا فیصلہ شامل کیا گیا ہے ((آسان حالات) ، فروخت کی شرائط میں آر ایس آئی> 65 کا فیصلہ شامل کیا گیا ہے ((آسان حالات)) ۔

سگنل مجموعہ منطق:

- خریدنے کا اشارہ = EMA خریدنے کی شرط AND (MACD خریدنے کی شرط OR RSI oversold علاقے کے قریب)

- بیچنے کا اشارہ = EMA بیچنے کی شرط AND (MACD بیچنے کی شرط OR RSI اوورلوڈ علاقے کے قریب)

نقصانات کو روکنے کے لئے ایڈجسٹمنٹ: 14 سائیکل اے ٹی آر اشارے کی بنیاد پر متحرک رکاوٹ کی سطح کا حساب لگایا گیا ہے ، اسٹاپ ضارب کو 2.0 پر ترتیب دیا گیا ہے ، اور ہر تجارت کے لئے خطرے سے متعلق اقدامات فراہم کیے گئے ہیں۔

دستبرداری کی شرائط: جب قیمت EMA کو الٹ کر پار کرتی ہے یا قیمت پہلے سے ہی EMA کے منفی پہلو پر ہے تو حکمت عملی موجودہ پوزیشن سے باہر نکل جاتی ہے۔

اسٹریٹجک فوائد

ہائی فریکوئینسی ٹریڈنگ ڈیزائن: اسٹریٹجی سگنل کے مجموعے کو آسان اور بہتر بنانے کے ذریعے زیادہ بار بار تجارتی سگنل پیدا کرنے کے قابل ہے ، جو مختصر لائن تاجروں کے لئے مارکیٹ میں اتار چڑھاؤ کو پکڑنے کے لئے موزوں ہے۔

ملٹی میٹر تصدیق: تین مختلف قسم کے تکنیکی اشارے (مسلسل ، متحرک اور ہلچل) کو ملا کر ، سگنل کی وشوسنییتا میں اضافہ کیا گیا ہے ، جعلی سگنل کی مداخلت کو کم کیا گیا ہے۔

لچکدار شرط کا مجموعہ: خرید و فروخت سگنل نے “اہم شرط AND ((دوسری شرط 1 OR ثانوی شرط 2) ” کی منطقی ساخت کو اپنایا ، جس سے سگنل کی معیار کو یقینی بنانے کے ساتھ ساتھ سگنل کی تعدد میں اضافہ ہوا۔

خطرے کے انتظام کے لئے خود کو اپنانا: اے ٹی آر پر مبنی متحرک اسٹاپ کا استعمال کرتے ہوئے ، مارکیٹ میں اتار چڑھاؤ کے مطابق اسٹاپ پوزیشنوں کو خود بخود ایڈجسٹ کیا جاتا ہے ، جس سے خطرے پر قابو پانے میں زیادہ لچکدار اور موثر ہوتا ہے۔

ہم آہنگی ٹریڈنگ حکمت عملی: خرید و فروخت کی شرائط کو ہم آہنگی سے ڈیزائن کیا گیا ہے ، تاکہ حکمت عملی دونوں سمتوں میں متوازن کارکردگی کا مظاہرہ کرسکے ، جو دو طرفہ تجارت کے لئے موزوں ہے۔

بصری بصیرتحکمت عملی سگنل اور اشارے کی ایک بصری نمائش فراہم کرتی ہے جو تاجروں کو تجزیہ کرنے اور تجارتی فیصلوں کو بہتر بنانے میں مدد فراہم کرتی ہے۔

اسٹریٹجک رسک

زیادہ تجارت کا خطرہہائی فریکوئینسی حکمت عملی کے نتیجے میں بہت زیادہ ٹریڈنگ سگنل پیدا ہوسکتے ہیں ، جس کی وجہ سے ٹریڈنگ کی لاگت میں اضافہ ہوتا ہے ، خاص طور پر جب ایکسپورٹ مارکیٹوں میں اکثر جھوٹے بریک ہوسکتے ہیں۔

- حل: ٹریڈنگ فلٹرز کو شامل کرنے پر غور کیا جاسکتا ہے ، جیسے کم سے کم اتار چڑھاؤ کی ضرورت یا وقت کا فلٹر۔

سٹاپ نقصان کی پوزیشن کا خطرہاے ٹی آر کی ضرب کو 2.0 پر طے کیا گیا ہے۔ یہ مختلف مارکیٹ کے حالات میں کافی حد تک لچکدار نہیں ہوسکتا ہے ، اور بعض اوقات یہ بہت زیادہ تنگ یا زیادہ ڈھیلا ہوتا ہے۔

- حل: مارکیٹ کے اتار چڑھاؤ کی متحرکات کے مطابق اے ٹی آر ضرب کو ایڈجسٹ کیا جاسکتا ہے ، یا معاون مزاحمت کی جگہ کو روکنے کے ساتھ روک دیا جاسکتا ہے۔

پیرامیٹر کی حساسیت: متعدد تکنیکی اشارے کے پیرامیٹرز کی ترتیب سے حکمت عملی کی کارکردگی پر اہم اثر پڑتا ہے ، اور غلط پیرامیٹرز کی وجہ سے خراب کارکردگی ہوسکتی ہے۔

- حل: ایک جامع پیرامیٹرز کی اصلاح اور جانچ پڑتال کریں ، جس میں کسی خاص مارکیٹ کے لئے بہترین پیرامیٹرز کا مجموعہ تلاش کیا جائے۔

مارکیٹ کے حالات پر انحصار: مارکیٹ کے مختلف مراحل میں (مسلسل ، حد ، اعلی اتار چڑھاؤ ، وغیرہ) ، حکمت عملی کی کارکردگی میں نمایاں فرق ہوسکتا ہے۔

- حل: مارکیٹ کی حالت کی شناخت کے طریقہ کار میں شامل ہونا ، مختلف مارکیٹ کے حالات میں حکمت عملی کے پیرامیٹرز کو ایڈجسٹ کرنا یا تجارت کو روکنا۔

پیمائش میں پسماندگیتمام تکنیکی اشارے پیچھے رہ گئے ہیں ، جس کی وجہ سے انٹری یا آؤٹ ٹائمنگ خراب ہوسکتی ہے۔

- حل: قیمتوں کے رویے کے تجزیہ یا تیز رفتار اشارے کو ضم کرنے کے لئے غور کریں ، تاکہ تاخیر کو کم کیا جاسکے۔

حکمت عملی کی اصلاح کی سمت

متحرک پیرامیٹرز ایڈجسٹمنٹ:

- مارکیٹ میں اتار چڑھاؤ کے مطابق خود کار طریقے سے آر ایس آئی کے اوورلوپ اوورلوپ اور ایم اے سی ڈی پیرامیٹرز کو ایڈجسٹ کیا جاسکتا ہے ، تاکہ حکمت عملی مختلف مارکیٹ کے حالات میں بہتر طور پر ڈھال سکے۔

- اصول: اعلی اتار چڑھاؤ والے بازاروں میں مناسب حد تک نرمی ، اور کم اتار چڑھاؤ والے بازاروں میں حد کو سخت کرنا ، تاکہ سگنل کے معیار اور تعدد کو متوازن کیا جاسکے۔

مارکیٹ کی حیثیت کی شناخت:

- مارکیٹ کی حالت کی شناخت کے ماڈیولز کو شامل کریں ، جیسے کہ رجحان کی طاقت کا اندازہ لگانے والا ADX اشارے ، مضبوط رجحان والے بازاروں میں زیادہ تیزی سے تجارت کرنے کی طرف مائل ہے ، اور وقفے والے بازاروں میں الٹ کے اشارے پر زیادہ توجہ دیتا ہے۔

- اصول: مارکیٹ کی مختلف حالتیں مختلف تجارتی حکمت عملیوں کے لئے موزوں ہیں ، اور ان کو ایڈجسٹ کرنے سے مجموعی کارکردگی کو بہتر بنایا جاسکتا ہے۔

ٹائم فریم ہم آہنگی:

- ایک سے زیادہ ٹائم فریم تجزیہ متعارف کروانا ، اعلی درجے کی ٹائم فریم کا استعمال کرتے ہوئے اہم رجحانات کی سمت کا تعین کرنا ، صرف رجحانات کی سمت میں پوزیشن لینا۔

- اصول: تجارت کے اصول پر عمل کریں “بڑھتی ہوئی، کم ہورہی ہے” جیتنے کی شرح کو بڑھانے کے لئے

روکنے کا طریقہ کار ڈیزائن:

- موجودہ حکمت عملی میں صرف نقصانات کو روکنے اور EMA پر مبنی باہر نکلنے کا طریقہ کار ہے ، جس میں اے ٹی آر پر مبنی متحرک اسٹاپ یا اتار چڑھاؤ پر مبنی جزوی منافع بند کرنے کا طریقہ کار شامل کیا جاسکتا ہے۔

- اصول: ایک اچھا روک تھام کا طریقہ کار منافع کو روک سکتا ہے اور حکمت عملی کے خطرے سے فائدہ اٹھانے کے تناسب کو بڑھا سکتا ہے۔

ٹرانزیکشن فلٹر:

- ٹرانزیکشن حجم کی تصدیق کی شرائط میں اضافہ کریں ، تصدیق کے اشارے صرف اس وقت موثر ہوتے ہیں جب ٹرانزیکشن حجم بڑھتا ہے ، اور کم ٹرانزیکشن حجم کی جعلی خرابی کو فلٹر کریں۔

- اصول: قیمتوں میں ہونے والی تبدیلیوں کے ساتھ ہی حجم میں ہونے والی تبدیلیوں سے سگنل کی وشوسنییتا کی تصدیق ہوتی ہے۔

مشین لرننگ کی اصلاح:

- مشین لرننگ الگورتھم کو متحرک طور پر بہتر بنانے کے لئے حکمت عملی کے پیرامیٹرز یا تجارتی سگنل پیدا کرنے کے لئے وزن میں لانے پر غور کریں۔

- اصول: مشین لرننگ روایتی تکنیکی تجزیہ میں پہچاننے میں مشکل نمونوں کو ڈھونڈ سکتی ہے ، حکمت عملی کی موافقت کو بہتر بناتی ہے۔

خلاصہ کریں۔

ہائی فریکوئینسی آر ایس آئی-میکڈ-ای ایم اے جوڑی تکنیکی تجزیہ حکمت عملی ایک تجارتی نظام ہے جس میں متعدد تکنیکی اشارے کا ایک جامع استعمال ہوتا ہے ، ای ایم اے کے ذریعہ ایک مرکزی سگنل کے طور پر کراس کیا جاتا ہے ، جس میں ایم اے سی ڈی اور آر ایس آئی کے ساتھ مل کر تصدیق کی جاتی ہے ، جس سے ہائی فریکوئینسی ٹریڈنگ کا فیصلہ کرنے والا میکانزم تشکیل دیا جاتا ہے۔ اس حکمت عملی کا بنیادی فائدہ مارکیٹ میں مختصر مدت کے اتار چڑھاو کو کثرت سے پکڑنے کی صلاحیت میں ہے ، جس میں متعدد اشارے کی تصدیق کے ساتھ سگنل کی وشوسنییتا میں اضافہ ہوتا ہے ، اور اے ٹی آر پر مبنی متحرک اسٹاپ نقصان کے ذریعہ رسک مینجمنٹ ہوتا ہے۔

تاہم ، حکمت عملی کو بھی زیادہ تجارت ، پیرامیٹرز کی حساسیت اور مارکیٹ کے حالات پر انحصار جیسے چیلنجوں کا سامنا کرنا پڑتا ہے۔ مستقبل میں اصلاح کی سمت میں متحرک پیرامیٹرز کی ایڈجسٹمنٹ ، مارکیٹ کی حالت کی شناخت ، کثیر ٹائم فریم تجزیہ ، روک تھام کے طریقہ کار کو بہتر بنانا ، تجارت کی مقدار کو فلٹر کرنا اور مشین لرننگ کا اطلاق شامل ہے۔ ان اصلاحات کے ذریعہ حکمت عملی کی استحکام ، موافقت اور منافع کو مزید بہتر بنایا جاسکتا ہے۔

مجموعی طور پر ، یہ ایک اچھی طرح سے ڈیزائن ، منطقی اور واضح ہائی فریکوئینسی ٹریڈنگ حکمت عملی کا فریم ورک ہے ، جس میں عمدہ عملی اور توسیع پذیری ہے۔ یہ حکمت عملی قلیل مدتی مارکیٹ کے مواقع کے حصول کے لئے تاجروں کے لئے ایک قابل اعتماد فیصلہ سازی کی بنیاد فراہم کرتی ہے ، لیکن صارفین کو اپنی خطرے کی برداشت اور تجارتی اہداف کے مطابق مناسب پیرامیٹرز کو ایڈجسٹ اور بہتر بنانے کی ضرورت ہے۔

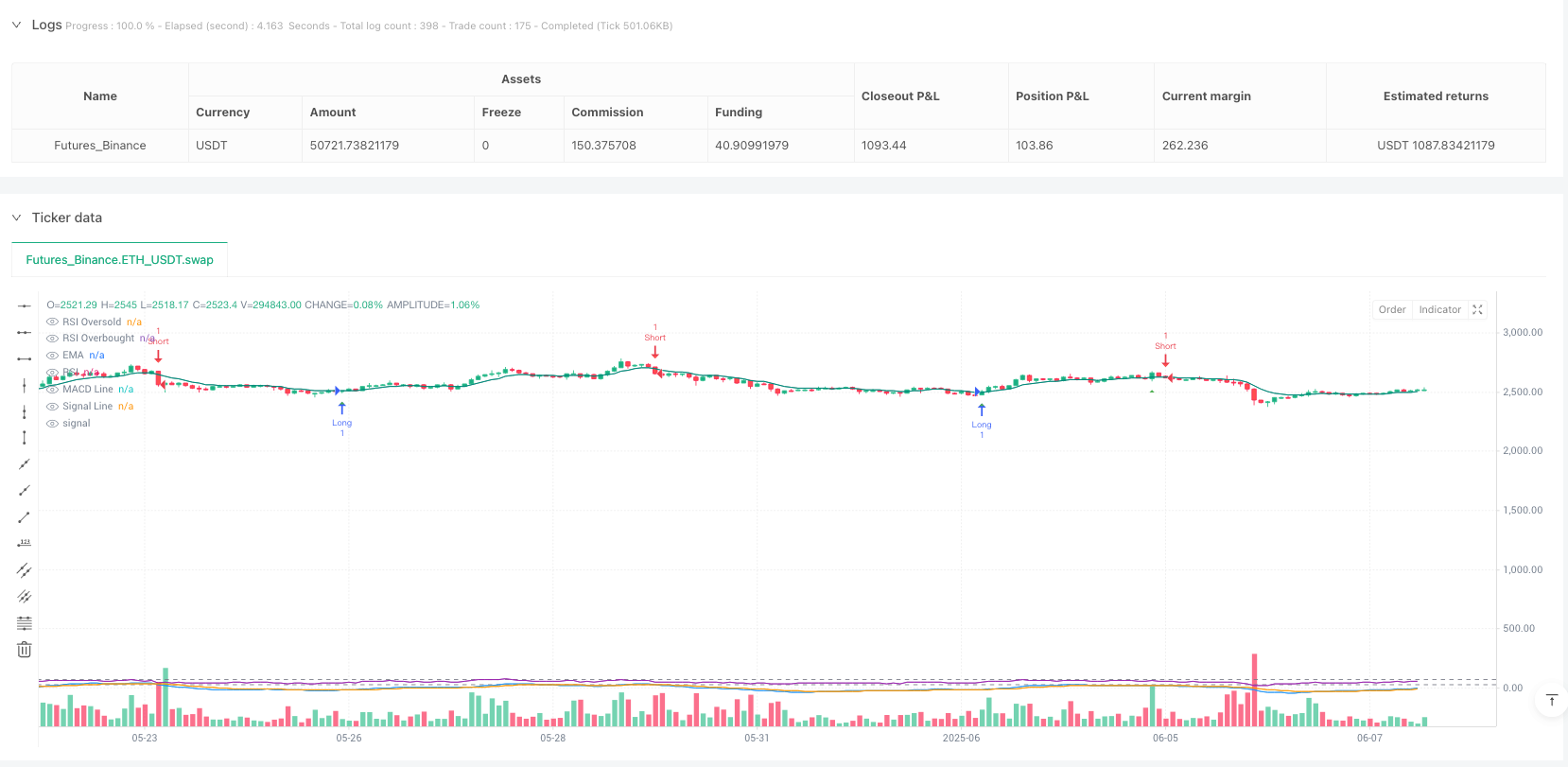

/*backtest

start: 2024-06-10 00:00:00

end: 2025-06-08 08:00:00

period: 2h

basePeriod: 2h

exchanges: [{"eid":"Futures_Binance","currency":"ETH_USDT"}]

*/

// This Pine Script™ code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © Manus AI

//@version=5

strategy("RSI MACD EMA Strategy with SL (Higher Frequency)", overlay=true)

// MACD Inputs

fast_length = input(12, "MACD Fast Length")

slow_length = input(26, "MACD Slow Length")

signal_length = input(9, "MACD Signal Length")

// RSI Inputs

rsi_length = input(14, "RSI Length")

rsi_oversold = input(30, "RSI Oversold Level (Relaxed)") // Relaxed from 35 to 30 for more signals

rsi_overbought = input(70, "RSI Overbought Level (Relaxed)") // Relaxed from 65 to 70 for more signals

// EMA Inputs

ema_length = input(9, "EMA Length")

// Stop Loss Inputs

atr_length = input(14, "ATR Length for Stop Loss")

sl_multiplier = input.float(2.0, "Stop Loss Multiplier")

// Calculate MACD

[macd_line, signal_line, hist_line] = ta.macd(close, fast_length, slow_length, signal_length)

// Calculate RSI

rsi_value = ta.rsi(close, rsi_length)

// Calculate EMA

ema_value = ta.ema(close, ema_length)

// Calculate ATR for Stop Loss

atr_value = ta.atr(atr_length)

// MACD Conditions (Simplified/Direct Cross)

macd_buy_condition = ta.crossover(macd_line, signal_line) // Using crossover for direct signal

macd_sell_condition = ta.crossunder(macd_line, signal_line) // Using crossunder for direct signal

// RSI Conditions (Simplified for higher frequency)

// Instead of complex divergence, let's go back to simpler overbought/oversold crosses

rsi_buy_condition = ta.crossover(rsi_value, rsi_oversold) // Buy when RSI crosses above oversold

rsi_sell_condition = ta.crossunder(rsi_value, rsi_overbought) // Sell when RSI crosses below overbought

// EMA Conditions (Direct Cross)

ema_buy_condition = ta.crossover(close, ema_value)

ema_sell_condition = ta.crossunder(close, ema_value)

// Buy/Long Entry - Significantly simplified for higher frequency

// We'll combine fewer conditions, focusing on the most immediate signals.

// Let's use either MACD + EMA, or RSI + EMA, or a combination that is less strict.

// Option 1: MACD cross AND EMA cross (stronger than just one, but still fewer than before)

// buy_signal = macd_buy_condition and ema_buy_condition

// Option 2: RSI cross AND EMA cross (another common combination)

// buy_signal = rsi_buy_condition and ema_buy_condition

// Option 3: A more aggressive combination (e.g., any two of the three main signals)

// For maximum frequency, let's primarily use EMA cross with a supporting indicator.

// We'll prioritize the EMA cross as it's often the fastest price-action related signal.

buy_signal = ema_buy_condition and (macd_buy_condition or rsi_value < rsi_oversold + 5) // EMA cross up AND (MACD cross up OR RSI is near oversold)

// Sell/Short Entry - Significantly simplified for higher frequency

// Similar logic for short signals.

sell_signal = ema_sell_condition and (macd_sell_condition or rsi_value > rsi_overbought - 5) // EMA cross down AND (MACD cross down OR RSI is near overbought)

// Exit Conditions (Kept as previously tightened, as frequent exits complement frequent entries)

long_exit_condition = ta.crossunder(close, ema_value) or (close < ema_value)

short_exit_condition = ta.crossover(close, ema_value) or (close > ema_value)

// Stop Loss Calculation (Kept as previously loosened, but could be tightened for faster exits on losses)

long_stop_loss_price = strategy.position_avg_price - (atr_value * sl_multiplier)

short_stop_loss_price = strategy.position_avg_price + (atr_value * sl_multiplier)

// Strategy orders

if buy_signal

strategy.entry("Long", strategy.long)

if sell_signal

strategy.entry("Short", strategy.short)

if strategy.position_size > 0 // If currently in a long position

strategy.exit("Long Exit", from_entry="Long", stop=long_stop_loss_price, when=long_exit_condition)

if strategy.position_size < 0 // If currently in a short position

strategy.exit("Short Exit", from_entry="Short", stop=short_stop_loss_price, when=short_exit_condition)

// Plotting signals (optional, for visualization)

plotshape(buy_signal, title="Buy Signal", location=location.belowbar, color=color.green, style=shape.triangleup, size=size.small)

plotshape(sell_signal, title="Sell Signal", location=location.abovebar, color=color.red, style=shape.triangledown, size=size.small)

// Plotting indicators (optional, for visualization)

plot(macd_line, "MACD Line", color.blue)

plot(signal_line, "Signal Line", color.orange)

plot(rsi_value, "RSI", color.purple)

plot(ema_value, "EMA", color.teal)

hline(rsi_oversold, "RSI Oversold", color.gray)

hline(rsi_overbought, "RSI Overbought", color.gray)