جائزہ

یہ حکمت عملی ایک قلیل مدتی تجارتی نظام ہے جس میں MACD (موبائل ایوریج کنورجنس اسکیریج اشارے) اور ایک سے زیادہ متحرک اوسط شامل ہیں ، جو بنیادی طور پر قلیل مدتی چارٹ پر لاگو ہوتے ہیں ، خاص طور پر مارکیٹوں میں قلیل مدتی نقل و حرکت کو پکڑنے کے لئے ڈیزائن کیا گیا ہے۔ حکمت عملی کا بنیادی منطق ایک سے زیادہ تکنیکی اشارے کی ہم آہنگی سے تصدیق کے ذریعے اعلی امکان کے رجحان کے موڑ کی نشاندہی کرنا ہے ، جس میں تیز رفتار اور سست رفتار EMA (انڈیکس موونگ ایوریج اشارے) کی کراسنگ ، MACD لائن کی سگنل لائن کے ساتھ کراسنگ ، اور قیمت کی اوسط سے متعلق قیمتوں کا تعلق ہے۔ حکمت عملی میں سخت رسک مینجمنٹ میکانزم بھی شامل ہے ، جس میں ٹھنڈے ٹرانزیکشن ، مسلسل نقصان کی حد اور روزانہ زیادہ سے زیادہ نقصان کی شرح کو کنٹرول کرنے کے لئے اکاؤنٹ کی رقم کی حفاظت کے لئے شامل ہے۔

حکمت عملی کا اصول

اس حکمت عملی کا کام متعدد پرتوں پر مبنی تکنیکی تجزیہ اشارے کی ہم آہنگی کی تصدیق کے اصول پر مبنی ہے ، جس کا تفصیلی منطق یہ ہے:

منتقل اوسط نظامحکمت عملی: تین ای ایم اے لائنوں کا استعمال - 5 سائیکل تیز ای ایم اے ، 13 سائیکل سست ای ایم اے اور 50 سائیکل رجحان ای ایم اے۔ یہ تین لائنیں بالترتیب قلیل ، درمیانی اور طویل مدتی رجحانات کی نمائندگی کرتی ہیں۔

MACD اشارے کی ترتیبات: معیاری MACD پیرامیٹرز ((12، 26، 9) کا استعمال کرتے ہوئے ، حرکیات کی تبدیلیوں کو پکڑنے اور رجحان کی سمت کی تصدیق کے لئے۔

متعدد تصدیق شدہ داخلے کی شرائط:

- گھڑی کا اشارہ: تیز EMA پر سست EMA + MACD لائن پر سگنل لائن + MACD کالم کا چارٹ مثبت اور بڑھتا ہوا + قیمت تمام EMAs کے اوپر ہے

- نیچے کی طرف اشارہ: تیز EMA نیچے کی طرف سست EMA + MACD لائن نیچے کی طرف اشارہ لائن + MACD کالم منفی ہے اور کم ہو رہا ہے + قیمت تمام EMA کے نیچے ہے

خطرے کے انتظام کے طریقہ کار:

- ٹرانزیکشن کولنگ پیریڈ: ہر ٹرانزیکشن کے بعد اگلے ٹرانزیکشن کے لئے ایک مخصوص مدت کا انتظار کرنا

- مسلسل نقصان کی حد: روزانہ مسلسل نقصانات کی مقررہ تعداد تک پہنچنے کے بعد تجارت کو روکنا

- روزانہ نقصان کی حد: دن کے نقصان کے اکاؤنٹ کے ایک مخصوص فیصد تک پہنچنے کے بعد تجارت کو روکنا

فکسڈ پوزیشن ہولڈنگ وقتاسٹریٹجی: چار کالم گراف (تقریبا 2 منٹ) کے ساتھ فکسڈ ہولڈنگ ٹائم ، یہ ڈیزائن خاص طور پر قلیل مدتی قیمتوں میں اتار چڑھاو کو پکڑنے کے لئے موزوں ہے۔

حکمت عملی کوڈ کی سطح پر مکمل سگنل جنریشن ، رسک کنٹرول اور گرافک ویژوولائزیشن کی خصوصیات کو انجام دیتی ہے ، جس سے تاجر مارکیٹ کی حالت اور حکمت عملی کی کارکردگی کی بصری نگرانی کرسکتا ہے۔

اسٹریٹجک فوائد

اس حکمت عملی کے کوڈ پر عملدرآمد کا گہرائی سے تجزیہ کرنے کے بعد ، مندرجہ ذیل نمایاں فوائد کا خلاصہ کیا جاسکتا ہے۔

ایک سے زیادہ توثیق کا طریقہ کارای ایم اے کراسنگ ، ایم اے سی ڈی کراسنگ اور قیمت کی پوزیشن کی تین بار تصدیق کے ساتھ ، سگنل کی وشوسنییتا میں نمایاں اضافہ ہوا ہے ، جس سے جعلی توڑنے کا خطرہ کم ہوتا ہے۔

رجحانات کی سمت فلٹر کریں: 50 سائیکل ای ایم اے کے ذریعے بڑے ٹائم فریم رجحان کی سمت کی تصدیق کریں ، اور صرف اس وقت داخل ہوں جب مرکزی رجحان کے ساتھ مطابقت ہو ، مخالف سمت میں تجارت کے اعلی خطرے سے بچیں۔

متحرک خطرے کے انتظام: بلٹ ان ٹرانزیکشن کولنگ پیریڈ میکانزم نے زیادہ تجارت سے گریز کیا۔ مسلسل نقصان کی حد اور روزانہ نقصان کی شرح کنٹرول نے اکاؤنٹ کے فنڈز کو مؤثر طریقے سے محفوظ کیا۔

لچکدار: حکمت عملی کے پیرامیٹرز کو مختلف مارکیٹ کے حالات اور ذاتی خطرے کی ترجیحات کے مطابق ایڈجسٹ کیا جاسکتا ہے ، اور یہ لچکدار ہے۔

بصری ٹریڈنگ سگنلواضح گرافک لیبلنگ کے ذریعے ٹریڈنگ سگنل کو بصری طور پر دکھائیں ، جو حقیقی وقت کی نگرانی اور فیصلے کرنے میں مدد فراہم کرے۔

وقت کا صحیح انتظامٹائمر کی خصوصیت ، جو تاجروں کو انٹری کے وقت اور پوزیشن کے وقت کی درست گرفت میں مدد کرتی ہے۔

مکمل حکمت عملی کا فریم ورک: کوڈ سگنل کی تخلیق سے لے کر تجارت کے نفاذ تک خطرے کے انتظام تک مکمل بند حلقہ کا مظاہرہ کرتا ہے ، جو دوسرے قلیل مدتی تجارتی نظام کی تعمیر کے لئے بنیادی فریم ورک کے طور پر کام کرسکتا ہے۔

اسٹریٹجک رسک

اس حکمت عملی کے عمدہ ڈیزائن کے باوجود ، مندرجہ ذیل ممکنہ خطرات موجود ہیں:

مختصر مدت کے اتار چڑھاو کی حساسیتچونکہ حکمت عملی قلیل مدتی چارٹ پر مبنی ہے ، لہذا یہ مارکیٹ کے شور اور قلیل مدتی اتار چڑھاؤ کے لئے انتہائی حساس ہے ، جس سے اکثر غلط سگنل پیدا ہوسکتے ہیں۔ حل: اضافی فلٹرنگ شرائط شامل کی جاسکتی ہیں ، جیسے اتار چڑھاؤ کے اشارے یا حمایت / مزاحمت کی جگہ کی تصدیق۔

مارکیٹ میں تیزی سے تبدیلی کا خطرہحل: متحرک اسٹاپ نقصان کا طریقہ شامل کیا جاسکتا ہے یا مخصوص مارکیٹ کے حالات کے تحت اسٹاپ نقصان کی مدت میں توسیع / کمی کی جاسکتی ہے۔

ٹرانزیکشن لاگت کا اثر: بار بار تجارت نمایاں فیس لاگت لاتا ہے ، جو حکمت عملی کی منافع کو ختم کرسکتا ہے۔ حل: داخلے کی شرائط کو بہتر بنانا ، کم معیار کے اشارے کو کم کرنا ، تجارت کی کامیابی کی شرح کو بہتر بنانا۔

پیمائش میں پسماندگی: ای ایم اے اور ایم اے سی ڈی پیچھے رہ جانے والے اشارے ہیں ، جو تیزی سے بدلتے ہوئے بازاروں میں بہترین داخلے کے نقطہ نظر سے محروم ہوسکتے ہیں۔ حل: معروف اشارے جیسے نسبتا strong مضبوط اشارے (RSI) یا بے ترتیب اشارے کے ساتھ مل کر تصدیق کریں۔

پیرامیٹر کی حساسیت: حکمت عملی کی کارکردگی EMA اور MACD پیرامیٹرز کی ترتیبات کے لئے حساس ہے ، پیرامیٹرز میں تبدیلیوں سے کارکردگی میں فرق پیدا ہوسکتا ہے۔ حل: ایک جامع ریٹرننگ اور پیرامیٹرز کی اصلاح کریں ، اور سب سے مستحکم پیرامیٹرز کا مجموعہ تلاش کریں۔

اصلاح کی سمت

کوڈ کے گہرے تجزیے کی بنیاد پر ، اس حکمت عملی کو مندرجہ ذیل سمتوں میں بہتر بنایا جاسکتا ہے۔

خود کار طریقے سے پیرامیٹرز کو ایڈجسٹ: مارکیٹ کی اتار چڑھاؤ کی شرح کے مطابق EMA اور MACD پیرامیٹرز کو متحرک طور پر ایڈجسٹ کریں ، تاکہ حکمت عملی مختلف مارکیٹ کے ماحول میں بہتر طور پر ڈھال سکے۔ یہ اصلاح حالیہ اوسط حقیقی طول موج ((ATR) کے حساب سے کی جاسکتی ہے ، جس میں اعلی اتار چڑھاؤ والے بازاروں میں طویل دورانیہ کے پیرامیٹرز استعمال کیے جاتے ہیں ، اور کم اتار چڑھاؤ والے بازاروں میں مختصر دورانیہ کے پیرامیٹرز استعمال کیے جاتے ہیں۔

وقت فلٹر: کم لیکویڈیٹی کے اوقات اور اہم اقتصادی اعداد و شمار کی اشاعت کے اوقات سے بچنے کے لئے ٹرانزیکشن ٹائم فلٹر شامل کریں ، جو جعلی سگنل کو مؤثر طریقے سے کم کرے گا اور جیت کی شرح کو بڑھا دے گا۔

متحرک سٹاپ نقصان: فکسڈ پوزیشن ہولڈنگ ٹائم کے متبادل ، مارکیٹ کے اتار چڑھاؤ پر مبنی متحرک اسٹاپ نقصانات کو روکنے کا طریقہ کار ، مثال کے طور پر اے ٹی آر کے ضارب کا استعمال کرتے ہوئے اسٹاپ نقصانات کی پوزیشن طے کریں۔

حجم کی تصدیق: ٹرانزیکشن حجم تجزیہ کو سگنل کی تصدیق کے نظام میں شامل کریں ، صرف اس صورت میں تجارت کریں جب ٹرانزیکشن حجم کی حمایت ہو ، سگنل کے معیار کو بہتر بنائیں۔

مشین سیکھنے میں اضافہ: سادہ مشین لرننگ الگورتھم متعارف کروائیں ، تاریخی اعداد و شمار کی بنیاد پر سگنل کی درجہ بندی اور فلٹرنگ کریں ، اور اعلی امکانات کے ساتھ کامیاب تجارتی ماڈل کو ترجیح دیں۔

ملٹی ٹائم فریم تجزیہ: موجودہ حکمت عملی کو بڑھانا ، اعلی ٹائم فریم میں رجحانات کی تصدیق کرنا ، اور اس بات کو یقینی بنانا کہ تجارت کی سمت بڑے دورانیہ کے رجحانات کے مطابق ہو۔

فنڈ مینجمنٹ کی اصلاح: زیادہ پیچیدہ فنڈ مینجمنٹ الگورتھم کو لاگو کرنا ، سگنل کی طاقت ، حالیہ حکمت عملی کی کارکردگی اور مارکیٹ میں اتار چڑھاؤ کی متحرکات کے مطابق پوزیشن کا سائز ایڈجسٹ کرنا۔

ان اصلاحات سے حکمت عملی کی استحکام اور منافع بخش کارکردگی کو بہتر بنایا جاسکتا ہے ، جبکہ خطرے کی سطح کو کم کیا جاسکتا ہے ، اور حکمت عملی کو عملی طور پر تجارتی ماحول کے لئے موزوں بنایا جاسکتا ہے۔

خلاصہ کریں۔

کثیر متحرک تصدیق شدہ MACD اور منتقل اوسط کراسنگ مختصر مدت کے رجحان کو بہتر بنانے کی تجارتی حکمت عملی ایک اچھی طرح سے ڈیزائن کیا گیا مختصر مدت کا تجارتی نظام ہے ، جو متعدد تکنیکی اشارے کے ہم آہنگی اور سخت خطرے کے انتظام کے ذریعہ مختصر مدت کی مارکیٹوں کے لئے ایک مکمل تجارتی حل فراہم کرتا ہے۔ حکمت عملی کا بنیادی فائدہ اس کے متعدد تصدیق کے طریقہ کار اور بہتر خطرے سے متعلق کنٹرول سسٹم میں ہے ، جس کی وجہ سے یہ مختصر مدت کے رجحانات کو تبدیل کرنے میں زیادہ قابل اعتماد ہے۔

تاہم ، ایک قلیل مدتی تجارتی حکمت عملی کے طور پر ، اسے مارکیٹ کے شور ، غلط سگنل اور تجارتی اخراجات جیسے چیلنجوں کا بھی سامنا کرنا پڑتا ہے۔ اس مضمون میں تجویز کردہ اصلاحاتی سمتوں کو نافذ کرنے سے ، خاص طور پر خود بخود پیرامیٹرز ایڈجسٹمنٹ ، متحرک اسٹاپ نقصان / اسٹاپ اور کثیر وقتی فریم تجزیہ ، حکمت عملی کی استحکام اور طویل مدتی کارکردگی کو نمایاں طور پر بڑھا سکتا ہے۔

یہ بات قابل ذکر ہے کہ کسی بھی تجارتی حکمت عملی کو کافی حد تک جانچ پڑتال اور سمولیٹ ٹریڈنگ کی توثیق کرنے کی ضرورت ہوتی ہے اور انفرادی خطرے کی برداشت اور مارکیٹ کی تفہیم کے مطابق مناسب طریقے سے ایڈجسٹ کیا جاتا ہے۔ یہ حکمت عملی ایک ٹھوس بنیادی فریم ورک مہیا کرتی ہے جس کی بنیاد پر تاجر اپنی ضروریات کے مطابق ذاتی نوعیت کے لئے اپنی مرضی کے مطابق ٹریڈنگ سسٹم تشکیل دے سکتا ہے۔

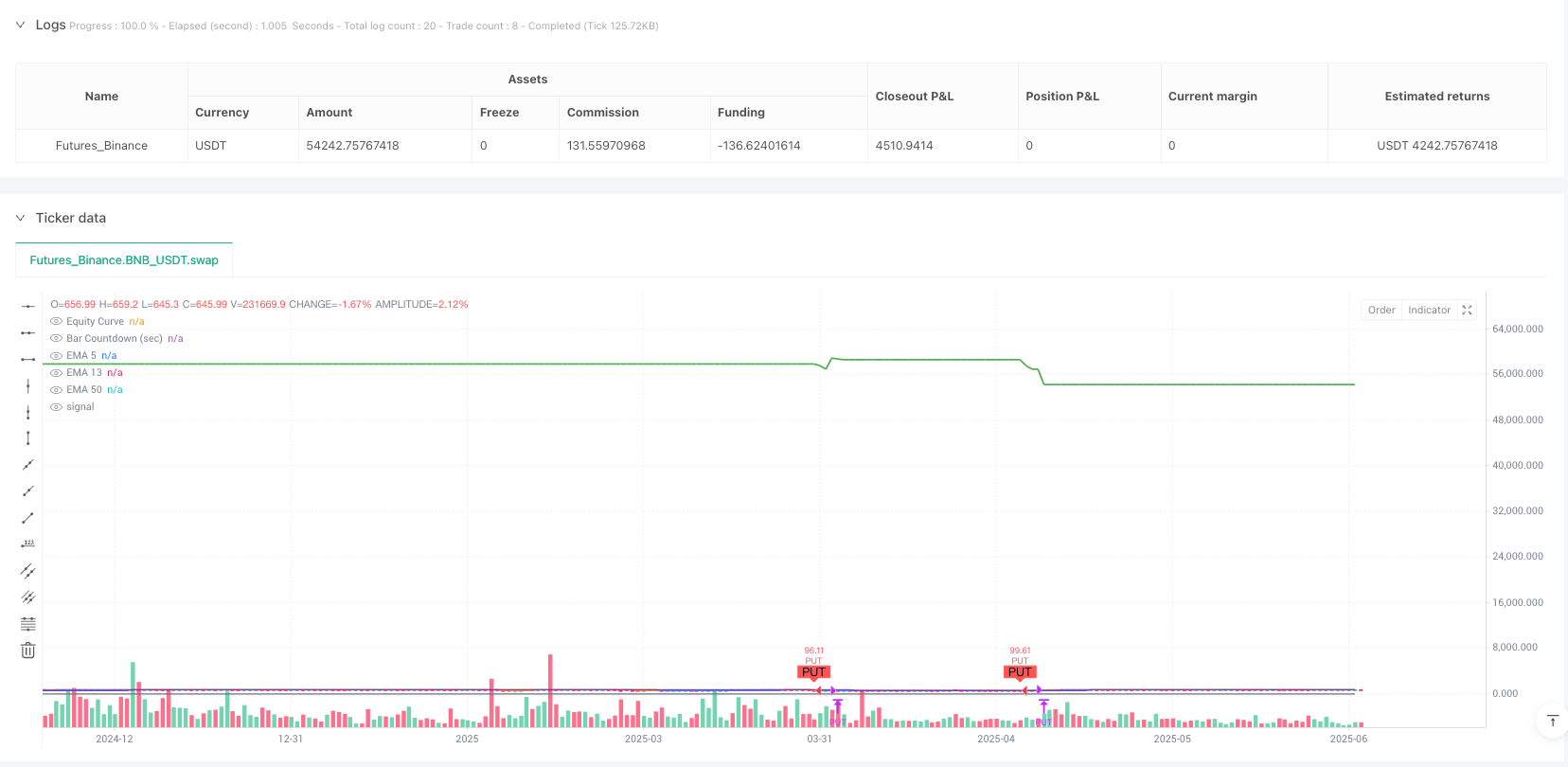

/*backtest

start: 2024-07-03 00:00:00

end: 2025-07-02 08:00:00

period: 1d

basePeriod: 1d

exchanges: [{"eid":"Futures_Binance","currency":"BNB_USDT"}]

*/

//@version=5

strategy("MACD + MA 2-Min Binary Options Strategy (Strategy Mode)", overlay=true, default_qty_type=strategy.percent_of_equity, default_qty_value=100)

// === INPUTS ===

emaFastLen = input.int(5, "Fast EMA Length")

emaSlowLen = input.int(13, "Slow EMA Length")

emaTrendLen = input.int(50, "Trend EMA Length")

macdSrc = input.source(close, "MACD Source")

macdFastLen = input.int(12, "MACD Fast Length")

macdSlowLen = input.int(26, "MACD Slow Length")

macdSignalLen = input.int(9, "MACD Signal Smoothing")

tradeCooldown = input.int(10, "Cooldown Bars Between Trades")

maxLossStreak = input.int(3, "Max Consecutive Losses (Daily)")

dailyEquityLossLimit = input.float(5.0, "Max Daily Loss %", step=0.1)

// === MOVING AVERAGES ===

emaFast = ta.ema(close, emaFastLen)

emaSlow = ta.ema(close, emaSlowLen)

emaTrend = ta.ema(close, emaTrendLen)

// === MACD ===

[macdLine, signalLine, _] = ta.macd(macdSrc, macdFastLen, macdSlowLen, macdSignalLen)

macdHist = macdLine - signalLine

// === CONDITIONS ===

longCond = ta.crossover(emaFast, emaSlow) and ta.crossover(macdLine, signalLine) and macdHist > 0 and close > emaFast and close > emaSlow and close > emaTrend

shortCond = ta.crossunder(emaFast, emaSlow) and ta.crossunder(macdLine, signalLine) and macdHist < 0 and close < emaFast and close < emaSlow and close < emaTrend

// === TRADE FILTERING ===

var int lastTradeBar = na

canTrade = na(lastTradeBar) or (bar_index - lastTradeBar > tradeCooldown)

var int lossStreak = 0

var float dailyProfit = 0.0

var int prevDay = na

newDay = (dayofmonth != prevDay)

if newDay

lossStreak := 0

dailyProfit := 0.0

prevDay := dayofmonth

// === TRACK EQUITY ===

var float lastEquity = strategy.equity

profitToday = strategy.equity - lastEquity

lastEquity := strategy.equity

// Update daily PnL

if not newDay

dailyProfit += profitToday

// Trade rules

allowLossLimit = (strategy.equity - lastEquity) / lastEquity * 100 > -dailyEquityLossLimit

allowTrade = canTrade and lossStreak < maxLossStreak and allowLossLimit

// === PLOT SIGNALS ===

plotshape(longCond and allowTrade, title="CALL Signal", location=location.belowbar, color=color.green, style=shape.labelup, text="CALL")

plotshape(shortCond and allowTrade, title="PUT Signal", location=location.abovebar, color=color.red, style=shape.labeldown, text="PUT")

// === PLOT EMAs ===

plot(emaFast, title="EMA 5", color=color.orange)

plot(emaSlow, title="EMA 13", color=color.blue)

plot(emaTrend, title="EMA 50", color=color.purple)

// === ALERTS ===

alertcondition(longCond, title="CALL Alert", message="CALL Signal (Buy) detected!")

alertcondition(shortCond, title="PUT Alert", message="PUT Signal (Sell) detected!")

// === TIMER ===

timeSinceBar = (timenow - time) / 1000 // seconds since bar opened

secondsPerBar = (time - time[1]) / 1000

barCountdown = secondsPerBar - timeSinceBar

plot(barCountdown, title="Bar Countdown (sec)", color=color.gray, linewidth=1, style=plot.style_line)

// === STRATEGY EXECUTION ===

if (longCond and allowTrade)

strategy.entry("CALL", strategy.long)

lastTradeBar := bar_index

if (shortCond and allowTrade)

strategy.entry("PUT", strategy.short)

lastTradeBar := bar_index

// Exit after 4 bars (2 minutes on 30s timeframe)

if strategy.position_size != 0

isCall = strategy.opentrades.entry_id(0) == "CALL"

isPut = strategy.opentrades.entry_id(0) == "PUT"

barsInTrade = bar_index - strategy.opentrades.entry_bar_index(0)

if barsInTrade >= 4

stratClose = false

if isCall and close > strategy.opentrades.entry_price(0)

lossStreak := 0

stratClose := true

else if isPut and close < strategy.opentrades.entry_price(0)

lossStreak := 0

stratClose := true

else

lossStreak += 1

stratClose := true

if stratClose

strategy.close("CALL")

strategy.close("PUT")

// === PLOT EQUITY ===

plot(strategy.equity, title="Equity Curve", color=color.green, linewidth=2, style=plot.style_line)