جائزہ

ایک اعلی درجے کی اوسط لائن کے ساتھ گھومنے والی شکل کی مقدار کی حکمت عملی ایک تجارتی نظام ہے جس میں متعدد تکنیکی اشارے شامل ہیں ، جو بنیادی طور پر ٹریڈنگ سگنل کی بنیاد پر ٹریڈنگ سگنل کی نشاندہی کرتے ہیں۔ اس حکمت عملی میں متعدد عوامل کے اجتماع کے نقطہ نظر کی تلاش کے ذریعہ تجارت کی وشوسنییتا کو بڑھانا ، رجحان پر عمل کرنے کی سوچ کو اپنانا ، مارکیٹ کی تصدیق شدہ سمت میں داخل ہونے کے مواقع کی تلاش کرنا ہے۔ بنیادی منطق یہ ہے کہ مجموعی رجحان کی سمت کا تعین کرنے کے لئے 66 اور 85 ادوار کی سادہ اوسط لائنوں کے ذریعہ ، گھومنے والی شکل کے نقشے کے ذریعہ فراہم کردہ قلیل مدتی الٹ اشارے کے ساتھ مل کر ، اور اس کی تصدیق کرنے کے لئے کہ اس رجحان کی تسلسل کو توڑنے کی ساخت کے ذریعہ تشکیل دیا گیا ہے ((پہلے دور کی اونچائی یا کم) ، اس طرح ایک جامع تجارتی فیصلہ سازی کا نظام تشکیل دیا گیا ہے۔

حکمت عملی کا اصول

اس حکمت عملی کا بنیادی اصول متعدد تکنیکی اشارے کی ہم آہنگی سے تصدیق پر مبنی ہے ، جس میں مندرجہ ذیل کلیدی اجزاء شامل ہیں:

دوہری متحرک یکساں نظامحکمت عملی: 66 اور 85 ادوار کی سادہ حرکت پذیر اوسط ((SMA) کا استعمال کرتے ہوئے مارکیٹ کی مجموعی رجحان کی سمت کا تعین کریں۔ جب قیمت دو اوسط سے اوپر ہوتی ہے تو اسے ایک باؤس رجحان سمجھا جاتا ہے۔ جب قیمت دو اوسط سے نیچے ہوتی ہے تو اسے ایک نیچے کا رجحان سمجھا جاتا ہے۔

شکل کی شناخت کو نگلنا:

- دیکھیں کہ کس طرح کیڑے کو نگل لیا گیا ہے: موجودہ اختتامی قیمت کھلنے کی قیمت سے زیادہ ہے ((سنگھائی) ، اور موجودہ اختتامی قیمت پچھلے کیڑے کی اختتامی قیمت سے زیادہ ہے ، جبکہ موجودہ کھلنے کی قیمت پچھلے کیڑے کی اختتامی قیمت سے کم یا اس کے برابر ہے۔

- نیچے کی طرف غوطہ لگانے کی شکل: موجودہ اختتامی قیمت کھلنے کی قیمت سے کم ہے ((سائن لائن) ، اور موجودہ اختتامی قیمت پچھلے جوڑے کی اختتامی قیمت سے کم ہے ، جبکہ موجودہ کھلنے کی قیمت پچھلے جوڑے کی اختتامی قیمت سے زیادہ یا اس کے برابر ہے۔

قیمتوں کے ڈھانچے کی شناخت:

- اعلی اور کم سے کم سطحوں کو پہچاننے کے لئے دو جڑیں استعمال کریں

- جب قیمت پہلے سے طے شدہ اعلی درجے کی حد سے تجاوز کر جاتی ہے تو ، بیج کی ساخت کی تصدیق کریں

- جب قیمت پہلے سے طے شدہ اتار چڑھاؤ کی کم سے کم سطح سے نیچے آجائے تو ، نیچے کی ساخت کی تصدیق کریں

ایک سے زیادہ توثیق کا طریقہ کارحکمت عملی کی ضرورت ہے کہ کم از کم 4 میں سے 2 شرائط کو پورا کیا جائے تا کہ ٹریڈنگ سگنل پیدا ہو سکے:

- ڈوبنے کی تصدیق

- قیمتوں کے ڈھانچے میں تبدیلی کی تصدیق

- قیمتوں کی حرکت پذیری اوسط سے متعلق پوزیشن

- محفوظ فیبونیکی کال بیک علاقہ ((کوڈ میں جگہ کا نشان ہے)

ٹھنڈک کا دورانیہ: حکمت عملی میں دشاتمک ٹھنڈک کا طریقہ کار موجود ہے ، جس میں ٹریڈنگ سگنل کو متحرک کرنے کے بعد مخصوص K لائنوں کی تعداد میں بار بار ایک ہی سمت میں تجارتی سگنل پیدا نہیں کیا جاتا ہے ، تاکہ ضرورت سے زیادہ تجارت سے بچا جاسکے۔

اسٹریٹجک فوائد

ایک سے زیادہ توثیق کا طریقہ کار: کم از کم دو تکنیکی اشارے کی ضرورت ہوتی ہے جو تجارتی سگنل پیدا کرنے کے لئے ایک ہی وقت میں پورا ہوں ، جعلی سگنل کا امکان بہت کم ہوجاتا ہے ، سگنل کی وشوسنییتا میں اضافہ ہوتا ہے۔

رجحان اور تبدیلی کا مجموعہ: ایک حرکت پذیر اوسط لائن کے ذریعے درمیانی اور طویل مدتی رجحانات کو پکڑنے کے ساتھ ساتھ مختصر مدت کے الٹ پلٹ کے مواقع کو پکڑنے کے لئے نگلنے والی شکلوں کا استعمال کرتے ہوئے ، رجحان اور الٹ پلٹ کی حکمت عملی کا ایک نامیاتی امتزاج۔

قیمتوں کا ڈھانچہ تجزیہ: مارکیٹ کے ڈھانچے کے تجزیے کو شامل کیا گیا ہے ، جس میں اعلی درجے کی تکنیکی تجزیہ کا ایک اعلی درجے کا طریقہ کار ہے ، جس میں اونچائیوں اور نچلی سطحوں کی نشاندہی کرکے رجحانات کے تسلسل کی تصدیق کی جاتی ہے۔

ٹھنڈک کا نظامٹھنڈک کی مدت کا فنکشن ڈیزائن کیا گیا ہے ، جو مسلسل سگنل کی وجہ سے ہونے والے زیادہ تجارت کے مسائل کو مؤثر طریقے سے روکتا ہے ، جو تجارت کی تعدد کو کنٹرول کرنے میں مدد کرتا ہے۔

پیرامیٹرز ایڈجسٹحکمت عملی میں کلیدی پیرامیٹرز (جیسے اوسط لائن کا دورانیہ ، ٹھنڈک کی مدت) مختلف مارکیٹوں اور ٹائم فریموں کے مطابق ایڈجسٹ ہوسکتے ہیں ، جس میں اچھی موافقت ہے۔

زیادہ سے زیادہ منافع خطرے سےحکمت عملی کے ٹیسٹ کے مطابق ، اگرچہ جیتنے کی شرح تقریبا 30 فیصد ہے ، لیکن منافع بخش تجارت میں نقصان دہ تجارت کے مقابلے میں نمایاں فائدہ ہے ، جو “منافع کو چلانے اور نقصان کو کنٹرول کرنے” کے اصول کے مطابق ہے۔

اسٹریٹجک رسک

جعلی دراندازی کا خطرہ: قیمت کی ساخت میں خرابی کی وجہ سے جعلی خرابی ہوسکتی ہے ، خاص طور پر زیادہ اتار چڑھاؤ والی منڈیوں میں ، جس سے غلط تجارتی سگنل پیدا ہوسکتے ہیں۔ اس کا حل تصدیق کے طریقہ کار کو شامل کرنا ہے ، مثال کے طور پر خرابی کے بعد مستقل مزاجی کی ضرورت ہے ، یا حجم تجزیہ کو جوڑنا ہے۔

اوسط لائن پسماندگی: متحرک اوسط بنیادی طور پر پیچھے رہ جانے والے اشارے ہیں ، اور تیزی سے بدلتے ہوئے بازاروں میں قیمتوں میں ہونے والی تبدیلیوں کو بروقت انداز میں ظاہر نہیں کیا جاسکتا ہے ، جس سے انٹری سگنل میں تاخیر ہوتی ہے۔ اس مسئلے کو کم کرنے کے لئے زیادہ حساس اشارے جیسے ای ایم اے یا ایڈجسٹ اوسط سائیکل کو استعمال کرنے پر غور کیا جاسکتا ہے۔

زیادہ تجارت کا خطرہٹھنڈک کے باوجود ، حکمت عملی کے مصنفین نے کہا کہ اس حکمت عملی سے زیادہ سگنل پیدا ہوتے ہیں ، جس کی وجہ سے تجارت زیادہ کثرت سے ہوسکتی ہے۔ زیادہ سخت فلٹرنگ کے حالات یا ٹھنڈک کی مدت میں توسیع کی سفارش کی گئی ہے۔

مارکیٹ کے ماحول پر انحصار: یہ حکمت عملی واضح رجحان والے بازاروں میں بہتر کارکردگی کا مظاہرہ کرتی ہے ، لیکن افقی صف بندی یا اعلی اتار چڑھاؤ والے بازاروں میں اس سے زیادہ غلط سگنل پیدا ہوسکتے ہیں۔ مارکیٹ کے ماحول کی شناخت کے لئے ایک میکانزم شامل کیا جاسکتا ہے ، حکمت عملی کے پیرامیٹرز کو مارکیٹ کی مختلف حالتوں میں ایڈجسٹ کیا جاسکتا ہے یا تجارت کو روک دیا جاسکتا ہے۔

نقصان کی روک تھام کا فقدان: کوڈ میں واضح طور پر اسٹاپ نقصان کی حکمت عملی متعین نہیں کی گئی ہے ، جس سے ایک ہی نقصان بہت زیادہ ہوسکتا ہے۔ اے ٹی آر پر مبنی اسٹاپ یا فکسڈ فی صد اسٹاپ جیسے سخت اسٹاپ میکانیزم کو نافذ کرنے کی تجویز ہے۔

حکمت عملی کی اصلاح کی سمت

فیبوناچی ریسیکلنگ زون کو بہتر بنانا: موجودہ کوڈ میں فیبونیکی ریٹرن چیک ایک جگہ کا نشان ہے ((ہمیشہ واپس سچ) ، جس سے حقیقی فیبونیکی ریٹرن علاقائی شناخت ممکن ہوسکتی ہے ، جس سے داخلے کے مقامات کے لئے زیادہ درست قیمت کی سطح کی حمایت کی جاسکتی ہے۔

حجم کی تصدیق میں اضافہ کریں۔: ٹرانزیکشن حجم تجزیہ کو حکمت عملی میں شامل کرنے سے قیمتوں میں توڑ کی تاثیر کی تصدیق کرنے میں مدد مل سکتی ہے ، جعلی توڑنے کے خطرے کو کم کیا جاسکتا ہے۔ خاص طور پر جب ڈھانچے کی توڑ ہوتی ہے تو ، اس کے ساتھ ملنے والی مقدار سے توڑنے کی وشوسنییتا میں اضافہ ہوسکتا ہے۔

متحرک ایڈجسٹمنٹ پیرامیٹر: مارکیٹ میں اتار چڑھاو کی بنیاد پر (جیسے اے ٹی آر اشارے) اوسط لائن کے دورانیے اور ٹھنڈک کی مدت کو متحرک طور پر ایڈجسٹ کریں ، تاکہ حکمت عملی مختلف مارکیٹ کے حالات کے مطابق بہتر طور پر ڈھال سکے۔

سٹاپ نقصان کا طریقہ کار شامل کریں: خطرے کے انتظام پر مبنی اسٹاپ نقصان کی حکمت عملی کو نافذ کریں ، جیسے کہ اے ٹی آر پر مبنی متحرک اسٹاپ ، یا اسٹاپ نقصان کی پوزیشن کے طور پر پہلے کی حمایت کی مزاحمت کی پوزیشن کا استعمال کریں۔

مارکیٹ ماحول فلٹرنگ: مارکیٹ کے ماحول کی شناخت کے ماڈیول شامل کریں ، جیسے کہ مارکیٹ میں رجحان کی حالت میں ہونے کا اندازہ لگانے کے لئے ADX اشارے کا استعمال کریں ، غیر رجحان والے بازاروں میں تجارت کو روکیں یا حکمت عملی کے پیرامیٹرز کو ایڈجسٹ کریں۔

وقت کا فلٹر: اعلی اتار چڑھاؤ یا کم لیکویڈیٹی کے اوقات جیسے اہم معاشی اعداد و شمار کی اشاعت یا مارکیٹ کے اختتامی وقت کے دوران تجارت کے اوقات کو فلٹر کرنے میں اضافہ کریں۔

سگنل طاقت درجہ بندی: شرائط کو پورا کرنے کی تعداد اور طاقت کی بنیاد پر سگنل کو درجہ بندی کریں ، اور اس کے مطابق پوزیشن کا سائز ایڈجسٹ کریں ، تاکہ پوزیشن کا زیادہ ٹھیک انتظام کیا جاسکے۔

خلاصہ کریں۔

اعلی درجے کی اوسط لائن کے ساتھ ساتھ نگلنے والی شکل کی مقدار کی حکمت عملی ایک جامع تجارتی نظام ہے جو متعدد تکنیکی تجزیہ کے طریقوں کو جوڑتا ہے تاکہ ممکنہ تجارتی مواقع کی نشاندہی کی جاسکے۔ اس حکمت عملی کا بنیادی فائدہ اس کی متعدد تصدیق کے طریقہ کار میں ہے ، جس سے جعلی سگنل کو مؤثر طریقے سے کم کیا جاسکتا ہے اور تجارت کے معیار کو بہتر بنایا جاسکتا ہے۔ اس کے علاوہ ، حکمت عملی کا ٹھنڈا کرنے والا طریقہ کار تجارت کی فریکوئنسی کو کنٹرول کرنے میں مدد کرتا ہے اور ضرورت سے زیادہ تجارت سے بچنے میں مدد کرتا ہے۔

تاہم ، اس حکمت عملی میں کچھ خطرات بھی شامل ہیں ، جیسے جھوٹے بریک ، اوسط سے پیچھے اور مارکیٹ کے ماحول پر انحصار۔ اس حکمت عملی کی کارکردگی کو مزید بہتر بنانے کے لئے بہتر فپونیکی ریفریجریشن زون کی شناخت ، ٹرانزیکشن کی تصدیق میں اضافہ ، متحرک ایڈجسٹمنٹ پیرامیٹرز ، اور بہتر خطرے کے انتظام کے طریقہ کار کو شامل کرنے جیسے اصلاحی اقدامات کے ذریعہ مزید بہتر بنانے کی امید ہے۔

مجموعی طور پر ، اس حکمت عملی کی ایک اچھی نظریاتی بنیاد اور عملی صلاحیت ہے ، جو خاص طور پر ان تاجروں کے لئے موزوں ہے جو تجارتی فیصلے کے لئے متعدد تکنیکی اشارے استعمال کرنے کی طرف مائل ہیں۔ تاہم ، یہ بات ذہن میں رکھنا ضروری ہے کہ کسی بھی تجارتی حکمت عملی کو عملی طور پر لاگو کرنے سے پہلے بھرپور جانچ پڑتال اور توثیق کی ضرورت ہوتی ہے ، اور ذاتی خطرے کی برداشت اور مارکیٹ کے ماحول کے مطابق مناسب طور پر ایڈجسٹ کیا جاتا ہے۔

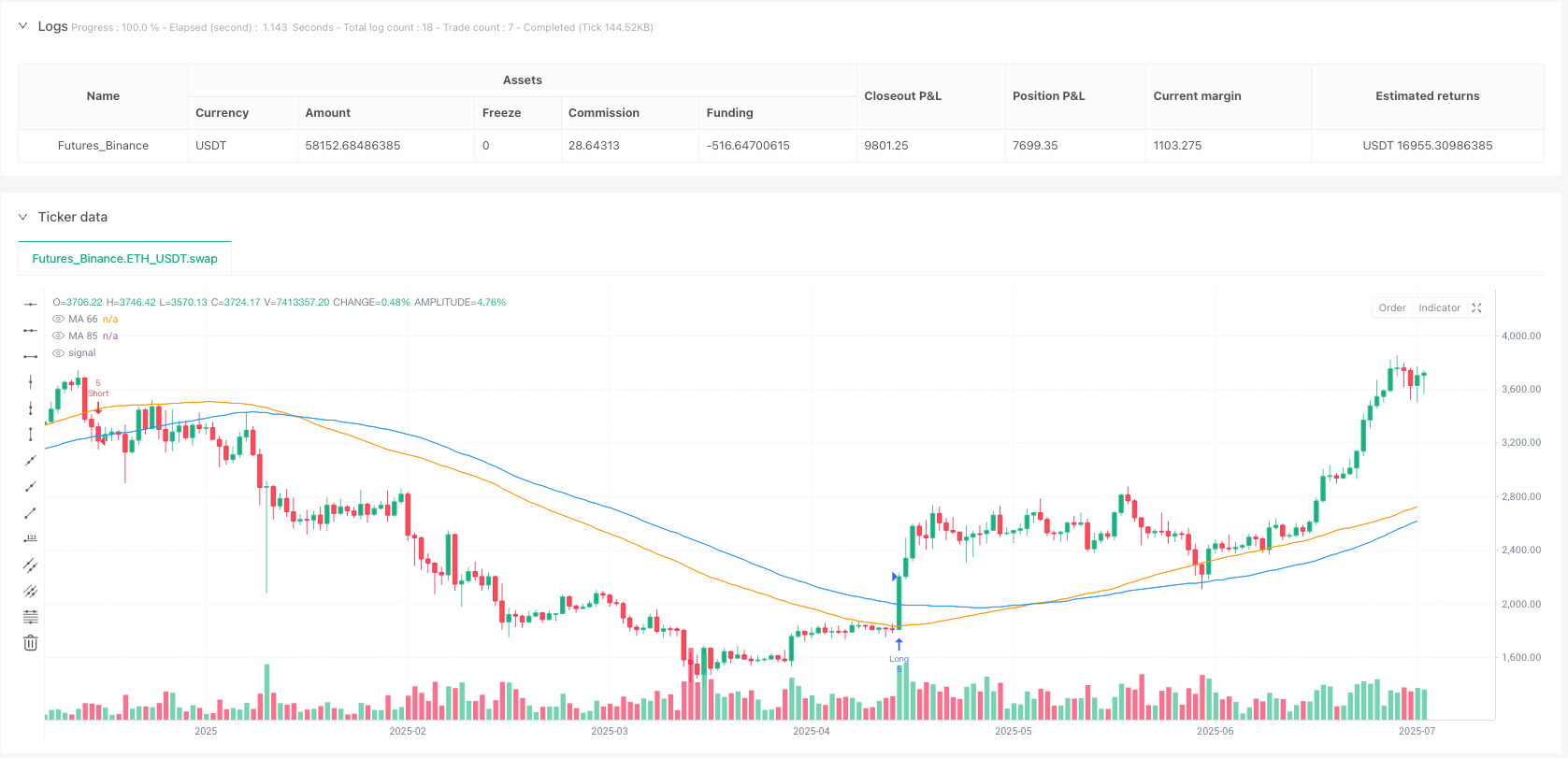

/*backtest

start: 2024-07-28 00:00:00

end: 2025-07-26 08:00:00

period: 1d

basePeriod: 1d

exchanges: [{"eid":"Futures_Binance","currency":"ETH_USDT"}]

*/

// This Pine Script® code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © IamKRfx

//@version=6

//@version=6

strategy("Refined MA + Engulfing (M5 + Confirmed Structure Break)", overlay=true, default_qty_type=strategy.fixed, default_qty_value=5)

// === INPUTS ===

ma1Len = input.int(66, title="MA1 Length")

ma2Len = input.int(85, title="MA2 Length")

cooldownBars = input.int(5, title="Directional Cooldown (bars)")

// === MOVING AVERAGES ===

ma1 = ta.sma(close, ma1Len)

ma2 = ta.sma(close, ma2Len)

plot(ma1, color=color.orange, title="MA 66")

plot(ma2, color=color.blue, title="MA 85")

aboveMAs = close > ma1 and close > ma2

belowMAs = close < ma1 and close < ma2

// === ENGULFING LOGIC ===

bullEngulf = close > open and close > close[1] and open <= close[1]

bearEngulf = close < open and close < close[1] and open >= close[1]

// === SWING HIGH/LOW DETECTION ===

pivotHigh = ta.pivothigh(high, 2, 2)

pivotLow = ta.pivotlow(low, 2, 2)

var float lastSwingHigh = na

var float lastSwingLow = na

var string marketStructure = "none" // can be "bullish", "bearish", or "none"

var bool structureConfirmed = false

// Track last swing points

if not na(pivotHigh)

lastSwingHigh := pivotHigh

if not na(pivotLow)

lastSwingLow := pivotLow

// Confirm structure breaks

bullBreakConfirmed = not na(lastSwingHigh) and close > lastSwingHigh

bearBreakConfirmed = not na(lastSwingLow) and close < lastSwingLow

if bullBreakConfirmed

marketStructure := "bullish"

structureConfirmed := true

if bearBreakConfirmed

marketStructure := "bearish"

structureConfirmed := true

bullishStructure = marketStructure == "bullish" and structureConfirmed

bearishStructure = marketStructure == "bearish" and structureConfirmed

// === PLACEHOLDER FOR FIB CONFLUENCE ===

inFibLong = true

inFibShort = true

// === CONFLUENCE CHECK (2 of 4) ===

longConfluence = 0

longConfluence += bullEngulf ? 1 : 0

longConfluence += bullishStructure ? 1 : 0

longConfluence += aboveMAs ? 1 : 0

longConfluence += inFibLong ? 1 : 0

shortConfluence = 0

shortConfluence += bearEngulf ? 1 : 0

shortConfluence += bearishStructure ? 1 : 0

shortConfluence += belowMAs ? 1 : 0

shortConfluence += inFibShort ? 1 : 0

longReady = longConfluence >= 2

shortReady = shortConfluence >= 2

// === COOLDOWN TRACKING ===

var int lastLongBar = na

var int lastShortBar = na

canLong = na(lastLongBar) or (bar_index - lastLongBar >= cooldownBars)

canShort = na(lastShortBar) or (bar_index - lastShortBar >= cooldownBars)

// === FINAL ENTRY CONDITIONS ===

longCondition = longReady and canLong and bullishStructure and aboveMAs

shortCondition = shortReady and canShort and bearishStructure and belowMAs

if (longCondition)

strategy.entry("Long", strategy.long)

lastLongBar := bar_index

if (shortCondition)

strategy.entry("Short", strategy.short)

lastShortBar := bar_index