کلاؤڈ آسیلیٹر بریک آؤٹ حکمت عملی: مارکیٹ کلاؤڈ انڈیکیٹر اور EMA پر مبنی حجم میں اضافہ شدہ تجارتی نظام

EMA Ichimoku Cloud TENKAN-SEN Kijun-Sen Senkou Span VOLUME FILTER SMA

جائزہ

بادلوں کے مابین ہلچل توڑنے کی حکمت عملی ایک جامع تجارتی نظام ہے جس میں مارکیٹ کلاؤڈ اشارے ((Ichimoku Cloud) ، انڈیکس منتقل اوسط ((EMA) اور حجم فلٹر شامل ہیں۔ یہ حکمت عملی بنیادی طور پر مارکیٹ کلاؤڈ اشارے کے کثیر مارکیٹ ڈھانچے کا استعمال کرتی ہے تاکہ ممکنہ اوپر کی رجحانات کی نشاندہی کی جاسکے ، جبکہ حجم کی تصدیق اور EMA فلٹرنگ کے ذریعہ تجارت کی درستگی کو بہتر بنایا جاسکے۔ حکمت عملی میں واضح اسٹاپ نقصانات اور EMA پر مبنی باہر نکلنے کے حالات کو ڈیزائن کیا گیا ہے ، جس کا مقصد مضبوط اوپر کی حرکت کو پکڑنا اور جب رجحان کمزور ہوجاتا ہے تو بروقت باہر نکلنا ہے۔

حکمت عملی کا اصول

اس حکمت عملی کا بنیادی اصول مارکیٹ کے رجحانات کی نشاندہی کرنا ہے ، جو مارکیٹ کے بادل کے اشارے پر مبنی ہے ، جس میں ٹریڈنگ کے حجم اور چلتی اوسط کے ساتھ مل کر تصدیق کی جاتی ہے۔ خاص طور پر:

مارکیٹ کلاؤڈ انڈیکیٹرز:

- ٹرانسمیشن لائن ((Tenkan-sen): مقررہ مدت ((پہلے سے طے شدہ 9) کے اندر سب سے زیادہ اور سب سے کم قیمت کا اوسط حساب لگائیں

- بیس لائن ((Kijun-sen): مقررہ مدت ((پہلے سے طے شدہ 26) کے اندر سب سے زیادہ اور سب سے کم قیمت کا اوسط حساب لگائیں

- پچھلا بینڈ A ((سینکو اسپین A): تبادلوں کی لائن اور بیس لائن کی اوسط ، آگے کی طرف 26 ادوار

- پچھلا بینڈ B ((Senkou Span B): مقررہ دورانیہ ((پہلے سے طے شدہ 52) کے اندر اعلی ترین اور کم ترین قیمتوں کا اوسط حساب لگائیں ، آگے 26 دورانیہ

داخلے کی شرائط:

- قیمتوں کو لازمی طور پر سب سے اوپر A اور سب سے اوپر B ہونا چاہئے (یعنی “بادل” کے اوپر)

- موجودہ ٹرانزیکشن حجم پچھلے 10 ادوار کے اوسط سے زیادہ ہونا چاہئے

- اختیاری شرط: قیمت 44 سیکنڈ ای ایم اے کے اوپر ہونی چاہئے ((پرمٹر کے ذریعہ اس شرط کو آن یا آف کیا جاسکتا ہے)

دستبرداری کی شرائط:

- اہم انخلا کا اشارہ: قیمت 44 سائیکل ای ایم اے سے نیچے گر گئی

- اسٹاپ نقصان کی شرائط: قیمت میں 2٪ سے زیادہ کمی (اپنی مرضی کے مطابق فیصد)

رسک مینجمنٹ:

- ہر ٹرانزیکشن پر اکاؤنٹ کے حقوق کا 10٪

- سیٹ اپ فیصد سٹاپ نقصان تحفظ

حکمت عملی کی کلیدی منطق یہ ہے کہ جب قیمت بادلوں کے اوپر سے ٹکرا جاتی ہے اور تجارت کی مقدار کی تصدیق ہوتی ہے تو ، یہ عام طور پر ایک مضبوط اوپر کی طرف رجحان کا آغاز ہوتا ہے۔ جب قیمت ای ایم اے سے ٹوٹ جاتی ہے تو ، یہ اس بات کی نشاندہی کرسکتا ہے کہ اوپر کی طرف جانے والی طاقت کمزور ہوگئی ہے اور پوزیشن سے باہر نکلنے کی ضرورت ہے۔

اسٹریٹجک فوائد

جامع سگنل کی تصدیق کا طریقہ کار: متعدد تکنیکی اشارے (مارکیٹ کلاؤڈ اشارے ، ای ایم اے اور تجارت کی مقدار) کے ساتھ مل کر ٹریڈنگ سگنل بناتے ہیں ، جس سے جعلی توڑنے کا خطرہ بہت کم ہوجاتا ہے۔

رجحانات کی پیروی کی خصوصیاتمارکیٹ کلاؤڈ اشارے کے ذریعہ درمیانی اور طویل مدتی رجحانات کی سمت کی نشاندہی کرنا ، نہ کہ صرف قلیل مدتی قیمتوں میں اتار چڑھاو پر انحصار کرنا ، بڑے رجحانات کو پکڑنے میں معاون ہے۔

ٹرانزیکشن کی تصدیق: اوسط سے زیادہ ٹرانزیکشن کا مطالبہ کریں ، اس بات کو یقینی بنائیں کہ مارکیٹ میں شرکت کی کافی حمایت حاصل ہو ، سگنل کی وشوسنییتا میں اضافہ کریں۔

لچکدار رسائی فلٹر: مارکیٹ کے حالات کے مطابق حکمت عملی کو ایڈجسٹ کرنے کے لئے تاجروں کو اجازت دینے کے لئے ، قیمتوں کو ای ایم اے کے اوپر داخلے کی ضرورت ہے یا نہیں ، اس کا انتخاب کیا جاسکتا ہے۔

واضح خطرے کا کنٹرولاس کے علاوہ ، اس کے علاوہ ، اس کے علاوہ ، اس کے علاوہ ، اس کے علاوہ ، اس کے علاوہ ، اس کے علاوہ ، اس کے علاوہ ، اس کے علاوہ ، اس کے علاوہ ، اس کے علاوہ ، اس کے علاوہ ، اس کے علاوہ ، اس کے علاوہ ، اس کے علاوہ ، اس کے علاوہ ، اس کے علاوہ ، اس کے علاوہ ، اس کے علاوہ ، اس کے علاوہ ، اس کے علاوہ ، اس کے علاوہ ، اس کے علاوہ ، اس کے علاوہ ، اس کے علاوہ ، اس کے علاوہ ، اس کے علاوہ ، اس کے علاوہ ،

آپٹمائزڈ انخلا میکانزمای ایم اے پر مبنی باہر نکلنے کی حکمت عملی قیمتوں میں سادہ واپسی سے زیادہ مضبوط ہے ، اور اس سے پہلے ہی مضبوط رجحانات سے باہر نکلنے سے بچتا ہے۔

پیرامیٹرز حسب ضرورتتمام کلیدی پیرامیٹرز کو ایڈجسٹ کیا جاسکتا ہے ، بشمول مارکیٹ کلاؤڈ اشارے کا دورانیہ ، ای ایم اے کا دورانیہ ، حجم فلٹرنگ کی لمبائی اور اسٹاپ نقصان کی فیصد ، تاکہ حکمت عملی مختلف مارکیٹ کے حالات کے مطابق ہو۔

اسٹریٹجک رسک

بادلوں میں نقاب کشائی کے بعد نقاب کشائی کا خطرہ: اگرچہ حکمت عملی میں حجم تجارت اور EMA فلٹر شامل ہیں ، لیکن بادلوں کو توڑنے کے بعد مارکیٹ میں الٹ آنے کا امکان ہے ، جس سے غلط سگنل ملتا ہے۔ حل: اضافی تصدیق کے اشارے جیسے RSI یا MACD پھیلاؤ وغیرہ کو شامل کرنے پر غور کیا جاسکتا ہے۔

مارکیٹس میں افقی ڈویژنوں کی ناکامیحل: مارکیٹ کے ماحول کے فلٹرز کو شامل کریں ، اور جب بھی کراس مارکیٹ کی نشاندہی کی جائے تو تجارت کو روکیں۔

واحد ای ایم اے سے باہر نکلنے میں تاخیر: صرف ای ایم اے پر انحصار کرنا ایکٹ آؤٹ سگنل کے طور پر مارکیٹ میں تیزی سے کمی کے وقت فوری طور پر جواب دینے کا سبب بن سکتا ہے۔ حل: اضافی اتار چڑھاؤ کے فلٹرز یا زیادہ حساس قلیل مدتی حرکت پذیر اوسط کو معاون انخلا کی شرائط کے طور پر غور کریں۔

فکسڈ فیصد سٹاپ نقصان کی حد: مختلف مارکیٹوں اور ٹائم فریموں میں اتار چڑھاؤ کی خصوصیات مختلف ہوتی ہیں ، فکسڈ فیصد اسٹاپ لچکدار نہیں ہوسکتی ہے۔ حل: مارکیٹ میں اتار چڑھاؤ کو بہتر طور پر ایڈجسٹ کرنے کے لئے اے ٹی آر (اوسط حقیقی طول و عرض) پر مبنی متحرک اسٹاپ لگانا۔

پیرامیٹر کی اصلاح کے خطراتحل: حکمت عملی کی استحکام کو یقینی بنانے کے لئے مضبوط پیرامیٹر حساسیت ٹیسٹ اور غیر نمونہ ٹیسٹ انجام دیں۔

غیر معمولی حجم کے اثرات: غیر معمولی طور پر بڑی ٹرانزیکشن حجم ٹرانزیکشن حجم فلٹرنگ کی شرائط کو مسخ کر سکتا ہے۔ حل: غیر معمولی اقدار کے اثرات کو ختم کرنے کے لئے ٹرانزیکشن حجم یا رشتہ دار ٹرانزیکشن حجم اشارے کے معیاری فرق فلٹرنگ کا استعمال کرنے پر غور کریں۔

حکمت عملی کی اصلاح کی سمت

متحرک پیرامیٹرز ایڈجسٹمنٹ میکانزم:

- مارکیٹ میں اتار چڑھاؤ کی بنیاد پر مارکیٹ کلاؤڈ کے اشارے اور ای ایم اے پیرامیٹرز کو خود بخود ایڈجسٹ کرنے کا طریقہ کار

- اس سے حکمت عملی کو مختلف مارکیٹ کے حالات میں بہترین کارکردگی کا مظاہرہ کرنے میں مدد ملتی ہے کیونکہ فکسڈ پیرامیٹرز کو تمام مارکیٹ کی حالتوں کے مطابق ڈھالنا مشکل ہوتا ہے۔

مارکیٹ کے ماحول کو بہتر بنانا:

- مضبوط رجحان اور کمزور رجحان کے ماحول کی شناخت کے لئے رجحان کی طاقت کے اشارے (جیسے ADX) شامل کریں

- کمزور رجحان یا افقی مارکیٹوں میں ، داخلے کی حد میں اضافہ یا تجارت سے مکمل طور پر گریز کیا جاسکتا ہے

- اس سے جعلی توڑ پھوڑ سے ہونے والی نقصان دہ تجارت میں نمایاں کمی آئے گی۔

ملٹی ٹائم فریم تجزیہ انٹیگریشن:

- اضافی فلٹرنگ کی شرط کے طور پر اعلی ٹائم فریم کے ساتھ مل کر مارکیٹ کلاؤڈ اشارے کی حیثیت

- صرف اعلی ٹائم فریم اور ٹرانزیکشن ٹائم فریم سگنل کے مطابق داخل ہوں

- ٹائم فریم کی ہم آہنگی کا یہ طریقہ سگنل کے معیار کو نمایاں طور پر بہتر بنا سکتا ہے۔

آپٹ آؤٹ حکمت عملی کو بہتر بنائیں:

- منافع کے اہداف پر مبنی جزوی منافع بخش میکانیزم کا حصول ، جیسے منافع کی ایک حد تک پہنچنے کے بعد اسٹاپ نقصان کو لاگت کی لائن پر منتقل کرنا

- قیمتوں میں اتار چڑھاؤ پر مبنی متحرک باہر نکلنے کی شرائط شامل کرنے پر غور کریں ، جیسے قیمتوں میں قلیل مدتی حمایت کی سطح کو توڑنا

- اس سے زیادہ تر رجحانات کے منافع کو برقرار رکھتے ہوئے ، مارکیٹ میں تیزی سے ردوبدل کا مقابلہ کرنے میں مدد ملے گی۔

مشین لرننگ عناصر کو ضم کرنا:

- مشین لرننگ الگورتھم کا استعمال کرتے ہوئے متحرک پیش گوئی کے لئے بہترین مارکیٹ کلاؤڈ پیرامیٹرز کی ترتیب

- تاریخی نمونوں کی شناخت کی بنیاد پر داخلہ اور باہر نکلنے کے اوقات کو بہتر بنائیں

- یہ حکمت عملی کو زیادہ لچکدار بنا سکتا ہے اور انسانی پیرامیٹرز کی تعیناتی کو کم کرتا ہے

خطرے کے انتظام کی صلاحیت میں اضافہ:

- متحرک پوزیشن مینجمنٹ کو اکاؤنٹ کے حقوق اور مفادات میں تبدیلی کی بنیاد پر لاگو کرنا

- مسلسل نقصانات کے بعد خود کار طریقے سے ٹریڈنگ کے حجم کو کم کریں، جب منافع مستحکم ہو تو آہستہ آہستہ اضافہ کریں

- اینٹی فریکوئلیٹی ڈیزائن فنڈز کی حفاظت اور طویل مدتی منافع کو بہتر بناتا ہے

خلاصہ کریں۔

بادلوں کے مابین ہلچل توڑنے کی حکمت عملی ایک اچھی طرح سے تشکیل شدہ رجحان سے باخبر رہنے کا نظام ہے ، جس میں مارکیٹ کلاؤڈ اشارے کے ذریعہ رجحانات کی نشاندہی کی جاتی ہے ، جس میں حجم کی تصدیق اور ای ایم اے فلٹرنگ کے ساتھ مل کر درستگی میں اضافہ ہوتا ہے۔ اس حکمت عملی کا بنیادی فائدہ اس کے جامع سگنل کی تصدیق کے طریقہ کار اور واضح خطرے پر قابو پانے میں ہے ، جس کی وجہ سے یہ مضبوط رجحانات والی مارکیٹوں میں نمایاں ہے۔ تاہم ، اس حکمت عملی کو کراس مارکیٹ میں چیلنج کا سامنا کرنا پڑ سکتا ہے ، اور باہر نکلنے کے طریقہ کار میں بھی اصلاح کی گنجائش ہے۔

اس حکمت عملی کو نمایاں طور پر اس کی موافقت اور استحکام میں اضافہ کیا جاسکتا ہے ، خاص طور پر متحرک پیرامیٹرز کی ایڈجسٹمنٹ ، مارکیٹ کے حالات کی فلٹرنگ اور ملٹی ٹائم فریم تجزیہ کی طرف سے تجویز کردہ اصلاحی سمت کو نافذ کرکے۔ بہتر حکمت عملی مختلف مارکیٹ کے حالات کا بہتر طور پر مقابلہ کرسکتی ہے ، جعلی سگنل کو کم کرتی ہے ، جبکہ بڑے رجحانات کو پکڑنے کی صلاحیت کو برقرار رکھتی ہے۔

بالآخر ، بادلوں کے درمیان جھٹکے سے ٹوٹنے والی حکمت عملی ایک متوازن تجارتی طریقہ کار کی نمائندگی کرتی ہے ، جس میں تکنیکی تجزیہ کی متعدد جہتوں (قیمت کی ساخت ، متحرک اوسط اور تجارت کا حجم) کو شامل کیا گیا ہے ، جس سے تاجروں کو ایک قابل اعتماد فریم ورک فراہم کیا جاتا ہے ، جس کو انفرادی خطرے کی ترجیحات اور مارکیٹ کے نقطہ نظر کے مطابق مزید تخصیص کیا جاسکتا ہے۔

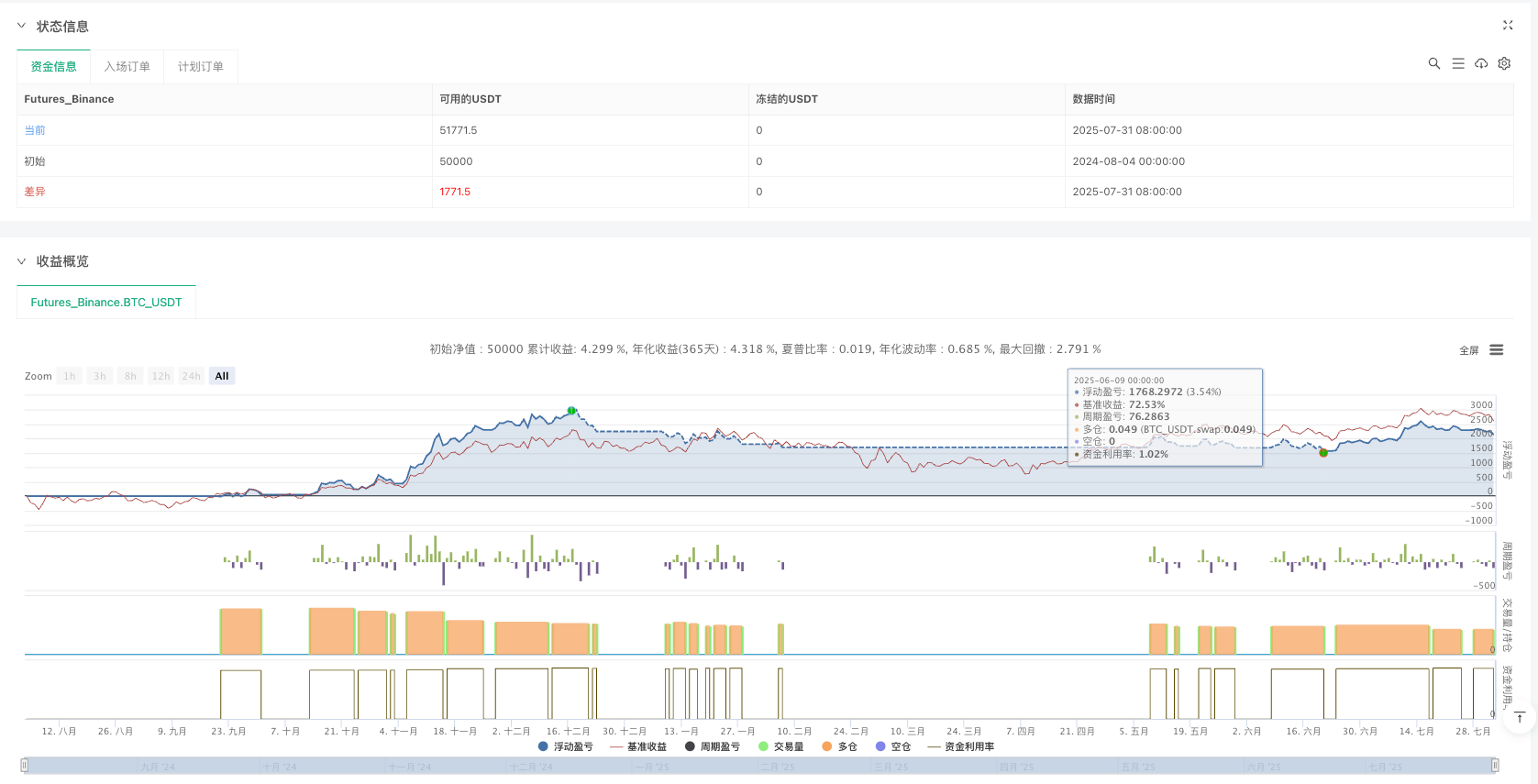

/*backtest

start: 2024-08-04 00:00:00

end: 2025-08-02 08:00:00

period: 2d

basePeriod: 2d

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy("Ichimoku Cloud Buy & Custom EMA Exit [With Volume and Filters]", overlay=true, default_qty_type=strategy.percent_of_equity, default_qty_value=10)

// === INPUTS ===

conversionPeriods = input.int(9, title="Tenkan-sen Periods")

basePeriods = input.int(26, title="Kijun-sen Periods")

displacement = input.int(26, title="Cloud Displacement")

laggingSpan = input.int(52, title="Senkou Span B Periods")

emaPeriod = input.int(44, title="EMA Length for Exit", minval=1)

avgVolLen = input.int(10, title="Average Volume Length")

useStopLoss = input.bool(true, title="Use Stop Loss for Exit")

stopLossPerc = input.float(2.0, title="Stop Loss (%)", minval=0.1, step=0.1)

requireAboveEMA = input.bool(true, title="Only Buy Above EMA?")

// === ICHIMOKU CALCULATIONS ===

tenkan = (ta.highest(high, conversionPeriods) + ta.lowest(low, conversionPeriods)) / 2

kijun = (ta.highest(high, basePeriods) + ta.lowest(low, basePeriods)) / 2

senkouA = (tenkan + kijun) / 2

senkouB = (ta.highest(high, laggingSpan) + ta.lowest(low, laggingSpan)) / 2

senkouA_now = senkouA[displacement]

senkouB_now = senkouB[displacement]

// === EMA CALC ===

emaVal = ta.ema(close, emaPeriod)

// === VOLUME CONDITION ===

avgVol = ta.sma(volume[1], avgVolLen) // Shift by 1 to exclude current bar's volume

volCondition = volume > avgVol

// === ENTRY CONDITION ===

buyCondition = close > senkouA_now and close > senkouB_now and volCondition and (not requireAboveEMA or close > emaVal)

if buyCondition

stopLevel = useStopLoss ? close * (1 - stopLossPerc / 100) : na

strategy.entry("Buy", strategy.long)

if useStopLoss

strategy.exit("Exit SL", from_entry="Buy", stop=stopLevel)

// === EXIT CONDITION ===

exitCondition = close < emaVal

if exitCondition

strategy.close("Buy")

// === PLOTS ===

plot(emaVal, color=color.yellow, linewidth=2, title="EMA")

plot(senkouA, color=color.green, title="Senkou Span A", offset=displacement)

plot(senkouB, color=color.red, title="Senkou Span B", offset=displacement)