پرائم ٹائم آئسولیشن لانگ پوزیشن رسک مینجمنٹ کی حکمت عملی

PNL 风险管理 时间隔离 固定盈亏比 头寸控制 risk management Time Segregation Fixed Risk-Reward Position Control

جائزہ

گولڈ ٹائم آئسولیشن لانگ پوزیشن رسک مینجمنٹ اسٹریٹجی ایک مقداری تجارتی نظام ہے جو خطرے پر قابو پانے پر مرکوز ہے ، جس میں فکسڈ منافع اور نقصان کا تناسب اور ٹائم آئسولیشن میکانزم کے ذریعہ خطرہ کا انتظام کیا جاتا ہے۔ اس حکمت عملی میں ایک سادہ اور واضح منافع کا ہدف (~ \( 20) اور نقصان کی حد (~ \) 100) ہے ، اور اس میں دو ٹائم کولنگ میکانزم متعارف کرایا گیا ہے: 12 گھنٹے کی ٹھنڈک کا دورانیہ (~ \( 20) اور 15 منٹ کی اندراج میں تاخیر (~ \) 1) ، جو لگاتار تجارت کے خطرے کو مؤثر طریقے سے کنٹرول کرتی ہے۔ حکمت عملی میں 10٪ اکاؤنٹس کے فوائد کو بطور پوزیشن سائز استعمال کیا جاتا ہے ، تاکہ فنڈ مینجمنٹ کی استحکام کو یقینی بنایا جاسکے۔ مجموعی طور پر ، اس حکمت عملی میں سخت رسک مینجمنٹ اور ٹائم فلٹرنگ کا استعمال کیا جاتا ہے ، جو کم خطرہ کے تحت تجارت کرنے والوں کے لئے ایک آسان اور عملی مقدار کا طریقہ فراہم کرتا ہے۔

حکمت عملی کا اصول

اس حکمت عملی کا بنیادی اصول سخت خطرے کے کنٹرول اور وقت کی تقسیم پر مبنی ہے:

داخلے کی شرائطحکمت عملی: صرف تین شرائط پوری ہونے پر ہی زیادہ پوزیشنیں کھولیں: موجودہ کوئی پوزیشن نہیں ، نقصانات کی ٹھنڈک کی مدت گزر چکی ہے ، منافع کی تاخیر کی مدت گزر چکی ہے۔ اس سے یہ یقینی بنتا ہے کہ تجارت غیر موزوں اوقات میں کثرت سے داخل نہیں ہوگی۔

واپسی کا طریقہ کاراس حکمت عملی میں دو واضح شرائط ہیں:

- جب منافع $ 20 کی حد تک پہنچ جاتا ہے تو ، فوری طور پر منافع بخش ہوجاتا ہے

- جب نقصان 100 ڈالر تک پہنچ جائے تو فوری طور پر نقصانات کو روک دیں

وقت کی علیحدگیٹائم کنٹرولر: ٹائم کنٹرولر کی حکمت عملی میں دو قسم کے نظام شامل ہیں:

- نقصان کے بعد 12 گھنٹے کا ٹھنڈا ہونے کا دورانیہ ((tradeCooldown): مارکیٹ کے منفی حالات میں مسلسل تجارت کو روکنا

- انٹری کول ڈاؤن: کم وقت میں زیادہ تجارت سے گریز کریں

پوزیشن مینجمنٹحکمت عملی: پوزیشن کا سائز طے کرنے کے لئے اکاؤنٹ کے حقوق و استحقاق کی ایک مقررہ فیصد ((10٪) کا استعمال کرتے ہوئے ، یہ طریقہ خود بخود پوزیشن کو ایڈجسٹ کرتا ہے کیونکہ اکاؤنٹ کا سائز تبدیل ہوتا ہے۔

PnL حساب کتابحکمت عملی: PnL = پوزیشن کا سائز × (موجودہ قیمت - داخلے کی قیمت) × معاہدے کا سائز پر مبنی موجودہ پوزیشن کی منافع بخش اور نقصان دہ صورتحال کا اصل وقت میں حساب لگائیں

اسٹریٹجک فوائد

اس حکمت عملی کے کوڈ کا گہرائی سے جائزہ لینے سے مندرجہ ذیل اہم فوائد سامنے آتے ہیں:

سادہ اور واضح: حکمت عملی کی منطق واضح ہے ، پیرامیٹرز سادہ ہیں ، سمجھنے اور ان پر عمل درآمد آسان ہے ، جس سے حکمت عملی کے آپریشن اور دیکھ بھال کی پیچیدگی کم ہوجاتی ہے۔

خطرے پر قابو پانے کو ترجیح دیں: فکسڈ رسک ریٹرن ریٹ ((1: 5) ، حکمت عملی کے خطرے کے انتظام پر توجہ مرکوز کی عکاسی کرتا ہے ، ہر تجارت میں 100 ڈالر کا خطرہ 20 ڈالر کی آمدنی حاصل کرتا ہے۔ اگرچہ رسک ریٹرن ریٹرن زیادہ نہیں ہے ، لیکن تجارت کی حدود واضح ہیں۔

ٹائم فلٹرنگ: دو مختلف ٹائم آئسولیشن میکانزم کے ذریعہ ، منفی مارکیٹ کے حالات میں مسلسل تجارت کو مؤثر طریقے سے روکنے کے لئے ، خاص طور پر نقصان کے بعد 12 گھنٹے کی ٹھنڈک کی مدت ، جذباتی تجارت اور فنڈز کے تیزی سے بہاؤ کو روک سکتی ہے۔

مارکیٹ کے اتار چڑھاو کے ساتھ نمٹنےحکمت عملی پیچیدہ تکنیکی اشارے پر انحصار نہیں کرتی ، بلکہ خالص طور پر قیمت کے رویے اور خطرے کے انتظام پر مبنی ہے ، جس سے یہ مختلف مارکیٹ کے حالات میں تجارت کے مستقل قواعد کو برقرار رکھتی ہے۔

فنانس مینجمنٹ: اکاؤنٹ کے حقوق کا فیصد ((10٪) کا استعمال پوزیشن کے سائز کا تعین کرنے کے لئے ، اکاؤنٹ کے بڑھنے کے ساتھ خود بخود تجارت کے سائز کو ایڈجسٹ کریں ، فنڈ مینجمنٹ کے مسائل سے بچیں جو فکسڈ رقم کی تجارت سے پیدا ہوسکتی ہے۔

خودکار عملدرآمدیہ حکمت عملی مکمل طور پر خود کار طریقے سے عملدرآمد کی جا سکتی ہے، انسانی مداخلت اور جذباتی فیصلے کے اثرات کو کم کرتی ہے، اور تجارت کی نظم و ضبط میں اضافہ کرتی ہے.

اسٹریٹجک رسک

اس حکمت عملی میں واضح خطرے کے کنٹرول کے طریقہ کار کے باوجود ، مندرجہ ذیل ممکنہ خطرات موجود ہیں:

منفی رسک ریٹرنحکمت عملی کا خطرہ واپسی کا تناسب 5: 1 ((\( 100 کا خطرہ \) 20 کی واپسی کے برابر ہے) ، طویل مدتی سرمایہ کاری کے نقطہ نظر سے زیادہ مثالی نہیں ہے ، منافع بخش ہونے کے لئے زیادہ جیت کی شرح کی ضرورت ہے۔ حل: خطرہ واپسی کا تناسب ایڈجسٹ کیا جاسکتا ہے ، یا دوسرے تکنیکی اشارے کے ساتھ مل کر داخلے کی درستگی کو بہتر بنایا جاسکتا ہے۔

ایک طرفہ تجارتحکمت عملی: صرف زیادہ سے زیادہ کم نہ کریں ، سونے کی قیمتوں میں کمی کے رجحان میں مواقع سے محروم ہوسکتے ہیں یا مستقل نقصان کا سامنا کرنا پڑتا ہے۔ حل: حکمت عملی کی منطق کو بڑھا سکتے ہیں ، کم کرنے کی شرائط میں اضافہ کرسکتے ہیں ، تاکہ حکمت عملی دو طرفہ تجارت کرسکے۔

داخلے کی اصلاح کا فقدان: موجودہ داخلے کی منطق بہت آسان ہے ، جس میں مارکیٹ کے رجحانات ، اتار چڑھاؤ یا دیگر تکنیکی اشارے پر غور نہیں کیا گیا ہے ، جس کی وجہ سے غیر مطلوبہ قیمت کے نقطہ پر داخلے کا امکان ہے۔ حل: رجحان کے اشارے کے ساتھ مل کر ، مزاحمت کی سطح یا اتار چڑھاؤ کی شرح کے فلٹر کو سپورٹ کریں داخلے کو بہتر بنانے کا وقت۔

مقررہ ہدف کی حد: مقررہ منافع کا ہدف اور نقصان کو روکنے کی حد مارکیٹ میں اتار چڑھاؤ کی تبدیلیوں کو مدنظر نہیں رکھتی ہے ، اعلی اتار چڑھاؤ کے اوقات میں جلد منافع ہوسکتا ہے ، کم اتار چڑھاؤ کے اوقات میں زیادہ نقصان ہوسکتا ہے۔ حل: اتار چڑھاؤ کی شرح کی نقل و حرکت کے مطابق منافع کو روکنے کا ہدف ایڈجسٹ کریں۔

ٹائم کولنگ کے خطراتحل: رجحان کی طاقت کی تشخیص میں اضافہ کریں ، مضبوط رجحان کے دوران ٹھنڈک کی مدت کے پیرامیٹرز کو ایڈجسٹ کریں۔

واپسی کنٹرول کا فقدانحکمت عملی: مجموعی طور پر اکاؤنٹ کی واپسی کے کنٹرول کا کوئی طریقہ کار نہیں ہے ، مسلسل نقصانات سے فنڈز میں نمایاں کمی واقع ہوسکتی ہے۔ حل: زیادہ سے زیادہ یومیہ نقصان کی حد یا زیادہ سے زیادہ مسلسل نقصان کی حد میں اضافہ کریں۔

حکمت عملی کی اصلاح کی سمت

کوڈ تجزیہ کی بنیاد پر ، اس حکمت عملی کو مندرجہ ذیل سمتوں میں بہتر بنایا جاسکتا ہے۔

داخلے کی شرائط میں بہتری:

- تکنیکی اشارے فلٹرز شامل کریں ، جیسے چلتی اوسط ، آر ایس آئی یا ایم اے سی ڈی ، اور داخلے کے معیار کو بہتر بنائیں

- مارکیٹ کے ڈھانچے کے تجزیے کو متعارف کروانا ، جیسے سپورٹ / مزاحمت کی جگہ ، قیمت کی شکل کی شناخت

- وجہ: موجودہ داخلے کی شرائط بہت آسان ہیں ، جس کی وجہ سے مارکیٹ کے منفی حالات میں داخلے کا خطرہ ہے۔

متحرک خطرے کے انتظام:

- مارکیٹ میں اتار چڑھاو کی رفتار کے مطابق منافع کے اہداف اور اسٹاپ نقصان کی حد کو ایڈجسٹ کرنا

- ٹریلنگ اسٹاپ متعارف کرایا گیا ہے تاکہ رجحانات کے دوران زیادہ منافع حاصل کیا جاسکے

- وجہ: فکسڈ منافع اور نقصان کا تناسب مختلف مارکیٹ کے حالات کے مطابق نہیں ہے ، متحرک ایڈجسٹمنٹ حکمت عملی کی موافقت کو بہتر بناسکتی ہے

دو طرفہ تجارت میں اضافہ:

- ڈراپ مارکیٹوں میں حکمت عملی کو منافع بخش بنانے کے لئے فاریکس لاجسٹکس میں اضافہ

- مختلف سمتوں میں مارکیٹ کی خصوصیات کو اپنانے کے لئے کثیر جہتی سمتوں کے لئے مختلف پیرامیٹرز مرتب کریں

- وجہ: ایک طرفہ تجارت حکمت عملی کے منافع کے مواقع کو محدود کرتی ہے ، جبکہ دو طرفہ تجارت فنڈز کے استعمال میں بہتری لاتی ہے

ٹائم فلٹر کو بہتر بنائیں:

- مارکیٹ میں اتار چڑھاو یا رجحان کی شدت کی بنیاد پر ٹھنڈک کی مدت کو متحرک کریں

- کم لیکویڈیٹی یا زیادہ اتار چڑھاؤ کے اوقات سے بچنے کے لئے ٹریڈنگ کے اوقات میں فلٹرنگ شامل کریں

- وجہ: مقررہ ٹائم کولنگ میکانزم تمام مارکیٹ کے حالات کے لئے موزوں نہیں ہوسکتے ہیں ، متحرک ایڈجسٹمنٹ مارکیٹ میں تبدیلیوں کے لئے بہتر ہے

پوزیشن مینجمنٹ میں بہتری:

- بیچ انٹری اور بیچ منافع کی حکمت عملی کا نفاذ

- جیت کی شرح اور حالیہ ٹریڈنگ کے نتائج کی بنیاد پر پوزیشن کا سائز تبدیل کریں

- وجہ: موجودہ پوزیشن مینجمنٹ بہت سادہ ہے اور مارکیٹ کے حالات اور تجارت کی کارکردگی کے مطابق خطرے کی نمائش کو ایڈجسٹ کرنے سے قاصر ہے

مجموعی طور پر خطرے پر قابو پانے میں اضافہ:

- اضافی دن کے لئے زیادہ سے زیادہ نقصان کی حد

- زیادہ سے زیادہ مسلسل نقصانات پر قابو پانا

- اکاؤنٹ کی منسوخی کے تحفظات کو ترتیب دیں

- وجوہات: مجموعی طور پر خطرے کے کنٹرول کے نظام کی کمی سے اکاؤنٹس کو بڑے پیمانے پر واپس لے جا سکتا ہے

خلاصہ کریں۔

گولڈن ٹائم آئسولیٹڈ لانگ پوزیشن رسک مینجمنٹ اسٹریٹجی ایک سادہ مقدار میں تجارت کا نظام ہے جو خطرے پر قابو پانے پر مرکوز ہے ، اور مقررہ منافع کے اہداف اور ٹائم آئسولیٹڈ میکانزم کے ذریعہ تجارت کے خطرے کا انتظام کرتی ہے۔ اس حکمت عملی کا بنیادی فائدہ یہ ہے کہ یہ آسان ، خطرے سے واضح اور خود کار طریقے سے کام کرنے میں آسان ہے ، جو خطرے سے نفرت کرنے والے تاجروں کے لئے موزوں ہے۔ تاہم ، اس کا ناقابل واپسی رسک ریٹرن ، ایک طرفہ تجارت اور سادہ داخلے کا منطق اس کی اہم خرابی ہے جس میں بہتری کی ضرورت ہے۔

داخلہ کے حالات کو بہتر بنانے، متحرک رسک مینجمنٹ کو نافذ کرنے، دو طرفہ تجارت میں توسیع کرنے، وقت فلٹرنگ کے طریقہ کار کو بہتر بنانے، پوزیشن مینجمنٹ کو بہتر بنانے اور مجموعی طور پر خطرے کے کنٹرول میں اضافہ کرنے کے ذریعہ اس حکمت عملی میں بہتری کی گنجائش ہے۔ یہ اصلاحات حکمت عملی کی استحکام اور طویل مدتی منافع بخش صلاحیت کو نمایاں طور پر بڑھا سکتی ہیں ، اور اسے مختلف مارکیٹ کے ماحول اور تجارت کی ضروریات کے لئے زیادہ موزوں بنا سکتی ہیں۔

اگرچہ اس حکمت عملی کی موجودہ شکل میں حدود ہیں ، لیکن یہ ایک اچھا رسک مینجمنٹ فریم ورک مہیا کرتا ہے جو زیادہ پیچیدہ تجارتی نظام کی بنیاد بن سکتا ہے۔ اس حکمت عملی کو مزید تکنیکی تجزیہ اور رسک مینجمنٹ ٹکنالوجیوں کے انضمام کے ذریعہ ایک زیادہ جامع اور زیادہ موثر تجارتی نظام میں تبدیل کیا جاسکتا ہے جو تاجروں کے لئے تیار اور بہتر بنانا چاہتے ہیں۔

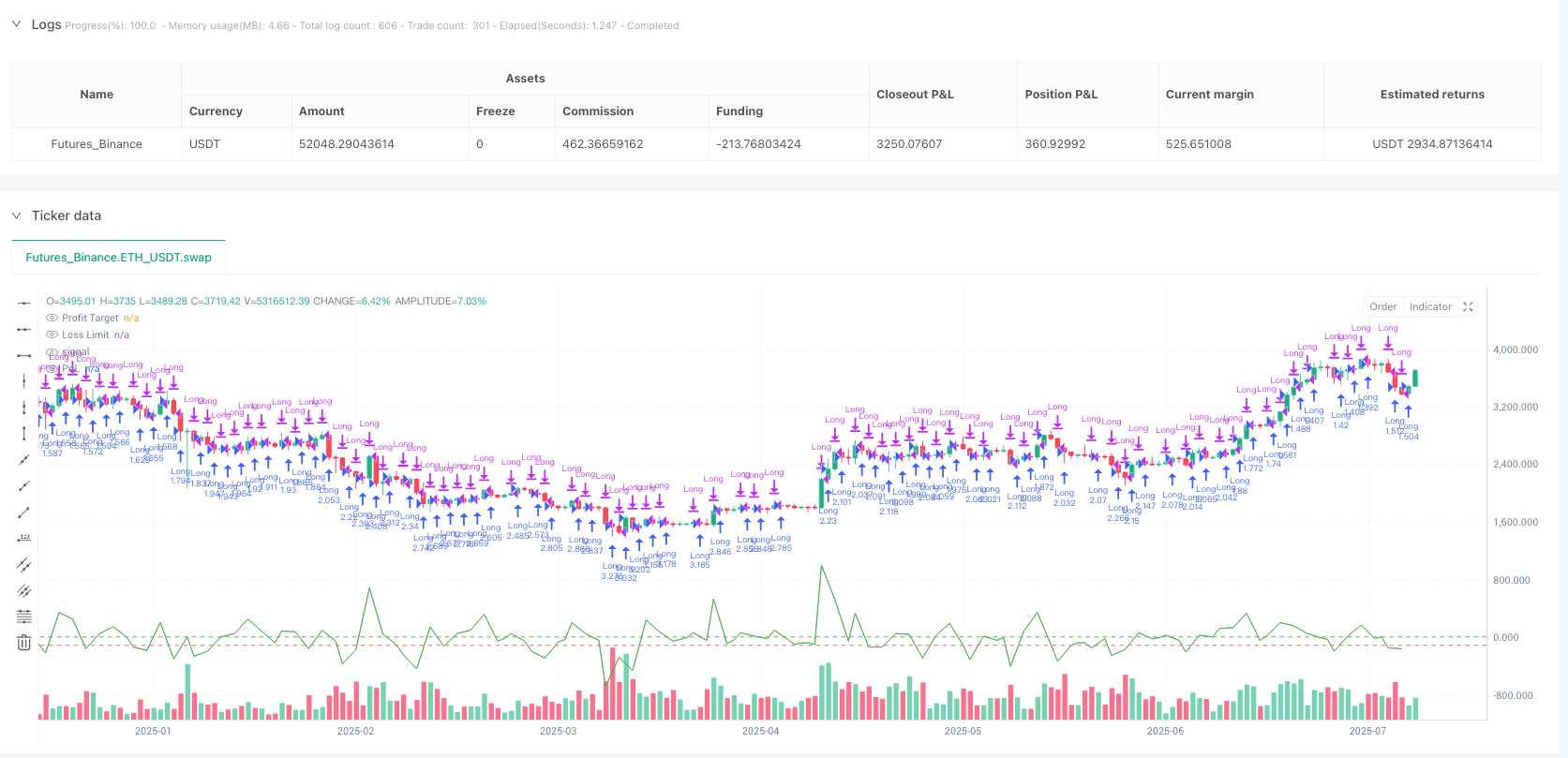

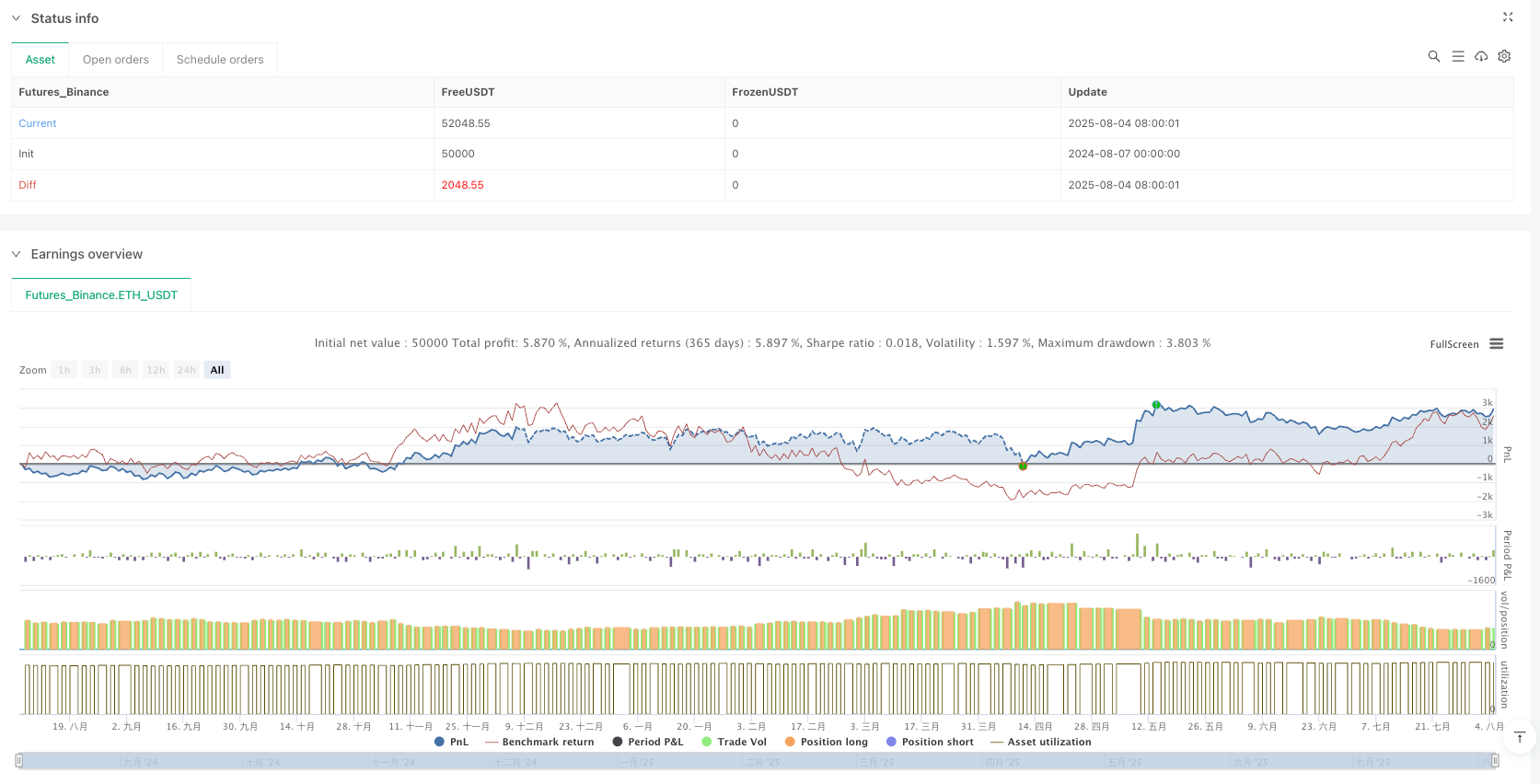

/*backtest

start: 2024-08-07 00:00:00

end: 2025-08-05 08:00:00

period: 1d

basePeriod: 1d

exchanges: [{"eid":"Futures_Binance","currency":"ETH_USDT"}]

*/

//@version=5

strategy("XAUUSD Simple $20 Profit / $100 Loss Strategy", overlay=true, margin_long=100, default_qty_type=strategy.percent_of_equity, default_qty_value=10)

// Inputs

profitTarget = 20.0

lossLimit = 100.0

tradeCooldown = 12 * 60 * 60 // 12 hours in seconds

entryCooldown = 15 * 60 // 15 minutes in seconds

// Variables to track state

var float entryPrice = na

var int lastLossTime = na

var int lastProfitTime = na

// Calculate current PnL in USD

// For XAUUSD assume contract size = 1 oz, price is in USD

// PnL = (current price - entry price) * contract size * position size

// Strategy.position_avg_price gives entry price, strategy.position_size gives position size in contracts

pnl = strategy.position_size * (close - strategy.position_avg_price) * 1 // contract size = 1

// Time checks

timeNow = timenow // current time in milliseconds

// Check if cooldown from loss is active

lossCooldownActive = not na(lastLossTime) and (timeNow - lastLossTime*1000 < tradeCooldown * 1000)

// Check if cooldown from profit entry delay is active

profitCooldownActive = not na(lastProfitTime) and (timeNow - lastProfitTime*1000 < entryCooldown * 1000)

// Entry condition: no current position, no loss cooldown, no profit cooldown

canEnter = strategy.position_size == 0 and not lossCooldownActive and not profitCooldownActive

// Enter trade: for example, buy long when canEnter

if (canEnter)

strategy.entry("Long", strategy.long)

// Exit conditions

if (strategy.position_size > 0)

if (pnl >= profitTarget)

strategy.close("Long")

lastProfitTime := math.round(timeNow/1000) // record profit exit time in seconds

else if (pnl <= -lossLimit)

strategy.close("Long")

lastLossTime := math.round(timeNow/1000) // record loss exit time in seconds

// Plot some info

plot(pnl, title="PnL", color=color.new(color.green, 0))

hline(profitTarget, "Profit Target", color=color.green)

hline(-lossLimit, "Loss Limit", color=color.red)