ادارہ جاتی سطح کی لیکویڈیٹی کیپچر اور سپلائی اور ڈیمانڈ زون کی شناخت کی حکمت عملی

Liquidity Sweep ENGULFING PATTERN SUPPLY ZONE DEMAND ZONE SL/TP technical analysis

جائزہ

یہ حکمت عملی ایک ادارہ ٹریڈنگ کے طرز عمل پر مبنی ایک مقداری ٹریڈنگ سسٹم ہے جس میں بنیادی طور پر مارکیٹ میں لیکویڈیٹی کیپنگ پوائنٹس اور سپلائی اور ڈیمانڈ کے علاقوں کی نشاندہی کرکے تجارت کی جاتی ہے۔ حکمت عملی کا بنیادی خیال دو قیمتوں کے ماڈل ہیں جو گرفتاری کے ادارے اکثر استعمال کرتے ہیں: لیکویڈیٹی سویپ (Liquidity Sweep) اور نگلنے والا نمونہ (Engulfing Pattern) ۔ ان دونوں نمونوں کی شناخت کے ذریعہ ، حکمت عملی تکنیکی طور پر ممکنہ داخلی مقامات کی نشاندہی کرنے کے قابل ہے ، اور خود بخود اسٹاپ اور اسٹاپ کی سطح مرتب کرتی ہے ، جبکہ چارٹ پر طلب اور رسد کے علاقوں کا نقشہ تیار کرتی ہے ، تاجر کے لئے ایک بدیہی بصری حوالہ فراہم کرتی ہے۔

حکمت عملی کا اصول

یہ حکمت عملی مندرجہ ذیل بنیادی اصولوں پر مبنی ہے۔

لیکویڈیٹی صفائی کی شناخت:

- حکمت عملی موجودہ قیمتوں کو ماضی کے مخصوص ادوار (ڈیفالٹ 20 ادوار) کے ساتھ موازنہ کرکے اعلی / کم قیمتوں کی شناخت کرتی ہے۔

- جب قیمت پچھلی اونچائی کو توڑنے کے بعد پیچھے ہٹ جاتی ہے تو ، اسے ایک خالی لیکویڈیٹی صفائی سمجھا جاتا ہے۔ جب قیمت پچھلی نچلی سطح سے گرنے کے بعد الٹ جاتی ہے تو ، اسے ایک کثیر لیکویڈیٹی صفائی سمجھا جاتا ہے۔

- یہ عام طور پر اس بات کی نشاندہی کرتا ہے کہ بڑے ادارے اپنے بڑے احکامات کو پورا کرنے کے لئے لیکویڈیٹی کی تلاش کر رہے ہیں.

شکل کی شناخت کو نگلنا:

- اس حکمت عملی میں ایک مضبوط بھوک لگی / بھوک لگی ہے جس نے بھوک کو نگل لیا ہے ، جو مارکیٹ کے جذبات میں تیزی سے تبدیلی کا اشارہ ہے۔

- اس طرح کی شکل کو دیکھنے کے لئے کہ موجودہ اختتامی قیمت کھلنے کی قیمت سے زیادہ ہے ، پچھلی اختتامی قیمت کھلنے کی قیمت سے کم ہے ، اور موجودہ اختتامی قیمت پچھلی کھلنے کی قیمت سے زیادہ ہے ، اور موجودہ کھلنے کی قیمت پچھلی کھلنے کی قیمت سے زیادہ نہیں ہے۔

- اس کے برعکس ، ڈوبنے اور نگلنے والی شکلیں ، جو ان شرائط پر پورا اترتی ہیں ، اس بات کی نشاندہی کرتی ہیں کہ مارکیٹ میں تبدیلی آنے والی ہے۔

داخلے کی شرائط:

- متعدد داخلے کی شرائط: لیکویڈیٹی صفائی (قیمتوں نے ابتدائی کم سے تجاوز کیا) یا بھوک کو نگلنے کی شکل) ۔

- خالی سر داخلہ کی شرائط: لیکویڈیٹی صفائی (قیمتوں نے سابقہ اونچائیوں کو توڑ دیا) یا بیعانہ نگلنے کی شکل۔

رسک مینجمنٹ:

- ہر تجارت پر فیصد کی بنیاد پر اسٹاپ اور اسٹاپ سیٹ کیا جاتا ہے ، جس میں پہلے سے طے شدہ اسٹاپ نقصان 1٪ ، اسٹاپ نقصان 2٪ ہوتا ہے ، اور اس بات کو یقینی بناتا ہے کہ خطرہ کی واپسی کا تناسب 1: 2 ہے۔

- اسٹاپ نقصان کی پوزیشن داخلہ قیمت کے نیچے (ڈولپر) یا اوپر (بلیک ہیڈ) کے مخصوص فیصد پر ہے۔

- اسٹاپ پوزیشن داخلہ قیمت کے اوپر () یا نیچے () خالی سر) کے مخصوص فیصد پر ہے۔

سپلائی اور طلب کے علاقوں کی نمائش:

- داخلہ سگنل کی تصدیق کے بعد ، حکمت عملی چارٹ پر فراہمی اور طلب کے علاقوں کے خانوں کو نقش کرتی ہے۔

- طلب کے علاقوں ((multiple entry points) کو سبز شفاف علاقوں کے طور پر دکھایا گیا ہے، جس میں کم سے کم سے اوپر 40٪ کی قیمت کی حد ہوتی ہے.

- سپلائی زون ((خالی داخلہ پوائنٹ) سرخ شفاف زون کے طور پر دکھایا گیا ہے ، جس میں 40٪ قیمت کی حد اونچائی سے اونچائی سے نیچے ہے۔

- یہ علاقوں دائیں طرف 10 کالموں تک توسیع کرتے ہیں تاکہ ممکنہ حمایت / مزاحمت کے علاقوں کی نشاندہی کرنے کے لئے بصری حوالہ فراہم کیا جاسکے۔

اسٹریٹجک فوائد

اداروں کے رویے کی نگرانی: حکمت عملی بڑے اداروں کے ٹریڈنگ کے رویے کی نقل کرتی ہے تاکہ لیکویڈیٹی کی گرفت پوائنٹس کی نشاندہی کرکے فائدہ اٹھایا جاسکے۔ یہ طریقہ کار مارکیٹ کے اصل کام کرنے کے طریقہ کار سے زیادہ قریب ہے ، نہ کہ صرف تکنیکی اشارے۔

واضح بصری سگنل: شکل اور رنگ کوڈ کے استعمال کے ذریعے ((مختلف سر سبز مثلث ، خالی سر سرخ مثلث) ، حکمت عملی واضح بصری انٹری سگنل مہیا کرتی ہے ، جس سے تاجر کو فوری طور پر ممکنہ تجارتی مواقع کی شناخت کرنے میں مدد ملتی ہے۔

سپلائی اور طلب کے علاقوں کا نقشہ: سپلائی اور طلب کے علاقائی فریموں کو ڈرائنگ کرکے ، حکمت عملی تاجروں کو بصری حوالہ فراہم کرتی ہے جہاں قیمتوں میں معاونت یا مزاحمت کا سامنا کرنا پڑ سکتا ہے ، جو مارکیٹ کی ساخت کو سمجھنے کے لئے بہت قیمتی ہے۔

بلٹ ان رسک مینجمنٹحکمت عملی میں پہلے سے طے شدہ اسٹاپ نقصان اور اسٹاپ اسٹاپ فیصد شامل ہیں ، اس بات کو یقینی بناتے ہیں کہ ہر تجارت میں پہلے سے طے شدہ رسک ریٹرن تناسب موجود ہے ، جو صحت مند تجارت کے انتظام کی بنیاد ہے۔

انتہائی موافقت پذیر: ایڈجسٹ کرنے کے قابل پیرامیٹرز (جیسے واپسی کی مدت ، اسٹاپ نقصان کا فیصد اور اسٹاپ اسٹاپ فیصد) کے ذریعہ ، حکمت عملی کو مختلف مارکیٹ کے حالات اور ذاتی خطرے کی ترجیحات کے مطابق بہتر بنایا جاسکتا ہے۔

جامع سگنل نظامیہ حکمت عملی ایک واحد سگنل پر انحصار نہیں کرتی ہے ، بلکہ یہ دو سگنلوں کو جوڑتی ہے ، جس سے جعلی سگنلوں کا امکان کم ہوجاتا ہے اور داخلے کے فیصلوں کی درستگی میں اضافہ ہوتا ہے۔

قیمت کے رویے پر مبنیحکمت عملی بنیادی طور پر قیمتوں کے رویے پر مبنی ہے نہ کہ مشتق اشارے ، جس سے مارکیٹ کی اصل وقت کی حرکیات سے کم اور قریب تر ہے۔

اسٹریٹجک رسک

جعلی دراندازی کا خطرہ: مارکیٹ میں جھوٹی توڑ ہوسکتی ہے ، قیمتیں پہلے کی اونچائی اور کم سے تجاوز کرنے کے بعد مسلسل کام کرنے میں ناکام ہوجاتی ہیں ، جس سے غلط سگنل ملتا ہے۔ اس کے حل میں تصدیق کے اشارے میں اضافہ یا نظر ثانی کی مدت کو ایڈجسٹ کرنا شامل ہوسکتا ہے۔

اعلی اتار چڑھاؤ والے بازاروں میں خطرات: اعلی اتار چڑھاؤ والی منڈیوں میں ، غوطہ خور شکلیں کثرت سے آسکتی ہیں لیکن اتنی ہی پیش گوئی کی صلاحیت نہیں رکھتی ہیں ، جس سے زیادہ تجارت ہوسکتی ہے۔ اس ماحول میں ، شکل کے سائز میں اضافے والے فلٹرز یا کچھ سگنل کو عارضی طور پر غیر فعال کرنے پر غور کیا جاسکتا ہے۔

فکسڈ سٹاپ نقصان روک تھام کی حد: فکسڈ فی صد اسٹاپ اور اسٹاپ کا استعمال تمام مارکیٹ کے حالات کے لئے موزوں نہیں ہوسکتا ہے ، خاص طور پر ایسی مارکیٹوں میں جہاں زیادہ اتار چڑھاؤ ہوتا ہے۔ اے ٹی آر (حقیقی اتار چڑھاؤ کی حد) پر مبنی متحرک اسٹاپ اسٹاپ سیٹنگ پر غور کیا جاسکتا ہے۔

پیرامیٹر کی حساسیت: حکمت عملی کی کارکردگی انتہائی منتخب کردہ پیرامیٹرز پر منحصر ہے ، جیسے جائزہ لینے کی مدت کی لمبائی۔ مختلف مارکیٹوں اور ٹائم فریموں میں مختلف پیرامیٹرز کی ترتیبات کی ضرورت ہوسکتی ہے ، جس میں تفصیلی پیمائش اور اصلاح کی ضرورت ہوتی ہے۔

سپلائی اور طلب کی علاقائی درستگی: خود کار طریقے سے پیدا ہونے والی سپلائی اور ڈیمانڈ زونز پیشہ ور تاجروں کی طرف سے دستی طور پر شناخت کے طور پر درست نہیں ہوسکتی ہیں کیونکہ وہ صرف انفرادی قیمت پوائنٹس اور مقررہ فیصد پر مبنی ہیں۔ زون کی تعریف کو بہتر بنانے کے لئے تبادلہ کی مقدار یا قیمت کے ڈھانچے کے دیگر عناصر کو یکجا کرنے پر غور کیا جاسکتا ہے۔

بازار کے بغیر فلٹرنگ: یہ حکمت عملی مارکیٹ کے تمام حالات کے تحت سگنل پیدا کرتی ہے ، رجحانات ، جھٹکے یا اعلی اتار چڑھاؤ والے ماحول میں فرق نہیں کرتی ہے۔ کچھ مارکیٹ کے حالات میں ، داخلے کی مخصوص شرائط زیادہ قابل اعتماد نہیں ہوسکتی ہیں ، لہذا مارکیٹ کی حالت کے فلٹر کو شامل کرنے پر غور کیا جاسکتا ہے۔

ریٹرننگ انحراف: ریٹرننگ کے دوران ، حکمت عملی ممکنہ طور پر اصل تجارت سے بہتر نتائج دکھائے گی کیونکہ مستقبل کی معلومات کا انکشاف یا زیادہ سے زیادہ اصلاح کی گئی ہے۔

حکمت عملی کی اصلاح کی سمت

ٹرینڈ فلٹر شامل کریں۔: رجحانات کی شناخت کے اشارے (جیسے کہ ایک چلتی اوسط یا ADX اشارے) کو شامل کرکے ، تجارت کی سمت کو مجموعی طور پر مارکیٹ کے رجحانات کے مطابق یقینی بنایا جاسکتا ہے ، مخالف سمت کی تجارت سے گریز کیا جاسکتا ہے ، اور کامیابی کی شرح میں اضافہ کیا جاسکتا ہے۔ اس اصلاح سے اس مسئلے کو حل کیا جاسکتا ہے کہ اس حکمت عملی سے ہلچل والی مارکیٹ میں بہت زیادہ تجارتی سگنل پیدا ہوسکتے ہیں۔

انٹیگریٹڈ ٹرانسمیشن کی تصدیق: ٹرانزیکشن حجم تجزیہ کو سگنل کی تصدیق کے عمل میں شامل کریں ، صرف اس صورت میں تجارتی سگنل تیار کریں جب قیمت کی نقل و حرکت کے ساتھ ٹرانزیکشن حجم میں نمایاں تبدیلی ہو۔ اس سے کم معیار کے توڑنے یا نگلنے والی شکلوں کو فلٹر کرنے میں مدد ملتی ہے ، کیونکہ قیمت کی موثر حرکت عام طور پر ٹرانزیکشن حجم کی حمایت کے ساتھ ہوتی ہے۔

متحرک سٹاپ نقصان سٹاپ: مارکیٹ میں اتار چڑھاؤ پر مبنی متحرک اسٹاپ نقصان کی روک تھام کی سطح (جیسے اے ٹی آر) کی جگہ فکسڈ فیصد اسٹاپ نقصان کی روک تھام۔ اس سے خطرے کے انتظام کو موجودہ مارکیٹ کے حالات کے مطابق بنایا جائے گا ، جب زیادہ اتار چڑھاؤ ہو تو وسیع تر روک تھام کی پیش کش کی جائے گی ، اور جب کم اتار چڑھاؤ ہو تو سخت روک تھام کی پیش کش کی جائے گی۔

وقت کا فلٹر شامل کریں: مارکیٹ کے کچھ اوقات اس حکمت عملی کے لئے دوسروں کے مقابلے میں زیادہ موزوں ہوسکتے ہیں۔ ٹائم فلٹرز کو شامل کرکے ، کم لیکویڈیٹی یا غیر متوقع مارکیٹ کے اوقات میں تجارت سے بچا جاسکتا ہے۔

ملٹی ٹائم فریم تجزیہ: اعلی ٹائم فریم کے تصدیق کے اشارے کو مربوط کریں ، صرف اس صورت میں تجارت کریں جب اعلی ٹائم فریم کا رجحان تجارت کی سمت کے مطابق ہو۔ یہ “اوپر سے نیچے” نقطہ نظر سگنل کے معیار کو بہتر بنا سکتا ہے۔

سپلائی اور طلب کے علاقوں کو بہتر بنانا: سپلائی اور طلب کے علاقوں کے حساب کتاب کے طریقہ کار میں بہتری ، قیمتوں کی ساخت ، حجم اور متعدد ٹائم فریموں کی حمایت / مزاحمت کی سطح کو مدنظر رکھتے ہوئے ، تاکہ یہ علاقوں کو ممکنہ موڑ کے مقامات کی زیادہ درست عکاسی ہو۔

مشین لرننگ درجہ بندی شامل کریں: مشین لرننگ ٹکنالوجی کا استعمال کرتے ہوئے ہر سگنل کے معیار کا اندازہ لگائیں ، تاریخی نمونوں کی بنیاد پر کامیابی کے امکانات کی پیش گوئی کریں ، صرف اعلی امکانات والے لین دین پر عمل کریں۔

retracement کنٹرول میکانزم شامل کیا گیا۔: متحرک پوزیشن مینجمنٹ اور واپسی کے کنٹرول کو نافذ کریں ، مسلسل نقصانات کے بعد پوزیشن کا سائز کم کریں ، حکمت عملی اچھی کارکردگی کا مظاہرہ کرنے پر پوزیشنوں میں بتدریج اضافہ کریں ، تاکہ فنڈز کو ضرورت سے زیادہ نقصان سے بچایا جاسکے۔

خلاصہ کریں۔

ادارہ سطح پر لیکویڈیٹی کی گرفتاری اور سپلائی اور ڈیمانڈ ریجن کی شناخت کی حکمت عملی ایک ادارہ ٹریڈنگ کے طرز عمل اور قیمت کے طرز عمل پر مبنی ایک مقداری تجارتی نظام ہے جس میں لیکویڈیٹی کی صفائی اور نگلنے کے نمونوں کی نشاندہی کرکے اعلی امکانات کے تجارتی مواقع کو پکڑنا ہے۔ اس حکمت عملی کے اہم فوائد اس کے عملی مارکیٹ کے کام کرنے کے طریقہ کار ، واضح بصری سگنلنگ سسٹم ، اور بلٹ ان رسک مینجمنٹ فریم ورک کے قریب ہیں۔

تاہم ، اس حکمت عملی کو کچھ چیلنجوں کا بھی سامنا کرنا پڑتا ہے ، جیسے کہ جھوٹے اختراعات کا خطرہ ، پیرامیٹرز کی حساسیت اور مارکیٹ کے ماحول میں موافقت کے مسائل۔ رجحان فلٹرز کو شامل کرکے ، انٹیگریٹڈ ٹرانسمیشن کی تصدیق ، متحرک اسٹاپ نقصانات کو نافذ کرنا ، ٹائم فلٹرز کو شامل کرنا ، ملٹی ٹائم فریم تجزیہ ، سپلائی اور مانگ کے علاقوں کی بہتر تعریف اور مشین لرننگ ٹکنالوجی کو متعارف کرانے سے حکمت عملی کی استحکام اور کارکردگی میں نمایاں اضافہ کیا جاسکتا ہے۔

اس حکمت عملی کو استعمال کرنے میں دلچسپی رکھنے والے تاجروں کو مشورہ دیا جاتا ہے کہ وہ عملی طور پر تجارت سے پہلے کافی حد تک بیک اپ اور پیرامیٹرز کی اصلاح کریں اور مختلف مارکیٹ کے حالات میں حکمت عملی کی کارکردگی پر غور کریں۔ مسلسل نگرانی اور موافقت کے ذریعہ ، یہ حکمت عملی ایک طاقتور تجارتی آلہ بن سکتی ہے جو تاجروں کو مارکیٹ میں اداروں کے طرز عمل کو بہتر طور پر سمجھنے اور اس سے فائدہ اٹھانے میں مدد فراہم کرسکتی ہے۔

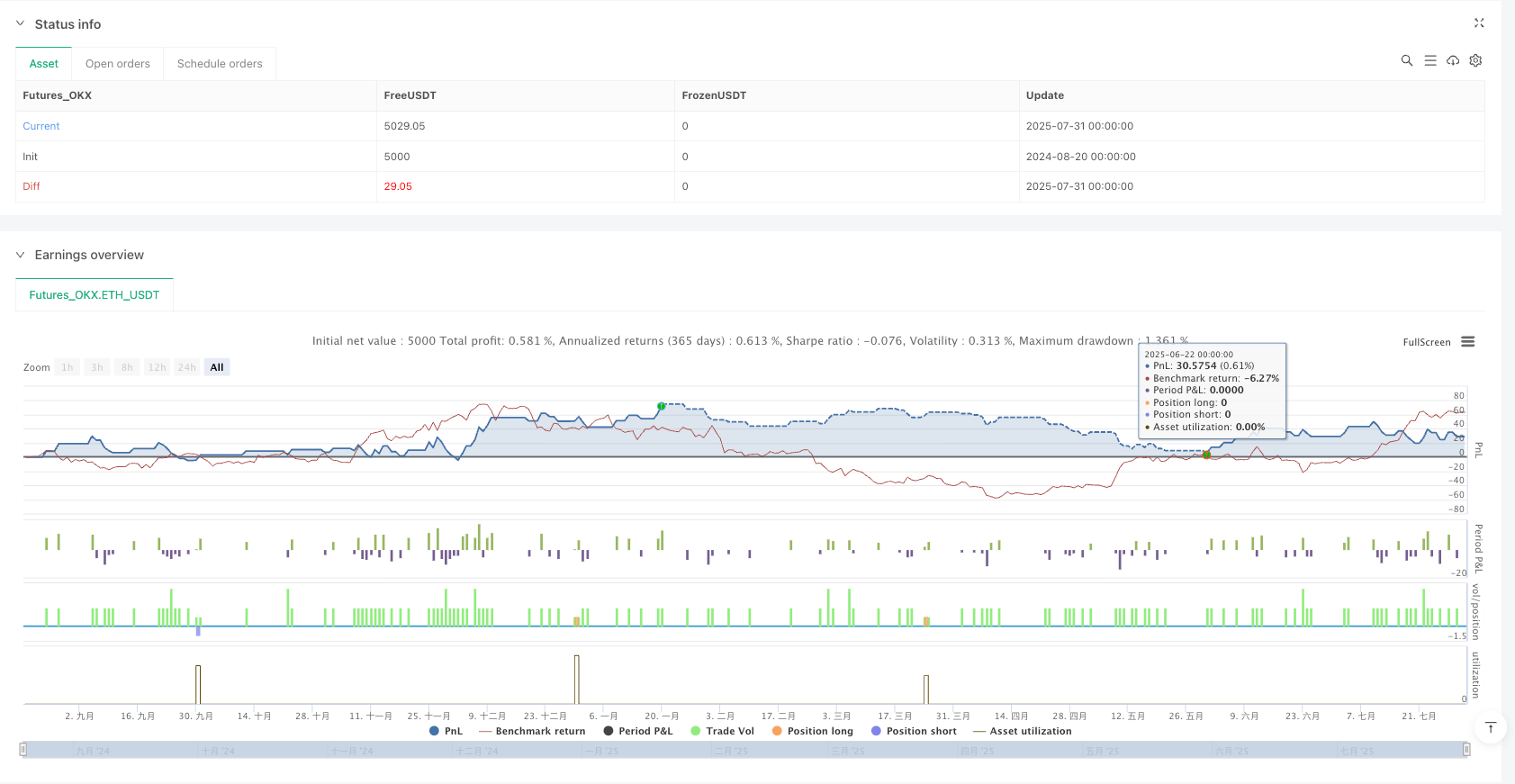

/*backtest

start: 2024-08-20 00:00:00

end: 2025-08-01 00:00:00

period: 1d

basePeriod: 1d

exchanges: [{"eid":"Futures_OKX","currency":"ETH_USDT","balance":5000}]

*/

//@version=5

strategy("Institutional Buy/Sell Zones", overlay=true, initial_capital=10000)

// === Inputs ===

slPerc = input.float(1.0, "Stop Loss %")

tpPerc = input.float(2.0, "Take Profit %")

lookback = input.int(20, "Lookback Period for Liquidity")

// === Institutional Logic ===

// 1. Liquidity sweep (price takes out previous highs/lows and reverses)

sweepHigh = high > ta.highest(high[1], lookback)

sweepLow = low < ta.lowest(low[1], lookback)

// 2. Strong bullish / bearish engulfing candles

bullishEngulf = close > open and close[1] < open[1] and close > open[1] and open <= close[1]

bearishEngulf = close < open and close[1] > open[1] and close < open[1] and open >= close[1]

// === Entry Conditions ===

longCondition = sweepLow or bullishEngulf

shortCondition = sweepHigh or bearishEngulf

// === Strategy Orders ===

if longCondition

strategy.entry("BUY", strategy.long)

strategy.exit("BUY Exit", from_entry="BUY", stop=close * (1 - slPerc/100), limit=close * (1 + tpPerc/100))

if shortCondition

strategy.entry("SELL", strategy.short)

strategy.exit("SELL Exit", from_entry="SELL", stop=close * (1 + slPerc/100), limit=close * (1 - tpPerc/100))

// === Plot Buy/Sell Arrows ===

plotshape(longCondition, title="Institutional Buy", style=shape.triangleup, color=color.green, text="BUY", location=location.belowbar, size=size.large)

plotshape(shortCondition, title="Institutional Sell", style=shape.triangledown, color=color.red, text="SELL", location=location.abovebar, size=size.large)