ٹرینڈ ٹریکنگ کی روایتی حکمت عملیوں کو ہنگامہ خیز شہروں میں کیوں تبدیل کیا جاتا ہے؟

ایک کوانٹم ٹریڈر کی حیثیت سے ، مجھ سے اکثر یہ سوال پوچھا جاتا ہے کہ ایسی حکمت عملیاں جو رجحان کی منڈیوں میں عمدہ کارکردگی کا مظاہرہ کرتی ہیں ، زلزلے کے وقت تیزی سے پیچھے ہٹنا کیوں شروع ہوجاتی ہیں؟

اس کا جواب بہت آسان ہے: زیادہ تر ٹرینڈ ٹریک کرنے والی حکمت عملیاں “ٹرینڈ مجبوری” سے دوچار ہیں۔ وہ ہمیشہ کسی بھی مارکیٹ کے ماحول میں ہائی فریکوئینسی ٹریڈنگ کو برقرار رکھنے کی کوشش کرتے ہیں ، لیکن ایک بنیادی حقیقت کو نظرانداز کرتے ہیں:مارکیٹ 70 فیصد وقت کے دوران ہلچل میں رہتی ہے。

آج ہم اس ٹرینڈ اوسط کی حکمت عملی کا تجزیہ کریں گے ، جس میں ایک دلچسپ حل پیش کیا گیا ہے جس میں اس درد کے بارے میں بات کی گئی ہے:ٹرینڈ مارکیٹس میں فعال طور پر پیروی کرنا ، اتار چڑھاؤ کے بازاروں میں “خوبصورت”。

کیا سیڑھی کی اوسط ہے؟ اور یہ کس طرح رجحانات کی پیروی کی تعریف کرتا ہے؟

روایتی حرکت پذیری اوسط حکمت عملی میں ایک مہلک خرابی ہے: وہ ہمیشہ بدلتے رہتے ہیں۔ چاہے مارکیٹ مضبوط رجحان ہو یا کراس کراس اتار چڑھاؤ ، قیمتوں میں اتار چڑھاؤ کے ساتھ اوسط مسلسل ایڈجسٹ ہوتا رہتا ہے ، جس کی وجہ سے بہت سارے جھوٹے اشارے پیدا ہوتے ہیں۔

اس کے علاوہ، اس کی بنیادی سوچ یہ ہے کہ:ایک مخصوص حالت میں مساوی لائن کو “فریج” کرنا。

اس کے لیے مندرجہ ذیل منطق پر عمل کرنا ہوگا:

رجحان کی حیثیت کا پتہ لگاناایڈیکس: مارکیٹ میں رجحانات کی شدت کا اندازہ لگانے کے لیے

- ADX > 25: مضبوط رجحان مارکیٹ

- اوسط لکیری اسکیلپنگ < 0.3٪: افقی مارکیٹ

متحرک یکساں سوئچنگ:

- مضبوط رجحان کے وقت: EMA کی معمول کی پیروی کریں ((21))

- جب افقی: یکساں لائن “فریجڈ” افقی پوزیشن میں ، سپورٹ / مزاحمت کی تشکیل

اس طرح کے ڈیزائن کی خوبصورتی یہ ہے کہ:یہ حکمت عملی کو مختلف مارکیٹ کے حالات میں مختلف “شخصیت” دکھاتا ہےاس کے علاوہ ، یہ رجحانات کے لئے حساس ہے ، اور ہلچل کے دوران مستحکم ہے۔

ٹرینڈ کیپنگ سسٹم کیسے کام کرتا ہے؟

اس حکمت عملی میں بنیادی سیڑھی کے اوسط کے علاوہ ایک رجحانات کی گرفتاری کا ماڈیول بھی شامل ہے ، جو میرے خیال میں سب سے زیادہ جدید ہے:

فوری رد عمل کا طریقہ کار:

- اس کے بعد ، اس نے ایک بار پھر اس کی قیمتوں میں اضافہ کیا ، اور اس نے اس کی قیمتوں میں اضافہ کیا.

- 3 سائیکلوں میں تیزی سے نئے عہدے قائم کرنا

- شرط:ADX > 30 اور DI+ اور DI- فرق > 10

یہ ڈیزائن روایتی حکمت عملی کے ایک اہم مسئلے کو حل کرتا ہے:رجحانات کی تبدیلی کے آغاز میں پوزیشنوں کو تیزی سے ایڈجسٹ کرنے کا طریقہ。

اس منظر نامے کو تصور کریں: آپ نے ابھی ابھی ایک سے زیادہ پوزیشنوں کو روکنے کی وجہ سے ختم کیا ہے ، اور اس کے نتیجے میں مارکیٹ میں فوری طور پر ایک مضبوط نیچے کی طرف رجحان پیدا ہوتا ہے۔ روایتی حکمت عملی کو نئے سگنل کی تصدیق کا انتظار کرنے کی ضرورت ہوسکتی ہے ، لیکن یہ “رجحان پکڑنے” کا نظام تین سائیکلوں میں تیزی سے خالی پوزیشنوں کو قائم کرسکتا ہے۔

رسک مینجمنٹ: مارکیٹ کی حالتوں میں فرق کیوں؟

اس حکمت عملی سے سب سے زیادہ سیکھنے کی بات یہ ہے کہمتفرق خطرے کے انتظام کا طریقہ کار:

افقی مارکیٹ میں خطرے کا کنٹرول:

- سٹاپ نقصان کی حد کے قریب سیڑھیوں کی اوسط کے لئے ایڈجسٹ

- اے ٹی آر کوڈ کو کم کریں اور نقصانات کو سخت کریں

- ہدف بٹ کی ترتیب زیادہ قدامت پسند

رجحان مارکیٹ میں خطرے کا کنٹرول:

- سٹینڈرڈ اے ٹی آر ضارب کا استعمال کرتے ہوئے نقصان کا خاتمہ

- سیڑھیوں کی طرح چلنے والے نقصان کو فعال کریں

- قیمتوں میں اضافے کی اجازت

یہ ڈیزائن ایک اہم تجارتی فلسفہ کی عکاسی کرتا ہے:مختلف مارکیٹ کے حالات مختلف خطرے کی ترجیحات کی ضرورت ہوتی ہے│ │ │ │ │ │ │ │ │ │ │ │ │ │

سیڑھیوں پر چلنے والے نقصانات: منافع کو برقرار رکھنے اور رجحانات کی نگرانی میں توازن کیسے؟

روایتی موبائل سٹاپ بہت زیادہ میکانائزڈ ہوتے ہیں، یا تو بہت زیادہ سخت ہونے کی وجہ سے بہت جلد چھوڑ دیا جاتا ہے، یا بہت زیادہ آرام سے منافع کو مؤثر طریقے سے محفوظ نہیں کیا جاسکتا ہے. اس حکمت عملی کی سیڑھیوں والی موبائل سٹاپ ایک زیادہ ذہین حل پیش کرتا ہے:

سیڑھی ترتیب منطق:

- اے ٹی آر کی بنیاد پر ڈائنامک حساب سے سیڑھیوں کا فاصلہ

- زیادہ سے زیادہ 5 درجے مقرر کریں

- ہر ایک سیڑھی کو توڑنے کے لئے ، اسٹاپ نقصان کو بڑھایا جاتا ہے

اس طرح کے ڈیزائن کے فوائد یہ ہیں:اس سے منافع کی حفاظت کے ساتھ ساتھ رجحانات کو کافی جگہ ملتی ہے。

کیا آپ کو اس کے عملی اطلاق کے بارے میں فکر مند ہونا چاہئے؟

میرے تجربے کی بنیاد پر، اس طرح کی حکمت عملی کو استعمال کرنے کے لئے مندرجہ ذیل نکات پر توجہ دینا ضروری ہے:

پیرامیٹرز کی اصلاح کی چالیں: ADX کی حد کو زیادہ بہتر نہ بنائیں ، 25-30 کے درمیان کی تعداد زیادہ تر مارکیٹوں میں مستحکم ہے۔

مارکیٹ میں موافقتیہ حکمت عملی زیادہ مستحکم مارکیٹوں کے لئے موزوں ہے ، جس میں انتہائی اتار چڑھاؤ والے ماحول میں اے ٹی آر کے ضرب کو ایڈجسٹ کرنے کی ضرورت پڑسکتی ہے۔

فنڈز کا انتظام: تجویز کردہ ایک پوزیشن کل فنڈ کے 10٪ سے زیادہ نہیں ہے ، خاص طور پر جب رجحانات کی گرفتاری کی خصوصیت کو چالو کیا جائے۔

ریپیٹ ٹریپ: خاص طور پر سلائڈ پوائنٹس اور فیسوں کے اثرات پر توجہ دیں ، خاص طور پر ہلکے بازاروں میں بار بار تجارت

اس حکمت عملی کی جدیدیت کہاں ہے؟

یہ ایک اہم ارتقائی سمت کی نمائندگی کرتا ہے، جس کی پیمائش کی حکمت عملی کی ترقی کے نقطہ نظر سے دیکھا جاتا ہے:سنگل منطق سے ملٹی اسٹیٹ موافقت میں تبدیلی。

روایتی حکمت عملی اکثر مارکیٹ کے تمام حالات کو ایک مقررہ منطق کے ساتھ حل کرنے کی کوشش کرتی ہے ، لیکن یہ حکمت عملی “جغرافیہ کے مطابق” حکمت عملی کا مظاہرہ کرتی ہے:

- ٹرینڈ مارکیٹ میں ایک انتہا پسند ٹرینڈ ٹریکر کی طرح کام کرنا

- ٹوٹے ہوئے بازاروں میں ایک قدامت پسند بیچ ٹریڈر کی طرح کام کرنا

اس طرح کے ڈیزائن کی سوچ حکمت عملی کے ڈویلپرز کے لئے ایک اہم بصیرت ہے:ہمیں حکمت عملیوں کو “مارکیٹ کے احساس” کی صلاحیت دینا چاہئے ، نہ کہ اندھا دھند فکسڈ منطق پر عمل کرنا。

آخر میں ، یہ بات زور دینے کی ضرورت ہے کہ کوئی بھی حکمت عملی ہر چیز کے لئے نہیں ہے۔ اگرچہ یہ سیڑھی اوسط حکمت عملی نظریاتی طور پر خوبصورت ہے ، لیکن عملی طور پر اس کو مارکیٹ کے مخصوص حالات اور ذاتی خطرے کی ترجیحات کے مطابق ایڈجسٹ کرنے کی ضرورت ہے۔بہترین حکمت عملی ہمیشہ آپ کے لئے بہترین حکمت عملی ہے。

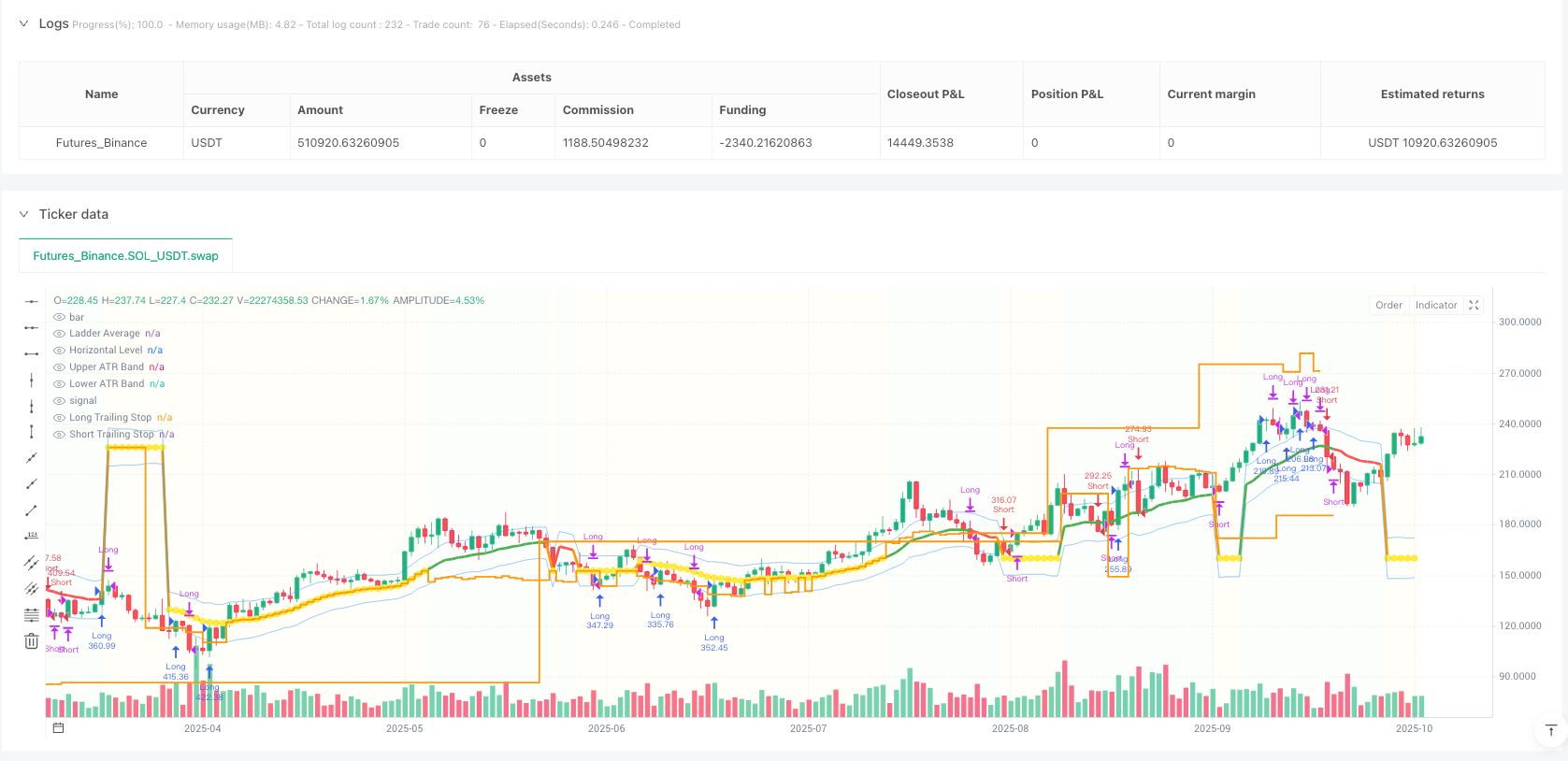

/*backtest

start: 2024-10-09 00:00:00

end: 2025-10-07 08:00:00

period: 1d

basePeriod: 1d

exchanges: [{"eid":"Futures_Binance","currency":"SOL_USDT","balance":500000}]

*/

//@version=5

strategy("Trend Following Ladder Average Strategy", overlay=true, default_qty_type=strategy.percent_of_equity, default_qty_value=10)

// ═══════════════════════════════════════════════════════════════════════════════

// SETTINGS AND PARAMETERS

// ═══════════════════════════════════════════════════════════════════════════════

// Ladder Average Settings

ma_length = input.int(title="Average Period", defval=21, minval=5)

ma_type = input.string(title="Average Type", defval="EMA", options=["SMA", "EMA", "WMA"])

// Trend Strength Settings

adx_length = input.int(title="Trend Strength Period (ADX)", defval=14, minval=5)

trend_threshold = input.float(title="Trend Strength Threshold", defval=25.0, minval=10.0, step=5.0)

sideways_slope_threshold = input.float(title="Sideways Market Slope Threshold", defval=0.3, minval=0.1, step=0.1)

// Trend Catching Settings

enable_trend_catch = input.bool(title="Trend Catching System", defval=true)

trend_catch_adx_threshold = input.float(title="Trend Catch ADX Threshold", defval=30.0, minval=20.0, step=5.0)

trend_catch_di_diff = input.float(title="DI+ DI- Difference Threshold", defval=10.0, minval=5.0, step=2.5)

quick_entry_bars = input.int(title="Quick Entry Waiting Bars", defval=3, minval=1, maxval=10)

// ATR and Volatility Settings

atr_length = input.int(title="ATR Period", defval=14, minval=1)

atr_multiplier = input.float(title="ATR Multiplier", defval=2.0, minval=0.1, step=0.1)

// Ladder Trailing Stop Settings

ladder_step = input.float(title="Ladder Step Size (%)", defval=1.0, minval=0.1, step=0.1)

max_ladders = input.int(title="Maximum Ladder Count", defval=5, minval=2, maxval=10)

// Stop Loss and Take Profit Settings

use_stop_loss = input.bool(title="Use Stop Loss", defval=false)

use_take_profit = input.bool(title="Use Take Profit", defval=false)

use_trailing_stop = input.bool(title="Use Trailing Stop", defval=true)

sl_type = input.string(title="Stop Loss Type", defval="ATR", options=["ATR", "Percent", "Points"])

sl_atr_multiplier = input.float(title="SL ATR Multiplier", defval=2.0, minval=0.5, step=0.1)

sl_percent = input.float(title="SL Percent (%)", defval=2.0, minval=0.1, step=0.1)

sl_points = input.float(title="SL Points", defval=100, minval=1)

tp_type = input.string(title="Take Profit Type", defval="ATR", options=["ATR", "Percent", "Points", "Risk/Reward"])

tp_atr_multiplier = input.float(title="TP ATR Multiplier", defval=3.0, minval=0.5, step=0.1)

tp_percent = input.float(title="TP Percent (%)", defval=3.0, minval=0.1, step=0.1)

tp_points = input.float(title="TP Points", defval=150, minval=1)

tp_risk_reward = input.float(title="Risk/Reward Ratio", defval=2.0, minval=0.5, step=0.1)

// Horizontal Level Settings

horizontal_lookback = input.int(title="Horizontal Level Stabilization Period", defval=10, minval=3)

// ═══════════════════════════════════════════════════════════════════════════════

// INDICATORS AND CALCULATIONS

// ═══════════════════════════════════════════════════════════════════════════════

// ATR calculation

atr_value = ta.atr(atr_length)

// Moving Average calculation

ma_value = ma_type == "SMA" ? ta.sma(close, ma_length) : ma_type == "EMA" ? ta.ema(close, ma_length) : ma_type == "WMA" ? ta.wma(close, ma_length) : ta.ema(close, ma_length)

// ADX (Trend Strength) calculation - Manual calculation

tr = math.max(high - low, math.max(math.abs(high - close[1]), math.abs(low - close[1])))

plus_dm = high - high[1] > low[1] - low ? math.max(high - high[1], 0) : 0

minus_dm = low[1] - low > high - high[1] ? math.max(low[1] - low, 0) : 0

plus_di = 100 * ta.rma(plus_dm, adx_length) / ta.rma(tr, adx_length)

minus_di = 100 * ta.rma(minus_dm, adx_length) / ta.rma(tr, adx_length)

adx_value = 100 * ta.rma(math.abs(plus_di - minus_di) / (plus_di + minus_di), adx_length)

// MA slope calculation (for sideways market detection)

ma_slope = (ma_value - ma_value[5]) / ma_value[5] * 100

// Trend state detection

is_strong_trend = adx_value > trend_threshold

is_sideways_by_slope = math.abs(ma_slope) < sideways_slope_threshold

is_sideways = not is_strong_trend or is_sideways_by_slope

// Trend direction detection (DI+ vs DI-)

is_uptrend = plus_di > minus_di

is_downtrend = minus_di > plus_di

di_difference = math.abs(plus_di - minus_di)

// Strong trend momentum detection

strong_uptrend = adx_value > trend_catch_adx_threshold and plus_di > minus_di and di_difference > trend_catch_di_diff

strong_downtrend = adx_value > trend_catch_adx_threshold and minus_di > plus_di and di_difference > trend_catch_di_diff

// Position tracking system

var bool just_closed_long = false

var bool just_closed_short = false

var int bars_since_close = 0

// Position closure tracking - Fixed

if strategy.position_size == 0 and strategy.position_size[1] != 0

if strategy.position_size[1] > 0

just_closed_long := true

just_closed_short := false

else

just_closed_short := true

just_closed_long := false

bars_since_close := 0

else if strategy.position_size == 0

bars_since_close += 1

if bars_since_close > quick_entry_bars

just_closed_long := false

just_closed_short := false

else

just_closed_long := false

just_closed_short := false

bars_since_close := 0

// Ladder Average System

var float ladder_ma = na

var float horizontal_level = na

var int sideways_count = 0

// Trend-following ladder average

if is_strong_trend and not is_sideways_by_slope

// Normal MA tracking in strong trend

ladder_ma := ma_value

sideways_count := 0

else

// When trend weakens or in sideways market

sideways_count += 1

if sideways_count >= horizontal_lookback or na(horizontal_level)

horizontal_level := ma_value

ladder_ma := horizontal_level

// Market state

market_state = is_strong_trend and not is_sideways_by_slope ? "TREND" : "SIDEWAYS"

// Volatility measurement

volatility = atr_value / close * 100

// ═══════════════════════════════════════════════════════════════════════════════

// STOP LOSS AND TAKE PROFIT CALCULATIONS

// ═══════════════════════════════════════════════════════════════════════════════

// Stop Loss calculation function

calculate_stop_loss(entry_price_val, is_long) =>

sl_value = sl_type == "ATR" ? (is_long ? entry_price_val - (atr_value * sl_atr_multiplier) : entry_price_val + (atr_value * sl_atr_multiplier)) : sl_type == "Percent" ? (is_long ? entry_price_val * (1 - sl_percent / 100) : entry_price_val * (1 + sl_percent / 100)) : sl_type == "Points" ? (is_long ? entry_price_val - sl_points : entry_price_val + sl_points) : (is_long ? entry_price_val - (atr_value * sl_atr_multiplier) : entry_price_val + (atr_value * sl_atr_multiplier))

sl_adjusted = if is_sideways

is_long ? math.min(sl_value, ladder_ma - atr_value * 0.5) : math.max(sl_value, ladder_ma + atr_value * 0.5)

else

sl_value

sl_adjusted

// Take Profit calculation function

calculate_take_profit(entry_price_val, stop_loss_val, is_long) =>

tp_value = tp_type == "ATR" ? (is_long ? entry_price_val + (atr_value * tp_atr_multiplier) : entry_price_val - (atr_value * tp_atr_multiplier)) : tp_type == "Percent" ? (is_long ? entry_price_val * (1 + tp_percent / 100) : entry_price_val * (1 - tp_percent / 100)) : tp_type == "Points" ? (is_long ? entry_price_val + tp_points : entry_price_val - tp_points) : tp_type == "Risk/Reward" ? (is_long ? entry_price_val + (math.abs(entry_price_val - stop_loss_val) * tp_risk_reward) : entry_price_val - (math.abs(entry_price_val - stop_loss_val) * tp_risk_reward)) : (is_long ? entry_price_val + (atr_value * tp_atr_multiplier) : entry_price_val - (atr_value * tp_atr_multiplier))

tp_adjusted = if is_sideways

is_long ? math.max(tp_value, ladder_ma + atr_value * 1.5) : math.min(tp_value, ladder_ma - atr_value * 1.5)

else

tp_value

tp_adjusted

var float current_sl = na

var float current_tp = na

// ═══════════════════════════════════════════════════════════════════════════════

// ENTRY SIGNALS

// ═══════════════════════════════════════════════════════════════════════════════

// Normal entry conditions

normal_long = strategy.position_size == 0 and ((is_strong_trend and close > ladder_ma and close[1] <= ladder_ma[1]) or (is_sideways and close < ladder_ma and close > ladder_ma - atr_value))

normal_short = strategy.position_size == 0 and ((is_strong_trend and close < ladder_ma and close[1] >= ladder_ma[1]) or (is_sideways and close > ladder_ma and close < ladder_ma + atr_value))

// Trend catching entry conditions

trend_catch_long = enable_trend_catch and strategy.position_size == 0 and just_closed_short and bars_since_close <= quick_entry_bars and strong_uptrend and close > close[1] and close > ladder_ma

trend_catch_short = enable_trend_catch and strategy.position_size == 0 and just_closed_long and bars_since_close <= quick_entry_bars and strong_downtrend and close < close[1] and close < ladder_ma

// Strong momentum entry conditions (even if no position closed, but strong trend exists)

momentum_long = enable_trend_catch and strategy.position_size == 0 and strong_uptrend and close > ladder_ma and close > close[1] and close > open

momentum_short = enable_trend_catch and strategy.position_size == 0 and strong_downtrend and close < ladder_ma and close < close[1] and close < open

// Combined entry conditions

long_condition = normal_long or trend_catch_long or momentum_long

short_condition = normal_short or trend_catch_short or momentum_short

// Entry type determination

entry_type = if trend_catch_long or trend_catch_short

"TREND_CATCH"

else if momentum_long or momentum_short

"MOMENTUM"

else

market_state

// ═══════════════════════════════════════════════════════════════════════════════

// LADDER TRAILING STOP SYSTEM

// ═══════════════════════════════════════════════════════════════════════════════

var float[] ladder_levels = array.new<float>()

var float current_trailing_stop = na

var float entry_price = na

// Calculate ladder levels function

calculate_ladder_levels(entry_price_val, is_long) =>

ladder_array = array.new<float>()

base_level = ladder_ma

for i = 1 to max_ladders

level_value = if is_long

base_level + (atr_value * atr_multiplier * i * ladder_step / 100)

else

base_level - (atr_value * atr_multiplier * i * ladder_step / 100)

array.push(ladder_array, level_value)

ladder_array

// Trailing stop update function

update_trailing_stop(entry_price_val, current_price, is_long) =>

stop_level = if is_long

initial_stop = is_sideways ? ladder_ma - atr_value : entry_price_val - (atr_value * atr_multiplier)

new_stop = initial_stop

if array.size(ladder_levels) > 0

for i = 0 to array.size(ladder_levels) - 1

level_value = array.get(ladder_levels, i)

if current_price >= level_value

adjusted_stop = is_sideways ? ladder_ma : entry_price_val + (atr_value * atr_multiplier * (i + 1) * 0.3)

if adjusted_stop > new_stop

new_stop := adjusted_stop

new_stop

else

initial_stop = is_sideways ? ladder_ma + atr_value : entry_price_val + (atr_value * atr_multiplier)

new_stop = initial_stop

if array.size(ladder_levels) > 0

for i = 0 to array.size(ladder_levels) - 1

level_value = array.get(ladder_levels, i)

if current_price <= level_value

adjusted_stop = is_sideways ? ladder_ma : entry_price_val - (atr_value * atr_multiplier * (i + 1) * 0.3)

if adjusted_stop < new_stop

new_stop := adjusted_stop

new_stop

stop_level

// ═══════════════════════════════════════════════════════════════════════════════

// POSITION MANAGEMENT

// ═══════════════════════════════════════════════════════════════════════════════

// Long position entry

if long_condition

strategy.entry("Long", strategy.long, comment="Long: " + market_state)

entry_price := close

ladder_levels := calculate_ladder_levels(close, true)

// Stop Loss calculation (only if active)

if use_stop_loss

current_sl := calculate_stop_loss(close, true)

// Take Profit calculation (only if active)

if use_take_profit

temp_sl = use_stop_loss ? current_sl : close - (atr_value * sl_atr_multiplier)

current_tp := calculate_take_profit(close, temp_sl, true)

// Trailing stop initialization (only if active)

if use_trailing_stop

current_trailing_stop := is_sideways ? ladder_ma - atr_value : close - (atr_value * atr_multiplier)

// Short position entry

if short_condition

strategy.entry("Short", strategy.short, comment="Short: " + market_state)

entry_price := close

ladder_levels := calculate_ladder_levels(close, false)

// Stop Loss calculation (only if active)

if use_stop_loss

current_sl := calculate_stop_loss(close, false)

// Take Profit calculation (only if active)

if use_take_profit

temp_sl = use_stop_loss ? current_sl : close + (atr_value * sl_atr_multiplier)

current_tp := calculate_take_profit(close, temp_sl, false)

// Trailing stop initialization (only if active)

if use_trailing_stop

current_trailing_stop := is_sideways ? ladder_ma + atr_value : close + (atr_value * atr_multiplier)

// Position exit management

if strategy.position_size > 0 // Long position

// If using fixed SL/TP

if use_stop_loss and use_take_profit

strategy.exit("Long Exit", "Long", stop=current_sl, limit=current_tp, comment="SL/TP")

else if use_stop_loss and not use_take_profit

strategy.exit("Long Exit", "Long", stop=current_sl, comment="SL Only")

else if not use_stop_loss and use_take_profit

strategy.exit("Long Exit", "Long", limit=current_tp, comment="TP Only")

// If using trailing stop (optional)

if use_trailing_stop

current_trailing_stop := update_trailing_stop(entry_price, close, true)

if close <= current_trailing_stop

strategy.close("Long", comment="Trailing Stop")

if strategy.position_size < 0 // Short position

// If using fixed SL/TP

if use_stop_loss and use_take_profit

strategy.exit("Short Exit", "Short", stop=current_sl, limit=current_tp, comment="SL/TP")

else if use_stop_loss and not use_take_profit

strategy.exit("Short Exit", "Short", stop=current_sl, comment="SL Only")

else if not use_stop_loss and use_take_profit

strategy.exit("Short Exit", "Short", limit=current_tp, comment="TP Only")

// If using trailing stop (optional)

if use_trailing_stop

current_trailing_stop := update_trailing_stop(entry_price, close, false)

if close >= current_trailing_stop

strategy.close("Short", comment="Trailing Stop")

// ═══════════════════════════════════════════════════════════════════════════════

// VISUALIZATION

// ═══════════════════════════════════════════════════════════════════════════════

// Ladder Average plot

plot(ladder_ma, color=is_sideways ? color.orange : (ma_slope > 0 ? color.green : color.red), linewidth=3, title="Ladder Average")

// Horizontal level plot

plot(is_sideways ? horizontal_level : na, color=color.yellow, style=plot.style_circles, linewidth=2, title="Horizontal Level")

// ATR-based bands

upper_band = ladder_ma + atr_value

lower_band = ladder_ma - atr_value

plot(upper_band, color=color.new(color.blue, 70), title="Upper ATR Band")

plot(lower_band, color=color.new(color.blue, 70), title="Lower ATR Band")

// Stop Loss and Take Profit plots (only if active)

plot(strategy.position_size != 0 and use_stop_loss ? current_sl : na, color=color.red, style=plot.style_circles, linewidth=2, title="Stop Loss")

plot(strategy.position_size != 0 and use_take_profit ? current_tp : na, color=color.green, style=plot.style_circles, linewidth=2, title="Take Profit")

// Trailing stop plot (only if active)

plot(strategy.position_size > 0 and use_trailing_stop ? current_trailing_stop : na, color=color.orange, style=plot.style_stepline, linewidth=2, title="Long Trailing Stop")

plot(strategy.position_size < 0 and use_trailing_stop ? current_trailing_stop : na, color=color.orange, style=plot.style_stepline, linewidth=2, title="Short Trailing Stop")

// Market state background color

bgcolor(is_sideways ? color.new(color.yellow, 95) : (is_strong_trend ? color.new(color.green, 98) : color.new(color.gray, 98)), title="Market State")