Chiến lược Pullback xu hướng tăng giá

0

0

2742

2742

Chiến lược quay trở lại của nhiều người

-

Một, giải thích lý thuyết về chiến lược điểm rút lui đa chiều

- Xu hướng đa đầu là gì?

Để hiểu được xu hướng đa đầu, trước tiên cần biết đường trung bình. đường trung bình là tổng giá đóng cửa trong một khoảng thời gian chia cho giá trung bình trong chu kỳ đó, chẳng hạn như đường trung bình 5 ngày ((MA5), đường trung bình 10 ngày ((MA10) v.v.).

Xu hướng đường trung bình ngắn hạn là kết quả của việc bỏ phiếu vốn, có thể phản ánh ý định đầu tư của nhà đầu tư trong thời gian ngắn.

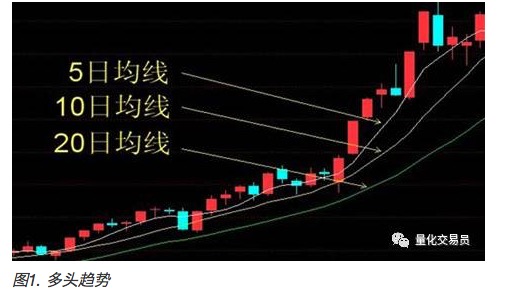

Chu kỳ ngón tay cái của xu hướng đa đầu từ ngắn đến dài có xu hướng di chuyển trung bình từ trên xuống dưới, như trong biểu đồ dưới đây. Dưới xu hướng đa đầu của ngón tay cái, giá cổ phiếu có xu hướng tăng lên. Ngược lại, nó được gọi là đầu không, giá cổ phiếu có xu hướng giảm.

- Điểm rút lui:

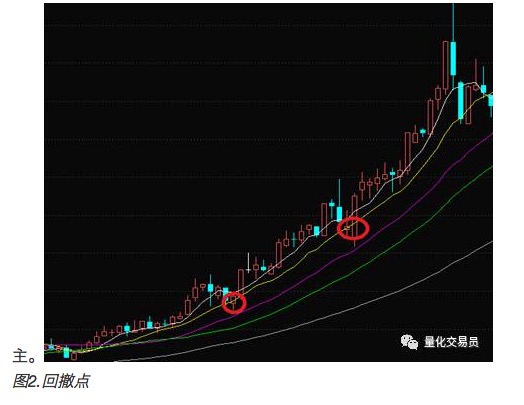

Theo lý thuyết điểm rút lui theo xu hướng đa đầu: xu hướng đa đầu là cơ sở để quyết định một cổ phiếu có thể mua, trong khi điểm rút lui chỉ ra thời điểm mua cổ phiếu đó.

Điểm rút lui là khi xu hướng đa đầu không thay đổi, giá cổ phiếu giảm tạm thời do giá cổ phiếu do các nhà đầu tư ngắt đường gây ra sau khi kiếm được lợi nhuận. Theo lý thuyết xu hướng đa đầu, nếu xu hướng đa đầu vẫn có thể duy trì, thì cổ phiếu có thể được coi là dài hạn

-

Số lượng chiến lược

Sau khi hiểu được chiến lược này, trong thực tế, chiến lược này có một số chi tiết định lượng cụ thể, và chính những chi tiết này quyết định khả năng hoạt động và lợi nhuận của chiến lược này.

1, tham số trong chiến lược

(1) Các tham số trong tín hiệu mua:

A tham số điểm rút lui:

Lợi nhuận có thể thu được nhiều hơn khi giá cổ phiếu giảm xuống mức độ nào? Ví dụ: 5% hoặc 10% hoặc điểm giảm chạm mức trung bình 5 ngày, 10 ngày, v.v.

B tham số ngày xu hướng đa đầu T:

Các nhà nghiên cứu đã nghiên cứu các xu hướng đa đầu bằng cách phân tích số ngày.

Hoặc có thể chọn mua cổ phiếu theo xu hướng đa chiều khi chưa có sự rút lui?

(2) Các tham số trong tín hiệu bán ra (tín hiệu dừng và tín hiệu dừng):

Chiến lược rút lui nhiều đầu cũng không nhất thiết có thể đảm bảo thu nhập. Trong một số trường hợp, có thể thiết lập tín hiệu chuyển vị trí, có nhiều khả năng đảm bảo thu nhập.

C Cấu trúc điểm dừng lỗ:

Có thể thiết lập các loại tín hiệu dừng lỗ khác nhau, chẳng hạn như thiết lập điểm dừng lỗ ở một tỷ lệ nhất định, hoặc thay đổi vị trí khi xu hướng đa đầu thay đổi. Tùy thuộc vào tín hiệu khác nhau, có thể có được các trường hợp thu nhập khác nhau.

(3) Tối ưu hóa tham số:

Có thể sử dụng các cụm tham số khác nhau để mô phỏng một lượng lớn giao dịch, và dựa trên kết quả của mô phỏng, kết hợp một cụm tham số hoạt động tốt hơn đối với các tình huống lịch sử.

Tất nhiên, thị trường chứng khoán luôn thay đổi, và không có gì đảm bảo rằng các tham số cụ thể được đưa ra trong một tình huống lịch sử nhất định sẽ được áp dụng sau này.

-

3. Thực hiện chiến lược giao dịch mô phỏng

- 1 . Chuẩn bị dữ liệu

Dữ liệu ngày tháng lịch sử cổ phiếu A + dữ liệu về nhân tố quyền lợi.

- Chiến lược và tham số giao dịch:

(1) Định nghĩa điểm rút lui: Giá mở cửa của cổ phiếu thấp hơn giá đường trung bình 10 ngày

Giá mở cửa < giá trung bình 10 ngày ((giá đóng cửa)

Định nghĩa đa đầu: đường trung bình 5 ngày, 10 ngày, 20 ngày, 60 ngày giảm dần

Giá trung bình 5 ngày> Giá trung bình 10 ngày> Giá trung bình 20 ngày> Giá trung bình 60 ngày

- (2) Tiêu chuẩn dừng lỗ và dừng: Khi cổ phiếu lỗ hơn 10% giữa giá đóng cửa và giá mua: abs ((giá mua - giá mở cửa ngày) / giá mua> 10% thì dừng lỗ và dừng.

abs ((giá mở - giá mua) / giá mua> 10

- 3/ Quá trình giao dịch

(1) Đặt ngày kết thúc giao dịch:

(2) Vào ngày bắt đầu giao dịch, theo chiến lược chọn cổ phiếu nêu trên, chọn 20 cổ phiếu trong số các cổ phiếu được niêm yết vào ngày đó, mua 1000 cổ phiếu mỗi cổ phiếu theo giá mở cửa để giữ;

(3) Bắt đầu mỗi ngày giao dịch bằng cách bán cổ phiếu theo tiêu chuẩn dừng lỗ, giả sử bán theo giá mở cửa, và bán thu nhập như là vốn có thể sử dụng; và đồng thời chọn một số lượng cổ phiếu theo chiến lược chọn cổ phiếu, và mua và giữ một phần chênh lệch so với vị trí nắm giữ, với tổng số 20 cổ phiếu nắm giữ;

(6) Sau N ngày của chu kỳ, tính tổng lợi nhuận trong một ngày giao dịch

Lãi suất: ((giá trị vị trí vào ngày cuối cùng - vốn ngày đầu tiên) / vốn ngày đầu tiên

-

3 - Mô phỏng kết quả giao dịch

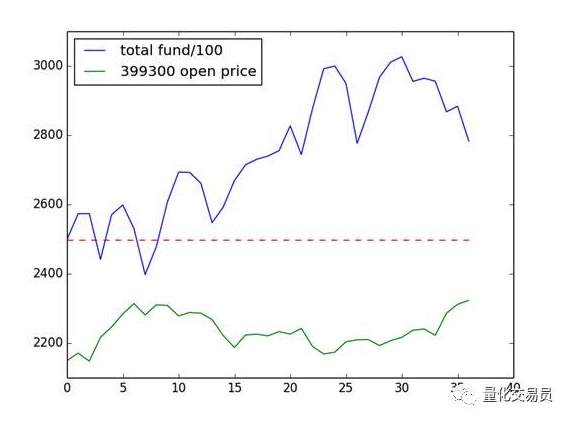

Ngày bắt đầu: 2014-01-02, ngày kết thúc: 2014-02-28

Khoản tiền gốc là 249800, tài sản cuối cùng là 278313, lợi nhuận là 11.41%, đã giành chiến thắng trong chỉ số 300 trong cùng kỳ.

Kết quả:

-

Bổ sung

Một hoặc hai tháng là thời gian để kiểm tra dữ liệu, nhưng không nhất thiết là phổ biến.

-

- Không tính đến các trường hợp đặc biệt như cổ phần mới, ngừng hoạt động, bị ST;

3, vấn đề cơ bản: nền tảng lý thuyết của chiến lược này là trong ngắn hạn, thị trường được thúc đẩy bởi cảm xúc, không thể hiện tác động của bất kỳ yếu tố nào ngoài giá cả, do đó không có hiệu quả trong thời gian dài.

-

V. Những vấn đề trong quá trình thực hiện

- Mỗi ngày giao dịch phải xử lý đường trung bình của hơn 3000 cổ phiếu, số lượng tính toán lớn, nếu kéo dài chu kỳ, sẽ làm cho thời gian hoạt động kéo dài. Giải pháp là tính toán trước dữ liệu đường trung bình của cổ phiếu.

Các bạn học sinh có thể thử nghiệm với phương pháp định lượng nhà phát minh!

Trích từ Quantify Trader