Kết hợp chiến lược giao dịch đảo ngược 123 và RSI được làm mịn

Tổng quan

Chiến lược này có thể được sử dụng cho bất kỳ giống nào trong bất kỳ chu kỳ nào và là một chiến lược giao dịch đảo ngược xu hướng rất phổ biến.

Nguyên tắc chiến lược

123 Đánh giá hình thức đảo ngược: Khi giá đóng cửa hai ngày hiện tại tạo thành điểm cao thấp, giá đóng cửa ngày thứ ba cao hơn giá đóng cửa ngày trước, là tín hiệu đảo ngược đáy; Khi giá đóng cửa hai ngày hiện tại tạo thành điểm cao thấp, giá đóng cửa ngày thứ ba thấp hơn giá đóng cửa ngày trước, là tín hiệu đảo ngược đỉnh.

Xác định chỉ số RSI bằng phẳng: Chỉ số RSI bằng phẳng bằng phương pháp trung bình di chuyển có trọng lượng, giảm độ trễ của chỉ số RSI. Khi chỉ số RSI vượt qua ngưỡng giá cao được thiết lập, tín hiệu mua; Khi chỉ số RSI vượt qua ngưỡng giá thấp được thiết lập, tín hiệu bán.

Tín hiệu chiến lược: Chỉ khi tín hiệu hình dạng 123 đảo ngược và tín hiệu chỉ số RSI trơn, tín hiệu giao dịch sẽ được tạo ra. Làm nhiều tín hiệu là 123 đảo ngược tạo ra tín hiệu đáy và vượt qua mức cao trên chỉ số RSI; tín hiệu hỏng là 123 đảo ngược tạo ra tín hiệu đỉnh và vượt qua mức thấp dưới chỉ số RSI.

Lợi thế chiến lược

Kết hợp chỉ số RSI với hình thức đảo ngược có thể xác định chính xác hơn điểm đảo ngược.

Chỉ số RSI trơn bằng cách xử lý trơn, có thể làm giảm sự chậm trễ của chỉ số RSI thông thường.

Hình dạng đảo ngược đơn giản và rõ ràng, dễ dàng đánh giá thực hiện.

Các tham số có thể được điều chỉnh linh hoạt, phù hợp với các giống và chu kỳ khác nhau, được sử dụng trong phạm vi rộng.

Có thể dễ dàng tối ưu hóa và cải tiến, có rất nhiều không gian mở rộng.

Rủi ro chiến lược

Hình dạng đảo ngược 123 là đơn giản, không nhạy cảm với điều chỉnh băng tần nhỏ, có thể tạo ra tín hiệu giả.

Chỉ số RSI trơn không được tối ưu hóa đủ, các tham số điều chỉnh dễ bị tối ưu hóa quá mức.

Cần có hình dạng đảo ngược và đồng hướng của chỉ số RSI để tạo ra tín hiệu, và tín hiệu có thể không được tạo ra với tần số cao.

Nếu không tính đến chi phí giao dịch, một khoản tiền nhỏ có thể khó kiếm được lợi nhuận.

Không có cơ chế ngăn chặn tổn thất, không thể kiểm soát tổn thất đơn lẻ.

Hướng tối ưu hóa chiến lược

Tối ưu hóa các tham số RSI trơn để tìm ra sự kết hợp tham số tốt nhất.

Thêm các chỉ số hoặc hình dạng khác để lọc và cải thiện chất lượng tín hiệu.

Thêm các cơ chế dừng lỗ để kiểm soát tổn thất đơn lẻ.

Xem xét chi phí giao dịch, điều chỉnh tham số để phù hợp với số tiền khác nhau.

Kiểm tra các thiết lập tham số của các giống và chu kỳ khác nhau để tìm kiếm sự kết hợp tham số tối ưu.

Thêm chức năng tối ưu hóa tham số tự động.

Tóm tắt

Chiến lược tổng thể của chiến lược này rõ ràng và đơn giản, có thể xác định hiệu quả các chỉ số đánh giá xu hướng tiềm năng bằng cách kết hợp hình thức đảo ngược. Ưu điểm của chiến lược là có thể áp dụng rộng rãi và dễ dàng tối ưu hóa, nhưng cũng có một số rủi ro, cần chú ý phòng ngừa và tối ưu hóa liên tục. Nhìn chung, chiến lược này là một chiến lược giao dịch đảo ngược đường ngắn phổ biến và thực tế, đáng để nghiên cứu và ứng dụng sâu hơn.

/*backtest

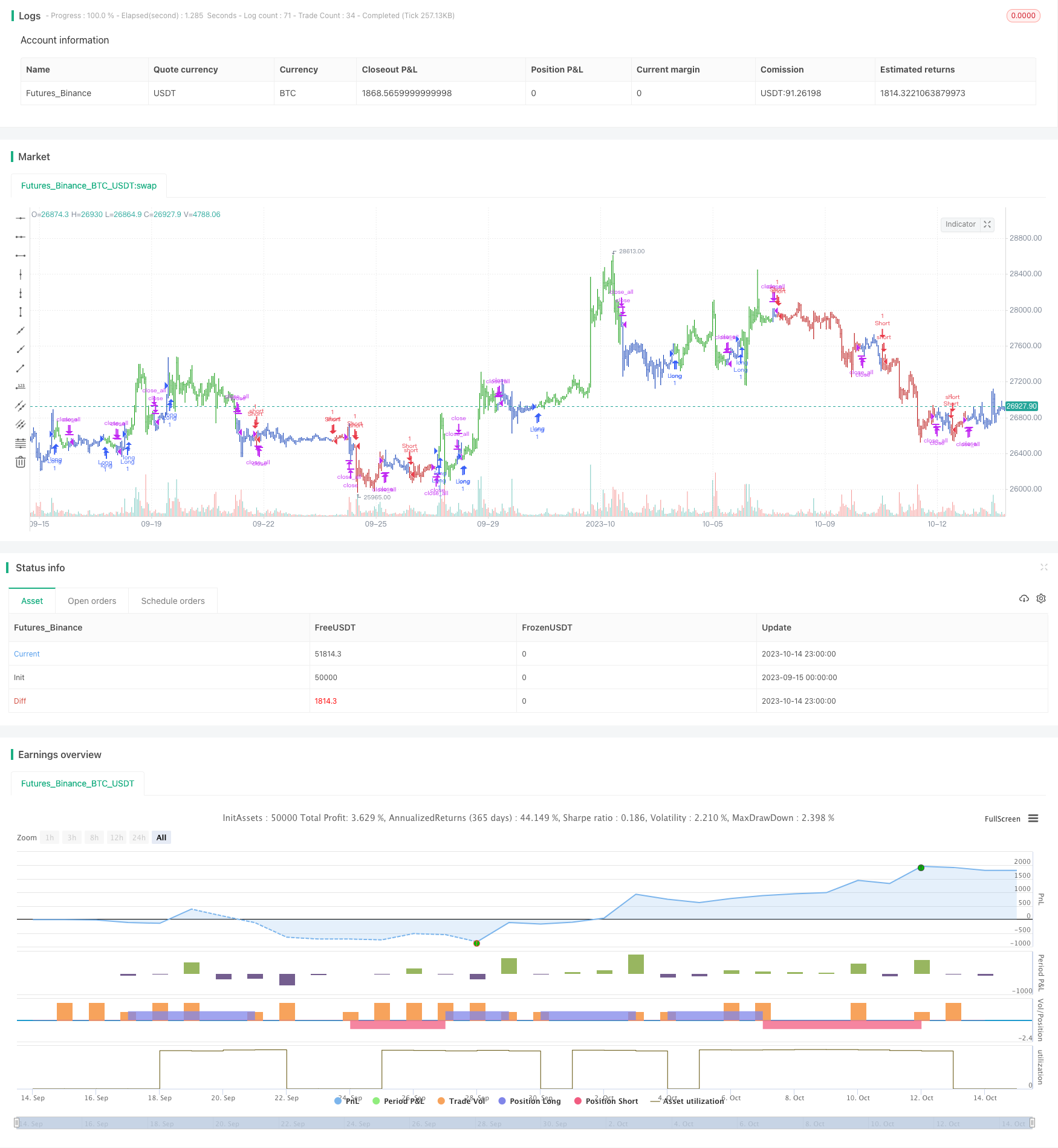

start: 2023-09-15 00:00:00

end: 2023-10-15 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

////////////////////////////////////////////////////////////

// Copyright by HPotter v1.0 20/07/2021

// This is combo strategies for get a cumulative signal.

//

// First strategy

// This System was created from the Book "How I Tripled My Money In The

// Futures Market" by Ulf Jensen, Page 183. This is reverse type of strategies.

// The strategy buys at market, if close price is higher than the previous close

// during 2 days and the meaning of 9-days Stochastic Slow Oscillator is lower than 50.

// The strategy sells at market, if close price is lower than the previous close price

// during 2 days and the meaning of 9-days Stochastic Fast Oscillator is higher than 50.

//

// Second strategy

// This is new version of RSI oscillator indicator, developed by John Ehlers.

// The main advantage of his way of enhancing the RSI indicator is smoothing

// with minimum of lag penalty.

//

// WARNING:

// - For purpose educate only

// - This script to change bars colors.

////////////////////////////////////////////////////////////

Reversal123(Length, KSmoothing, DLength, Level) =>

vFast = sma(stoch(close, high, low, Length), KSmoothing)

vSlow = sma(vFast, DLength)

pos = 0.0

pos := iff(close[2] < close[1] and close > close[1] and vFast < vSlow and vFast > Level, 1,

iff(close[2] > close[1] and close < close[1] and vFast > vSlow and vFast < Level, -1, nz(pos[1], 0)))

pos

SRSI(Length, TopBand,LowBand) =>

pos = 0.0

xValue = (close + 2 * close[1] + 2 * close[2] + close[3] ) / 6

CU23 = sum(iff(xValue > xValue[1], xValue - xValue[1], 0), Length)

CD23 = sum(iff(xValue < xValue[1], xValue[1] - xValue, 0), Length)

nRes = iff(CU23 + CD23 != 0, CU23/(CU23 + CD23), 0)

pos:= iff(nRes > TopBand, 1,

iff(nRes < LowBand, -1, nz(pos[1], 0)))

pos

strategy(title="Combo Backtest 123 Reversal & Smoothed RSI", shorttitle="Combo", overlay = true)

line1 = input(true, "---- 123 Reversal ----")

Length = input(14, minval=1)

KSmoothing = input(1, minval=1)

DLength = input(3, minval=1)

Level = input(50, minval=1)

//-------------------------

line2 = input(true, "---- Smoothed RSI ----")

LengthRSI = input(10, minval=1)

TopBand = input(0.8, step=0.01)

LowBand = input(0.2, step=0.01)

reverse = input(false, title="Trade reverse")

posReversal123 = Reversal123(Length, KSmoothing, DLength, Level)

posSRSI = SRSI(LengthRSI, TopBand,LowBand )

pos = iff(posReversal123 == 1 and posSRSI == 1 , 1,

iff(posReversal123 == -1 and posSRSI == -1, -1, 0))

possig = iff(reverse and pos == 1, -1,

iff(reverse and pos == -1 , 1, pos))

if (possig == 1 )

strategy.entry("Long", strategy.long)

if (possig == -1 )

strategy.entry("Short", strategy.short)

if (possig == 0)

strategy.close_all()

barcolor(possig == -1 ? #b50404: possig == 1 ? #079605 : #0536b3 )