Hệ thống trung bình động đảo ngược theo dõi đường kép

Tổng quan

Hệ thống đường trung bình đảo ngược theo dõi hai chiều kết hợp chiến lược đảo ngược hình dạng 123 và chiến lược bảng cân bằng đầu tiên nhằm phát hiện cơ hội đảo ngược và theo dõi xu hướng để có được lợi nhuận vượt trội.

Nguyên tắc chiến lược

Chiến lược này bao gồm hai chiến lược con:

- 123 chiến lược đảo ngược hình dạng

Chiến lược này giao dịch dựa trên hình thức giá.

- Khi giá đóng cửa tăng 2 ngày liên tiếp và K-line chậm 9 ngày dưới 50.

- Khi giá đóng cửa giảm hai ngày liên tiếp và đường K nhanh hơn 50 ngày 9, hãy tháo lỗ

Chiến lược này sử dụng giá phá vỡ giá đóng cửa ngày hôm trước để đánh giá sự đảo ngược và sử dụng chỉ số K-line của cổ phiếu để loại bỏ sự biến động.

- Chiến lược bảng cân bằng

Chiến lược này được giao dịch dựa trên một bảng cân bằng năm đường giao dịch.

- Làm nhiều hơn khi giá đóng cửa cao hơn đường chuẩn

- Cắt cổ phiếu khi giá đóng cửa thấp hơn đường chuyển đổi

Trong đó, đường viền là điểm trung bình của giá cao nhất và giá thấp nhất trong 26 ngày qua, đường chuyển đổi là điểm trung bình của giá cao nhất và giá thấp nhất trong 9 ngày qua. Chiến lược này sử dụng xu hướng khai thác hệ thống chéo đường thẳng.

Chiến lược cuối cùng được kết hợp dựa trên tín hiệu của hai chiến lược con, khi cả hai cùng mở vị trí khi nhìn thấy nhiều hoặc nhìn thấy ít, khác nhau khi nhìn thấy thấp.

Phân tích lợi thế

- Kết hợp đảo ngược và xu hướng, có thể nắm bắt cơ hội đảo ngược và theo dõi xu hướng, có thể linh hoạt trong chiến lược.

- Hình dạng 123 đơn giản và thiết thực, có thể xác định hiệu quả các điểm biến đổi quan trọng.

- Các tham số bảng cân bằng đã được tối ưu hóa, nguy cơ đột phá nhỏ.

- Hai loại chiến lược khác nhau có thể được kết hợp để tối ưu hóa chiến lược.

Phân tích rủi ro

- Chiến lược đảo ngược dễ bị mắc bẫy và có nguy cơ thua lỗ. Bạn có thể rút ngắn chu kỳ giao dịch một cách thích hợp hoặc tăng mức dừng lỗ để kiểm soát rủi ro.

- Bảng cân bằng một mắt dễ bị đặt trong tình huống biến động, có thể điều chỉnh các tham số thích hợp hoặc thêm điều kiện lọc để giảm giao dịch không cần thiết.

- Khi hai chiến lược được kết hợp, các tham số không phù hợp có thể dẫn đến tín hiệu quá thường xuyên hoặc khan, cần được kiểm tra cẩn thận và tối ưu hóa.

Hướng tối ưu hóa

- Kiểm tra nhiều kết hợp các chỉ số để tìm các phương tiện lọc tốt hơn. Ví dụ: chỉ số kết hợp năng lượng.

- Tối ưu hóa các tham số của bảng cân bằng ban đầu để phù hợp hơn với đặc điểm sản phẩm cụ thể.

- Tăng cơ chế dừng lỗ. Bạn có thể thiết lập dừng lỗ theo ATR.

- Thêm mô-đun quản lý tiền để kiểm soát rủi ro.

- Trong quá trình phản hồi, chúng tôi thu thập nhiều dữ liệu hơn, thử nghiệm nhiều phương diện về chiến lược, phát hiện các vấn đề và liên tục tối ưu hóa.

Tóm tắt

Những ưu điểm của việc sử dụng các chiến lược đảo ngược và xu hướng tổng hợp của hệ thống đường trung bình đảo ngược theo dõi hai đường, đạt được lợi nhuận vượt trội thông qua tối ưu hóa tham số và kết hợp chiến lược. Chiến lược này có một số lợi thế giao dịch, nhưng cũng có rủi ro bị che đậy và dừng. Chúng ta cần phải tiếp tục tối ưu hóa logic chiến lược trong phản hồi, và được hỗ trợ bởi các biện pháp quản lý rủi ro nghiêm ngặt để nâng cao sự ổn định và hiệu suất của chiến lược.

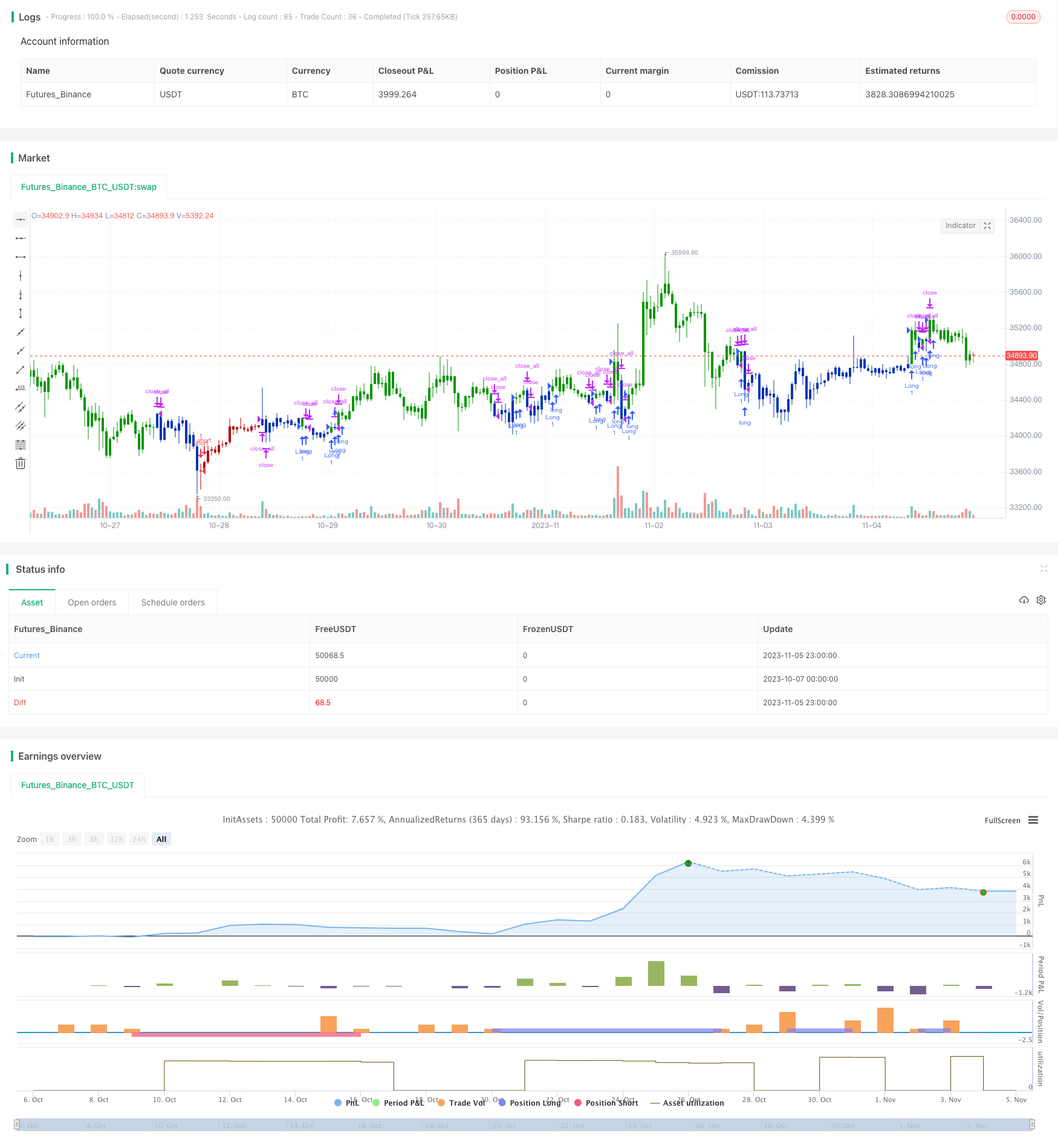

/*backtest

start: 2023-10-07 00:00:00

end: 2023-11-06 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

////////////////////////////////////////////////////////////

// Copyright by HPotter v1.0 26/11/2020

// This is combo strategies for get a cumulative signal.

//

// First strategy

// This System was created from the Book "How I Tripled My Money In The

// Futures Market" by Ulf Jensen, Page 183. This is reverse type of strategies.

// The strategy buys at market, if close price is higher than the previous close

// during 2 days and the meaning of 9-days Stochastic Slow Oscillator is lower than 50.

// The strategy sells at market, if close price is lower than the previous close price

// during 2 days and the meaning of 9-days Stochastic Fast Oscillator is higher than 50.

//

// Second strategy

// Ichimoku Strategy

//

// WARNING:

// - For purpose educate only

// - This script to change bars colors.

////////////////////////////////////////////////////////////

Reversal123(Length, KSmoothing, DLength, Level) =>

vFast = sma(stoch(close, high, low, Length), KSmoothing)

vSlow = sma(vFast, DLength)

pos = 0.0

pos := iff(close[2] < close[1] and close > close[1] and vFast < vSlow and vFast > Level, 1,

iff(close[2] > close[1] and close < close[1] and vFast > vSlow and vFast < Level, -1, nz(pos[1], 0)))

pos

middleDonchian(Length) =>

lower = lowest(Length)

upper = highest(Length)

avg(upper, lower)

Ichimoku2c(conversionPeriods, basePeriods,laggingSpan2Periods,displacement) =>

pos = 0.0

Tenkan = middleDonchian(conversionPeriods)

Kijun = middleDonchian(basePeriods)

xChikou = close

SenkouA = middleDonchian(laggingSpan2Periods)

SenkouB = (Tenkan[basePeriods] + Kijun[basePeriods]) / 2

pos := iff(close < SenkouA[displacement], -1,

iff(close > SenkouB, 1, nz(pos[1], 0)))

pos

strategy(title="Combo Backtest 123 Reversal & Ichimoku2c", shorttitle="Combo", overlay = true)

Length = input(14, minval=1)

KSmoothing = input(1, minval=1)

DLength = input(3, minval=1)

Level = input(50, minval=1)

//-------------------------

conversionPeriods = input(9, minval=1),

basePeriods = input(26, minval=1)

laggingSpan2Periods = input(52, minval=1),

displacement = input(26, minval=1)

reverse = input(false, title="Trade reverse")

posReversal123 = Reversal123(Length, KSmoothing, DLength, Level)

posIchimoku2c = Ichimoku2c(conversionPeriods, basePeriods,laggingSpan2Periods,displacement)

pos = iff(posReversal123 == 1 and posIchimoku2c == 1 , 1,

iff(posReversal123 == -1 and posIchimoku2c == -1, -1, 0))

possig = iff(reverse and pos == 1, -1,

iff(reverse and pos == -1 , 1, pos))

if (possig == 1)

strategy.entry("Long", strategy.long)

if (possig == -1)

strategy.entry("Short", strategy.short)

if (possig == 0)

strategy.close_all()

barcolor(possig == -1 ? #b50404: possig == 1 ? #079605 : #0536b3 )