Chiến lược theo xu hướng dựa trên sức mạnh khối lượng

Tổng quan

Chiến lược này sử dụng phương pháp theo dõi xu hướng, bằng cách tính toán sự thay đổi khối lượng giao dịch, để xác định xu hướng của thị trường, thiết lập vị trí tại giai đoạn bắt đầu của xu hướng và dừng vị trí khi xu hướng kết thúc.

Nguyên tắc chiến lược

- Tính toán giá điển hình typical, tỷ lệ lợi nhuận logarithm inter, tỷ lệ lợi nhuận chênh lệch vinter

- Tính toán khối lượng giao dịch trung bình Vape, khối lượng giao dịch tối đa Vmax

- Tính biến đổi giá mf, so với cutoff chênh lệch, tính giá động vcp

- Tổng vcp được lấy từ chỉ số vfi, tính vfi và vfima trung bình của nó.

- So sánh kích thước của vfi và vfima, nhận được chênh lệch của chỉ số giá trị dVFI để xác định hướng xu hướng

- Khi DVFI lên 0 là tín hiệu tăng giá, khi đi xuống 0 là tín hiệu giảm giá

- Thiết lập chiến lược giao dịch nhiều lần theo mô hình DVFI

Phân tích lợi thế chiến lược

- Chiến lược này xem xét đầy đủ ảnh hưởng của sự thay đổi khối lượng giao dịch đối với phán đoán xu hướng, có thể nắm bắt chính xác hơn các điểm biến đổi xu hướng bằng cách đo cường độ của xu hướng bằng các chỉ số động lực.

- Chiến lược này bao gồm tính toán giảm giá của khối lượng giao dịch, có thể lọc các biến động bình thường, chỉ nắm bắt hành vi tập thể của các quỹ lớn và tránh bị lừa bởi tiếng ồn thị trường.

- Việc đánh giá giá cả liên kết, giá cả và khối lượng giao dịch được xem xét tổng hợp, có thể tránh được đột phá giả.

- Sử dụng bộ lọc thống nhất và phán đoán logic, bạn có thể lọc ra hầu hết các tín hiệu giả.

- Theo dõi xu hướng thay vì dự đoán sự đảo ngược, rất phù hợp với giao dịch xu hướng đường dài và trung bình, có lợi cho việc nắm bắt hướng chính của thị trường.

Phân tích rủi ro chiến lược

- Chiến lược này chủ yếu dựa trên sự thay đổi khối lượng giao dịch để đánh giá xu hướng, hiệu quả sẽ giảm giá trong các giống không hoạt động về khối lượng giao dịch.

- Dữ liệu khối lượng giao dịch dễ bị thao túng, có thể tạo ra tín hiệu sai lệch, cần phải phòng ngừa sự lệch giá.

- Các mối quan hệ giá trị-số lượng thường bị chậm trễ, có thể bỏ lỡ thời điểm tốt nhất để bắt đầu xu hướng.

- Phương pháp dừng lỗ lỏng lẻo có thể dừng lỗ quá sớm và không thể nắm bắt xu hướng lâu dài.

- Không có khả năng đáp ứng hiệu quả với sự điều chỉnh ngắn hạn và có thể không nhạy cảm với các sự kiện bất ngờ.

Có thể xem xét thêm hệ thống đường trung bình, chỉ số tỷ lệ dao động để tối ưu hóa đầu vào và dừng lỗ; kết hợp với nhiều nguồn dữ liệu phân tích quan hệ giá trị, ngăn chặn tín hiệu sai lệch; thêm các chỉ số kỹ thuật thích hợp để nâng cao phản ứng với điều chỉnh ngắn hạn.

Hướng tối ưu hóa chiến lược

Để tối ưu hóa điều kiện nhập học, bạn có thể xem xét thêm các phán quyết như đường trung bình, điểm cực đoan, để xác định nhập học sau khi xu hướng bắt đầu.

Tối ưu hóa phương thức dừng lỗ, bạn có thể thiết lập dừng di chuyển, dừng mức độ, v.v., để dừng lỗ gần hơn giá, theo dõi xu hướng dừng.

Thêm vào đó là các phân khúc định hướng, như ADX, có thể tránh được các giao dịch sai lầm của thị trường ngang và biến động.

Thiết lập tham số tối ưu hóa, có thể tìm kiếm các tổ hợp tham số tối ưu bằng cách truy xuất dữ liệu dài hơn.

Chiến lược sẽ mở rộng đến nhiều giống hơn, tìm kiếm những giống có chất lượng tốt hơn và có khối lượng giao dịch tích cực hơn.

Xem xét thêm mô hình học máy, sử dụng nhiều dữ liệu hơn để đánh giá quan hệ giá trị và chất lượng tín hiệu.

Tóm tắt

Chiến lược này có ý tưởng tổng thể rõ ràng, các chỉ số cốt lõi dễ hiểu, xác định hướng xu hướng một cách đáng tin cậy. Ưu điểm của chiến lược là nhấn mạnh sự thay đổi khối lượng giao dịch, phù hợp để theo dõi xu hướng đường dài trung bình, nhưng cần phòng ngừa tín hiệu sai lệch.

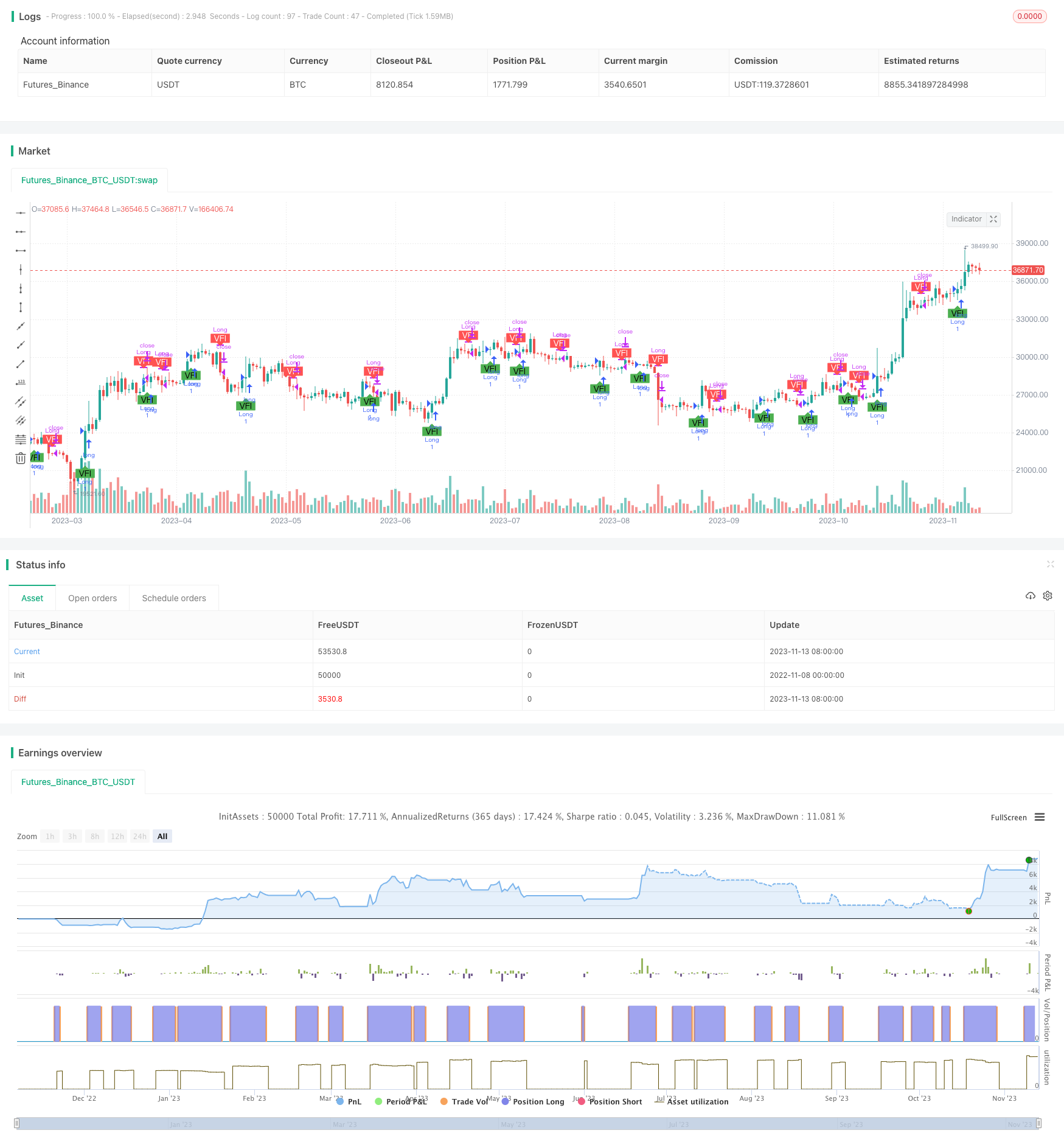

/*backtest

start: 2022-11-08 00:00:00

end: 2023-11-14 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

strategy("Strategy for Volume Flow Indicator with alerts and markers on the chart", overlay=true)

// This indicator has been copied form Lazy Bear's code

lengthVFI = 130

coefVFI = 0.2

vcoefVFI = 2.5

signalLength= 5

smoothVFI=true

ma(x,y) => smoothVFI ? sma(x,y) : x

typical=hlc3

inter = log( typical ) - log( typical[1] )

vinter = stdev(inter, 30 )

cutoff = coefVFI * vinter * close

vave = sma( volume, lengthVFI )[1]

vmax = vave * vcoefVFI

vc = iff(volume < vmax, volume, vmax)

mf = typical - typical[1]

vcp = iff( mf > cutoff, vc, iff ( mf < -cutoff, -vc, 0 ) )

vfi = ma(sum( vcp , lengthVFI )/vave, 3)

vfima=ema( vfi, signalLength )

dVFI=vfi-vfima

bullishVFI = dVFI > 0 and dVFI[1] <=0

bearishVFI = dVFI < 0 and dVFI[1] >=0

longCondition = dVFI > 0 and dVFI[1] <=0

shortCondition = dVFI < 0 and dVFI[1] >=0

plotshape(bullishVFI, color=color.green, style=shape.labelup, textcolor=#000000, text="VFI", location=location.belowbar, transp=0)

plotshape(bearishVFI, color=color.red, style=shape.labeldown, textcolor=#ffffff, text="VFI", location=location.abovebar, transp=0)

alertcondition(bullishVFI, title='Bullish - Volume Flow Indicator', message='Bullish - Volume Flow Indicator')

alertcondition(bearishVFI, title='Bearish - Volume Flow Indicator', message='Bearish - Volume Flow Indicator')

if(year > 2018)

strategy.entry("Long", strategy.long, when=dVFI > 0 and dVFI[1] <=0)

if(shortCondition)

strategy.close(id="Long")