Chiến lược sốc chỉ báo kép

Tổng quan

Chiến lược này thực hiện các hoạt động mua và bán trong một khoảng thời gian dao động nhất định bằng cách kết hợp sử dụng chỉ số ngẫu nhiên RSI và chỉ số dao động ngẫu nhiên Stochastic Oscillator với các tham số nhất định.

Nguyên tắc chiến lược

Các tham số như giá trị K, giá trị D và giá trị SD của Stochastic Oscillator, và tham số chu kỳ của chỉ số RSI được xác định đầu tiên trong mã. Sau khi tính giá trị của Stochastic Oscillator và RSI cho mỗi dòng K, nếu RSI nhỏ hơn 20 và giá trị K cũng thấp hơn 20, đó là tín hiệu mua quá mức và làm trống; Nếu RSI lớn hơn 80 và giá trị K cũng cao hơn 80, đó là tín hiệu bán quá mức và làm nhiều hơn.

Phân tích lợi thế

Chiến lược lọc hai chỉ số này có thể làm giảm hiệu quả các giao dịch không cần thiết trong chiến lược Stochastic thông thường. Đồng thời kết hợp với chỉ số xu hướng RSI, có thể tránh giao dịch mù khi không có xu hướng rõ ràng. Vì vậy, chiến lược chỉ số kết hợp này có thể cải thiện chất lượng tín hiệu, giảm tín hiệu giả và kiểm soát rủi ro tốt hơn.

Phân tích rủi ro

Rủi ro lớn nhất của chiến lược này là các tham số được chỉ định không nhất thiết phải áp dụng cho tất cả các giống và tất cả các khoảng thời gian, chẳng hạn như trong chu kỳ thời gian phân đoạn, các tham số của RSI và Stochastic cần phải được điều chỉnh. Ngoài ra, chiến lược kiểu Stochastic sẽ tạo ra tổn thất lớn hơn khi xu hướng thay đổi mạnh mẽ. Do đó, chiến lược này phù hợp hơn cho môi trường thị trường có sự biến động của bảng xếp hạng.

Hướng tối ưu hóa

Có thể thử nghiệm nhiều kết hợp các chỉ số hơn, chẳng hạn như kết hợp MACD với Stochastic hoặc RSI để tạo ra một bộ lọc đa chỉ số; điều chỉnh các giá trị tham số cụ thể của RSI và Stochastic để tìm kiếm các kết hợp tham số tốt nhất; có thể điều chỉnh độ dừng lỗ theo động thái của biến động trong N ngày gần đây. Bằng cách tối ưu hóa tham số và tối ưu hóa chỉ số, hiệu suất chiến lược có thể được cải thiện liên tục.

Tóm tắt

Chiến lược này sử dụng tổng hợp chỉ số Stochastic và chỉ số cường độ xu hướng RSI để lọc chỉ số kép, có thể xác định hiệu quả tình huống quá mua quá bán, phù hợp với thị trường bị xoay chuyển, hiệu quả cao hơn chiến lược chỉ số Stochastic đơn lẻ. Bằng cách tối ưu hóa các tham số và kết hợp các chỉ số, hiệu quả chiến lược có thể được nâng cao hơn nữa.

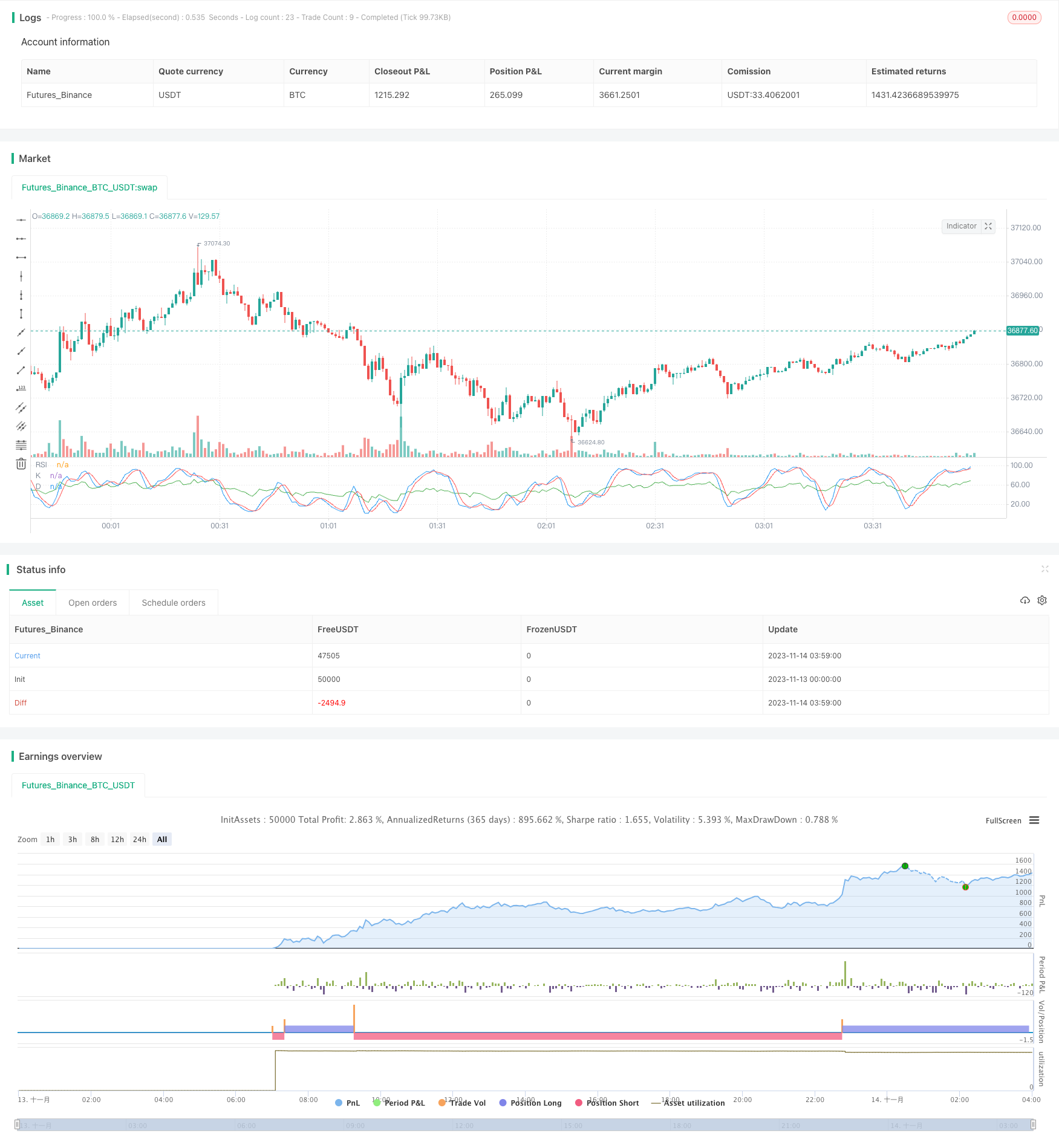

/*backtest

start: 2023-11-13 00:00:00

end: 2023-11-14 04:00:00

period: 1m

basePeriod: 1m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

strategy("Estrategia de Oscilador Estocástico y RSI", overlay=false)

// Configuración del Oscilador Estocástico

fastK = input(14, title="K", minval=1)

slowK = input(3, title="D", minval=1)

slowD = input(3, title="SD", minval=1)

overSold = input(20, title="Oversold")

overBought = input(80, title="Overbought")

// Configuración del RSI

rsiPeriod = input(14, title="RSI Period")

// Cálculo del Oscilador Estocástico

k = sma(stoch(close, high, low, fastK), slowK)

d = sma(k, slowD)

// Cálculo del RSI

rsi = rsi(close, rsiPeriod)

// Lógica de la estrategia

if (rsi < overSold and k < overSold)

strategy.entry("Compra", strategy.long)

if (rsi > overBought and k > overBought)

strategy.entry("Venta", strategy.short)

// Establecer stop loss y take profit

stopLoss = input(100, title="Stop Loss")

takeProfit = input(100, title="Take Profit")

strategy.exit("Stop Loss / Take Profit", "Compra", stop=close - stopLoss, limit=close + takeProfit)

strategy.exit("Stop Loss / Take Profit", "Venta", stop=close + stopLoss, limit=close - takeProfit)

// Trama de gráfico

plot(k, color=color.blue, title="K")

plot(d, color=color.red, title="D")

plot(rsi, color=color.green, title="RSI")