Chiến lược giao dịch định lượng dựa trên RSI và đường trung bình động MA

Tổng quan

Chiến lược này được gọi là chiến lược hai đường đồng nhất, ý tưởng cốt lõi của nó là sử dụng hai chỉ số tương đối mạnh yếu ((RSI) và đường trung bình di chuyển ((MA) để tạo ra tín hiệu giao dịch. Cụ thể, khi đường RSI đi từ trên xuống qua đường MA, nó tạo ra tín hiệu mua; khi đường RSI đi từ dưới lên qua đường MA, nó tạo ra tín hiệu bán. Chiến lược này tương đối đơn giản, nhưng bằng cách kết hợp hai loại chỉ số khác nhau, nó có thể giảm hiệu quả tín hiệu giả và tăng độ tin cậy của tín hiệu.

Nguyên tắc

Lập luận cơ bản của chiến lược hai đường thẳng là:

- Tính RSI để phản ánh tình trạng mua bán quá mức của cổ phiếu

- Tính MA để xác định xu hướng giá trung bình

- RSI tạo ra tín hiệu mua khi giảm từ mức cao, đi từ vùng mua quá mức sang vùng bán quá mức và đi qua MA

- Khi RSI tăng từ mức thấp, đi từ vùng oversold sang vùng oversold và vượt qua MA, tạo ra tín hiệu bán

Khi các tín hiệu giao dịch trên xảy ra, chúng tôi sẽ vẽ các dấu hiệu liên quan trên biểu đồ để dễ dàng đánh giá trực quan. Đây là quy trình làm việc tổng thể của chiến lược hai đường thẳng.

Ưu điểm

Ưu điểm lớn nhất của chiến lược hai đường trung bình là có thể kết hợp hiệu quả các chỉ số xu hướng và chỉ số bán tháo, làm cho tín hiệu giao dịch đáng tin cậy hơn. Cụ thể, có một số lợi thế chính sau đây:

Giảm tín hiệu giả. RSI và MA được sử dụng kết hợp để xác nhận tín hiệu lẫn nhau và tránh tín hiệu giả do chỉ số đơn lẻ tạo ra.

Tăng tỷ lệ chiến thắng. Chiến lược hai đường cong có thể có cơ hội kiếm lợi nhuận cao hơn so với chiến lược RSI hoặc MA đơn.

Khả năng thích ứng mạnh mẽ. Chiến lược này chỉ sử dụng hai tham số, hoạt động đơn giản, chi phí sử dụng thấp và phù hợp với các môi trường thị trường khác nhau.

Dễ dàng tối ưu hóa. Bằng cách điều chỉnh các tham số chu kỳ của RSI và MA, có thể dễ dàng tối ưu hóa, thích ứng với nhiều giống hơn.

Rủi ro

Mặc dù có nhiều ưu điểm, chiến lược hai đường thẳng không hoàn toàn tránh được rủi ro trong ứng dụng thực tế. Các rủi ro chính bao gồm:

MA sử dụng giá trung bình lịch sử, có thể bị tụt hậu so với thay đổi giá mới nhất.

RSI có thể xảy ra đột phá giả, tạo ra tín hiệu sai.

Thị trường không thể thích nghi với xu hướng thay đổi nhanh chóng, dễ bị mất mát.

Thiết lập tham số không đúng cũng có thể ảnh hưởng lớn đến hiệu suất của chiến lược.

Chúng tôi kiểm soát rủi ro chủ yếu từ các khía cạnh sau:

Sử dụng MA thích ứng, điều chỉnh các tham số chu kỳ theo thay đổi giá mới nhất.

Tăng các cơ chế ngăn chặn tổn thất, kiểm soát tổn thất đơn lẻ.

Tối ưu hóa các tham số, chọn thử nghiệm kết hợp tham số tốt nhất.

Sử dụng bước dừng lỗ, khóa một phần lợi nhuận, giảm rủi ro.

Hướng tối ưu hóa

Đối với các vấn đề có thể xảy ra trong chiến lược hai đường bằng nhau, chúng tôi xem xét tối ưu hóa từ các chiều sau:

Sử dụng MA thích ứng thay vì MA thông thường, bạn có thể nắm bắt xu hướng thay đổi giá nhanh hơn.

Thêm xác minh các chỉ số giao dịch để tránh phá vỡ giả. Ví dụ: mua chỉ khi giá đóng cửa tăng cùng với khối lượng giao dịch.

Kết hợp với các chỉ số khác filt lọc các tín hiệu vô hiệu. Ví dụ MACD hoặc KD chỉ số của verifies.

Tối ưu hóa phạm vi thiết lập tham số, tìm kiếm sự kết hợp tham số tối ưu. Các tham số có thể tìm kiếm chiến lược Highest lợi nhuận bằng cách tra lại.

Sử dụng công nghệ học máy để tối ưu hóa các tham số thích ứng. Cho phép chiến lược chọn tham số tối ưu dựa trên tình trạng thị trường trong thời gian thực.

Bằng cách tối ưu hóa các điểm trên, có thể cải thiện đáng kể hiệu suất của chiến lược đường hai chiều.

Tóm tắt

Chiến lược hai đường cân bằng tích hợp các ưu điểm của hai chỉ số RSI và MA, thông qua sự phối hợp của cả hai, có thể tạo ra tín hiệu giao dịch chính xác và đáng tin cậy hơn. So với chiến lược chỉ số kỹ thuật đơn lẻ, chiến lược hai đường cân bằng có độ chính xác tín hiệu cao, ít tín hiệu giả và dễ dàng tối ưu hóa. Tuy nhiên, không thể hoàn toàn tránh rủi ro sai lệch, chúng tôi đã đưa ra một số biện pháp kiểm soát rủi ro cụ thể. Ngoài ra, chiến lược này còn có thể tiếp tục tối ưu hóa chiều, nếu kết hợp với chỉ số tự thích ứng, các chỉ số chứng minh hỗ trợ khác, tìm kiếm ưu điểm tham số và các biện pháp khác, có thể tăng thêm lợi nhuận của chiến lược. Nói chung, chiến lược này cung cấp một chương trình phân tích kỹ thuật đơn giản và dễ sử dụng để định lượng giao dịch.

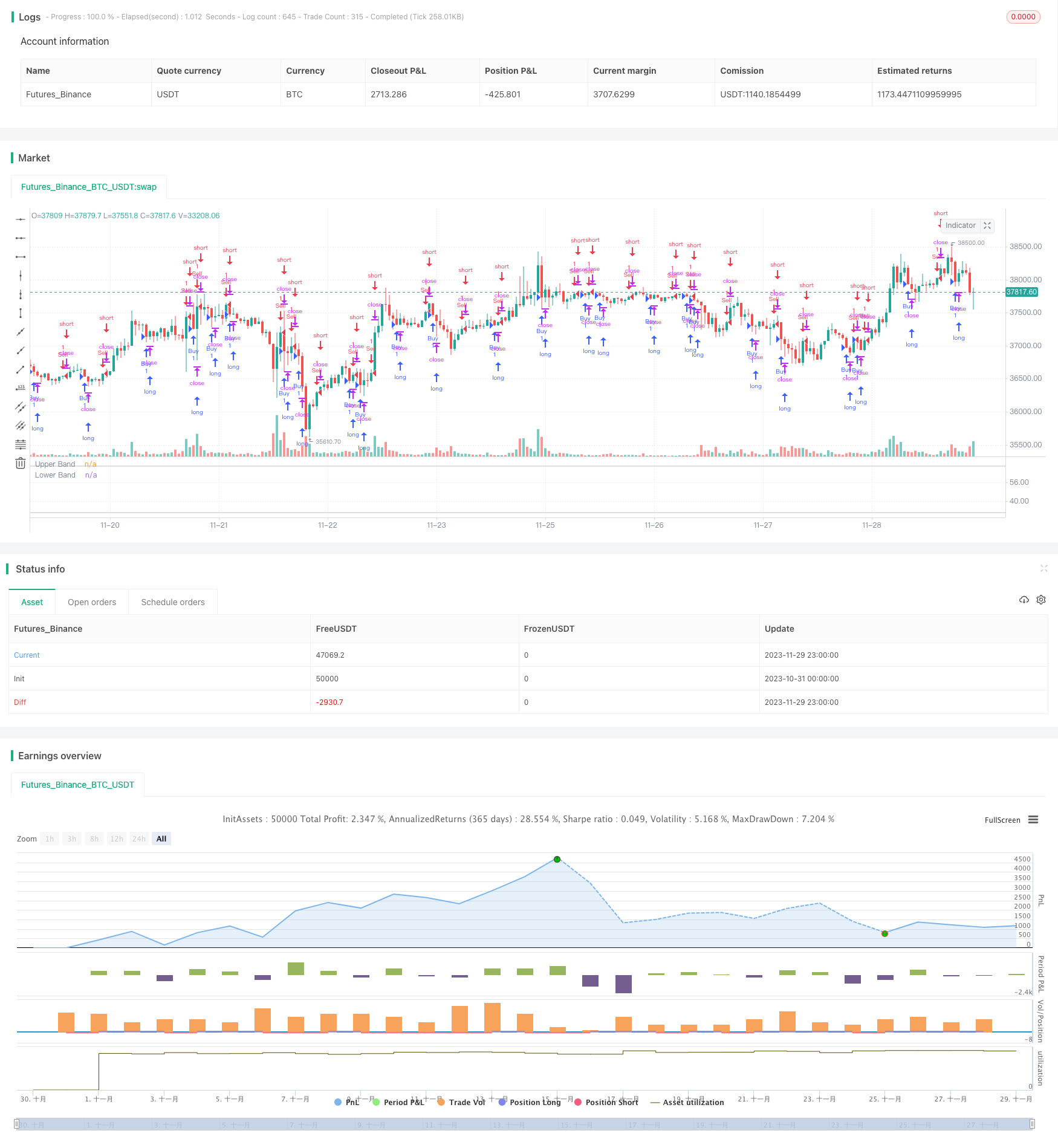

/*backtest

start: 2023-10-31 00:00:00

end: 2023-11-30 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

strategy(title="RSI + MA", shorttitle="RSI + MA")

reverseTrade = input(false, title = "Use Reverse Trade?")

lengthRSI = input(14, minval=1, title="RSI Length")

sourceRSI = input(close, "RSI Source", type = input.source)

showMA = input(true, title="Show MA")

lengthMA = input(9, minval=1, title="MA Length")

offsetMA = input(title="MA Offset", type=input.integer, defval=0, minval=-500, maxval=500)

up = rma(max(change(sourceRSI), 0), lengthRSI)

down = rma(-min(change(sourceRSI), 0), lengthRSI)

rsi = down == 0 ? 100 : up == 0 ? 0 : 100 - (100 / (1 + up / down))

ma = sma(rsi, lengthMA)

plot(showMA ? ma : na, "MA", color=color.blue, linewidth=2, style=0, offset=offsetMA)

plot(rsi, "RSI", color=#9915FF, linewidth=1, style=0)

band1 = hline(70, "Upper Band", color=#C0C0C0, linestyle=2, linewidth=1)

band0 = hline(30, "Lower Band", color=#C0C0C0, linestyle=2, linewidth=1)

fill(band1, band0, color=color.new(#9915FF,95), title="Background")

buy = reverseTrade ? rsi[1] < ma[1] and rsi > ma : rsi[1] > ma[1] and rsi < ma

sell = reverseTrade ? rsi[1] > ma[1] and rsi < ma : rsi[1] < ma[1] and rsi > ma

strategy.entry("Buy", true, when = buy)

strategy.entry("Sell", false, when = sell)