Chiến lược giao dịch nâng cao dựa trên sự thoái lui về giá-khối lượng và nhiều lần chốt lời

Tổng quan

Chiến lược này kết hợp các đường chéo trung bình di chuyển, chỉ số tương đối mạnh (RSI) và phán đoán về khối lượng giao dịch lớn, đặt nhiều lỗ hổng khi bắt được giá giảm một tỷ lệ nhất định sau khối lượng giao dịch cao, và đặt ba lệnh dừng liên tục để khóa tỷ lệ lợi nhuận khác nhau. Chiến lược cũng có chức năng dừng lỗ theo dõi tùy chọn để nắm bắt cơ hội giá tiếp tục thay đổi thuận lợi.

Nguyên tắc chiến lược

Các đường giao dịch này tăng cường sức mạnh của tín hiệu vào thị trường. Sau khi khối lượng giao dịch đạt đỉnh và giá tăng, khi giá và khối lượng giao dịch giảm xuống một mức nhất định, sẽ kích hoạt nhiều tín hiệu. Sau đó, thiết lập ba đơn vị dừng dần dần để khóa một phần lợi nhuận. Mỗi mức dừng đều có mục tiêu lợi nhuận được đặt trước. Ngoài ra, mỗi bảng chọn có thể thiết lập chức năng theo dõi dừng lỗ.

Nguyên tắc lấy và dừng tín hiệu không khí tương tự như làm nhiều, không được đề cập ở đây. Cần lưu ý rằng chiến lược này có khả năng làm nhiều và không khí.

Phân tích lợi thế

Chiến lược này có một số ưu điểm chính:

Đường trung bình nhanh chóng kết hợp với các chỉ số RSI để tạo ra thời gian đưa ra thị trường vững chắc, tránh đặt hàng ở khu vực quá mua quá bán, tăng khả năng kiếm lợi nhuận.

Sử dụng sự gia tăng khối lượng giao dịch như một sự phán đoán phụ trợ, đảm bảo chọn kho đứt gãy với mức biến động giá lớn, tăng cường sức mạnh chỉ dẫn của tín hiệu.

Sử dụng chiến lược xây dựng vị trí với giá và khối lượng giao dịch giảm một phần trăm nhất định, tăng độ chính xác về thời gian vào thị trường, nắm bắt cơ hội tốt để đảo ngược hoặc tăng.

Thiết lập ba lệnh dừng liên tiếp, tận dụng tối đa không gian biến động giá để khóa lợi nhuận, nhà đầu tư có thể chọn sử dụng một số lệnh dừng tùy theo rủi ro của mình.

Chức năng dừng lỗ theo dõi tùy chọn cho phép các nhà đầu tư lựa chọn kích hoạt hoặc không tùy thuộc vào biến động của thị trường, đồng thời có thể kiếm được lợi nhuận lớn hơn.

Nó cũng áp dụng cho giao dịch đa đầu và vô đầu, có thể kiếm được lợi nhuận khi thị trường tăng và giảm, tăng tính thực tế của chiến lược.

Phân tích rủi ro

Mặc dù chiến lược này được thiết kế cẩn thận, nhưng bất kỳ sản phẩm tài chính nào cũng có rủi ro, nên cần lưu ý:

Hình thức trung bình không phải lúc nào cũng chính xác trong việc đánh giá xu hướng thị trường, và nếu tham số trung bình được sử dụng không chính xác, nó sẽ tạo ra tín hiệu sai.

Các tham số RSI được thiết lập không đúng cũng có thể dẫn đến việc thâm nhập vào khu vực quá mua quá bán, nên điều chỉnh tham số chu kỳ RSI theo thị trường.

Sự gia tăng khối lượng giao dịch không hoàn toàn đồng nghĩa với sự thay đổi đáng kể về giá cả, và tiêu chuẩn tham chiếu khối lượng giao dịch có thể được điều chỉnh thích hợp.

Giá cả và khối lượng giao dịch giảm quá lớn hoặc quá nhỏ sẽ ảnh hưởng đến thời gian ra thị trường, yếu tố này cũng cần được điều chỉnh theo thị trường.

Các lệnh dừng không được đảm bảo hoàn toàn khi giao dịch theo mức độ dừng được thiết lập, và sự thay đổi đột ngột của thị trường có thể dẫn đến điểm trượt.

Theo dõi lỗ hổng Nếu thiết lập quá lớn, cũng có thể bị dừng lỗ sớm và mất lợi nhuận lớn hơn.

Đối với các rủi ro trên, cần phải đảm bảo tính ổn định và độ tin cậy của chiến lược thông qua tối ưu hóa mã, điều chỉnh tham số và kiểm tra phản hồi nghiêm ngặt.

Hướng tối ưu hóa

Chiến lược này có thể được tối ưu hóa hơn nữa:

Việc bổ sung các chỉ số khác để hỗ trợ quyết định đặt cược, chẳng hạn như kết hợp các chỉ số như Brin, KD có thể làm tăng thêm độ chính xác của tín hiệu.

Kết hợp các phương pháp học máy để tạo ra các đường trung bình động như LSTM, có thể tự động điều chỉnh các tham số đường trung bình dựa trên tình hình thị trường gần đây, nâng cao khả năng phán đoán xu hướng.

Thêm chức năng điều chỉnh động dừng / dừng lỗ dựa trên biến động thị trường, cho phép chiến lược tự động điều chỉnh mức dừng giảm theo mức độ biến động thị trường hiện tại.

Sử dụng phương pháp tiếp cận động để tối ưu hóa các yếu tố hồi phục theo thời gian thực dựa trên mối quan hệ giữa sự giảm giá của toàn bộ thị trường và các cổ phiếu cá nhân, do đó chọn thời gian đặt vị trí tốt nhất.

Sử dụng mô hình đa yếu tố, kết hợp với phân tích cảm xúc, phân tích quy tắc liên kết và các lựa chọn khác để áp dụng chiến lược có liên quan mạnh nhất đến giá cả và thay đổi khối lượng giao dịch, có thể nâng cao hiệu quả chiến lược.

Tóm tắt

Chiến lược này nói chung rất phù hợp cho các nhà đầu tư ngắn và trung bình sử dụng. Các chức năng chiến lược sau khi tối ưu hóa sẽ được hoàn thiện và thông minh hơn, có giá trị ứng dụng thực tế cao. Là một chiến lược giao dịch định lượng tích cực, nó cung cấp lợi nhuận đầu tư phong phú, đồng thời cũng sẽ cố gắng giảm rủi ro, thực sự làm cho nó ổn định.

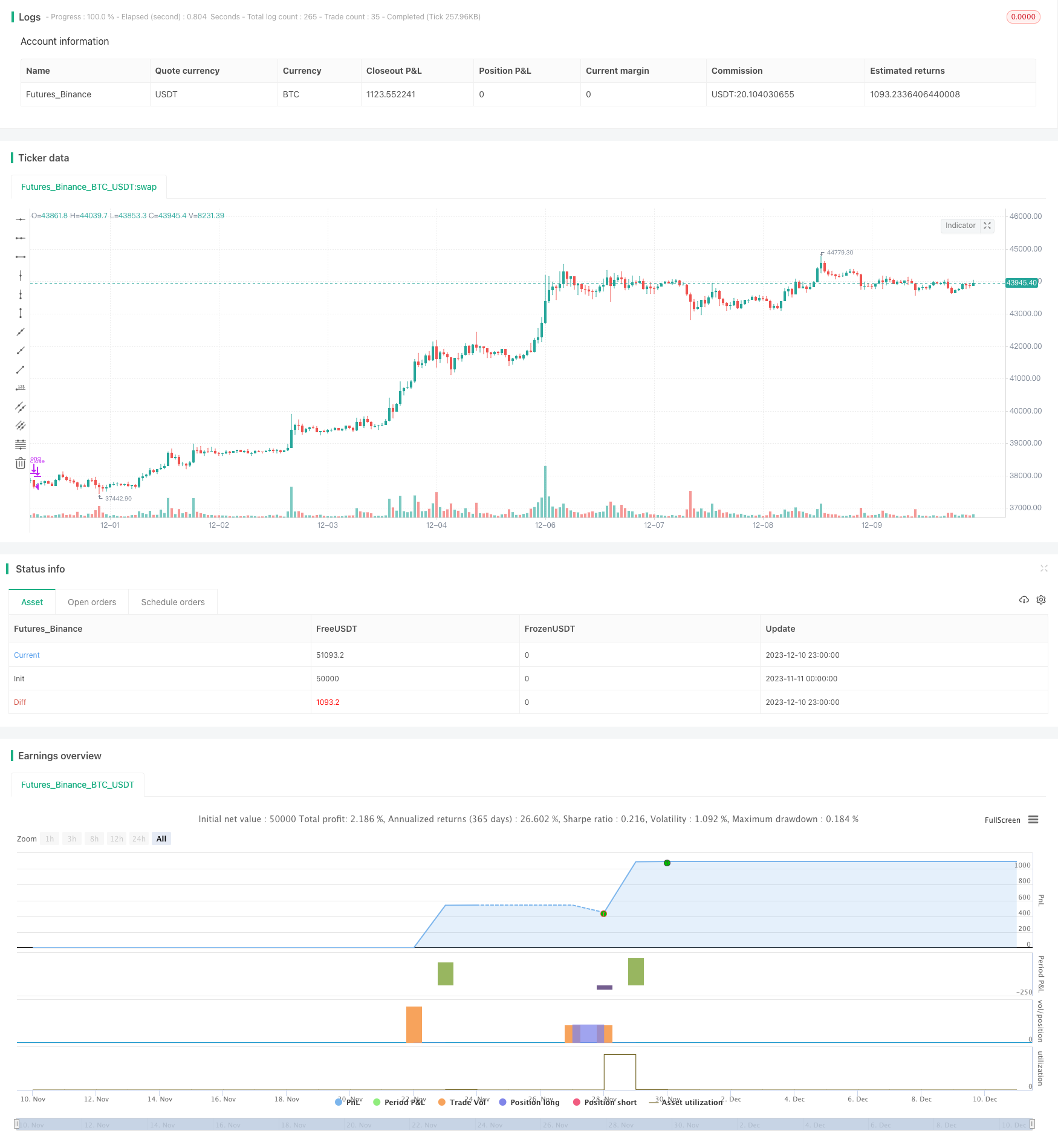

/*backtest

start: 2023-11-11 00:00:00

end: 2023-12-11 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

strategy("Advanced Strategy with Volume and Price Retracement and Multi-Take Profit (USDT)", overlay=true)

// Parametreler

fastLength = input(12, minval=1, title="Fast Moving Average")

slowLength = input(26, minval=1, title="Slow Moving Average")

rsiPeriod = input(14, minval=1, title="RSI Period")

volLength = input(20, minval=1, title="Volume MA Length")

volMultiplier = input(2.0, title="Volume Spike Multiplier")

trailOffset = input(1, title="Trailing Offset (%)")

usdtPerTrade = input(50000, title="USDT per Trade")

retraceFactor = input(0.8, title="Retracement Factor for Entry")

takeProfit1 = input(1, title="Take Profit 1 (%)")

takeProfit2 = input(2, title="Take Profit 2 (%)")

takeProfit3 = input(3, title="Take Profit 3 (%)")

trailForTP = input(true, title="Use Trailing Stop for Take Profits")

// Hesaplamalar

fastMA = sma(close, fastLength)

slowMA = sma(close, slowLength)

rsi = rsi(close, rsiPeriod)

volMA = sma(volume, volLength)

volumeSpike = volume > volMA * volMultiplier

// Durum Değişkenleri ve Saklanan Değerler

var float spikeVolume = na

var float spikePrice = na

var int direction = 0

// Alım/Satım Sinyalleri

longCondition = crossover(fastMA, slowMA) and rsi < 70

shortCondition = crossunder(fastMA, slowMA) and rsi > 30

// Hacim Spike ve Fiyat Hareketinin Saklanması

if (longCondition and volumeSpike)

spikeVolume := volume

spikePrice := close

direction := 1

else if (shortCondition and volumeSpike)

spikeVolume := volume

spikePrice := close

direction := -1

// Retracement Kontrolü ve Giriş Emirleri

if (direction == 1 and volume < spikeVolume * retraceFactor and close < spikePrice * (1 - trailOffset / 100))

strategy.entry("Long", strategy.long, qty=usdtPerTrade / close)

spikeVolume := na

direction := 0

else if (direction == -1 and volume < spikeVolume * retraceFactor and close > spikePrice * (1 + trailOffset / 100))

strategy.entry("Short", strategy.short, qty=usdtPerTrade / close)

spikeVolume := na

direction := 0

// Take Profit Emirleri

if strategy.position_size > 0

strategy.exit("TP1", "Long", limit=strategy.position_avg_price * (1 + takeProfit1 / 100), qty_percent=33, trail_offset=trailForTP ? atr(14) / 2 : na)

strategy.exit("TP2", "Long", limit=strategy.position_avg_price * (1 + takeProfit2 / 100), qty_percent=33, trail_offset=trailForTP ? atr(14) : na)

strategy.exit("TP3", "Long", limit=strategy.position_avg_price * (1 + takeProfit3 / 100), qty_percent=34, trail_offset=trailForTP ? atr(14) * 1.5 : na)

if strategy.position_size < 0

strategy.exit("TP1", "Short", limit=strategy.position_avg_price * (1 - takeProfit1 / 100), qty_percent=33, trail_offset=trailForTP ? atr(14) / 2 : na)

strategy.exit("TP2", "Short", limit=strategy.position_avg_price * (1 - takeProfit2 / 100), qty_percent=33, trail_offset=trailForTP ? atr(14) : na)

strategy.exit("TP3", "Short", limit=strategy.position_avg_price * (1 - takeProfit3 / 100), qty_percent=34, trail_offset=trailForTP ? atr(14) * 1.5 : na)

// Pozisyon çıkışları

strategy.close("Long", when=shortCondition)

strategy.close("Short", when=longCondition)