Chiến lược theo xu hướng sử dụng chỉ báo xoáy kép kết hợp với chỉ báo sức mạnh thực

Tổng quan

Chiến lược này được gọi là chiến lược theo dõi xu hướng kết hợp chỉ số Binary Binary với chỉ số cường độ thực. Chiến lược này được thực hiện bằng cách sử dụng cả chỉ số Binary Binary và chỉ số cường độ thực cùng một lúc, mở nhiều lỗ hổng khi chúng phát ra tín hiệu mua và bán và rút ra khỏi vị trí bằng phẳng sau một khoảng thời gian nhất định để nắm bắt xu hướng đường dài trung bình.

Nguyên tắc chiến lược

Chiến lược này sử dụng cả chỉ số Binomial và chỉ số True Strength. Chỉ số Binomial bao gồm hai đường VI + và VI - phản ánh sức mạnh của giá tăng và giảm. Chỉ số True Strength bao gồm đường TSI đỏ và đường TSI xanh, đo sức mạnh và hướng thay đổi giá.

Khi xu hướng tăng VI+ tăng lên và xu hướng giảm VI- yếu đi, chỉ số đôi sẽ phát ra nhiều tín hiệu. Tại thời điểm này, nếu đường TSI xanh cũng đi qua đường đỏ, thì chỉ số cường độ thực cũng sẽ phát ra nhiều tín hiệu. Khi hai chỉ số phát ra nhiều tín hiệu cùng một lúc, hãy mở nhiều lệnh.

Ngược lại, khi xu hướng tăng VI+ suy yếu và xu hướng giảm VI- tăng lên, chỉ số đôi thắt sẽ phát ra tín hiệu khống chế. Tại thời điểm này, nếu đường TSI xanh cũng đi xuống qua đường đỏ, thì chỉ số cường độ thực cũng sẽ phát ra tín hiệu khống chế.

Với sự kết hợp như vậy, bạn có thể mở vị trí khi xu hướng đường dài trung bình bắt đầu và theo dõi xu hướng. Khi xu hướng kết thúc, chỉ số cũng sẽ phát tín hiệu đóng cửa. Do đó, chiến lược này có thể nắm bắt hiệu quả xu hướng xu hướng đường dài trung bình.

Phân tích lợi thế chiến lược

Chiến lược này có một số ưu điểm:

Bộ lọc hai chỉ số giúp tăng cường độ tin cậy của tín hiệu và tránh tín hiệu giả.

Sử dụng chỉ số đường dài trung bình, có thể theo dõi xu hướng lớn hơn. Chỉ số đường ngắn dễ bị nhiễu bởi tiếng ồn thị trường, bỏ lỡ xu hướng lớn.

Thông qua điều chỉnh tham số, bạn có thể điều chỉnh thời gian giữ chiến lược một cách linh hoạt. Điều này cho phép chiến lược theo dõi xu hướng đồng thời kiểm soát tổn thất đơn lẻ.

Kết hợp theo dõi xu hướng và kiểm soát rủi ro. Chỉ số có thể xác định xu hướng hiệu quả, kiểm soát rủi ro bằng cách thiết lập bước ra khỏi dải sóng.

Phân tích rủi ro chiến lược

Chiến lược này cũng có một số rủi ro:

Đường trung dài giữ vị trí, dễ bị dừng lỗ khi xảy ra động đất. Bạn có thể rút ngắn vùng thoát ra một cách thích hợp, hoặc điều chỉnh dừng lỗ để đối phó.

Sự kết hợp hai chỉ số có thể dẫn đến tín hiệu sai. Các chỉ số khác có thể được đưa vào để xác nhận hoặc điều chỉnh tham số.

Tiền được sử dụng trong thời gian giữ vị trí có hiệu quả thấp, trung và dài. Bạn có thể điều chỉnh kích thước vị trí thích hợp để tối ưu hóa hiệu quả sử dụng tiền.

Cần phụ thuộc vào xu hướng. Trong tình huống chấn động, nên giảm kích thước vị trí để tránh tổn thất không cần thiết.

Hướng tối ưu hóa chiến lược

Chiến lược này cũng có thể được tối ưu hóa theo các khía cạnh sau:

Thêm các chỉ số khác, tạo ra một bộ lọc đa chỉ số, có thể cải thiện hơn nữa chất lượng tín hiệu.

Cài đặt tham số tối ưu hóa để tham số chỉ số phù hợp hơn với các đặc điểm của các giống khác nhau.

Tăng cơ chế quản lý vị trí động, tăng vị trí trong tình huống xu hướng và giảm vị trí trong tình huống chấn động.

Tăng chiến lược dừng lỗ, kiểm soát rủi ro bằng cách di chuyển dừng lỗ, thu nhỏ dừng lỗ.

Kết hợp với lý thuyết sóng, xác định hướng xu hướng tiềm năng ở cấp độ lớn hơn như một điều kiện lọc hướng.

Sử dụng các phương pháp học máy để tự động tối ưu hóa các tham số và quy tắc giao dịch, giúp chiến lược có khả năng thích ứng tốt hơn.

Tóm tắt

Chiến lược này nói chung là một chiến lược theo dõi xu hướng đường dài trung bình tốt. Nó sử dụng chỉ số đôi và chỉ số cường độ thực để phát huy lợi thế kỹ thuật của mỗi người, xác nhận tín hiệu với nhau, có thể xác định hiệu quả sự phát sinh của xu hướng đường dài trung bình. Bằng cách điều chỉnh tham số thích hợp, có thể kiểm soát rủi ro của giao dịch đơn lẻ.

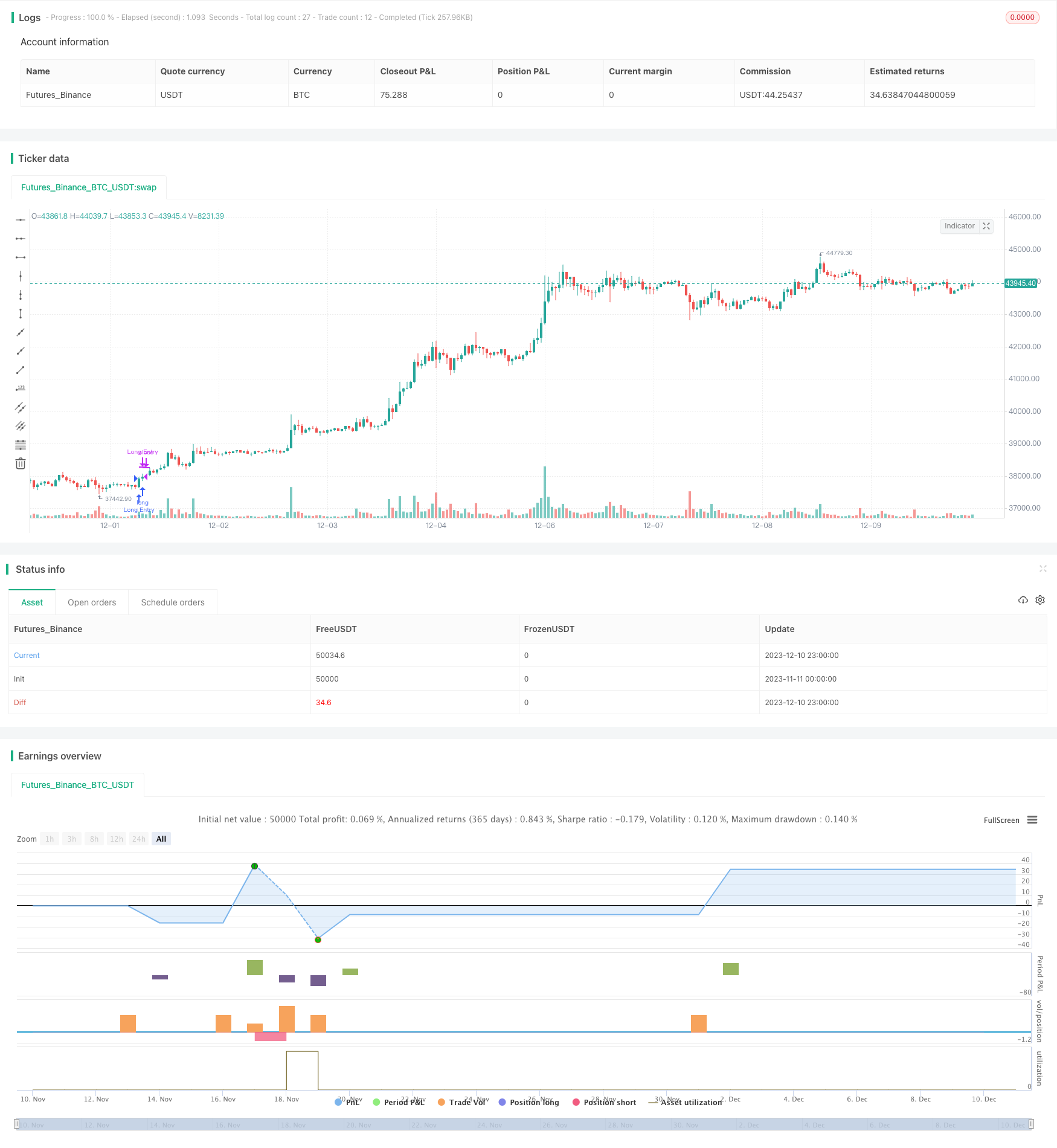

/*backtest

start: 2023-11-11 00:00:00

end: 2023-12-11 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © hydrelev

//@version=4

strategy("Vortex TSI strategy", overlay=false)

///////////////////INDICATOR TSI

long = input(title="Long Length", type=input.integer, defval=25)

short = input(title="Short Length", type=input.integer, defval=13)

signal = input(title="Signal Length", type=input.integer, defval=13)

price = close

double_smooth(src, long, short) =>

fist_smooth = ema(src, long)

ema(fist_smooth, short)

pc = change(price)

double_smoothed_pc = double_smooth(pc, long, short)

double_smoothed_abs_pc = double_smooth(abs(pc), long, short)

tsi_blue = 100 * (double_smoothed_pc / double_smoothed_abs_pc)

tsi_red = ema(tsi_blue, signal)

// plot(tsi_blue, color=#3BB3E4)

// plot(tsi_red, color=#FF006E)

// hline(0, title="Zero")

/////////////////INDICATOR VI

period_ = input(14, title="Period", minval=2)

VMP = sum( abs( high - low[1]), period_ )

VMM = sum( abs( low - high[1]), period_ )

STR = sum( atr(1), period_ )

VIP_blue = VMP / STR

VIM_red = VMM / STR

// plot(VIP_blue, title="VI +", color=#3BB3E4)

// plot(VIM_red, title="VI -", color=#FF006E)

////////////////////STRATEGY

bar=input(1, title="Close after x bar", minval=1, maxval=50)

tsi_long = crossover(tsi_blue, tsi_red)

tsi_short = crossunder(tsi_blue, tsi_red)

vi_long = crossover(VIP_blue, VIM_red)

vi_short = crossunder(VIP_blue, VIM_red)

LongConditionOpen = tsi_long and vi_long ? true : false

LongConditionClose = tsi_long[bar] and vi_long[bar] ? true : false

ShortConditionOpen = tsi_short and vi_short ? true : false

ShortConditionClose = tsi_short[bar] and vi_short[bar] ? true : false

if (LongConditionOpen)

strategy.entry("Long Entry", strategy.long)

if (LongConditionClose)

strategy.close("Long Entry")

if (ShortConditionOpen)

strategy.entry("Short Entry", strategy.short)

if (ShortConditionClose)

strategy.close("Short Entry")