Chiến lược phòng ngừa đảo ngược cú sốc

Tổng quan

Chiến lược đảo ngược cú hích là một chiến lược giao dịch ngắn hạn sử dụng nhiều chỉ số như dải Brin, đường viền, ADX và chỉ số ngẫu nhiên để xác định điểm đảo ngược thị trường và thực hiện các hoạt động bảo hộ gần điểm đảo ngược. Chiến lược này chủ yếu xác nhận tín hiệu giao dịch bằng cách xác định liệu giá có mở rộng quá mức hay không, đồng thời sử dụng ADX để xác định cường độ xu hướng và chỉ số ngẫu nhiên để xác định khu vực quá mua quá bán, thiết lập vị trí đối đầu xung quanh điểm đảo ngược.

Nguyên tắc chiến lược

Chiến lược đảo ngược cú sốc bảo hiểm dựa trên các quy tắc phán đoán sau:

Khi giá đóng cửa vượt qua đường ray của Bollinger Bands và vượt qua đường ray của Bollinger Bands, giá có thể ở trong tình trạng mua quá mức, trong khi nếu ADX nhỏ hơn 30 cho thấy xu hướng không mạnh, trong khi chỉ số ngẫu nhiên lớn hơn 50 cho thấy nó ở trong khu vực mua quá mức, điều này có thể được coi là bỏ phiếu.

Khi giá đóng cửa thấp hơn đường ray Brin và thấp hơn đường viền bao quanh, giá có thể ở trong khu vực bán tháo, nếu ADX nhỏ hơn 30 cho thấy xu hướng không mạnh mẽ, và chỉ số ngẫu nhiên nhỏ hơn 50 cho thấy khu vực bán tháo, thì có thể xem xét thêm.

Điều kiện thoát lỗ là giá đóng cửa thấp hơn đường ray bên dưới của Brin hoặc đường ray bên dưới của vòng tròn hoặc chỉ số ngẫu nhiên nhỏ hơn 50.

Điều kiện rút ra là giá đóng cửa cao hơn giá Brin trên đường ray hoặc đường ray bao trùm hoặc chỉ số ngẫu nhiên lớn hơn 50.

Với những quy tắc này, chúng ta có thể tạo ra một vị trí bảo hiểm gần điểm đảo chiều, tận dụng sự biến động ngắn hạn của giá để kiếm lợi nhuận.

Phân tích lợi thế

Chiến lược này có một số lợi thế:

Sử dụng nhiều chỉ số đánh giá, có thể xác nhận hiệu quả tín hiệu giao dịch, tránh phá vỡ giả.

Giao dịch gần điểm biến động có tỷ lệ thành công cao hơn.

Sử dụng phương pháp bảo hiểm, bạn có thể kiểm soát rủi ro hiệu quả.

Tần suất giao dịch cao, thích hợp cho hoạt động ngắn.

Nguồn thu nhập chủ yếu là do biến động giá, không hoàn toàn phụ thuộc vào xu hướng đảo ngược.

Phân tích rủi ro

Một số rủi ro cần lưu ý khi sử dụng chiến lược đảo ngược cú sốc này:

Có khả năng thất bại trong việc đảo ngược sẽ gây ra thiệt hại lớn hơn.

Các giao dịch thường xuyên bị tối ưu hóa.

Không biết khi nào sẽ quay trở lại có thể gây ra tổn thất lớn hơn.

Có khả năng đột biến trong xu hướng, cần cảnh giác.

Để đối phó với những rủi ro này, chúng ta cần tối ưu hóa các tham số chỉ số, kiểm soát chặt chẽ các điểm dừng, đồng thời kết hợp xu hướng và phân tích cơ bản để xác định hướng đi.

Hướng tối ưu hóa

Chiến lược đảo ngược cú sốc này cũng có thể được tối ưu hóa theo một số hướng sau:

Tối ưu hóa các tham số chỉ số, nâng cao chất lượng tín hiệu giao dịch.

Thêm vào đó là việc đánh giá các yếu tố cơ bản để tránh các xu hướng ngược lại.

Kết hợp với sự phán đoán hình dạng đảo ngược hình chữ V để tăng tỷ lệ thành công.

Động thái điều chỉnh mức dừng lỗ.

Tối ưu hóa quản lý tài chính, kiểm soát chặt chẽ tổn thất đơn lẻ.

Tóm tắt

Chiến lược đảo ngược cú sốc bảo hiểm được đánh giá bởi nhiều chỉ số để thực hiện hoạt động bảo hiểm gần điểm đảo ngược, có lợi thế về tần suất giao dịch cao, rủi ro dễ kiểm soát. Tuy nhiên, rủi ro của giao dịch đảo ngược cũng không thể bỏ qua, chúng ta cần phải liên tục tối ưu hóa chiến lược, tuân thủ nghiêm ngặt các quy tắc giao dịch, tận dụng tối đa chiến lược giao dịch ngắn hiệu quả này.

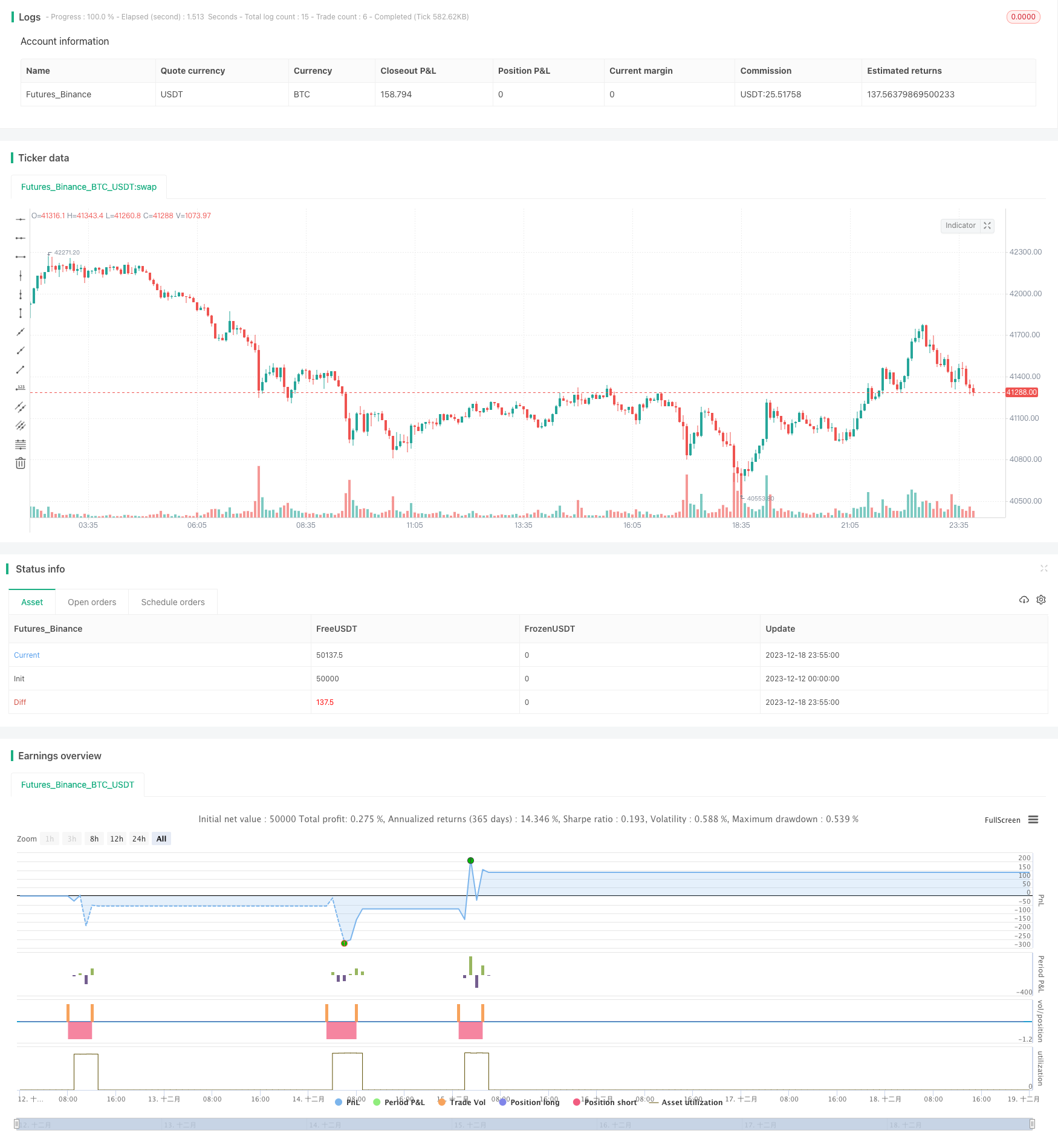

/*backtest

start: 2023-12-12 00:00:00

end: 2023-12-19 00:00:00

period: 5m

basePeriod: 1m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © exlux99

//@version=5

strategy("Contrarian Scalping Counter Trend",overlay=true)

//bollinger bands

length = input.int(20, minval=1, title="Length BB")

src = input(close, title="Source")

mult = input.float(2.0, minval=0.001, maxval=50, title="StdDev BB")

basis = ta.sma(src, length)

dev = mult * ta.stdev(src, length)

upper = basis + dev

lower = basis - dev

//envelope

len = input.int(20, title="Length Envelope", minval=1)

percent = input(1.0)

exponential = input(false)

envelope = exponential ? ta.ema(src, len) : ta.sma(src, len)

k = percent/100.0

upper_env = envelope * (1 + k)

lower_env = envelope * (1 - k)

//adx

adxlen = input(14, title="ADX Smoothing")

dilen = input(14, title="DI Length")

dirmov(len) =>

up = ta.change(high)

down = -ta.change(low)

plusDM = na(up) ? na : (up > down and up > 0 ? up : 0)

minusDM = na(down) ? na : (down > up and down > 0 ? down : 0)

truerange = ta.rma(ta.tr, len)

plus = fixnan(100 * ta.rma(plusDM, len) / truerange)

minus = fixnan(100 * ta.rma(minusDM, len) / truerange)

[plus, minus]

adx(dilen, adxlen) =>

[plus, minus] = dirmov(dilen)

sum = plus + minus

adx = 100 * ta.rma(math.abs(plus - minus) / (sum == 0 ? 1 : sum), adxlen)

sig = adx(dilen, adxlen)

//stochastic

periodK = input.int(50, title="%K Length", minval=1)

smoothK = input.int(20, title="%K Smoothing", minval=1)

stock = ta.sma(ta.stoch(close, high, low, periodK), smoothK)

short=close> upper and close >upper_env and sig < 30 and stock > 50

long=close< lower and close <lower_env and sig < 30 and stock < 50

short_exit= close < lower or close<lower_env or stock <50

long_exit=close > lower or close>lower_env or stock >50

strategy.entry("short",strategy.short,when=short)

strategy.close("short",when=short_exit)

strategy.entry("long",strategy.long,when=long)

strategy.close('long',when=long_exit)