Chiến lược theo dõi đảo ngược định lượng hai yếu tố

Tổng quan

Chiến lược này kết hợp hai yếu tố 123 hình dạng đảo ngược và chỉ số siêu dao động, thực hiện giao dịch theo dõi đảo ngược định lượng hai yếu tố. Ý tưởng cơ bản của nó là đánh giá sự đảo ngược của thị trường, kết hợp với tín hiệu đa không gian của chỉ số siêu dao động, để thực hiện thời gian nhập cảnh chính xác hơn.

Chiến lược này chủ yếu áp dụng cho các giao dịch đảo ngược đường ngắn và trung bình, có thể lọc hiệu quả các đảo ngược giả và cải thiện chất lượng tín hiệu thông qua xác nhận đa yếu tố.

Nguyên tắc chiến lược

- 123 biến đổi hình dạng

Xác định mối quan hệ giữa giá đóng cửa hai ngày trước và giá đóng cửa hiện tại, tạo thành hình thức “cao-cao-thấp” hoặc “thấp-thấp-cao”, cho thấy có thể có tín hiệu đảo ngược.

Trong khi đó, yêu cầu chỉ số Stochastic nằm trong khu vực quá mua quá bán, xác nhận thêm tín hiệu đảo ngược, lọc phản xạ giả.

- Chỉ số siêu rung (Awesome Oscillator)

Awesome Oscillator là một chỉ số động cơ được xây dựng dựa trên sự khác biệt giữa đường trung bình ngắn hạn và đường trung bình ngắn hạn. Khi đường nhanh đi từ trên xuống, nó là điểm bán; khi đi từ dưới lên, nó là điểm mua.

Chiến lược này sử dụng chỉ số này để đánh giá điểm mua và bán.

- Xác nhận hai yếu tố

Thông qua 123 hình thức đảo ngược và xác nhận kép của Awesome Oscillator, có thể lọc hiệu quả các phản xạ giả và cải thiện độ chính xác của thời gian nhập.

Lợi thế chiến lược

Sử dụng yếu tố kép để xác định vị trí đảo ngược, có thể lọc hiệu quả tín hiệu đảo ngược giả.

Awesome Oscillator được sử dụng như một chỉ số động lực để cải thiện độ chính xác của Entry timing.

Việc sử dụng chỉ số Stochastic có thể giúp tránh nguy cơ bị tấn công và tấn công.

Chiến lược đảo ngược tự nó có tỷ lệ thắng cao và lợi thế so với thua lỗ.

Rủi ro chiến lược

Rủi ro của thất bại đảo ngược vẫn tồn tại. Việc áp dụng yếu tố kép có thể làm giảm xác suất, nhưng không thể hoàn toàn tránh được rủi ro này.

Rủi ro tối ưu hóa quá mức. Cài đặt tham số chỉ số cần tối ưu hóa thử nghiệm cho các thị trường khác nhau để ngăn chặn tối ưu hóa quá mức.

Rủi ro ngược thị trường. Trong một tình huống mạnh mẽ, chiến lược đảo ngược dễ gây ra tổn thất ngược. Bạn có thể đặt dừng lỗ để kiểm soát rủi ro.

Hướng tối ưu hóa chiến lược

Kiểm tra tối ưu hóa các tham số của chỉ số, tăng độ bền của tham số.

Tăng chiến lược dừng lỗ, kiểm soát tổn thất đơn lẻ

Kết hợp các lựa chọn ngành nghề, phân khúc, tránh chọn cổ phiếu không phù hợp.

Tối ưu hóa chu kỳ nắm giữ để ngăn chặn việc theo dõi mù quáng.

Thử nghiệm các hệ thống đồng tuyến khác nhau như một điều kiện phụ trợ.

Tóm tắt

Nói tóm lại, chiến lược theo dõi đảo ngược định lượng hai yếu tố này, dựa trên việc đảm bảo một xác suất lợi nhuận và tỷ lệ lợi nhuận, sử dụng Awesome Oscillator làm công cụ hỗ trợ thời gian nhập cảnh và tránh bị giết chết bằng chỉ số Stochastic, có thể kiểm soát hiệu quả rủi ro giao dịch đảo ngược, có tính thực tế mạnh mẽ.

Tuy nhiên, không thể bỏ qua rủi ro của chính chiến lược đảo ngược, vẫn cần tối ưu hóa các tham số chỉ số, thiết lập các điều kiện dừng lỗ để kiểm soát rủi ro. Nếu được sử dụng đúng cách, chiến lược này có thể mang lại lợi nhuận vượt trội ổn định cho nhà đầu tư.

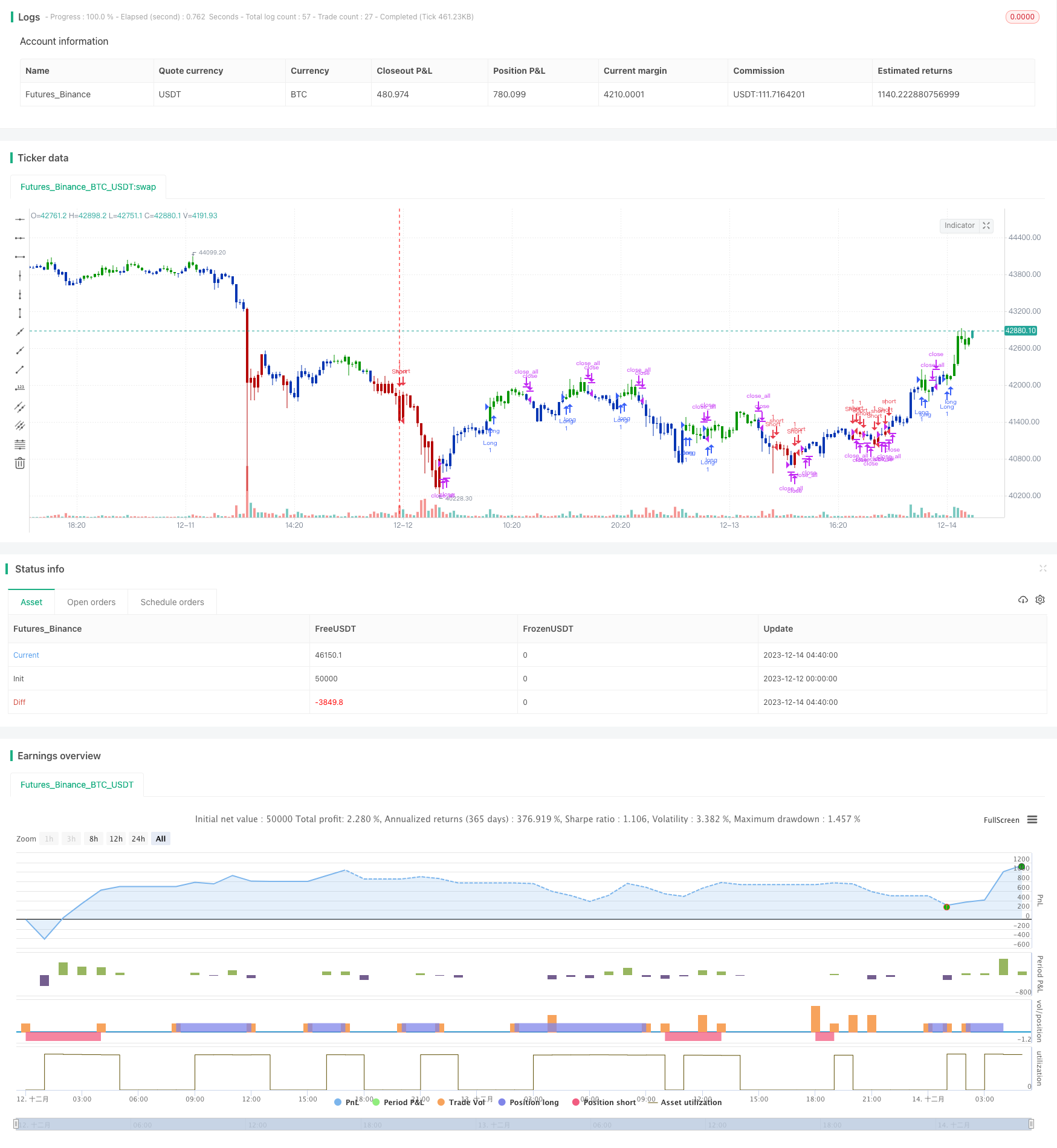

/*backtest

start: 2023-12-12 00:00:00

end: 2023-12-14 05:00:00

period: 20m

basePeriod: 1m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

////////////////////////////////////////////////////////////

// Copyright by HPotter v1.0 12/08/2021

// This is combo strategies for get a cumulative signal.

//

// First strategy

// This System was created from the Book "How I Tripled My Money In The

// Futures Market" by Ulf Jensen, Page 183. This is reverse type of strategies.

// The strategy buys at market, if close price is higher than the previous close

// during 2 days and the meaning of 9-days Stochastic Slow Oscillator is lower than 50.

// The strategy sells at market, if close price is lower than the previous close price

// during 2 days and the meaning of 9-days Stochastic Fast Oscillator is higher than 50.

//

// Second strategy

// This indicator is based on Bill Williams` recommendations from his book

// "New Trading Dimensions". We recommend this book to you as most useful reading.

// The wisdom, technical expertise, and skillful teaching style of Williams make

// it a truly revolutionary-level source. A must-have new book for stock and

// commodity traders.

// The 1st 2 chapters are somewhat of ramble where the author describes the

// "metaphysics" of trading. Still some good ideas are offered. The book references

// chaos theory, and leaves it up to the reader to believe whether "supercomputers"

// were used in formulating the various trading methods (the author wants to come across

// as an applied mathemetician, but he sure looks like a stock trader). There isn't any

// obvious connection with Chaos Theory - despite of the weak link between the title and

// content, the trading methodologies do work. Most readers think the author's systems to

// be a perfect filter and trigger for a short term trading system. He states a goal of

// 10%/month, but when these filters & axioms are correctly combined with a good momentum

// system, much more is a probable result.

// There's better written & more informative books out there for less money, but this author

// does have the "Holy Grail" of stock trading. A set of filters, axioms, and methods which are

// the "missing link" for any trading system which is based upon conventional indicators.

// This indicator plots the oscillator as a histogram where periods fit for buying are marked

// as blue, and periods fit for selling as red. If the current value of AC (Awesome Oscillator)

// is over the previous, the period is deemed fit for buying and the indicator is marked blue.

// If the AC values is not over the previous, the period is deemed fir for selling and the indicator

// is marked red.

//

// WARNING:

// - For purpose educate only

// - This script to change bars colors.

////////////////////////////////////////////////////////////

Reversal123(Length, KSmoothing, DLength, Level) =>

vFast = sma(stoch(close, high, low, Length), KSmoothing)

vSlow = sma(vFast, DLength)

pos = 0.0

pos := iff(close[2] < close[1] and close > close[1] and vFast < vSlow and vFast > Level, 1,

iff(close[2] > close[1] and close < close[1] and vFast > vSlow and vFast < Level, -1, nz(pos[1], 0)))

pos

BWAO(nLengthSlow,nLengthFast) =>

pos = 0.0

xSMA1_hl2 = sma(hl2, nLengthFast)

xSMA2_hl2 = sma(hl2, nLengthSlow)

xSMA1_SMA2 = xSMA1_hl2 - xSMA2_hl2

pos := iff(xSMA1_SMA2 > xSMA1_SMA2[1], 1,

iff(xSMA1_SMA2 < xSMA1_SMA2[1], -1, nz(pos[1], 0)))

pos

strategy(title="Combo Backtest 123 Reversal & Awesome Oscillator (AO)", shorttitle="Combo", overlay = true)

line1 = input(true, "---- 123 Reversal ----")

Length = input(14, minval=1)

KSmoothing = input(1, minval=1)

DLength = input(3, minval=1)

Level = input(50, minval=1)

//-------------------------

line2 = input(true, "---- Awesome Oscillator (AO) ----")

nLengthSlow = input(34, minval=1, title="Length Slow")

nLengthFast = input(5, minval=1, title="Length Fast")

reverse = input(false, title="Trade reverse")

posReversal123 = Reversal123(Length, KSmoothing, DLength, Level)

posBWAO = BWAO(nLengthSlow,nLengthFast)

pos = iff(posReversal123 == 1 and posBWAO == 1 , 1,

iff(posReversal123 == -1 and posBWAO == -1, -1, 0))

possig = iff(reverse and pos == 1, -1,

iff(reverse and pos == -1 , 1, pos))

if (possig == 1 )

strategy.entry("Long", strategy.long)

if (possig == -1 )

strategy.entry("Short", strategy.short)

if (possig == 0)

strategy.close_all()

barcolor(possig == -1 ? #b50404: possig == 1 ? #079605 : #0536b3 )