Chiến lược xoáy ngẫu nhiên

Tổng quan

Chiến lược trượt ngẫu nhiên là một chiến lược tạo ra tín hiệu mua khi đường K của chỉ số ngẫu nhiên vượt qua đường D và chỉ số trượt dương cao hơn chỉ số trượt âm. Chiến lược này kết hợp lợi thế của chỉ số ngẫu nhiên và chỉ số trượt ngẫu nhiên để nắm bắt cơ hội vào thị trường khi giá cổ phiếu đảo ngược.

Nguyên tắc chiến lược

Chiến lược này dựa trên hai chỉ số:

Stochastic Oscillator: Chỉ số này so sánh giá đóng cửa trong ngày với giá cao nhất và giá thấp nhất trong một chu kỳ nhất định, phản ánh thị trường đã quá bán hoặc quá mua. Khi đường nhanh của chỉ số ngẫu nhiên K đi qua đường chậm D, được coi là tín hiệu mua.

Chỉ số Vortex: Chỉ số này phản ánh sự di chuyển tăng hoặc giảm của thị trường bằng cách so sánh các giá trị lớn nhất và nhỏ nhất trong một chu kỳ nhất định. Khi chỉ số Vortex dương cao hơn chỉ số Vortex âm, có nghĩa là giá cổ phiếu tăng mạnh hơn so với giảm, có thể mua.

Dấu hiệu mua của chiến lược này đến từ đường nhanh K trên đường chậm D của chỉ số ngẫu nhiên, cho thấy giá cổ phiếu tăng ngược từ khu vực quá bán; và chỉ số dương cao hơn chỉ số âm có nghĩa là giá cổ phiếu tăng mạnh, do đó kết hợp hai tín hiệu này tạo ra phán quyết mua cuối cùng.

Phân tích lợi thế

Chiến lược này kết hợp các lợi thế của chỉ số ngẫu nhiên và chỉ số chiêm tinh, với các đặc điểm chính như sau:

Có thể nắm bắt được cơ hội giá cổ phiếu tăng lên, và chỉ số ngẫu nhiên trên đường K đi qua đường D để phản ánh giá cổ phiếu tăng lên.

Chỉ số này được sử dụng để đánh giá tốc độ tăng giá và tránh phá vỡ giả mạo.

Parameters có thể điều chỉnh các tham số chỉ số để tối ưu hóa chiến lược;

Dấu hiệu mua trực quan gợi ý sự phán đoán trực quan;

Cơ chế tích hợp chỉ số ngẫu nhiên và chỉ số kim loại, không cần hỗ trợ dữ liệu lịch sử lớn, phù hợp với đĩa cứng.

Phân tích rủi ro

Chiến lược này cũng có một số rủi ro:

Các tín hiệu mua có thể được báo cáo sai và không thể hoàn toàn tránh được thiệt hại;

Thiết lập tham số chỉ số không đúng có thể ảnh hưởng đến hiệu quả của chiến lược;

Các chỉ số có khả năng thất bại khi giá cổ phiếu dao động mạnh;

Không thể đánh giá được xu hướng của thị trường, trong thị trường gấu cũng có thể tạo ra tín hiệu mua.

Những rủi ro này có thể tránh được bằng cách điều chỉnh các thông số chỉ số, thiết lập lỗ hổng, xem xét xu hướng thị trường lớn. Tuy nhiên, bất kỳ chiến lược định lượng nào cũng không thể tránh hoàn toàn thua lỗ và cần phải chịu một mức độ rủi ro.

Hướng tối ưu hóa

Chiến lược này cũng có thể được tối ưu hóa theo các hướng sau:

Kết hợp với các chỉ số kỹ thuật khác để đánh giá xu hướng chung, tránh mở vị trí cao;

Tăng các cơ chế ngăn chặn để kiểm soát tổn thất tối đa;

Kiểm tra các kết hợp các tham số khác nhau của chỉ số để tìm ra tham số tối ưu;

Tăng điều kiện mở cửa để giảm nguy cơ báo cáo sai;

Xem xét chi phí giao dịch và đặt mục tiêu lợi nhuận tối thiểu.

Những tối ưu hóa này có thể cải thiện sự ổn định của chiến lược, giảm tổn thất và tối đa hóa giá trị của chiến lược.

Tóm tắt

Chiến lược trượt ngẫu nhiên tổng hợp các tín hiệu đảo ngược giá cổ phiếu và tín hiệu tăng trưởng, là một chiến lược đảo ngược điển hình. Nó kịp thời nắm bắt cơ hội giá cổ phiếu tăng lên từ khu vực bán tháo, đồng thời sử dụng chỉ số trượt ngẫu nhiên để đánh giá sự biến động lên, tránh phá vỡ giả. Chiến lược này sử dụng linh hoạt, dễ dàng trong thực tế, có thể kiểm soát rủi ro, là một chiến lược định lượng có thể lựa chọn.

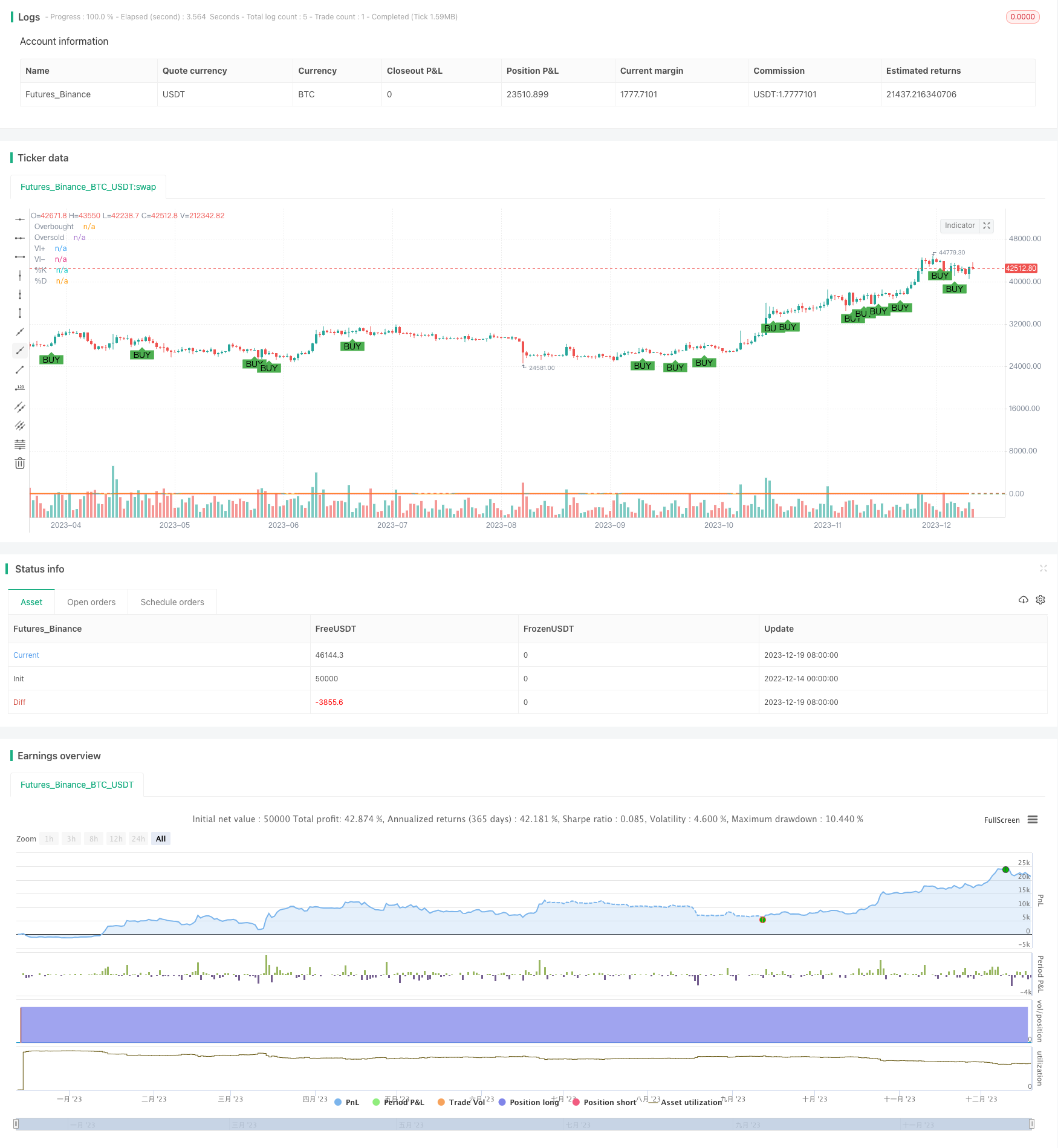

/*backtest

start: 2022-12-14 00:00:00

end: 2023-12-20 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

strategy("Stochastic and Vortex Strategy", overlay=true)

// Stochastic Oscillator settings

kPeriod = input(14, title="K Period")

dPeriod = input(3, title="D Period")

slowing = input(3, title="Slowing")

k = sma(stoch(close, high, low, kPeriod), slowing)

d = sma(k, dPeriod)

// Vortex Indicator settings

lengthVI = input(14, title="Vortex Length")

tr = max(max(high - low, abs(high - close[1])), abs(low - close[1]))

vmPlus = abs(high - low[1])

vmMinus = abs(low - high[1])

viPlus = sum(vmPlus, lengthVI) / sum(tr, lengthVI)

viMinus = sum(vmMinus, lengthVI) / sum(tr, lengthVI)

// Buy condition

buyCondition = crossover(k, d) and viPlus > viMinus

if (buyCondition)

strategy.entry("Buy", strategy.long)

plotshape(series=buyCondition, title="Buy Signal", location=location.belowbar, color=color.green, style=shape.labelup, text="BUY")

plot(k, title="%K", color=color.blue)

plot(d, title="%D", color=color.orange)

hline(80, "Overbought", color=color.red)

hline(20, "Oversold", color=color.green)

plot(viPlus, title="VI+", color=color.purple)

plot(viMinus, title="VI-", color=color.red)