Biểu đồ đám mây Ichimoku Chiến lược giao dịch định lượng

Tổng quan

Chiến lược này dựa trên một chỉ số xu hướng nổi tiếng trong phân tích kỹ thuật thị trường - biểu đồ đám mây Ichimoku, sử dụng mối quan hệ chéo giữa đường chuyển đổi, đường chuẩn và biểu đồ đám mây Ichimoku để đánh giá xu hướng thị trường và giao dịch định lượng. Chiến lược này phù hợp cho các nhà giao dịch theo dõi xu hướng thị trường trung hạn.

Nguyên tắc chiến lược

Các chỉ số cốt lõi của chiến lược là ba đường trong biểu đồ đám mây Ichimoku: đường chuyển đổi, đường chuẩn và biểu đồ đám mây. Đường chuyển đổi đại diện cho động lực giá gần đây, đường chuẩn đại diện cho xu hướng giá trung hạn, trong khi biểu đồ đám mây phản ánh trực quan các vùng hỗ trợ và kháng cự trung hạn và dài hạn. Chiến lược xác định xu hướng thị trường và tín hiệu giao dịch bằng cách đánh giá mối quan hệ chéo giữa ba.

Cụ thể, logic chiến lược dựa trên các quy tắc sau:

Trong một số trường hợp, các nhà đầu tư sẽ sử dụng các biểu đồ này để xác định xu hướng trung bình của các nhà đầu tư.

Khi chuyển đổi trên đường viền, biểu thị giá trong ngắn hạn bắt đầu tăng trở lại, làm nhiều hơn;

Khi đường viền dưới đường viền đi qua đường viền, nó cho thấy xu hướng trung hạn chuyển sang giảm và giảm giá.

Khi chuyển đổi theo đường viền xuyên qua các biểu đồ đám mây, cho thấy giá trong ngắn hạn bắt đầu giảm xuống, làm trống.

Ngoài ra, để lọc các tín hiệu giả, chiến lược cũng thêm vào sự giao thoa giữa giá và biểu đồ đám mây như một điều kiện phụ. Chỉ khi đường chuyển đổi hoặc đường chuẩn giao thoa với biểu đồ đám mây và giá cũng giao thoa với biểu đồ đám mây, tín hiệu giao dịch thực sự sẽ được tạo ra.

Phân tích lợi thế

So với các chỉ số đơn lẻ như trung bình di chuyển, lợi thế lớn nhất của chiến lược này là kết hợp dữ liệu từ nhiều khoảng thời gian cùng một lúc để đánh giá sự thay đổi trong cấu trúc thị trường. Các đường chuyển đổi phản ánh tình hình ngắn hạn, đường chuẩn phản ánh xu hướng trung hạn và biểu đồ đám mây phản ánh sức đề kháng hỗ trợ dài hạn.

Phân tích rủi ro

Rủi ro lớn nhất của chiến lược này là bản thân bản đồ đám mây Ichimoku rất nhạy cảm với cài đặt tham số. Nếu các tham số được thiết lập không đúng cách, có thể tạo ra tín hiệu sai. Ngoài ra, trong tình huống biến động, bản đồ đám mây thường bị phẳng, dẫn đến việc tạo ra một số lượng lớn tín hiệu không chắc chắn.

Để giảm thiểu rủi ro, chúng ta có thể điều chỉnh các tham số, thiết lập các chiến lược dừng lỗ, chiến lược dừng lại và thậm chí có thể xem xét sử dụng biểu đồ đám mây Ichimoku với các chỉ số khác.

Hướng tối ưu hóa

Chính sách này có thể được tối ưu hóa theo các khía cạnh sau:

Tối ưu hóa các tham số. Bạn có thể thử các tham số với các chu kỳ dài khác nhau để tìm các tham số phù hợp nhất với các loại giao dịch mục tiêu.

Thêm các điều kiện lọc. Các chỉ số khác có thể được thêm vào để đảm bảo tính tin cậy hơn trong lựa chọn xu hướng. Ví dụ như thêm chỉ số năng lượng, đảm bảo mở lệnh khi năng lượng tăng lên.

Tăng cơ chế dừng lỗ. Trailing stop hoặc dừng thời gian có thể kiểm soát thêm lỗ đơn lẻ.

Kết hợp chiến lược băng tần. Dựa trên xu hướng đường dài và đường trung, nhận ra sự đảo ngược của chu kỳ ngắn hơn như là thời gian đầu vào.

Tóm tắt

Ichimoku Cloud Chart Quantification Strategy xác định xu hướng trung và dài hạn thông qua đường viền, đường chuyển đổi và đường viền được giao dịch. Nó kết hợp dữ liệu từ nhiều khoảng thời gian để xác định sự thay đổi cấu trúc một cách đáng tin cậy hơn so với chỉ số đơn lẻ.

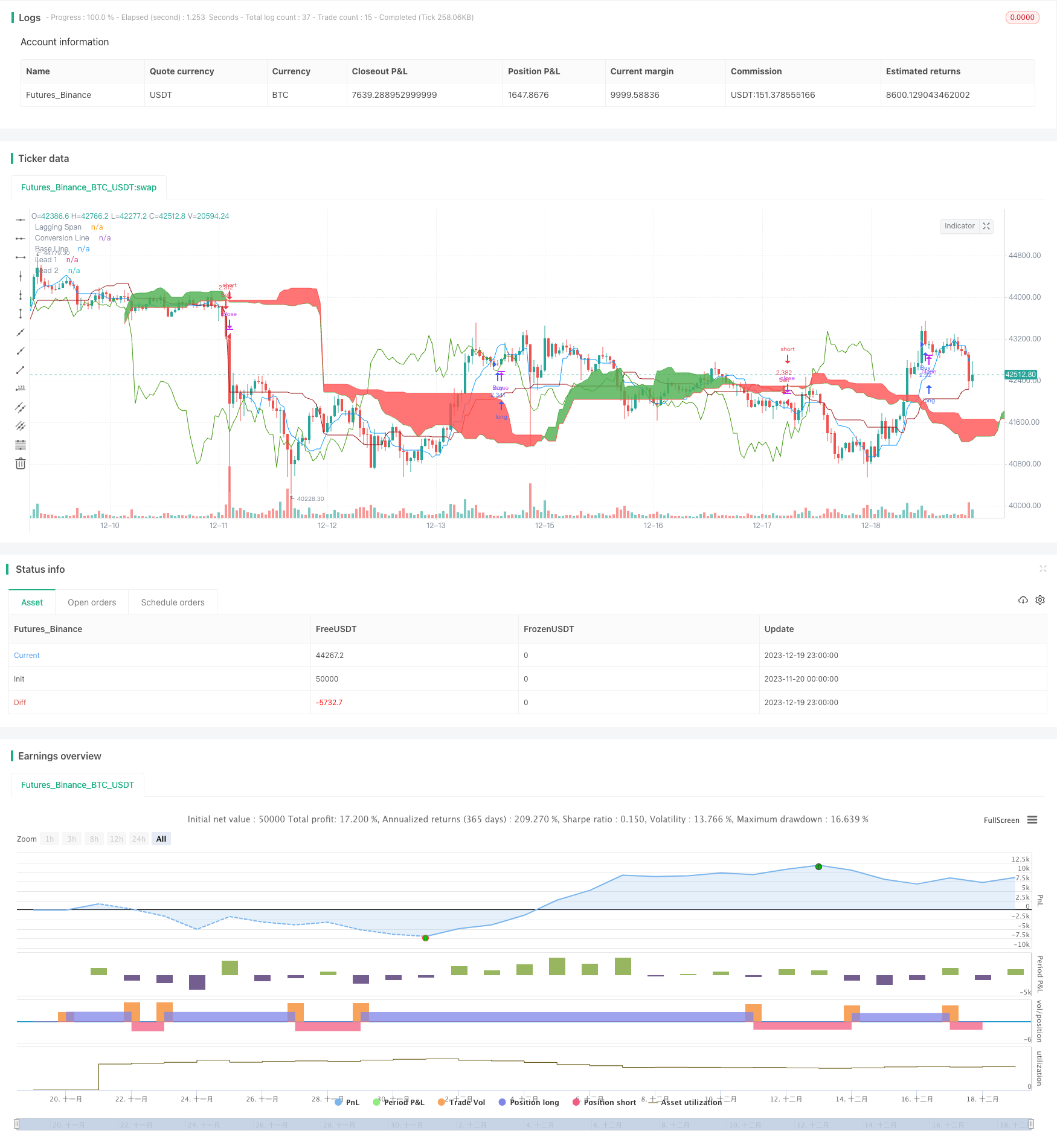

/*backtest

start: 2023-11-20 00:00:00

end: 2023-12-20 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=3

strategy(title="Ichimoku Cloud", shorttitle="Ichimoku", overlay=true, default_qty_type=strategy.cash, default_qty_value=100000, initial_capital=100000, currency=currency.USD)

conversionPeriods = input(9, minval=1, title="Conversion Line Periods"),

basePeriods = input(26, minval=1, title="Base Line Periods")

laggingSpan2Periods = input(52, minval=1, title="Lagging Span 2 Periods"),

displacement = input(26, minval=1, title="Displacement")

donchian(len) => avg(lowest(len), highest(len))

conversionLine = donchian(conversionPeriods)

baseLine = donchian(basePeriods)

leadLine1 = avg(conversionLine, baseLine)

leadLine2 = donchian(laggingSpan2Periods)

plot(conversionLine, color=#0496ff, title="Conversion Line")

plot(baseLine, color=#991515, title="Base Line")

plot(close, offset = -displacement, color=#459915, title="Lagging Span")

p1 = plot(leadLine1, offset = displacement, color=green,

title="Lead 1")

p2 = plot(leadLine2, offset = displacement, color=red,

title="Lead 2")

fill(p1, p2, color = leadLine1 > leadLine2 ? green : red)

maxlead = max(leadLine1, leadLine2)

minlead = min(leadLine1, leadLine2)

//rules

A = baseLine> maxlead[displacement]

B = crossover(baseLine, maxlead[displacement])

C = baseLine< minlead[displacement]

D = crossunder(baseLine, minlead[displacement])

E = conversionLine> maxlead[displacement]

F = crossover(conversionLine, maxlead[displacement])

G = conversionLine< minlead[displacement]

H = crossunder(conversionLine, minlead[displacement])

I = close> maxlead[2*displacement]

J = crossover(close, maxlead[2*displacement])

K = close<minlead[2*displacement]

L = crossunder(close, minlead[2*displacement])

//strategies

if A

if E

strategy.entry("Buy", strategy.long, when= J)

if A

if I

strategy.entry("Buy", strategy.long, when= F)

if E

if I

strategy.entry("Buy", strategy.long, when= B)

if C

if G

strategy.entry("Sell", strategy.short, when=L)

if C

if K

strategy.entry("Sell", strategy.short, when=H)

if G

if K

strategy.entry("Sell", strategy.short, when=D)

//EOS