Chiến lược phá vỡ xu hướng kháng cự hỗ trợ động

Tổng quan

Chiến lược này dựa trên sự phá vỡ của kháng cự hỗ trợ lâu dài để đánh giá hướng xu hướng, để phá vỡ kháng cự hỗ trợ như thời gian vào. Nó sử dụng đường cong để xác định đỉnh và đáy, xác nhận đỉnh / đáy bằng 2 đường K, do đó có 2 đường K bị tụt. Nó tính toán chênh lệch SMA của đỉnh và đáy trong một chu kỳ nhất định (đặc biệt là 21), làm hỗ trợ cho vị trí kháng cự hỗ trợ.

Nguyên tắc chiến lược

Chiến lược này sử dụng các xu hướng và tín hiệu giao dịch theo logic sau:

Sử dụng đường cong để xác định điểm cao và thấp: Trong 5 đường K hiện tại, điểm thấp của đường K thứ 5 thấp hơn đường K thứ 4, đường K thứ 4 thấp hơn đường K thứ 3, đường K thứ 3 cao hơn đường K thứ 2 và đường K thứ 2 cao hơn đường K thứ 1, xác nhận điểm thấp của đường K thứ 3 là điểm thấp nhất.

Tính số điểm cao nhn và số điểm thấp nhn trong một chu kỳ nhất định (đặc biệt là 21). Nếu nhn>0 và nhn>0, hãy tính trung bình hsum/hn của điểm cao và trung bình lsum/ln của điểm thấp trong một chu kỳ nhất định. Sự khác biệt giữa chúng r làm hỗ trợ hỗ trợ điểm kháng lực.

So sánh giá đóng cửa với động lực kháng cự lvalr và giá hỗ trợ hvalr, để xác định hướng xu hướng. Nếu giá đóng cửa vượt quá một trong hai điều này thì sẽ có hiệu quả phá vỡ.

Khi có hiệu quả vượt qua đường kháng động, hãy làm nhiều hơn; khi có hiệu quả vượt qua đường hỗ trợ động, hãy làm trống.

Phân tích lợi thế

Chiến lược này có những ưu điểm sau:

Sử dụng đường nứt để xác định kháng cự hỗ trợ chính xác hơn, có thể tránh phá vỡ sai.

Hỗ trợ kháng cự dựa trên thống kê dài hạn có giá trị tham khảo hơn, có thể làm giảm rủi ro vị trí.

Tiếp theo, chúng ta sẽ đưa ra các biện pháp hỗ trợ để tăng cường hiệu quả của cuộc đột phá.

Chiến lược logic đơn giản, rõ ràng, dễ hiểu, phù hợp với giao dịch định lượng.

Có thể tùy chỉnh hỗ trợ chu kỳ thống kê kháng lực, thích ứng với các chu kỳ và giống khác nhau.

Phân tích rủi ro

Chiến lược này cũng có một số rủi ro:

Đường cong xác định điểm hỗ trợ kháng cự bị trễ 2 đường K, có thể bỏ lỡ điểm vào tốt nhất.

Dự báo kháng cự hỗ trợ chỉ để tham khảo, giá vẫn có thể có những đột phá không thể giải thích được.

Độ dài của chu kỳ thống kê không phù hợp có thể dẫn đến sự thất bại của kháng cự hỗ trợ.

Việc điều chỉnh giá sau đợt phá vỡ có thể gây ra tổn thất.

Các nhà đầu tư có thể có những biến động mạnh mẽ trong giá cả sau khi giảm giá, dẫn đến tổn thất lớn hơn.

Các biện pháp kiểm soát và tối ưu hóa rủi ro tương ứng có:

Giảm thời gian thống kê để giảm sự chậm trễ.

Kết hợp nhiều yếu tố dự đoán hỗ trợ ngưỡng kháng cự.

Kiểm tra tính ổn định của các tham số chu kỳ khác nhau.

Thiết lập mức dừng lỗ hợp lý

Sử dụng phương pháp kiểm soát vị trí để hạn chế tổn thất đơn lẻ.

Hướng tối ưu hóa

Chiến lược này có thể được tối ưu hóa bằng cách:

Sử dụng phương pháp học máy để dự đoán kháng cự hỗ trợ. Có thể tăng tỷ lệ thành công của phá vỡ kháng cự hỗ trợ.

Kết hợp với số lượng giao dịch, chỉ số CONF đánh giá hiệu quả của đột phá. Một số lượng lớn các hợp đồng chưa thanh toán tham gia vào đột phá có sức thuyết phục hơn.

Thống kê kháng cự hỗ trợ theo các chu kỳ khác nhau. Ví dụ, theo đường nét, đường tròn, v.v. để tăng hiệu quả của điểm kháng cự hỗ trợ.

Cài đặt trên vị trí lợi nhuận, thiết lập lỗ cân bằng lỗ hổng. Điều này có thể giành được lợi nhuận lớn hơn trong khi đảm bảo lợi nhuận.

Kết hợp với chỉ số đường trung bình để đánh giá xu hướng, tránh làm quá nhiều việc vắng mù quáng khi không có xu hướng rõ ràng.

Tóm tắt

Chiến lược này nói chung là một chiến lược theo dõi xu hướng ổn định và đáng tin cậy hơn. Nó có xác suất cao hơn để xác định đúng hướng của xu hướng và có một số biện pháp kiểm soát rủi ro. Tuy nhiên, do có một số chậm trễ, không thể đảm bảo 100% rằng mỗi lần đặt nhiều hoặc giảm giá sẽ có lợi nhuận. Do đó, nó phù hợp hơn cho các nhà giao dịch định lượng có kinh nghiệm kết hợp với chiến lược của riêng mình. Bằng cách tối ưu hóa các tham số của chu kỳ thống kê và kết hợp với các chỉ số hoặc mô hình khác, chiến lược này có thể trở thành chiến lược theo dõi xu hướng hiệu quả.

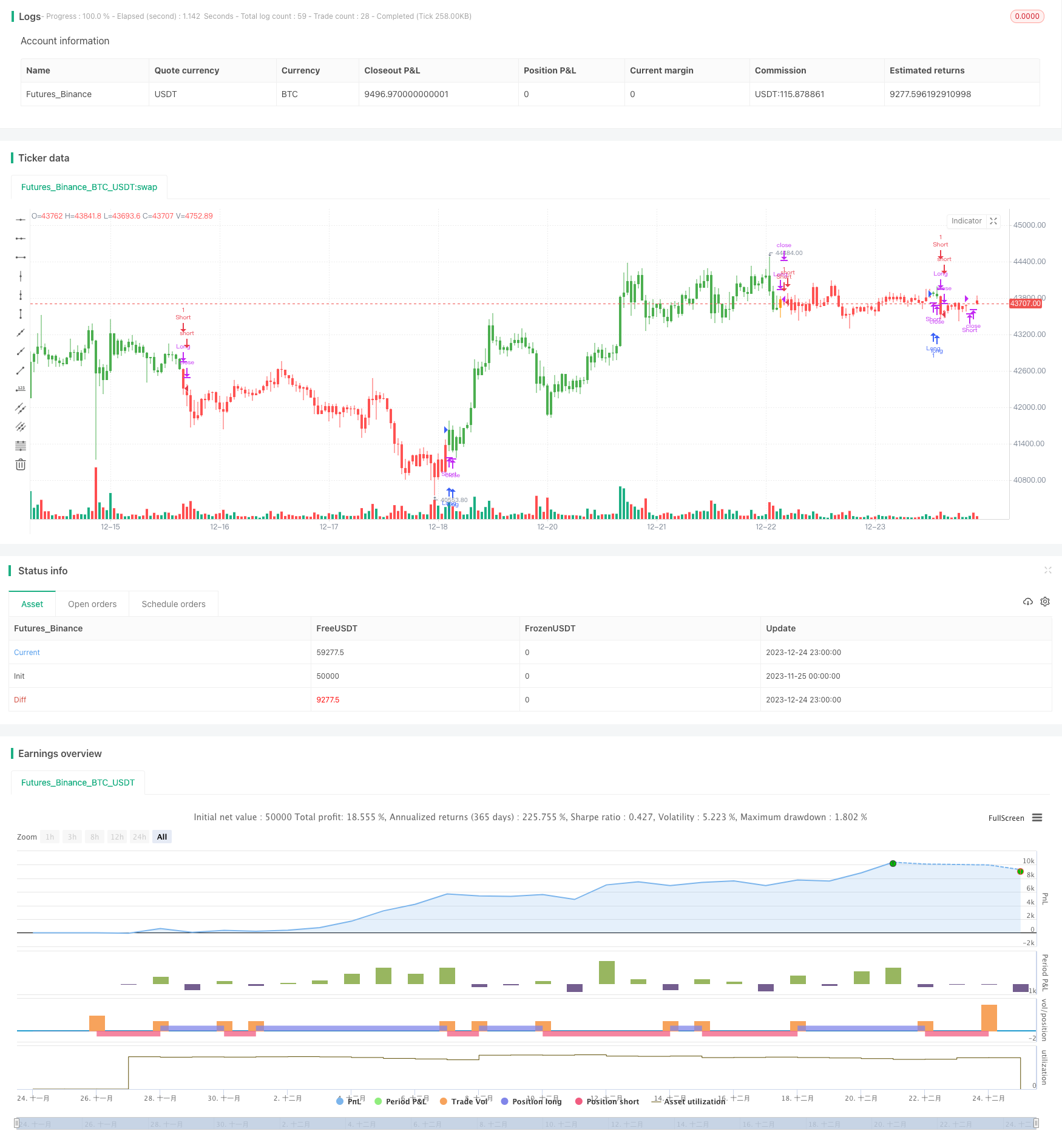

/*backtest

start: 2023-11-25 00:00:00

end: 2023-12-25 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

strategy("SR TREND STRATEGY", shorttitle="SR TREND", overlay=true, calc_on_order_fills=true)

//based on by synapticEx SR indicator https://www.tradingview.com/script/O0F675Kv-Nebula-Advanced-Dynamic-Support-Resistance/

length = input(title="SR lookbak length", type=input.integer, defval=21)

h = bar_index>5 and high[5]<high[4] and high[4]<high[3] and high[3]>high[2] and high[2]>high[1] ? 1 : 0

l = bar_index>5 and low[5]>low[4] and low[4]>low[3] and low[3]<low[2] and low[2]<low[1] ? 1 : 0

ln = sum(l, length)

hn = sum(h, length)

hval = h>0 ? high[3] : 0

lval = l>0 ? low[3] : 0

lsum = sum(lval, length)

hsum = sum(hval, length)

r = ln>0 and hn>0 ? abs((hsum/hn) - (lsum/ln)): 0

float lvalc = na

float lvalr = na

float hvalc = na

float hvalr = na

lvalc := lval and r>0 ? lval : lvalc[1]

lvalr := lval and r>0 ? lval+r : lvalr[1]

hvalc := hval and r>0 ? hval : hvalc[1]

hvalr := hval and r>0 ? hval-r : hvalr[1]

int trend=0

trend:=close > lvalr and close > hvalr ? 1 : close < lvalr and close < hvalr ? -1 : trend[1]

strategy.close("Long", when=trend==-1)

strategy.close("Short", when=trend==1)

strategy.entry("Long", strategy.long, when=trend==1 and close>hvalc)

strategy.entry("Short", strategy.short, when=trend==-1 and close<lvalc)

int long=0

int short=0

long:= trend==1 and close>hvalc ? 1 : trend==-1 ? -1 : long[1]

short:= trend==-1 and close<lvalc ? 1 : trend==1 ? -1 : short[1]

barcolor(long>0? color.green : short>0? color.red : trend>0? color.white: trend<0 ? color.orange : color.blue)