Chiến lược giao dịch định lượng dựa trên chỉ báo RSI và bao gồm cả sự tăng giảm

Tổng quan

Chiến lược này được gọi là chiến lược giao dịch định lượng RSI với mô hình bao gồm. Ý tưởng chính của chiến lược này là sử dụng cả chỉ số RSI và mô hình bao gồm để xác định xu hướng thị trường, phát ra tín hiệu mua và bán.

Khi chỉ số RSI cho thấy trạng thái cực đoan nhiều đầu trống và xuất hiện hình thức bao gồm lên hoặc xuống, chúng tôi coi đó là cơ hội để thiết lập vị trí. Chỉ số RSI có thể xác định hiệu quả các hiện tượng mua quá mức, trong khi hình thức bao gồm có thể xác minh thêm sự tin cậy của xu hướng.

Nguyên tắc chiến lược

Đầu tiên, chúng ta đặt các tham số cho chỉ số RSI, bao gồm độ dài chu kỳ của RSI (thường là 9 hoặc 14), mức quá mua (thường là 70) và mức quá bán (thường là 30).

Sau đó, chúng tôi nhận ra sự bao gồm và đánh giá xem có một đường dương lớn lên hoặc xuống hoặc một đường dương lớn bao quanh một đường K trước đó. Điều này cho thấy xu hướng hiện tại đang chuyển hướng.

Sau đó, nếu RSI hiển thị vùng oversold ((thay quá hoặc bán quá) và xuất hiện các túi dương lên hoặc túi âm xuống, thì sẽ tạo ra tín hiệu mua hoặc bán. Cuối cùng, chúng tôi sử dụng RSI Gold Forks và Dead Forks để xác định điểm dừng lỗ.

Lợi thế chiến lược

Chiến lược này kết hợp các chỉ số xu hướng RSI và các chỉ số kỹ thuật đặc trưng bao gồm các hình thức, đánh giá tổng hợp về xu hướng thị trường, có hiệu quả xác nhận mạnh hơn so với chỉ số đơn lẻ, có thể lọc hiệu quả các tín hiệu giao dịch tiếng ồn.

Chỉ số RSI rất chính xác và rõ ràng trong việc đánh giá các trạng thái đầu trống đa đầu xuất hiện trên thị trường, trong khi các đặc điểm giá trị chứa đựng trong hình thức bao gồm có thể xác minh thêm độ tin cậy của sự đảo ngược xu hướng.

Chiến lược này có thể nắm bắt được cơ hội đảo ngược của quá mua quá bán, đồng thời tránh gây ra tổn thất thương mại không cần thiết khi kết thúc.

Rủi ro chiến lược

Rủi ro lớn nhất của chiến lược này là RSI và hình thức bao gồm có xác suất không thấp để có tín hiệu sai. Chỉ số RSI dễ bị biến dạng và biến mất. Việc nhận diện hình thức bao gồm có thể được điều khiển bằng cách điều chỉnh các tham số như kích thước cửa sổ K-line.

Ngoài ra, khi tín hiệu đảo ngược xuất hiện, không thể loại trừ hoàn toàn khả năng thu hẹp xung đột. Sau khi thiết lập vị trí, thị trường có thể bị điều chỉnh hoặc thậm chí đảo ngược trong thời gian ngắn.

Để giảm rủi ro, chúng ta cần tối ưu hóa các tham số thiết lập cho chỉ số RSI, tìm kiếm sự kết hợp tham số tốt nhất. Ngoài ra, việc lựa chọn các loại giao dịch có tính đại diện và thanh khoản tốt hơn cũng rất quan trọng. Sau khi thiết lập vị trí, cần kiểm soát quy mô vị trí và dừng lỗ kịp thời.

Hướng tối ưu hóa chiến lược

Chiến lược này có thể được tối ưu hóa hơn nữa trong một số khía cạnh:

Kết hợp với nhiều chỉ số khác nhau, chẳng hạn như KDJ, MACD, v.v., tạo thành hệ thống xác thực đa chỉ số, tăng độ chính xác của tín hiệu.

Cân nhắc về tính thanh khoản, cường độ, chi phí giao dịch của các loại giao dịch, chọn loại tốt nhất, giảm chi phí giao dịch và rủi ro trượt.

Sử dụng các phương pháp như học máy để đào tạo và tối ưu hóa các tham số. Ví dụ: sử dụng học sâu để xác định trường hợp RSI sai lệch.

Tăng các chiến lược dừng lỗ để bảo vệ lợi nhuận bằng cách di chuyển dừng lỗ, dừng lỗ bình quân, v.v.

Tóm tắt

Chiến lược này sử dụng lợi thế của chỉ số RSI và hình thức bao gồm để thiết kế một hệ thống giao dịch định lượng đồng thời kết hợp sự phán đoán xu hướng và xác minh đặc điểm. Điều này có thể sử dụng hiệu quả các cơ hội đảo ngược và có độ tin cậy cao. Bằng cách tối ưu hóa liên tục, chiến lược này có thể trở thành một chiến lược định lượng ổn định và đáng tin cậy.

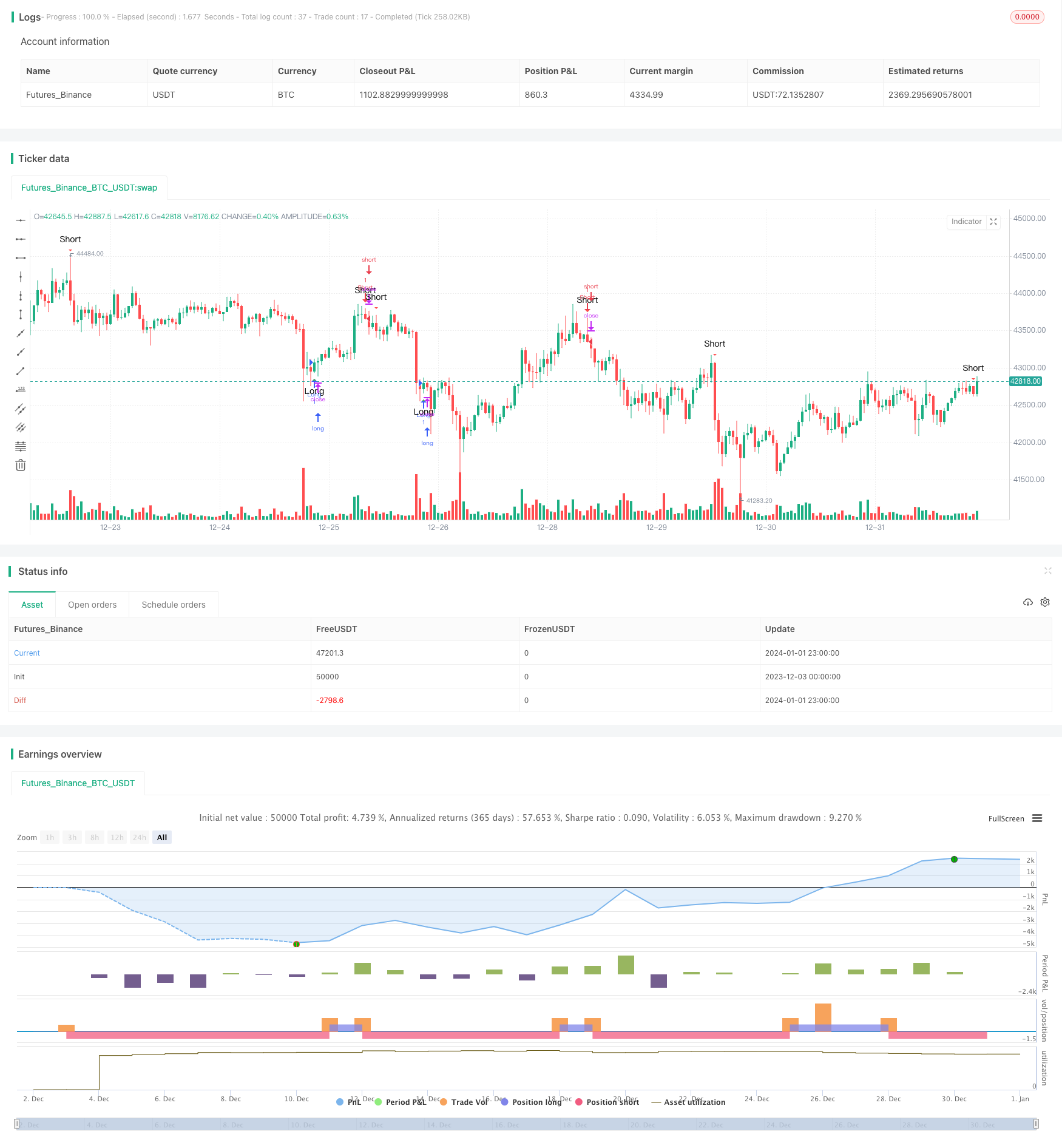

/*backtest

start: 2023-12-03 00:00:00

end: 2024-01-02 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

strategy(title="Lesson 6", shorttitle="RSI Swing Signals", overlay=true)

// Get user input

rsiSource = input(title="RSI Source", type=input.source, defval=close)

rsiLength = input(title="RSI Length", type=input.integer, defval=9)

rsiOverbought = input(title="RSI Overbought Level", type=input.integer, defval=60)

rsiOversold = input(title="RSI Oversold Level", type=input.integer, defval=25)

// Get RSI value

rsiValue = rsi(rsiSource, rsiLength)

rsiOB = rsiValue >= rsiOverbought

rsiOS = rsiValue <= rsiOversold

// Identify engulfing candles

bullishEC = close > open[1] and close[1] < open[1]

bearishEC = close < open[1] and close[1] > open[1]

// Define entry and exit conditions

longCondition = (rsiOS or rsiOS[1]) and bullishEC

shortCondition = (rsiOB or rsiOB[1]) and bearishEC

// Plot signals to chart

plotshape(longCondition, title="Long", location=location.belowbar, color=color.green, transp=0, style=shape.triangleup, text="Long")

plotshape(shortCondition, title="Short", location=location.abovebar, color=color.red, transp=0, style=shape.triangledown, text="Short")

// Strategy entry and exit

strategy.entry("Long", strategy.long, when=longCondition)

strategy.entry("Short", strategy.short, when=shortCondition)

// Define exit conditions

longExitCondition = crossover(rsiValue, 60) // You can customize this exit condition

shortExitCondition = crossunder(rsiValue, 40) // You can customize this exit condition

// Strategy exit

strategy.exit("ExitLong", from_entry="Long", when=longExitCondition)

strategy.exit("ExitShort", from_entry="Short", when=shortExitCondition)

// Send out an alert if this candle meets our conditions

alertcondition(longCondition or shortCondition, title="RSI Trade Alert!", message="RSI Swing Signal for XXX")