Chiến lược theo dõi xu hướng giao cắt đường trung bình động kép

Tổng quan

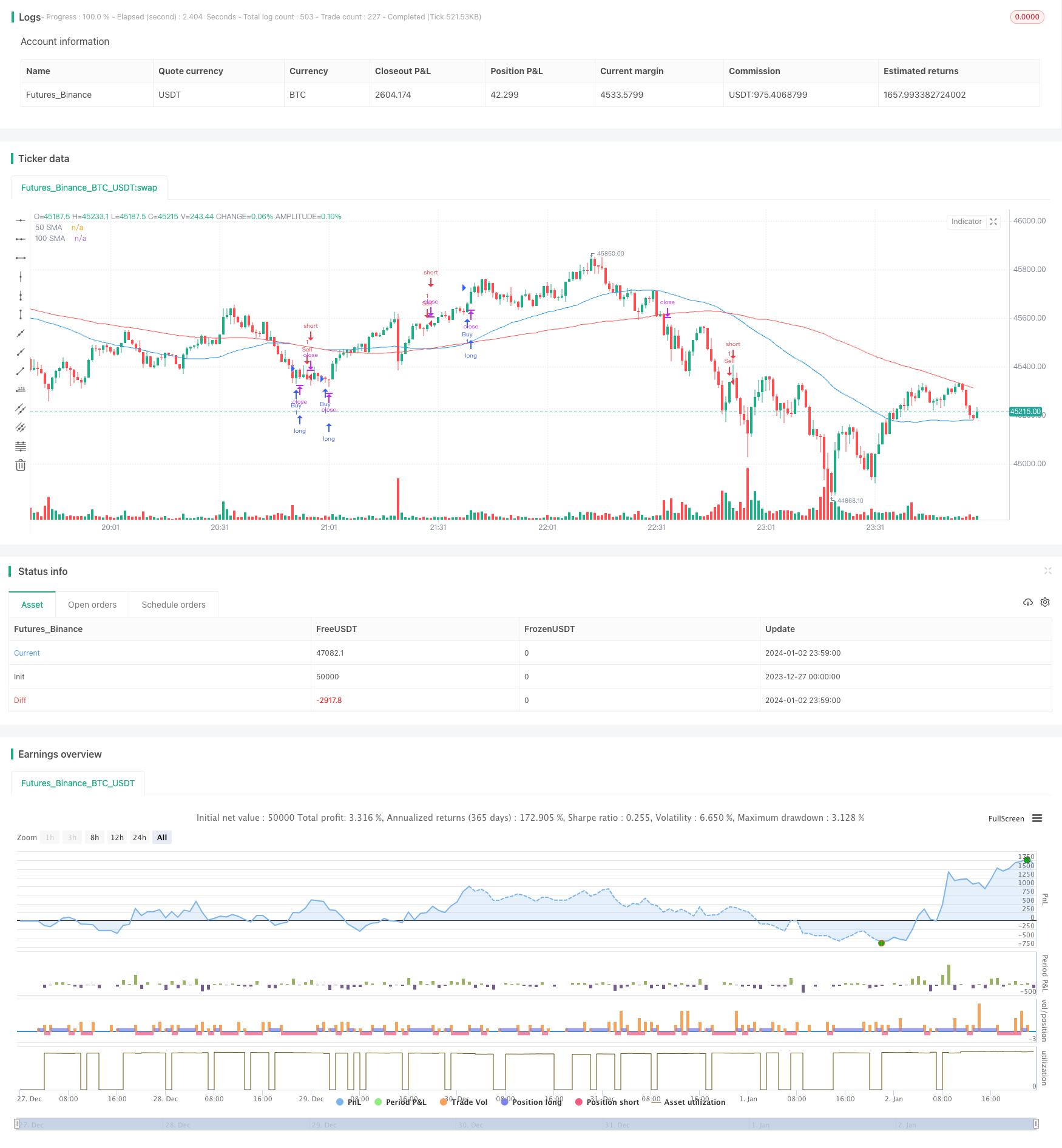

Chiến lược này sử dụng đường trung bình đơn giản và chỉ số sóng thực trung bình để tạo ra tín hiệu mua và bán, thuộc loại chiến lược theo dõi xu hướng. Sử dụng đường trung bình 50 ngày và đường trung bình 100 ngày để đánh giá xu hướng, sử dụng chỉ số ATR để thiết lập điểm dừng để kiểm soát rủi ro.

Nguyên tắc chiến lược

- Tính SMA1 50 ngày và SMA2 100 ngày

- Một tín hiệu mua được phát ra khi SMA1 xuyên qua SMA2; một tín hiệu bán được phát ra khi SMA1 xuyên qua SMA2

- Tính toán chỉ số ATR 14 ngày

- ATR nhân với số nhân của thiết lập như điểm dừng

- Khi phát đi tín hiệu mua, hãy lấy giá đóng cửa trừ điểm dừng là điểm bán lỗ; khi phát đi tín hiệu bán, hãy lấy giá đóng cửa cộng với điểm dừng là điểm mua lỗ

Có thể thấy rằng chiến lược này phụ thuộc chủ yếu vào khả năng đánh giá xu hướng của đường thẳng và khả năng kiểm soát rủi ro của chỉ số ATR. Các nguyên tắc cơ bản đơn giản, rõ ràng, dễ hiểu và thực hiện.

Lợi thế chiến lược

- Các nguyên tắc rõ ràng, dễ thực hiện, phù hợp với người mới bắt đầu

- Sử dụng đường trung bình để đánh giá xu hướng chính, có thể theo dõi xu hướng hiệu quả

- ATR dừng thiệt hại có thể kiểm soát hiệu quả thiệt hại do các trận động đất lớn

- Có thể dễ dàng điều chỉnh các tham số để thích ứng với các môi trường thị trường khác nhau

Rủi ro chiến lược

- Trong các trường hợp chấn động, đường trung bình tạo ra nhiều tín hiệu giả, dễ bị bỏ lỡ vị trí đảo ngược

- Chỉ số ATR không đủ nhạy cảm với sự thay đổi nhanh chóng của thị trường, có thể gây ra tổn thất vượt mức dự kiến

- Cài đặt các tham số chỉ số và ATR phụ thuộc vào kinh nghiệm, cài đặt không đúng có thể ảnh hưởng đến hiệu suất của chiến lược

- Đường hai chiều tự nó bị tụt hậu, có thể sẽ bỏ lỡ một bước ngoặt.

Phương pháp kiểm soát rủi ro:

- Giảm chu kỳ đường trung bình một cách thích hợp, làm cho chỉ số nhạy cảm hơn

- Động thái điều chỉnh ATR để giảm lỗ

- Kết hợp các chỉ số khác để lọc các tín hiệu giả

- Hoạt động dựa trên phán đoán cấu trúc cấp độ lớn

Hướng tối ưu hóa chiến lược

- Thử các loại đường trung bình khác, ví dụ như đường trung bình di chuyển chỉ số có thể lọc tốt hơn

- ATR có thể được xem xét thay thế bằng các phương pháp dừng động như Keltner Channel

- Các chỉ số phụ trợ như tăng giao dịch lọc tín hiệu

- Kết hợp lý thuyết sóng, xác định điểm quan trọng của xu hướng, hỗ trợ mức kháng cự

Tóm tắt

Chiến lược này là một trong những chiến lược theo dõi xu hướng điển hình, sử dụng phương pháp định hướng xu hướng bằng phương tiện, thiết lập ATR để kiểm soát rủi ro, nguyên tắc đơn giản, rõ ràng và dễ nắm bắt. Tuy nhiên, có một số rủi ro bị tụt hậu và tín hiệu sai, có thể được cải thiện bằng cách điều chỉnh tham số, tối ưu hóa chỉ số, kết hợp nhiều yếu tố khác nhau để làm cho chiến lược phù hợp hơn với môi trường thị trường thay đổi. Nói chung, chiến lược này phù hợp cho người mới bắt đầu thực hành và tối ưu hóa, nhưng cần thận trọng khi chiến đấu thực tế.

/*backtest

start: 2023-12-27 00:00:00

end: 2024-01-03 00:00:00

period: 1m

basePeriod: 1m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy("SMA and ATR Strategy", overlay=true)

// Step 1. Define strategy settings

lengthSMA1 = input.int(50, title="50 SMA Length")

lengthSMA2 = input.int(100, title="100 SMA Length")

atrLength = input.int(14, title="ATR Length")

atrMultiplier = input.int(4, title="ATR Multiplier")

// Step 2. Calculate strategy values

sma1 = ta.sma(close, lengthSMA1)

sma2 = ta.sma(close, lengthSMA2)

atr = ta.atr(atrLength)

// Step 3. Output strategy data

plot(sma1, color=color.blue, title="50 SMA")

plot(sma2, color=color.red, title="100 SMA")

// Step 4. Determine trading conditions

longCondition = ta.crossover(sma1, sma2)

shortCondition = ta.crossunder(sma1, sma2)

longStopLoss = close - (atr * atrMultiplier)

shortStopLoss = close + (atr * atrMultiplier)

// Step 5. Execute trades based on conditions

if (longCondition)

strategy.entry("Buy", strategy.long)

strategy.exit("Sell", "Buy", stop=longStopLoss)

if (shortCondition)

strategy.entry("Sell", strategy.short)

strategy.exit("Buy", "Sell", stop=shortStopLoss)