Chiến lược DCA của Dải Bollinger Động lượng Đường trung bình động kép

Tổng quan

Chiến lược DCA hai đường ngang của Bollinger Bands là một chiến lược đầu tư cố định có rủi ro thấp, dài hạn. Nó sử dụng chỉ số Bollinger Bands để xác định liệu giá có giảm xuống đường hay không, và kết hợp với chỉ số RSI để xác định liệu nó có nằm trong khu vực bán quá mức hay không, và hai đường ngang để xác định xu hướng thị trường, mua khi Bollinger Bands giảm xuống đường và RSI thấp hơn 50, sử dụng quy mô vốn cụ thể, ví dụ như 500 đô la.

Nguyên tắc chiến lược

Chiến lược này chủ yếu dựa trên chỉ số Brin và chỉ số RSI, hỗ trợ bởi đường hai chiều để đánh giá xu hướng thị trường. Brin là phạm vi phân vùng của giá cổ phiếu được tính toán dựa trên lý thuyết thống kê phân phối bình thường để tính toán sự liên quan và biến động của giá cổ phiếu.

Lập luận giao dịch của chiến lược này là: mua cố định khi giá cổ phiếu giảm xuống đường viền Brin và RSI thấp hơn 50, cho thấy cổ phiếu đang ở mức tương đối thấp và có khả năng phản hồi. Bi-equilibrium đánh giá xu hướng thị trường, tránh vẫn mua cố định khi thị trường tiếp tục giảm.

Phân tích lợi thế

Lợi thế lớn nhất của chiến lược này là rủi ro thấp và dễ dàng vận hành. Sử dụng chiến lược đầu tư cố định, không cần chú ý đến thời điểm mua cụ thể, mua khi đủ điều kiện, giảm tần suất giao dịch. Chỉ số Brinh Băng phán đoán giá giảm xuống đường đại diện cho việc vào vùng giá thấp, có nhiều không gian tăng sau khi mua. RSI thấp hơn 50 phán đoán đã vào khu vực bán tháo, có khả năng hồi phục.

Phân tích rủi ro

Rủi ro chính của chiến lược này là: 1) Không thể xác định đáy thị trường, vẫn có nguy cơ thua lỗ khi thị trường chứng khoán giảm mạnh; 2) Chỉ số RSI không phải lúc nào cũng có thể đánh giá được sự kết thúc của khu vực bán tháo, giá có thể tiếp tục giảm. 3) Chiến lược đầu tư nhất định cần đầu tư tài chính thường xuyên, nếu không thể đầu tư liên tục sẽ ảnh hưởng đến hiệu suất.

Để kiểm soát rủi ro, hãy chọn các tài sản có rủi ro tương đối thấp như ETF chỉ số để thực hiện các hoạt động. Tránh mua quá thường xuyên khi tổng thể thị trường đang ở kênh giảm. Bạn cũng có thể cân nhắc điều chỉnh các tham số RSI để lọc các điểm thời gian tốt nhất khi kết thúc khu vực bán tháo.

Hướng tối ưu hóa

Chiến lược này có thể được tối ưu hóa theo các khía cạnh sau:

Sử dụng nhiều chỉ số hơn để xác định thời điểm mua. Ví dụ như thêm các chỉ số MACD, KD để xác định xem có nằm trong khu vực bán quá mức hay không.

Tăng chiến lược dừng lỗ. Chấm dứt lỗ khi giá tiếp tục giảm một mức độ nhất định, tránh thua lỗ quá mức.

Điều chỉnh tham số Brin Belt. Khi thị trường biến động, bạn có thể mở rộng kênh Brin Belt một cách thích hợp, tránh mua quá thường xuyên.

Kết hợp với chỉ số khối lượng giao dịch. Ví dụ như chỉ số Energy Tide, tránh mua ở khu vực khối lượng thấp.

Sử dụng thuật toán để tự động tối ưu hóa các tham số RSI. Hãy để các tham số RSI được cập nhật trong thời gian thực để xác định điểm kết thúc của khu vực bán tháo nhất có thể.

Tóm tắt

Chiến lược DCA đường hai chiều bằng động lực của Brin kết hợp các mức giá tương đối thấp của Brin, các khu vực bán tháo của RSI và xu hướng thị trường của đường hai chiều bằng nhau, để thực hiện chiến lược mua và mua có rủi ro thấp. So với các chiến lược đầu tư cố định khác, chiến lược này tập trung nhiều hơn vào việc mua và chọn thời điểm. Mặc dù không thể tránh hoàn toàn thua lỗ, nhưng mức độ thua lỗ là hạn chế, và lợi nhuận giữ đường dài là đáng kể. Bằng cách điều chỉnh và tối ưu hóa một số tham số, bạn có thể làm giảm thêm rủi ro giao dịch và tăng hiệu quả chiến lược.

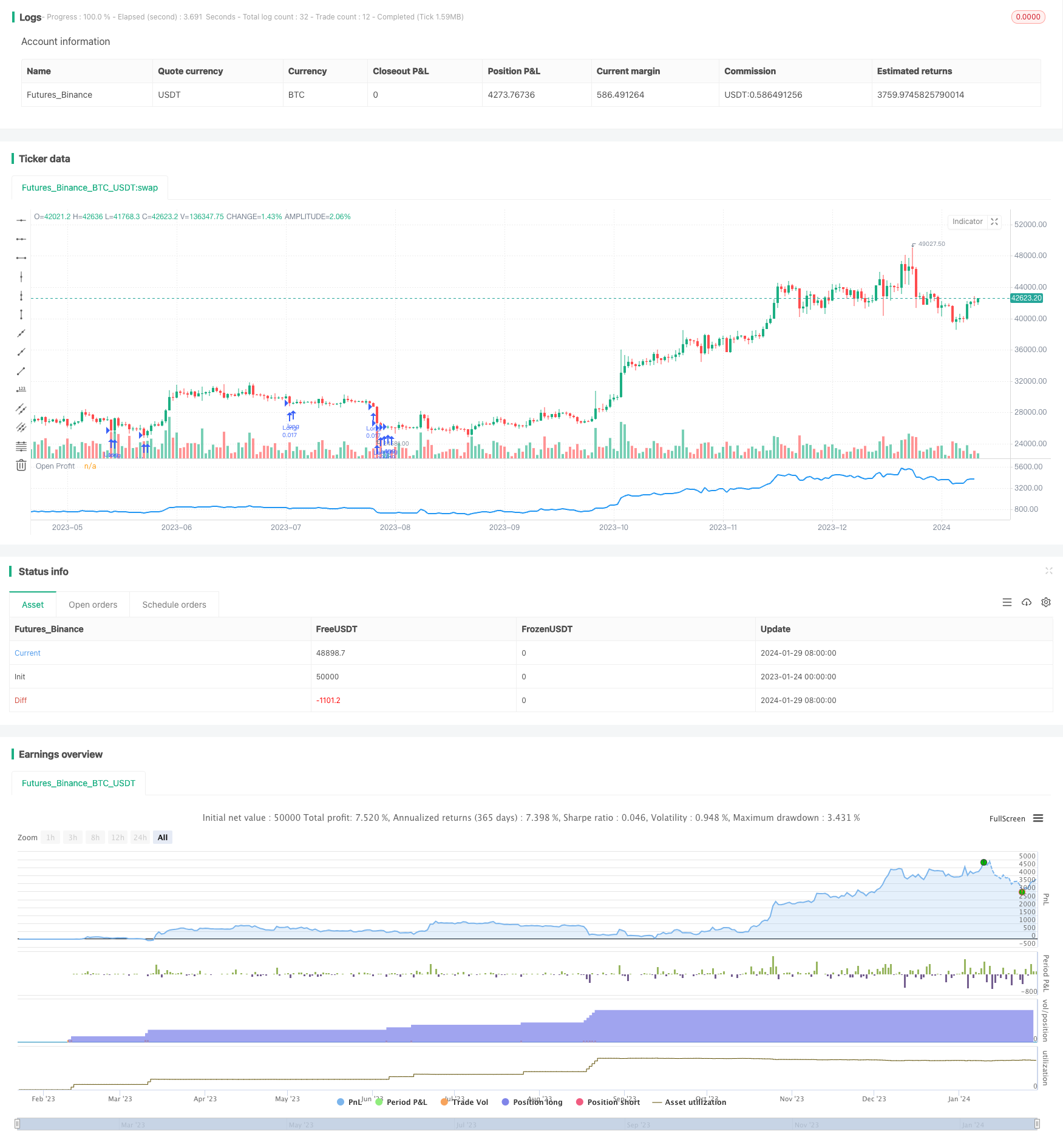

/*backtest

start: 2023-01-24 00:00:00

end: 2024-01-30 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

strategy("Bollinger DCA v1", overlay=false)

//user inputs

contribution = input(title="Contribution (USD)",type=input.integer,minval=1,maxval=1000000,step=1,defval=500,confirm=false)

length = input(title="Bollinger (Period)", defval=20, step=1, minval=1)

mult = input(title="Deviations (Float)", defval=2.0, step=0.001, minval=0.001, maxval=50)

rsi_period = input(title="RSI (Period)", defval=14, step=1, minval=1)

//compute bollinger bands

source = close

basis = sma(source, length)

dev = mult * stdev(source, length)

upper = basis + dev

lower = basis - dev

//compute moving averages

ma50 = sma(close,50)

ma100 = sma(close,100)

ma150 = sma(close,150)

ma200 = sma(close,200)

//up_trend = ma50 > ma100 and ma100 > ma150 and ma150 > ma200

//dn_trend = ma50 < ma100 and ma100 < ma150 and ma150 < ma200

//compute rsi

strength = rsi(close, rsi_period)

//plot indicators

//p1 = plot(upper, color=color.gray)

//p2 = plot(lower, color=color.gray)

//fill(p1, p2)

//p3 = plot(ma50, color=color.red)

//p4 = plot(ma100, color=color.blue)

//p5 = plot(ma150, color=color.green)

//p6 = plot(ma200, color=color.orange)

//units to buy

units = contribution / close

//long signal

if (close < lower and strength < 50)

strategy.order("Long", strategy.long, units)

//close long signal

//if (close > upper and strength > 50 and strategy.position_size > 0)

//strategy.order("Close Long", strategy.short, units)

//plot strategy equity

plot(strategy.openprofit, color=color.blue, linewidth=2, title="Open Profit")