Chiến lược theo xu hướng xác nhận ba lần

Tổng quan

Chiến lược theo dõi xu hướng xác nhận ba lần bằng cách kết hợp các tín hiệu của ba chỉ số lớn như đường trung bình, đường ý tưởng và xu hướng siêu, để nắm bắt xu hướng có xác suất cao. Khi ba chỉ số lớn phát ra tín hiệu mua hoặc bán cùng một lúc, chiến lược sẽ tham gia và theo dõi xu hướng; Khi xu hướng đảo ngược, chiến lược sẽ dừng lại nhanh chóng và không có tiền.

Nguyên tắc chiến lược

Đường trung bình đánh giá xu hướng chính

Chiến lược sử dụng đường trung bình với độ dài 52 chu kỳ để xác định hướng của xu hướng chính. Khi giá vượt qua đường trung bình, nó được đánh giá là xu hướng tăng; Khi giá vượt qua đường trung bình, nó được đánh giá là xu hướng giảm.

Nhận dạng đường trí nhớ

Phương pháp này cũng sử dụng đường quên ý định để xác định sự đảo ngược thứ cấp trong thời gian ngắn. Phương pháp tính toán đường quên ý định tương tự như đường trung bình, nhưng giá CLOSE được thay thế bằng giá mở, có thể phản ánh thông tin đảo ngược giá nhanh hơn.

Đánh giá xu hướng siêu thị

Chiến lược này cũng kết hợp các chỉ số siêu xu hướng để xác định các điểm đảo ngược quan trọng. Chỉ số siêu xu hướng kết hợp các giai đoạn cửa sổ và dữ liệu giá của chỉ số ATR, điều chỉnh động kênh lên và xuống đường, để xác định thời gian đảo ngược.

Xử lý tín hiệu xác nhận ba lần

Chiến lược sẽ làm nhiều hơn khi ba chỉ số đồng thời phát tín hiệu mua, đường trung bình, đường quên và siêu xu hướng; chiến lược sẽ trống khi ba chỉ số đồng thời phát tín hiệu bán. Bằng cách xác nhận ba chỉ số, bạn có thể lọc hiệu quả các tín hiệu giả, tăng khả năng vào thị trường.

Phân tích lợi thế

Xác định đa chiều, xác suất cao

Chiến lược này sử dụng 3 chỉ số là đường trung bình, đường quên và siêu xu hướng để đánh giá xu hướng và điểm mấu chốt từ các chiều khác nhau, đảm bảo khả năng tham gia cao.

Phản ứng nhanh, theo dõi trực tiếp

Việc đưa ra đường trục trặc, đảm bảo rằng chiến lược có thể phản ứng nhanh chóng với sự đảo ngược đường ngắn của giá; ATR thích nghi với các chỉ số xu hướng siêu của kênh, cũng có thể theo dõi sự thay đổi giá trong thời gian thực.

Tự động dừng lỗ, kiểm soát rủi ro hiệu quả

Chiến lược tích hợp logic dừng dừng tự động, có thể điều chỉnh điểm dừng dừng theo động thái ATR để kiểm soát hiệu quả tổn thất đơn lẻ.

Rủi ro và giải pháp

Rủi ro giao dịch quá thường xuyên

Vì các tín hiệu giao dịch chiến lược thường xuyên, dễ gây ra giao dịch quá mức. Bạn có thể mở rộng tham số chu kỳ đường trung bình thích hợp, giảm tần suất giao dịch.

Rủi ro không chắc chắn đảo ngược

Mức độ hiệu quả của các chỉ số đường quên và siêu xu hướng trong việc xác định điểm đảo ngược là không chắc chắn, có thể có nguy cơ sai lầm. Các điều kiện lọc của các tham số chỉ số có thể được tăng lên, đảm bảo tín hiệu đảo ngược có xác suất cao hơn.

Rủi ro mất mát do động đất

Trong tình huống chấn động, do liên tục giao nhau, chiến lược thường xuyên mở vị trí và dừng lại, gây ra nguy cơ mất mát. Có thể nhận ra tình huống chấn động, tạm dừng giao dịch chiến lược tại giai đoạn này.

Hướng tối ưu hóa

Kết hợp với chỉ số biến động

Có thể xem xét kết hợp với các chỉ số biến động, chẳng hạn như Bollinger Bands. Khi giá gần với đường đi xuống của Bollinger Bands, tránh mở vị trí mới, có thể tránh được rủi ro của thị trường sốc.

Thêm điều kiện lọc nhập cảnh

Bạn có thể thử thêm các chỉ số phán đoán phụ trợ khác, chẳng hạn như KDJ, MACD, khi chúng cũng phát tín hiệu cùng một lúc. Điều này có thể lọc thêm các tín hiệu giả và giảm các giao dịch không cần thiết.

Tối ưu hóa chiến lược dừng lỗ

Các chiến lược dừng lỗ có thể được tối ưu hóa, chẳng hạn như dừng di chuyển, dừng di chuyển chỉ số, dừng bán thời gian bán thời gian, để lợi nhuận nhiều hơn và ổn định hơn.

Tóm tắt

Chiến lược theo dõi xu hướng xác nhận ba lần tận dụng lợi thế của ba chỉ số lớn của đường trung bình, đường quên và siêu xu hướng, để đánh giá và nắm bắt xu hướng có xác suất cao. Đồng thời, thiết lập cơ chế dừng lỗ tự động để kiểm soát hiệu quả tổn thất đơn lẻ. Điều đáng để tối ưu hóa hơn nữa là có thể kết hợp với các chỉ số phụ trợ khác để lọc vào, và cải thiện chiến lược dừng lỗ để làm cho chiến lược thực tế hơn.

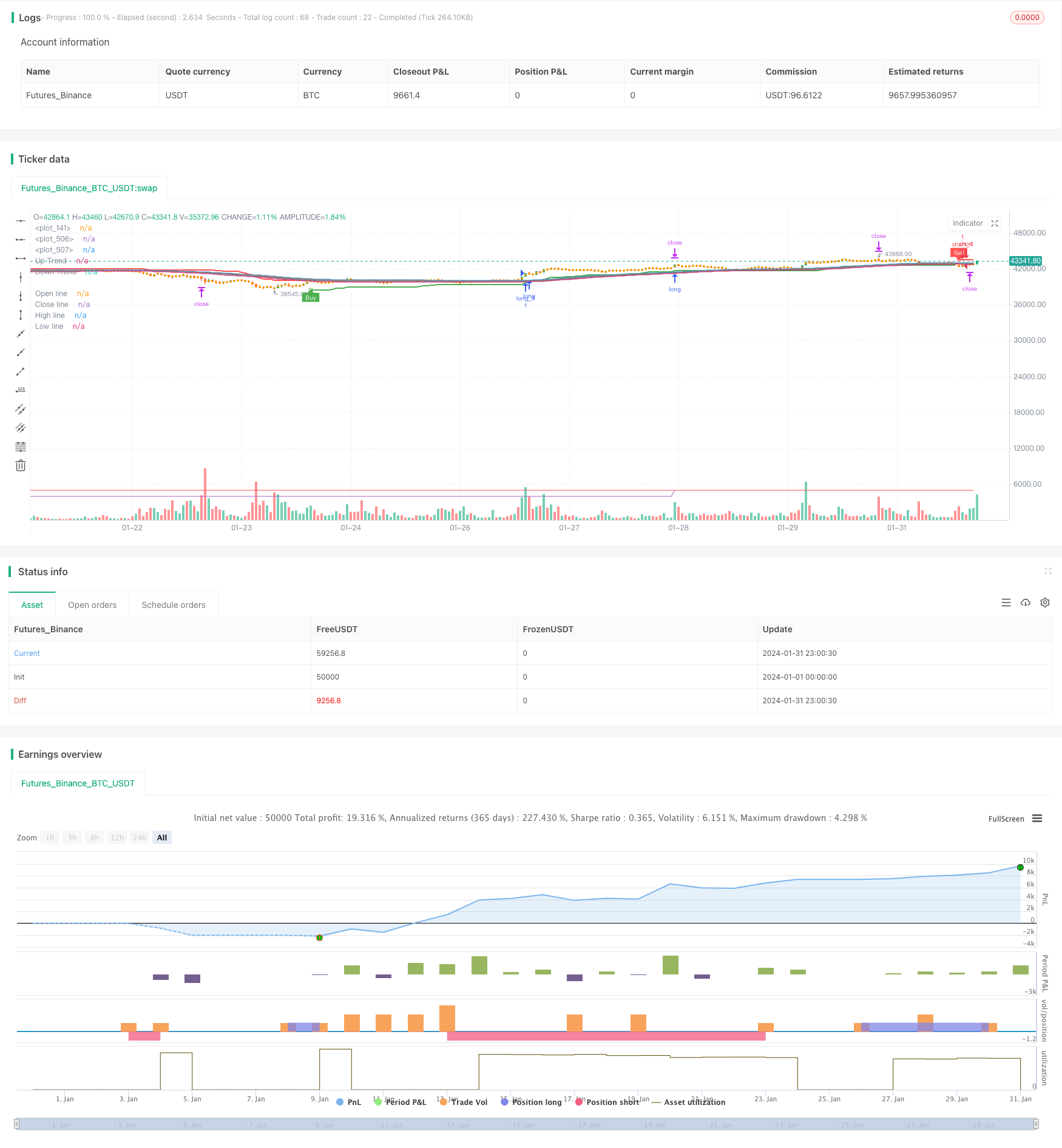

/*backtest

start: 2024-01-01 00:00:00

end: 2024-01-31 23:59:59

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

//custom variables

hei_col = 0 //1 for green 0 for red

qqe_col = 0 //1 for blue 0 for red

supa_col = 0 //1 for buy 0 for sell

float upratr=0

float lwratr=0

//end

strategy(title='Death_star', overlay=true,calc_on_every_tick = true)

ma_type = input.string(title='MA Type', defval='EMA', options=['EMA', 'SMA', 'SWMA', 'VWMA', 'WMA'])

ma_period = input.int(title='MA Period (Length)', defval=52, minval=1)

ma_period_smoothing = input.int(title='MA Period smoothing (Length)', defval=10, minval=1)

color_positive = input(title='Positive color (Bullish)', defval=color.new(#26A69A, 50))

color_negative = input(title='Negative color (Bearish)', defval=color.new(#EF5350, 50))

color_hl = input(title='High & Low cloud color', defval=color.new(#808080, 80))

show_line = input(title='Show (lines)', defval=false)

show_hl_cloud = input(title='Show (High & Low cloud)', defval=true)

show_oc_cloud = input(title='Show (Open & Close cloud)', defval=true)

//————————————————————————————————————————————————————————————————————————————————

// I.2. Settings, Function definition — — — — — — — — — — — — — — — — — — — — — —

//————————————————————————————————————————————————————————————————————————————————

f_ma_type(input_ma_type, input_source, input_ma_period) =>

result = float(na)

if input_ma_type == 'EMA'

result := ta.ema(input_source, input_ma_period)

result

if input_ma_type == 'SMA'

result := ta.sma(input_source, input_ma_period)

result

if input_ma_type == 'SWMA'

result := ta.swma(input_source)

result

if input_ma_type == 'VWMA'

result := ta.vwma(input_source, input_ma_period)

result

if input_ma_type == 'WMA'

result := ta.wma(input_source, input_ma_period)

result

result

//————————————————————————————————————————————————————————————————————————————————

// II.1. Calculations, MA — — — — — — — — — — — — — — — — — — — — — — — — — — — —

//————————————————————————————————————————————————————————————————————————————————

o = f_ma_type(ma_type, open, ma_period)

c = f_ma_type(ma_type, close, ma_period)

h = f_ma_type(ma_type, high, ma_period)

l = f_ma_type(ma_type, low, ma_period)

//————————————————————————————————————————————————————————————————————————————————

// II.2. Calculations, Heikin Ashi — — — — — — — — — — — — — — — — — — — — — — — —

//————————————————————————————————————————————————————————————————————————————————

ha = ticker.heikinashi(syminfo.tickerid)

ha_o = request.security(ha, timeframe.period, o)

ha_c = request.security(ha, timeframe.period, c)

ha_h = request.security(ha, timeframe.period, h)

ha_l = request.security(ha, timeframe.period, l)

//————————————————————————————————————————————————————————————————————————————————

// II.3. Calculations, MA (Smoothing) — — — — — — — — — — — — — — — — — — — — — —

//————————————————————————————————————————————————————————————————————————————————

ha_o_smooth = f_ma_type(ma_type, ha_o, ma_period_smoothing)

ha_c_smooth = f_ma_type(ma_type, ha_c, ma_period_smoothing)

ha_h_smooth = f_ma_type(ma_type, ha_h, ma_period_smoothing)

ha_l_smooth = f_ma_type(ma_type, ha_l, ma_period_smoothing)

//————————————————————————————————————————————————————————————————————————————————

// III.1. Display, Colors — — — — — — — — — — — — — — — — — — — — — — — — — — — —

//————————————————————————————————————————————————————————————————————————————————

tren = ha_c_smooth >= ha_o_smooth

color_trend = tren ? color_positive : color_negative

hei_col := tren ? 1 : 0

color_show_line_positive = show_line ? color_positive : na

color_show_line_negative = show_line ? color_negative : na

color_show_hl_cloud = show_hl_cloud ? color_hl : na

color_show_oc_cloud = show_oc_cloud ? color_trend : na

//————————————————————————————————————————————————————————————————————————————————

// III.2. Display, Plotting & Filling — — — — — — — — — — — — — — — — — — — — — —

//————————————————————————————————————————————————————————————————————————————————

o_line = plot(ha_o_smooth, color=color_show_line_positive, title='Open line')

c_line = plot(ha_c_smooth, color=color_show_line_negative, title='Close line')

h_line = plot(ha_h_smooth, color=color_show_line_positive, title='High line')

l_line = plot(ha_l_smooth, color=color_show_line_negative, title='Low line')

fill(o_line, c_line, color=color_show_oc_cloud, title='Open & Close Trendcloud', transp=90)

fill(h_line, l_line, color=color_show_hl_cloud, title='High & Low Trendcloud', transp=90)

upratr:=(ha_h_smooth)

lwratr:=(ha_l_smooth)

// supa

Periods = input(title='ATR Period', defval=9)

src = input(hl2, title='Source')

Multiplier = input.float(title='ATR Multiplier', step=0.1, defval=3.9)

changeATR = input(title='Change ATR Calculation Method ?', defval=true)

showsignals = input(title='Show Buy/Sell Signals ?', defval=true)

highlighting = input(title='Highlighter On/Off ?', defval=true)

atr2 = ta.sma(ta.tr, Periods)

atr = changeATR ? ta.atr(Periods) : atr2

up = src - Multiplier * atr

up1 = nz(up[1], up)

up := close[1] > up1 ? math.max(up, up1) : up

dn = src + Multiplier * atr

dn1 = nz(dn[1], dn)

dn := close[1] < dn1 ? math.min(dn, dn1) : dn

trend = 1

trend := nz(trend[1], trend)

trend := trend == -1 and close > dn1 ? 1 : trend == 1 and close < up1 ? -1 : trend

upPlot = plot(trend == 1 ? up : na, title='Up Trend', style=plot.style_linebr, linewidth=2, color=color.new(color.green, 0))

buySignal = trend == 1 and trend[1] == -1

plotshape(buySignal ? up : na, title='UpTrend Begins', location=location.absolute, style=shape.circle, size=size.tiny, color=color.new(color.green, 0))

plotshape(buySignal and showsignals ? up : na, title='Buy', text='Buy', location=location.absolute, style=shape.labelup, size=size.tiny, color=color.new(color.green, 0), textcolor=color.new(color.white, 0))

dnPlot = plot(trend == 1 ? na : dn, title='Down Trend', style=plot.style_linebr, linewidth=2, color=color.new(color.red, 0))

sellSignal = trend == -1 and trend[1] == 1

plotshape(sellSignal ? dn : na, title='DownTrend Begins', location=location.absolute, style=shape.circle, size=size.tiny, color=color.new(color.red, 0))

plotshape(sellSignal and showsignals ? dn : na, title='Sell', text='Sell', location=location.absolute, style=shape.labeldown, size=size.tiny, color=color.new(color.red, 0), textcolor=color.new(color.white, 0))

mPlot = plot(ohlc4, title='', style=plot.style_circles, linewidth=0)

longFillColor = highlighting ? trend == 1 ? color.green : color.white : color.white

shortFillColor = highlighting ? trend == -1 ? color.red : color.white : color.white

supa_col := trend == 1 ? 1 : 0

fill(mPlot, upPlot, title='UpTrend Highligter', color=longFillColor, transp=90)

fill(mPlot, dnPlot, title='DownTrend Highligter', color=shortFillColor, transp=90)

alertcondition(buySignal, title='SuperTrend Buy', message='SuperTrend Buy!')

alertcondition(sellSignal, title='SuperTrend Sell', message='SuperTrend Sell!')

changeCond = trend != trend[1]

alertcondition(changeCond, title='SuperTrend Direction Change', message='SuperTrend has changed direction!')

//QQE

//By Glaz, Modified

//study("QQE MOD")

RSI_Period = input(6, title='RSI Length')

SF = input(5, title='RSI Smoothing')

QQE = input(3, title='Fast QQE Factor')

ThreshHold = input(3, title='Thresh-hold')

//

srctt = input(close, title='RSI Source')

//

//

Wilders_Period = RSI_Period * 2 - 1

Rsi = ta.rsi(srctt, RSI_Period)

RsiMa = ta.ema(Rsi, SF)

AtrRsi = math.abs(RsiMa[1] - RsiMa)

MaAtrRsi = ta.ema(AtrRsi, Wilders_Period)

dar = ta.ema(MaAtrRsi, Wilders_Period) * QQE

longband = 0.0

shortband = 0.0

trenda = 0

DeltaFastAtrRsi = dar

RSIndex = RsiMa

newshortband = RSIndex + DeltaFastAtrRsi

newlongband = RSIndex - DeltaFastAtrRsi

longband := RSIndex[1] > longband[1] and RSIndex > longband[1] ? math.max(longband[1], newlongband) : newlongband

shortband := RSIndex[1] < shortband[1] and RSIndex < shortband[1] ? math.min(shortband[1], newshortband) : newshortband

cross_1 = ta.cross(longband[1], RSIndex)

trenda := ta.cross(RSIndex, shortband[1]) ? 1 : cross_1 ? -1 : nz(trenda[1], 1)

FastAtrRsiTL = trenda == 1 ? longband : shortband

////////////////////

length = input.int(50, minval=1, title='Bollinger Length')

mult = input.float(0.35, minval=0.001, maxval=5, step=0.1, title='BB Multiplier')

basis = ta.sma(FastAtrRsiTL - 50, length)

dev = mult * ta.stdev(FastAtrRsiTL - 50, length)

upper = basis + dev

lower = basis - dev

color_bar = RsiMa - 50 > upper ? #00c3ff : RsiMa - 50 < lower ? #ff0062 : color.gray

//

// Zero cross

QQEzlong = 0

QQEzlong := nz(QQEzlong[1])

QQEzshort = 0

QQEzshort := nz(QQEzshort[1])

QQEzlong := RSIndex >= 50 ? QQEzlong + 1 : 0

QQEzshort := RSIndex < 50 ? QQEzshort + 1 : 0

//

//Zero = hline(0, color=color.rgb(116, 26, 26), linestyle=hline.style_dotted, linewidth=1)

////////////////////////////////////////////////////////////////

RSI_Period2 = input(6, title='RSI Length')

SF2 = input(5, title='RSI Smoothing')

QQE2 = input(1.61, title='Fast QQE2 Factor')

ThreshHold2 = input(3, title='Thresh-hold')

src2 = input(close, title='RSI Source')

//

//

Wilders_Period2 = RSI_Period2 * 2 - 1

Rsi2 = ta.rsi(src2, RSI_Period2)

RsiMa2 = ta.ema(Rsi2, SF2)

AtrRsi2 = math.abs(RsiMa2[1] - RsiMa2)

MaAtrRsi2 = ta.ema(AtrRsi2, Wilders_Period2)

dar2 = ta.ema(MaAtrRsi2, Wilders_Period2) * QQE2

longband2 = 0.0

shortband2 = 0.0

trend2 = 0

DeltaFastAtrRsi2 = dar2

RSIndex2 = RsiMa2

newshortband2 = RSIndex2 + DeltaFastAtrRsi2

newlongband2 = RSIndex2 - DeltaFastAtrRsi2

longband2 := RSIndex2[1] > longband2[1] and RSIndex2 > longband2[1] ? math.max(longband2[1], newlongband2) : newlongband2

shortband2 := RSIndex2[1] < shortband2[1] and RSIndex2 < shortband2[1] ? math.min(shortband2[1], newshortband2) : newshortband2

cross_2 = ta.cross(longband2[1], RSIndex2)

trend2 := ta.cross(RSIndex2, shortband2[1]) ? 1 : cross_2 ? -1 : nz(trend2[1], 1)

FastAtrRsi2TL = trend2 == 1 ? longband2 : shortband2

//

// Zero cross

QQE2zlong = 0

QQE2zlong := nz(QQE2zlong[1])

QQE2zshort = 0

QQE2zshort := nz(QQE2zshort[1])

QQE2zlong := RSIndex2 >= 50 ? QQE2zlong + 1 : 0

QQE2zshort := RSIndex2 < 50 ? QQE2zshort + 1 : 0

//

hcolor2 = RsiMa2 - 50 > ThreshHold2 ? color.silver : RsiMa2 - 50 < 0 - ThreshHold2 ? color.silver : na

// plot(FastAtrRsi2TL - 50, title='QQE Line', color=color.new(color.white, 0), linewidth=2)

// plot(RsiMa2 - 50, color=hcolor2, title='Histo2', style=plot.style_columns, transp=50)

Greenbar1 = RsiMa2 - 50 > ThreshHold2

Greenbar2 = RsiMa - 50 > upper

Redbar1 = RsiMa2 - 50 < 0 - ThreshHold2

Redbar2 = RsiMa - 50 < lower

// plot(Greenbar1 and Greenbar2 == 1 ? RsiMa2 - 50 : na, title='QQE Up', style=plot.style_columns, color=color.new(#00c3ff, 0))

// plot(Redbar1 and Redbar2 == 1 ? RsiMa2 - 50 : na, title='QQE Down', style=plot.style_columns, color=color.new(#ff0062, 0))

qqe_col:=Greenbar1 and Greenbar2 == 1 ?1:(Redbar1 and Redbar2 == 1 ?0:-1)

//lab=label.new(bar_index,50,str.tostring(qqe_col))

// ////////////////////////////////////////////////////////////////

// //custom code

// ////////////////////////////////////////////////////////////////

// sma=((lhitt+shitt)/cnt)

// plot(sma*1000)

// plot(250,color=color.red)

//begin

sess=input("0916-1200","time for reversals!!")

v=time(timeframe.period,sess)

rr=input.float(1,"enter the reward..def is 3")

on=na(v)?false:true

bool daybreak=input.bool(false,"daybreak ? true means day end close")

bool apply_on=input.bool(true,"do u want time for reversal?")

apply_on:=not apply_on

test=input.int(2,"train(0) test(1) all(2)?")

// if str.tonumber(timeframe.period)!=5

// runtime.error("backtests and stocks only valid for 5 min tf!!")

on:=apply_on or on

pts=1/syminfo.mintick

var float sl=0

var float profit=0

// var dud=0

// var counter=0

var con_win=0

var con_lose=0

var tempwin=0

var templose=0

//adding analytics variables

var float[] stararr=array.new_float(10,-1)

var float[] sslarr=array.new_float(10,-1)

var float skipper=-1

var float[] ltararr=array.new_float(10,-1)

var float[] lslarr=array.new_float(10,-1)

var float lhit=0

var float shit=0

var float miss=0

var float cnt=0

var lflag=0

var sflag=0

var i=0

var dud=0

var gap=0

float begin=0

float end=0

// ei_col = 0 //1 for green 0 for red

// qqe_col = 0 //1 for blue 0 for red

// supa_col = 0

//plot(i)

//code begins here

if test==0

begin:=0

end:=5500/2

else if test==1

begin:=5500/2

end:=bar_index

else if test==2

begin:=0

end:=bar_index

if hei_col==1 and qqe_col==1 and supa_col==1 and lflag==0 and low>upratr and bar_index>=begin and bar_index<=end and on

lflag:=1

sflag:=0

if array.get(lslarr,i)!=-1

dud:=dud+1

array.set(lslarr,i,upratr)

array.set(ltararr,i,(close+rr*(close-upratr)))

cnt:=cnt+1

skipper:=i

// lab=label.new(bar_index,close+100,str.tostring(array.get(lslarr,i)) +"\n"+ str.tostring(array.get(ltararr,i)) +"\n"+str.tostring(i))

i:=(i+1)%9

strategy.order("long_"+str.tostring(i-1),strategy.long,1)

strategy.order("sl_l"+str.tostring(i-1),strategy.short,stop=upratr,oca_name = "exit"+str.tostring(i-1))

strategy.order("target_l"+str.tostring(i-1),strategy.short,limit=((close+rr*(close-upratr))),oca_name = "exit"+str.tostring(i-1))

if hei_col==0 and qqe_col==0 and supa_col==0 and sflag==0 and high<lwratr and bar_index>=begin and bar_index<=end and on

sflag:=1

lflag:=0

if array.get(sslarr,i)!=-1

dud:=dud+1

array.set(sslarr,i,lwratr)

array.set(stararr,i,(close-rr*(lwratr-close)))

skipper:=i

// lab=label.new(bar_index,close+100,str.tostring(array.get(sslarr,i)) +"\n"+ str.tostring(array.get(stararr,i)) +"\n"+str.tostring(i))

i:=(i+1)%9

cnt:=cnt+1

strategy.order("short_"+str.tostring(i-1),strategy.short,1)

strategy.order("sl_s"+str.tostring(i-1),strategy.long,stop=lwratr,oca_name = "exit"+str.tostring(i-1))

strategy.order("target_s"+str.tostring(i-1),strategy.long,limit=((close-rr*(lwratr-close))),oca_name = "exit"+str.tostring(i-1))

for j=0 to 9

if array.get(lslarr,j)!=-1 and j!=skipper

if low < array.get(lslarr,j) and array.get(lslarr,j)!=-1// and open>array.get(lslarr,j)

miss:=miss+1

array.set(ltararr,j,-1)

array.set(lslarr,j,-1)

else if high > array.get(ltararr,j) and array.get(lslarr,j)!=-1 //and open<array.get(ltararr,j)

lhit:=lhit+1

array.set(ltararr,j,-1)

array.set(lslarr,j,-1)

if array.get(sslarr,j)!=-1 and j!=skipper

if high > array.get(sslarr,j) and array.get(sslarr,j)!=-1 //and open<array.get(sslarr,j)

miss:=miss+1

array.set(stararr,j,-1)

array.set(sslarr,j,-1)

else if low < array.get(stararr,j) and array.get(sslarr,j)!=-1 //and open>array.get(stararr,j)

shit:=shit+1

array.set(stararr,j,-1)

array.set(sslarr,j,-1)

skipper:=-1

var day_miss=0

string ender=""

if (timeframe.period)=="1"

ender:="1528-1529"

else if (timeframe.period)=="5"

ender:="1520-1525"

else if (timeframe.period)=="15"

ender:="1500-1515"

else if (timeframe.period)=="60"

ender:="1330-1430"

else

//runtime.error("not accounted tf!!")

daybreak:=false

if time(timeframe.period,ender) and daybreak

if strategy.position_size!=0

day_miss+=1

strategy.cancel_all()

strategy.close_all("day_end_close")

for k=0 to (array.size(stararr)==0?na:(array.size(stararr)-1))

array.set(stararr,k,-1)

array.set(sslarr,k,-1)

array.set(ltararr,k,-1)

array.set(lslarr,k,-1)

i:=0

if (lhit+shit)>(lhit[1]+shit[1])

tempwin:=tempwin+1

templose:=0

else if (miss)>(miss[1])

templose:=templose+1

tempwin:=0

if tempwin>con_win

con_win:=tempwin

if templose>con_lose

con_lose:=templose

// //*********************adding randomness indicator************

var float nhit=0,var float nphit=0

if cnt%10==0 and cnt>0

nhit:=(lhit+shit)-nphit

nphit:=(lhit+shit)

t=table.new(position.top_right,1,6,bgcolor = color.rgb(236, 172, 172))

table.cell(t,0,0,str.tostring(((lhit+shit)/cnt)*100))

table.cell(t,0,1,str.tostring(((lhit+shit)/(lhit+shit+miss))*100))

table.cell(t,0,2,"daymiss "+str.tostring(day_miss))

//table.cell(t,0,1,str.tostring(((lhit)/cnt)*100))

//table.cell(t,0,2,str.tostring(((shit)/cnt)*100))

table.cell(t,0,3,str.tostring(con_win))

// table.cell(t,0,4,str.tostring(gap))

table.cell(t,0,4,str.tostring(con_lose))

table.cell(t,0,5,str.tostring(cnt))

//plot(1000*cnt,color =color.rgb(105, 28, 28))

// // plot(40000+lhit+shit,color=strategy.closedtrades%10==0?color.green:color.white,style=plot.style_circles)

//plot(1000*(lhit+shit),color=color.green)

//plot(1000*miss,color=color.red)

// // hitrate=strategy.wintrades/strategy.closedtrades

// // plot(hitrate*100)

// // plot(strategy.wintrades)

//plot(nhit*10000)

//dud is overwritten trades whereas day_miss are the trades closed at days end

// sma=(lhit+shit)/(lhit+shit+miss)

// plot(sma*100000)

// plot(50000,color=color.red)

// plot(con_win*1000,color=color.green)

// plot(con_lose*1000,color=color.red)

var float[] dat=array.new_float(10,-1)

var dati=0

var float datp=0

if miss>miss[1]

for cd=0 to ((miss-miss[1])-1)

array.set(dat,dati,0)

dati:=(dati+1)%10

if (lhit+shit)>(lhit[1]+shit[1])

for cd=0 to ( ((lhit+shit)-(lhit[1]+shit[1])) -1)

array.set(dat,dati,1)

dati:=(dati+1)%10

if array.get(dat,9)!=-1

for cd=0 to 9

datp:=datp+array.get(dat,cd)

plot((datp/10)*10000)

plot(5000,color = color.red)

datp:=0