Chiến lược dừng lỗ được tối ưu hóa khi giao cắt đường trung bình động kép

Tổng quan về chiến lược

Chiến lược dừng lỗ tối ưu hóa chéo chéo kép ((TQQQ)) là một chiến lược giao dịch định lượng dựa trên tín hiệu chéo của hai chu kỳ khác nhau của đường trung bình di chuyển ((SMA)). Chiến lược này chỉ làm nhiều hơn, mở vị trí khi đường trung bình nhanh vượt qua đường trung bình chậm, và đóng cửa khi đường trung bình nhanh vượt qua đường trung bình chậm hoặc giá giảm xuống giá dừng lỗ. Chiến lược này tối ưu hóa các tham số của chu kỳ trung bình nhanh và tỷ lệ dừng lỗ để có được lợi nhuận cao hơn trong thị trường bò, đồng thời giảm lỗ khi thị trường giảm xuống.

Nguyên tắc chiến lược

Cốt lõi của chiến lược này là sử dụng các tín hiệu chéo của các đường trung bình di chuyển thời kỳ khác nhau để nắm bắt xu hướng thị trường. Khi đường trung bình ngắn hạn vượt qua đường trung bình dài hạn, thị trường có thể đi vào xu hướng tăng, và khi đó mở nhiều vị trí.

Ngoài các tín hiệu chéo đường trung bình, chiến lược này cũng đưa ra một cơ chế dừng lỗ. Khi giá thị trường giảm xuống mức dừng lỗ cố định, chiến lược sẽ dừng lỗ ngay cả khi đường trung bình không tạo ra tín hiệu đồng bằng. Mục đích của cơ chế này là kiểm soát sự rút lui và ngăn chặn tổn thất lớn khi xu hướng đảo ngược.

Cụ thể, chiến lược bao gồm các bước sau:

- Tính trung bình nhanh và trung bình chậm.

- Xác định liệu có tín hiệu mở vị trí không. Khi đường trung bình nhanh đi qua đường trung bình chậm và không có vị trí hiện tại, hãy mở nhiều hơn.

- Ghi lại giá mở và tính giá dừng lỗ.

- Xác định liệu có tín hiệu bán tháo hay không. Khi đường trung bình nhanh vượt qua đường trung bình chậm, hoặc khi giá vượt qua mức dừng lỗ, xóa tất cả các lệnh.

- Lặp lại các bước 2-4 để xem liệu có cơ hội để mở vị trí trần trong ngày giao dịch tiếp theo dựa trên giá đóng cửa.

Thông qua một loạt các bước, chiến lược này có thể nhanh chóng thích nghi với sự thay đổi của xu hướng thị trường, theo dõi xu hướng trong thị trường bò, thu được lợi nhuận lớn, đồng thời dừng lỗ và kiểm soát rút lui khi thị trường chuyển sang giảm.

Lợi thế chiến lược

Theo dõi xu hướng: Bằng tín hiệu chéo đường trung bình, chiến lược này có thể nắm bắt xu hướng thị trường, giữ vị trí trong xu hướng tăng và thu lợi nhuận từ xu hướng.

Khả năng dừng lỗ: Cài đặt phần trăm dừng lỗ có thể kiểm soát hiệu quả việc rút tiền và tránh mất quá nhiều tiền trong một giao dịch.

Tính linh hoạt của tham số: Các tham số chu kỳ và tỷ lệ dừng của đường trung bình nhanh có thể được điều chỉnh theo đặc điểm của thị trường và sở thích rủi ro cá nhân, tăng khả năng thích ứng của chiến lược.

Khả năng áp dụng rộng rãi: Chiến lược này có thể được áp dụng cho các thị trường và chỉ số khác nhau, chẳng hạn như cổ phiếu, tương lai, ngoại hối, v.v., chỉ cần điều chỉnh các tham số theo đặc tính của chỉ số.

Đơn giản và hiệu quả: logic chiến lược rõ ràng, dễ hiểu và thực hiện, hiệu quả đo lường cao, dễ dàng thực hiện tối ưu hóa tham số và mô phỏng giao dịch lớn.

Rủi ro chiến lược

Nhận thức tham số: chọn chu kỳ đường trung bình và tỷ lệ dừng có ảnh hưởng lớn đến hiệu suất của chiến lược, tham số không phù hợp có thể dẫn đến giao dịch thường xuyên hoặc mất xu hướng.

Xu hướng nhận biết trễ: có một số trễ của tín hiệu giao chéo, đặc biệt là khi thị trường thay đổi nhanh chóng, có thể bỏ lỡ thời gian mở vị trí tốt nhất.

Tập trung vị trí: Chiến lược này luôn giữ 100% vị trí, thiếu cơ chế quản lý vị trí và phân bổ tiền, đối mặt với rủi ro tiền lớn.

Trong thị trường chấn động, các tín hiệu giao thoa thường xuyên có thể dẫn đến tổn thất chiến lược.

Sự kiện Thiên nga đen: Trong trường hợp cực đoan, tín hiệu giao dịch có thể không hiệu quả và tỷ lệ dừng cố định có thể không bao gồm rủi ro thực tế.

Đối với các rủi ro trên, có thể tối ưu hóa và cải thiện các khía cạnh sau:

Tiến hành dừng động: Điều chỉnh tỷ lệ dừng động theo biến động của thị trường hoặc mức giá để đáp ứng các tình trạng thị trường khác nhau.

Tối ưu hóa tín hiệu mở lỗ: kết hợp với các chỉ số kỹ thuật khác như MACD, RSI, v.v. để tăng độ chính xác và kịp thời trong nhận dạng xu hướng.

Khởi động quản lý vị trí: Định vị động theo các chỉ số như cường độ và biến động của xu hướng thị trường, kiểm soát rủi ro rút lui.

Kết hợp với phân tích cơ bản: xem xét các yếu tố kinh tế vĩ mô, kinh tế kinh tế và các yếu tố khác để tránh giao dịch khi cơ bản không thuận lợi.

Thiết lập tổng mức dừng lỗ: cho các tình huống cực đoan, thiết lập tổng mức dừng lỗ ở cấp tài khoản, kiểm soát rủi ro tài chính.

Tối ưu hóa chiến lược

Hạn chế động lực: giới thiệu các chỉ số như ATR, Brin và các chỉ số khác, điều chỉnh tỷ lệ dừng động theo tỷ lệ biến động của thị trường, nới lỏng dừng khi xu hướng mạnh, tăng cường dừng lỗ khi thị trường chấn động.

Tối ưu hóa tín hiệu: Thử các kết hợp khác nhau như EMA, WMA, v.v. để tìm các tín hiệu mở lỗ nhạy cảm và hiệu quả hơn. Ngoài ra, có thể kết hợp các chỉ số như MACD, RSI như phán đoán phụ trợ.

Quản lý vị trí: Theo các chỉ số đo lường cường độ của xu hướng thị trường như ATR, ADX, tăng vị trí khi xu hướng rõ ràng, giảm vị trí khi xu hướng không rõ ràng. Đồng thời, có thể thiết lập giới hạn giữ vị trí tối đa, xây dựng và giữ vị trí theo lô.

Chế độ bảo hiểm đa thùng: xem xét việc giữ nhiều vị trí trống trong thị trường bất ổn, bảo hiểm rủi ro thị trường. Có thể kết hợp với các chỉ số tâm trạng thị trường như chỉ số hoảng loạn VIX, điều chỉnh tỷ lệ trống động.

Các tham số tự thích ứng: Đối với các thị trường và tiêu chuẩn khác nhau, sử dụng thuật toán học máy để tự động tìm kiếm các tổ hợp tham số tối ưu, tăng khả năng thích ứng và ổn định của chiến lược.

Thông qua các phương pháp tối ưu hóa trên, bạn có thể tiếp tục nâng cao khả năng lợi nhuận và khả năng chống rủi ro của chiến lược để thích ứng tốt hơn với môi trường thị trường thay đổi.

Tóm tắt

Chiến lược dừng tối ưu hóa chéo chéo hai đường ((TQQQ) là một chiến lược giao dịch định lượng đơn giản và hiệu quả. Nó sử dụng tín hiệu chéo của các đường trung bình di chuyển theo chu kỳ khác nhau để nắm bắt xu hướng thị trường, đồng thời kiểm soát rủi ro rút lui bằng tỷ lệ dừng cố định.

Bằng cách lựa chọn hợp lý chu kỳ đường trung bình và tỷ lệ dừng lỗ, chiến lược này có thể thu được lợi nhuận đáng kể trong thị trường bò. Nhưng đồng thời, chiến lược này cũng phải đối mặt với các yếu tố nhạy cảm, sự chậm trễ trong nhận dạng xu hướng, tập trung vị trí. Đối với các rủi ro này, có thể cải thiện và tối ưu hóa từ các khía cạnh của dừng động, tối ưu hóa tín hiệu, quản lý vị trí, đòn bẩy đa không gian, tự điều chỉnh các tham số.

Nhìn chung, chiến lược dừng lỗ tối ưu hóa chéo chéo (TQQQ) là một chiến lược giao dịch định lượng đáng để thử và nghiên cứu sâu. Bằng cách tối ưu hóa và cải thiện liên tục, nó có khả năng trở thành một công cụ mạnh mẽ của nhà đầu tư, giúp nhà đầu tư có được lợi nhuận vững chắc trong thị trường bất ổn.

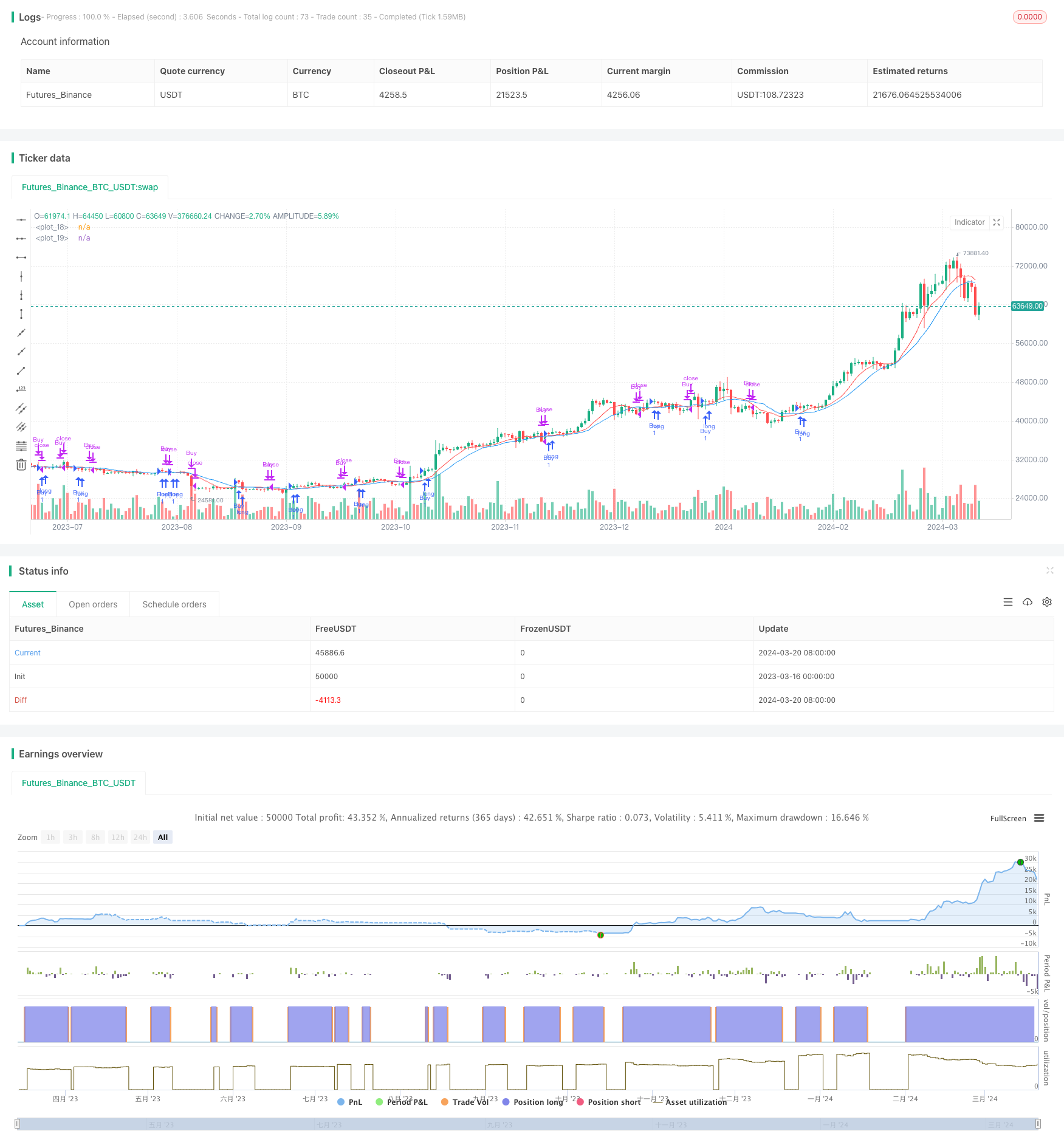

/*backtest

start: 2023-03-16 00:00:00

end: 2024-03-21 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

strategy("SMA Crossover Strategy with Customized Stop Loss (Long Only)", overlay=true)

// Define input variables for SMA lengths and stop loss multiplier

fast_length = input(9, "Fast SMA Length")

slow_length = input(14, "Slow SMA Length")

stop_loss_multiplier = input(0.1, "Stop Loss Multiplier")

// Calculate SMA values

fast_sma = sma(close, fast_length)

slow_sma = sma(close, slow_length)

// Define entry and exit conditions

enter_long = crossover(fast_sma, slow_sma)

exit_long = crossunder(fast_sma, slow_sma)

// Plot SMAs on chart

plot(fast_sma, color=color.red)

plot(slow_sma, color=color.blue)

// Set start date for backtest

start_date = timestamp(2022, 01, 01, 00, 00)

// Filter trades based on start date

if time >= start_date

if (enter_long)

strategy.entry("Buy", strategy.long, when = strategy.position_size == 0)

// Calculate stop loss level

buy_price = strategy.position_avg_price

stop_loss_level = buy_price * (1 - stop_loss_multiplier)

// Exit trades

if (exit_long or low <= stop_loss_level)

strategy.close("Buy")