Chiến lược giao cắt đường trung bình động đa chỉ báo dựa trên đà xu hướng

Tổng quan về chiến lược

Chiến lược giao dịch đa chỉ số trung bình dựa trên động lực xu hướng là một chiến lược giao dịch định lượng kết hợp giữa đường trung bình di chuyển, chỉ số tương đối mạnh (RSI) và đường trung bình di chuyển kết hợp với đường trung bình di chuyển (MACD). Chiến lược này sử dụng tín hiệu giao dịch chéo của hai đường trung bình di chuyển trong hai chu kỳ khác nhau làm tín hiệu giao dịch chính, đồng thời kết hợp hai chỉ số kỹ thuật được sử dụng thường xuyên là RSI và MACD để đưa ra phán đoán hỗ trợ để nắm bắt xu hướng thị trường và thay đổi khối lượng, để thực hiện chiến lược giao dịch ổn định hơn.

Nguyên tắc chiến lược

Nguyên tắc cốt lõi của chiến lược này là sử dụng tín hiệu giao chéo của hai trung bình di chuyển của hai chu kỳ khác nhau (đường trung bình nhanh và đường trung bình chậm) làm tín hiệu mua bán chính. Khi đường trung bình nhanh đi qua đường trung bình chậm từ dưới lên, tạo ra tín hiệu mua; ngược lại, khi đường trung bình nhanh đi qua đường trung bình chậm từ trên xuống, tạo ra tín hiệu bán. Phương pháp giao chéo đường trung bình này có thể nắm bắt tốt hơn sự thay đổi của xu hướng thị trường.

Ngoài các tín hiệu giao thoa đường trung bình, chiến lược này cũng giới thiệu hai chỉ số kỹ thuật RSI và MACD để hỗ trợ phán đoán. RSI là một chỉ số động lực đo lường tình trạng thị trường quá mua quá bán, khi RSI lớn hơn 70, cho thấy thị trường đang trong tình trạng quá mua, khi đó chiến lược sẽ mở lỗ; khi RSI nhỏ hơn 30, cho thấy thị trường đang trong tình trạng quá bán, khi đó chiến lược sẽ mở nhiều vị trí. MACD là một chỉ số theo dõi xu hướng, bao gồm hai chỉ số chuyển động có chu kỳ khác nhau ((EMA đường trung bình), tạo ra tín hiệu mua khi MACD đi qua đường chậm trên đường nhanh; ngược lại, khi MACD đi qua đường chậm trên đường nhanh, tạo ra tín hiệu bán.

Trong thực tế thực hiện giao dịch, chiến lược mở nhiều vị trí khi đường trung bình và MACD đồng thời tạo ra tín hiệu mua; chiến lược bằng phẳng khi đường trung bình và MACD đồng thời tạo ra tín hiệu bán. Ngoài ra, chiến lược sẽ mở vị trí bằng không khi giá bán tháo vào dưới đường trung bình chậm. Bằng cách sử dụng tổng hợp các chỉ số kỹ thuật này, chiến lược có thể nắm bắt được xu hướng thị trường và động lực thay đổi một cách toàn diện hơn và thực hiện các hoạt động giao dịch phù hợp với các tình trạng thị trường khác nhau.

Lợi thế chiến lược

Khả năng theo dõi xu hướng mạnh mẽ: Với tín hiệu giao chéo đường trung bình và chỉ số MACD, chiến lược này có thể nắm bắt xu hướng thị trường tốt hơn, giao dịch theo xu hướng chính.

Đánh giá động lực chính xác: giới thiệu chỉ số RSI, có thể phân biệt tình trạng quá mua quá bán của thị trường, dựa trên phán đoán xu hướng, kết hợp với tín hiệu động lực để đưa ra quyết định giao dịch, tăng độ tin cậy của chiến lược.

Cơ chế xác nhận tín hiệu được hoàn thiện: Bằng cách chéo ngang, MACD và RSI xác nhận chung ba chỉ số, có thể lọc hiệu quả các tín hiệu giả và cải thiện độ chính xác của tín hiệu.

Khả năng thích ứng: Chiến lược này có khả năng thích ứng với cả thị trường xu hướng và thị trường biến động, có thể điều chỉnh vị trí một cách động trong các môi trường thị trường khác nhau.

Đơn giản thực hiện: Chiến lược logic rõ ràng, các chỉ số kỹ thuật được sử dụng phổ biến hơn, dễ hiểu và thực hiện.

Rủi ro chiến lược

Rủi ro tối ưu hóa tham số: Chiến lược liên quan đến nhiều tham số, chẳng hạn như chu kỳ trung bình, thiết lập tham số cho RSI và MACD, các lựa chọn khác nhau có thể có ảnh hưởng lớn đến hiệu suất của chiến lược, do đó cần tối ưu hóa và thử nghiệm các tham số để tìm ra sự kết hợp tham số tối ưu nhất.

Rủi ro thị trường: Chiến lược này có thể tạo ra sự rút lui hoặc mất mát lớn khi thị trường có biến động mạnh hoặc bất ngờ. Ngoài ra, chiến lược này có thể không hoạt động tốt như thị trường đang có biến động hoặc không có xu hướng rõ ràng.

Rủi ro quá phù hợp: Chiến lược này hoạt động tốt trên dữ liệu lịch sử và không đảm bảo hiệu quả tương tự trong thị trường trong tương lai. Chiến lược có thể có nguy cơ quá phù hợp, tức là hoạt động tốt trong mẫu, nhưng hoạt động kém ngoài mẫu.

Rủi ro chi phí giao dịch: giao dịch thường xuyên có thể tạo ra chi phí giao dịch cao hơn, chẳng hạn như điểm trượt, phí xử lý, và nhiều thứ khác, làm xói mòn lợi nhuận của chiến lược.

Hướng tối ưu hóa

Tham số điều chỉnh động: có thể điều chỉnh động các tham số chiến lược, chẳng hạn như chu kỳ đường trung bình, RSI và MACD, để thích ứng với môi trường thị trường khác nhau. Điều này có thể giúp cải thiện khả năng thích ứng và sự ổn định của chiến lược.

Tham gia các biện pháp kiểm soát rủi ro: Các biện pháp kiểm soát rủi ro có thể được thiết lập bằng cách thiết lập các biện pháp kiểm soát rủi ro như chặn lỗ, quản lý vị trí để giảm bớt sự rút lui và tiếp xúc với rủi ro của chiến lược. Ví dụ: kích thước vị trí có thể được điều chỉnh theo động thái biến động của thị trường, giảm vị trí khi biến động tăng lên và tăng vị trí khi biến động giảm xuống.

Kết hợp với các chỉ số hoặc phương pháp kỹ thuật khác: Có thể xem xét việc giới thiệu các chỉ số hoặc phương pháp kỹ thuật khác, chẳng hạn như băng tần Brin, chỉ số tỷ lệ dao động, v.v., để làm phong phú nguồn tín hiệu của chiến lược, cải thiện tính ổn định và lợi nhuận của chiến lược.

Tối ưu hóa thực hiện giao dịch: Bạn có thể giảm chi phí giao dịch và tác động đến thị trường bằng cách tối ưu hóa thuật toán thực hiện giao dịch, chẳng hạn như sử dụng các thuật toán giá giới hạn, TWAP, VWAP, để tăng hiệu quả thực hiện chiến lược.

Tăng cường giám sát và đánh giá chiến lược: Giám sát và đánh giá chiến lược theo thời gian thực và thường xuyên, phát hiện và giải quyết các vấn đề trong chiến lược kịp thời, và điều chỉnh chiến lược kịp thời theo sự thay đổi của thị trường để duy trì hiệu quả và ổn định của chiến lược.

Tóm tắt

Một chiến lược giao dịch định lượng dựa trên các chỉ số kỹ thuật như đường trung bình di chuyển, RSI và MACD. Chiến lược này sử dụng tín hiệu giao dịch định lượng là tín hiệu mua bán chính, kết hợp với các chỉ số RSI và MACD để đưa ra phán đoán phụ để nắm bắt xu hướng thị trường và thay đổi động lực. Ưu điểm của chiến lược là khả năng theo dõi xu hướng mạnh mẽ, xác định động lực chính xác, cơ chế xác nhận tín hiệu hoàn chỉnh, thích ứng mạnh mẽ và dễ thực hiện.

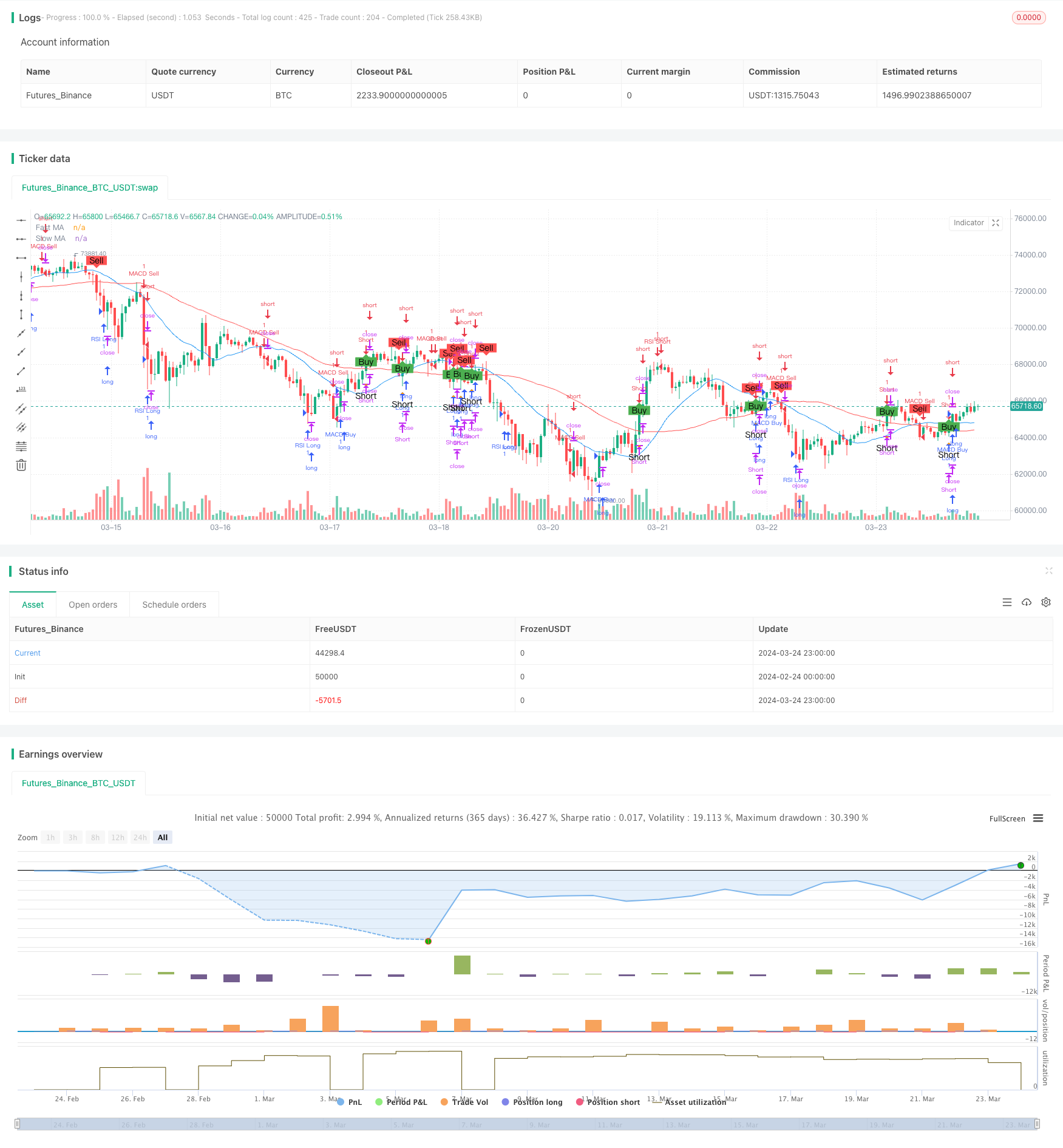

/*backtest

start: 2024-02-24 00:00:00

end: 2024-03-25 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

strategy("Enhanced Moving Average Crossover Strategy", overlay=true)

// Define input parameters

fastLength = input(20, title="Fast MA Length")

slowLength = input(50, title="Slow MA Length")

// Calculate moving averages

fastMA = sma(close, fastLength)

slowMA = sma(close, slowLength)

// Generate buy and sell signals

buySignal = crossover(close, slowMA)

sellSignal = crossunder(close, slowMA)

// RSI (Relative Strength Index)

rsiLength = input(14, title="RSI Length")

rsiOverbought = input(70, title="RSI Overbought Level")

rsiOversold = input(30, title="RSI Oversold Level")

rsi = rsi(close, rsiLength)

// MACD (Moving Average Convergence Divergence)

[macdLine, signalLine, _] = macd(close, 12, 26, 9)

macdBuySignal = crossover(macdLine, signalLine)

macdSellSignal = crossunder(macdLine, signalLine)

// Plot moving averages

plot(fastMA, color=color.blue, title="Fast MA")

plot(slowMA, color=color.red, title="Slow MA")

// Highlight buy and sell signals

plotshape(buySignal, style=shape.labelup, color=color.green, text="Buy", title="Buy Signal")

plotshape(sellSignal, style=shape.labeldown, color=color.red, text="Sell", title="Sell Signal")

// Execute strategy based on signals

strategy.entry("Long", strategy.long, when=buySignal)

strategy.close("Long", when=sellSignal)

// Add short signals

shortSignal = crossunder(slowMA, close)

plotshape(shortSignal, style=shape.triangleup, location=location.belowbar, color=color.orange, text="Short", title="Short Signal")

strategy.entry("Short", strategy.short, when=shortSignal)

strategy.close("Short", when=buySignal)

// RSI-based conditions

if (rsi > rsiOverbought)

strategy.entry("RSI Short", strategy.short)

if (rsi < rsiOversold)

strategy.entry("RSI Long", strategy.long)

// MACD-based conditions

if (macdBuySignal)

strategy.entry("MACD Buy", strategy.long)

if (macdSellSignal)

strategy.entry("MACD Sell", strategy.short)