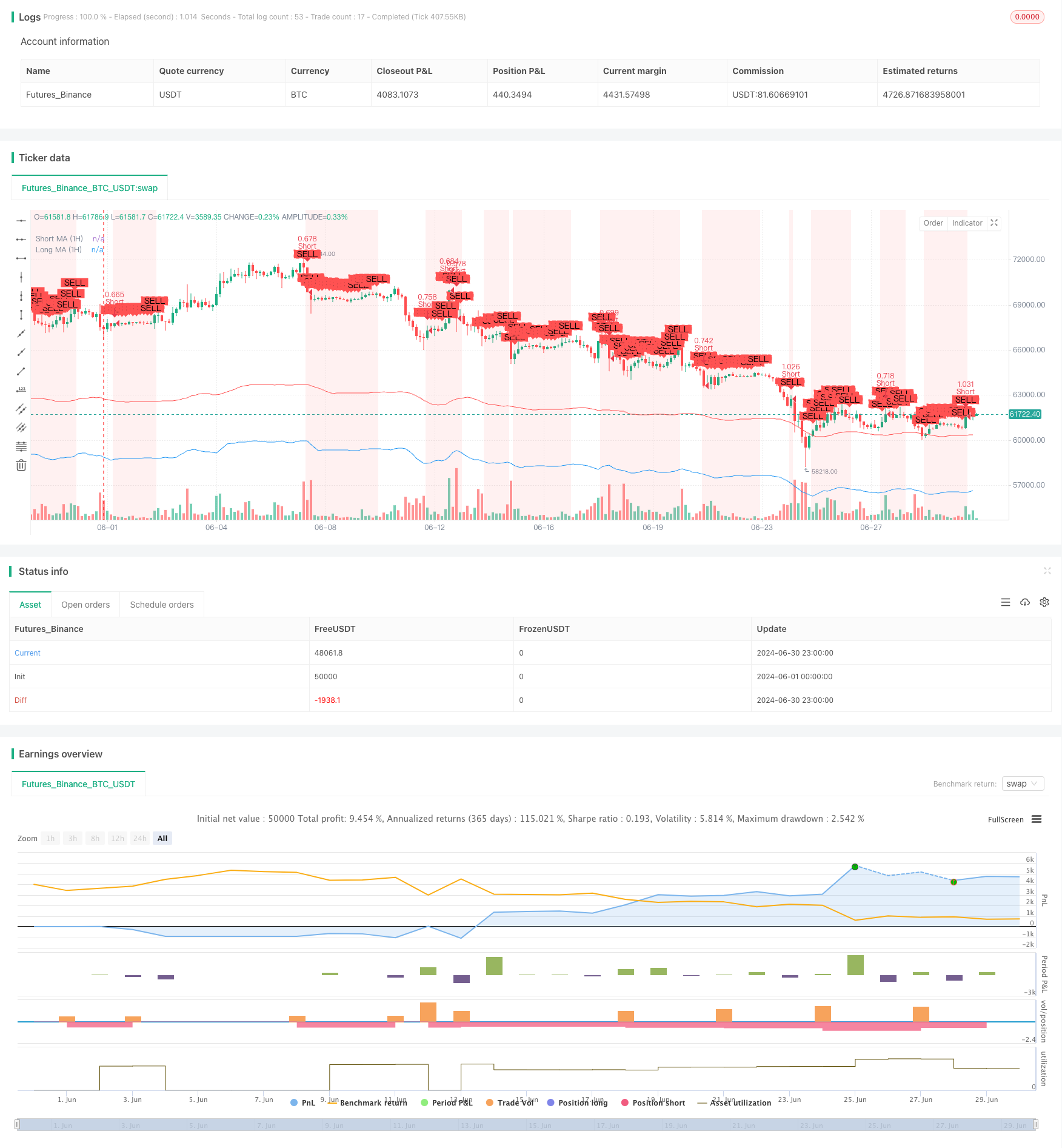

Tổng quan

Chiến lược này là một hệ thống giao dịch theo dõi xu hướng xác nhận nhiều chu kỳ, kết hợp với các chỉ số trung bình di chuyển và RSI để xác định xu hướng thị trường và thời gian nhập. Chiến lược này được phân tích trên hai chu kỳ thời gian 1 giờ và 15 phút để nâng cao độ tin cậy của tín hiệu giao dịch. Nó sử dụng mục tiêu dừng lỗ và lợi nhuận động và sử dụng phương pháp tính toán quy mô vị trí dựa trên ATR để quản lý rủi ro.

Nguyên tắc chiến lược

Nguyên tắc cốt lõi của chiến lược này là xác nhận xu hướng thông qua các chỉ số kỹ thuật trong nhiều chu kỳ thời gian, do đó cải thiện độ chính xác của tín hiệu giao dịch. Cụ thể:

Xu hướng 1 giờ được xác nhận:

- Sử dụng trung bình di chuyển đơn giản (SMA) của 9 chu kỳ và 21 chu kỳ để đánh giá hướng xu hướng tổng thể.

- Sử dụng chỉ số RSI để xác định tình trạng mua hoặc bán quá mức tiềm năng.

Hành động này được xác nhận trong vòng 15 phút:

- Cũng sử dụng SMA 9 chu kỳ và chu kỳ 21 để xác nhận xu hướng ngắn hạn.

- Sử dụng chỉ số RSI để xác nhận thêm thời gian nhập cảnh.

Tín hiệu giao dịch được tạo ra:

- Tín hiệu đa đầu: cả SMA ngắn hạn trong chu kỳ 1 giờ và 15 phút đều nằm trên SMA dài và RSI chưa đạt đến mức quá mua.

- Tín hiệu đầu trống: Các SMA ngắn hạn trong chu kỳ 1 giờ và 15 phút nằm dưới SMA dài và RSI chưa đạt mức bán tháo.

Quản lý rủi ro:

- Sử dụng chỉ số ATR để thiết lập mục tiêu dừng lỗ và lợi nhuận động.

- Kích thước vị trí dựa trên số tiền tài khoản, khả năng chịu rủi ro và biến động thị trường.

Lợi thế chiến lược

Xác nhận đa chu kỳ: Bằng cách phân tích xu hướng thị trường trong các chu kỳ thời gian khác nhau, có thể giảm đáng kể nguy cơ phá vỡ giả và tín hiệu giả.

Theo dõi xu hướng kết hợp với động lượng: Đường trung bình di chuyển được sử dụng để xác định xu hướng, trong khi RSI được sử dụng để xác nhận động lượng, sự kết hợp này có thể làm tăng tỷ lệ thành công của giao dịch.

Quản lý rủi ro động: Sử dụng ATR để đặt mục tiêu dừng lỗ và lợi nhuận, có thể tự động điều chỉnh để phù hợp với biến động của thị trường và thích ứng với các môi trường thị trường khác nhau.

Quản lý vị trí linh hoạt: Số lượng vị trí được tính dựa trên quy mô tài khoản, sở thích rủi ro và biến động của thị trường, giúp tăng trưởng vốn ổn định lâu dài.

Hỗ trợ trực quan: Chiến lược vẽ các chỉ số và tín hiệu trên biểu đồ, giúp thương nhân trực quan hiểu và đánh giá cơ hội giao dịch.

Rủi ro chiến lược

Rủi ro đảo ngược xu hướng: Chiến lược có thể bị mất liên tục khi xu hướng mạnh đảo ngược.

Quá nhiều giao dịch: Trong thị trường ngang, có thể tạo ra quá nhiều tín hiệu giao dịch, làm tăng chi phí giao dịch.

Rủi ro trượt điểm: Trong thị trường thay đổi nhanh, giá thực hiện thực tế có thể khác biệt lớn so với giá khi tín hiệu được tạo ra.

Tính nhạy cảm của tham số: hiệu suất của chiến lược có thể nhạy cảm với các thiết lập tham số như chu kỳ trung bình di chuyển, RSI.

Tùy thuộc vào môi trường thị trường: Chiến lược này hoạt động tốt hơn trong thị trường có xu hướng rõ ràng, nhưng có thể không hiệu quả trong thị trường bất ổn.

Hướng tối ưu hóa chiến lược

Thêm bộ lọc: giới thiệu các chỉ số kỹ thuật hoặc cảm xúc thị trường bổ sung, chẳng hạn như khối lượng giao dịch, tỷ lệ biến động hoặc dữ liệu cơ bản, để cải thiện chất lượng tín hiệu.

Các tham số thích ứng: Phát triển các thuật toán có thể điều chỉnh chu kỳ moving average và RSI theo biến động của điều kiện thị trường.

Tích hợp học máy: Sử dụng thuật toán học máy để tối ưu hóa lựa chọn tham số và quá trình tạo tín hiệu.

Tham gia nhận dạng chế độ thị trường: phát triển các mô-đun có thể nhận ra các trạng thái thị trường khác nhau (như xu hướng, biến động, biến động cao, v.v.) và điều chỉnh hành động chiến lược cho các trạng thái khác nhau.

Cải thiện cơ chế ra ngoài: Ngoài mục tiêu dừng lỗ và lợi nhuận cố định, bạn có thể xem xét sử dụng chiến lược dừng chân di động hoặc chiến lược ra ngoài động dựa trên chỉ số.

Thêm lọc thời gian: Thêm giới hạn cửa sổ thời gian giao dịch, tránh các khoảng thời gian ít lưu động hoặc quá biến động.

Phân tích liên quan đa giống: Nếu sử dụng chiến lược trên nhiều giống, có thể kết hợp với phân tích liên quan để tối ưu hóa các đặc điểm rủi ro / lợi nhuận của danh mục đầu tư tổng thể.

Tóm tắt

Chiến lược giao dịch xu hướng xác nhận moving average và RSI nhiều chu kỳ này cho thấy cách kết hợp nhiều chỉ số kỹ thuật và chu kỳ thời gian để xây dựng một hệ thống giao dịch tương đối ổn định. Bằng cách xác nhận xu hướng tổng thể trên các chu kỳ thời gian dài hơn và tìm kiếm các cơ hội nhập vào cụ thể trên các chu kỳ thời gian ngắn hơn, chiến lược này nhằm mục đích nâng cao tỷ lệ thành công và độ tin cậy của giao dịch.

Tuy nhiên, giống như tất cả các chiến lược giao dịch, nó không hoàn hảo. Trong ứng dụng thực tế, các nhà giao dịch cần liên tục giám sát hoạt động của chiến lược và điều chỉnh các tham số hoặc tối ưu hóa logic chiến lược theo thời gian phù hợp với sự thay đổi của thị trường. Với sự phản hồi, tối ưu hóa và kiểm chứng thực tế liên tục, chiến lược này có thể trở thành một công cụ giao dịch tiềm năng, đặc biệt phù hợp với những nhà giao dịch có xu hướng theo xu hướng thị trường và tìm kiếm lợi nhuận tương đối ổn định.

//@version=5

strategy("SOL Futures Trading with MTF Confirmation", overlay=true)

// Input parameters

short_ma_length = input.int(9, title="Short MA Length")

long_ma_length = input.int(21, title="Long MA Length")

rsi_length = input.int(14, title="RSI Length")

rsi_overbought = input.int(70, title="RSI Overbought Level")

rsi_oversold = input.int(30, title="RSI Oversold Level")

atr_length = input.int(14, title="ATR Length")

risk_percentage = input.float(1, title="Risk Percentage", step=0.1) / 100

capital = input.float(50000, title="Capital")

// Higher Time Frame (1-hour) Indicators

short_ma_1h = request.security(syminfo.tickerid, "60", ta.sma(close, short_ma_length))

long_ma_1h = request.security(syminfo.tickerid, "60", ta.sma(close, long_ma_length))

rsi_1h = request.security(syminfo.tickerid, "60", ta.rsi(close, rsi_length))

// Lower Time Frame (15-minute) Confirmation Indicators

short_ma_15m = ta.sma(close, short_ma_length)

long_ma_15m = ta.sma(close, long_ma_length)

rsi_15m = ta.rsi(close, rsi_length)

// ATR for dynamic stop loss and take profit

atr = ta.atr(atr_length)

// Position sizing

position_size = (capital * risk_percentage) / atr

// Strategy Conditions on 1-hour chart

longCondition_1h = (short_ma_1h > long_ma_1h) and (rsi_1h < rsi_overbought)

shortCondition_1h = (short_ma_1h < long_ma_1h) and (rsi_1h > rsi_oversold)

// Entry Confirmation on 15-minute chart

longCondition_15m = (short_ma_15m > long_ma_15m) and (rsi_15m < rsi_overbought)

shortCondition_15m = (short_ma_15m < long_ma_15m) and (rsi_15m > rsi_oversold)

// Combine Conditions

longCondition = longCondition_1h and longCondition_15m

shortCondition = shortCondition_1h and shortCondition_15m

// Dynamic stop loss and take profit

long_stop_loss = close - 1.5 * atr

long_take_profit = close + 3 * atr

short_stop_loss = close + 1.5 * atr

short_take_profit = close - 3 * atr

// Plotting Moving Averages

plot(short_ma_1h, color=color.blue, title="Short MA (1H)")

plot(long_ma_1h, color=color.red, title="Long MA (1H)")

// Highlighting Long and Short Conditions

bgcolor(longCondition ? color.new(color.green, 90) : na, title="Long Signal Background")

bgcolor(shortCondition ? color.new(color.red, 90) : na, title="Short Signal Background")

// Generate Buy/Sell Signals with dynamic stop loss and take profit

if (longCondition)

strategy.entry("Long", strategy.long, qty=position_size)

strategy.exit("Long Exit", "Long", stop=long_stop_loss, limit=long_take_profit)

if (shortCondition)

strategy.entry("Short", strategy.short, qty=position_size)

strategy.exit("Short Exit", "Short", stop=short_stop_loss, limit=short_take_profit)

// Plotting Buy/Sell Signals

plotshape(series=longCondition, title="Buy Signal", location=location.belowbar, color=color.green, style=shape.labelup, text="BUY")

plotshape(series=shortCondition, title="Sell Signal", location=location.abovebar, color=color.red, style=shape.labeldown, text="SELL")

// // Plotting RSI

// hline(rsi_overbought, "RSI Overbought", color=color.red)

// hline(rsi_oversold, "RSI Oversold", color=color.green)

// plot(rsi_1h, title="RSI (1H)", color=color.blue)

// // Plotting ATR

// plot(atr, title="ATR", color=color.purple)