Tổng quan

Bài viết này sẽ giới thiệu chi tiết về một chiến lược giao dịch định lượng có tên là “Chiến lược theo dõi xu hướng biến động tự điều chỉnh theo thời gian với sự bảo vệ trì hoãn và dừng lỗ”. Chiến lược này tập trung vào việc xác định xu hướng giảm và thực hiện giao dịch không có giá trị, tối ưu hóa hiệu suất giao dịch thông qua nhiều cơ chế lọc, thời gian trì hoãn và bảo vệ dừng lỗ.

Nguyên tắc chiến lược

Chiến lược không đầu đạn này dựa trên các nguyên tắc kỹ thuật cốt lõi sau:

Xu hướng hai chiều được xác nhậnChiến lược sử dụng vị trí tương đối của đường trung bình di chuyển nhanh (FMA) và đường trung bình di chuyển chậm (SMA) để xác định xu hướng. Khi FMA thấp hơn SMA, nó cho thấy có thể có xu hướng giảm. Chiến lược yêu cầu giá đi xuống FMA như một tín hiệu vào, cung cấp sự xác nhận xu hướng mạnh hơn.

Hệ thống lọc thích ứng:

- Bộ lọc tỷ lệ biến độngChiến lược chỉ xem xét nhập cảnh khi ATR cao hơn một mức giảm nhất định, tránh giao dịch trong thị trường biến động thấp hoặc đình trệ.

- Bộ lọc khoảng cách: Xác định phạm vi giá trong một khoảng thời gian hồi quy được chỉ định và tránh tham gia trong phạm vi vượt quá thời gian ((cho thấy thị trường sắp xếp ngang) để tập trung vào thị trường xu hướng.

Cơ chế rút lui dựa trên thời gianChiến lược: Thực hiện thời gian trì hoãn trước khi xem xét tín hiệu thoát chéo, cho phép giao dịch kéo dài trong một khoảng thời gian dự kiến, tăng cơ hội đạt được tiềm năng lợi nhuận. Sau khi trì hoãn, đóng vị trí đầu trống khi giá hoặc FMA vượt qua SMA trở lại, cho thấy sự đảo ngược xu hướng tiềm năng.

Cơ chế ngăn chặn thiệt hại: Sử dụng Stop Loss Percentage dựa trên giá vào, tự động thanh toán khi giá chuyển động ngược đến mức Stop Loss, hạn chế tổn thất tiềm ẩn.

Các giao dịch cụ thể sẽ diễn ra như sau:

- Điều kiện nhập cảnh: FMA thấp hơn SMA, đáp ứng điều kiện tỷ lệ dao động, không đáp ứng điều kiện khoảng, giá vượt qua FMA

- Điều kiện xuất phát: giá sau khi trì hoãn thời gian hoặc đeo SMA trên FMA, hoặc kích hoạt dừng lỗ

Lợi thế chiến lược

Sau khi phân tích sâu hơn về mã của chiến lược này, chúng ta có thể tóm tắt một số ưu điểm đáng kể như sau:

Cơ chế xác nhận đa dạngChiến lược này không chỉ dựa vào giao điểm trung bình, mà còn kết hợp các bước đột phá, điều kiện biến động và phân tích phân đoạn, cung cấp nhiều xác nhận và giảm khả năng tín hiệu sai.

Thích ứng với điều kiện thị trườngThông qua bộ lọc biến động (ATR) và bộ lọc phân đoạn, chiến lược có thể thích ứng với các môi trường thị trường khác nhau, chỉ giao dịch trong điều kiện thuận lợi và tránh nhập cảnh trong tình trạng thị trường không phù hợp.

Cân bằng giữa rủi ro và lợi ích: Cơ chế rút lui thời gian cho phép xu hướng phát triển đầy đủ, tránh thoát khỏi xu hướng lợi nhuận tiềm năng sớm, trong khi bảo vệ dừng lỗ phần trăm cung cấp ranh giới kiểm soát rủi ro rõ ràng.

Cài đặt tham số linh hoạtChiến lược cung cấp nhiều tham số có thể điều chỉnh, bao gồm độ dài đường trung bình, độ nhạy ATR, tỷ lệ phần trăm khoảng cách, thời gian quay trở lại, thời gian trì hoãn và tỷ lệ phần trăm dừng, cho phép thương nhân điều chỉnh theo thị trường cụ thể và sở thích rủi ro cá nhân.

Logic trong suốt: Lập luận chiến lược rõ ràng, mỗi thành phần có vai trò và cách tương tác được xác định rõ ràng, dễ hiểu và giám sát.

Tự động thực hiệnChiến lược hoàn toàn tự động, từ nhận dạng tín hiệu vào đến kích hoạt dừng lỗ và trì hoãn thời gian ra sân, giảm tác động của yếu tố cảm xúc.

Rủi ro chiến lược

Mặc dù chiến lược này được thiết kế hợp lý, nhưng vẫn có những rủi ro và thách thức tiềm ẩn:

Rủi ro biến đổi thị trườngTrong một thị trường đảo ngược mạnh, chiến lược có thể chịu tổn thất lớn ngay cả khi có bảo vệ dừng, đặc biệt là khi thị trường tăng mạnh.

- Giải pháp: Xem xét thêm cơ chế dừng để điều chỉnh tỷ lệ biến động, thắt chặt dừng trong thời gian biến động cao, hoặc tăng bộ lọc cường độ xu hướng.

Độ nhạy tham sốHành động của chiến lược phụ thuộc rất nhiều vào cài đặt tham số, và lựa chọn tham số không đúng có thể dẫn đến giao dịch quá mức hoặc bỏ lỡ cơ hội.

- Giải phápLưu ý: Thực hiện khôi phục lịch sử kỹ lưỡng, sử dụng phương pháp tối ưu hóa từng bước để tìm ra một tập hợp các tham số vững chắc, chứ không phải là tối ưu hóa quá mức.

Rủi ro về thời gian: Thời gian trì hoãn cố định có thể không áp dụng cho tất cả các điều kiện thị trường, có thể dẫn đến việc trì hoãn rút ra trong thị trường thay đổi nhanh chóng.

- Giải phápCân nhắc việc thực hiện thời gian trì hoãn thích ứng, điều chỉnh thời gian trì hoãn dựa trên sự biến động của thị trường hiện tại hoặc cường độ của xu hướng.

Hành động của thị trường phân khúcMặc dù có bộ lọc phân đoạn, chiến lược có thể không hoạt động tốt trong thị trường phân đoạn, đặc biệt là khi thị trường dao động trong phân đoạn nhưng không đáp ứng các điều kiện lọc.

- Giải phápThêm phân tích cấu trúc thị trường phức tạp hơn, chẳng hạn như nhận diện hỗ trợ / kháng cự hoặc nhận diện mô hình biến động.

Dựa vào dữ liệu lịch sử: Cửa sổ lùi tính toán các điểm cao/thấp có thể không lý tưởng khi điều kiện thị trường thay đổi.

- Giải phápXem xét việc thực hiện cửa sổ lùi thích ứng, điều chỉnh tự động theo chu kỳ hoặc biến động của thị trường.

Hướng tối ưu hóa chiến lược

Một số hướng tối ưu hóa tiềm năng dựa trên khuôn khổ hiện có của chiến lược:

Điều chỉnh tham số động: Thực hiện hệ thống tham số tự động điều chỉnh dựa trên điều kiện thị trường, đặc biệt là độ dài đường trung bình và độ nhạy ATR. Điều này có thể giúp chiến lược thích ứng tốt hơn với sự thay đổi cấu trúc thị trường, chuyển đổi liền mạch giữa xu hướng và thị trường phân đoạn.

Thêm bộ lọc vào:

- Chỉ số cường độ xu hướng tích hợp (như ADX hoặc chỉ số hướng xu hướng)

- Thêm xác nhận khối lượng giao dịch để xác minh độ tin cậy của giá đột phá

- Xem xét mức hỗ trợ / kháng cự như một điều kiện nhập cảnh bổ sung

Tối ưu hóa chiến lược dừng lỗ:

- Thực hiện theo dõi dừng lỗ, khóa lợi nhuận khi giao dịch trở nên có lợi

- Tăng mức dừng thích ứng dựa trên tỷ lệ biến động, cung cấp sự bảo vệ rộng hơn trong thời gian biến động cao

- Xem xét thêm một số cơ chế cân bằng để giảm lỗ hổng rủi ro khi đạt được mục tiêu lợi nhuận nhất định

Phân tích nhiều khung thời gianTích hợp các khung thời gian cao hơn xác nhận xu hướng, đảm bảo hướng giao dịch phù hợp với xu hướng lớn hơn, điều này có thể cải thiện tỷ lệ chiến thắng và tỷ lệ lợi nhuận rủi ro của chiến lược.

Phân loại tình trạng thị trườngKhả năng mô hình tự động nhận diện các trạng thái thị trường khác nhau (trend mạnh, trend yếu, và khoảng cách) dựa trên sự biến động, cường độ của xu hướng và cấu trúc giá, và điều chỉnh các tham số chiến lược cho phù hợp.

Tăng cường học máyXem xét việc tích hợp các thuật toán học máy đơn giản để dự đoán các thiết lập tham số hoặc tình trạng thị trường tốt nhất, điều này có thể làm cho hệ thống có thể thích ứng và dự đoán hơn.

Chỉ số cảm xúc tích hợp: Thêm cảm xúc thị trường hoặc chỉ số mua / bán quá mức (như RSI hoặc MACD) để xác nhận nhập / thoát, tránh nhập cảnh trong tình trạng thị trường cực đoan.

Tóm tắt

Chiến lược theo dõi xu hướng của tỷ lệ dao động tự điều chỉnh với thời gian trì hoãn và bảo vệ lỗ hổng là một hệ thống theo dõi xu hướng được thiết kế hoàn hảo cho các tình huống thị trường lỗ hổng. Nó kết hợp một số yếu tố quan trọng của phân tích kỹ thuật: định hướng xu hướng, lọc tỷ lệ dao động và khoảng cách để cải thiện chất lượng nhập cảnh, và cung cấp quản lý rủi ro với thời gian trì hoãn xuất cảnh và bảo vệ lỗ hổng.

Ưu điểm chính của chiến lược này là hệ thống lọc nhiều lớp và khung quản lý rủi ro rõ ràng, làm cho nó phù hợp để tìm kiếm cơ hội giao dịch trong thị trường xu hướng giảm. Tuy nhiên, giống như tất cả các hệ thống giao dịch, ứng dụng thành công cần điều chỉnh tham số thích hợp và giám sát liên tục.

Chiến lược này có thể được cải thiện hơn nữa về khả năng thích ứng và ổn định bằng cách thực hiện các đề xuất tối ưu hóa, đặc biệt là điều chỉnh các tham số động và tăng cường các điều kiện nhập / thoát. Quan trọng nhất, các nhà giao dịch nên nhớ rằng ngay cả các chiến lược được thiết kế tốt cũng cần được đánh giá và điều chỉnh thường xuyên để thích ứng với các điều kiện thị trường thay đổi.

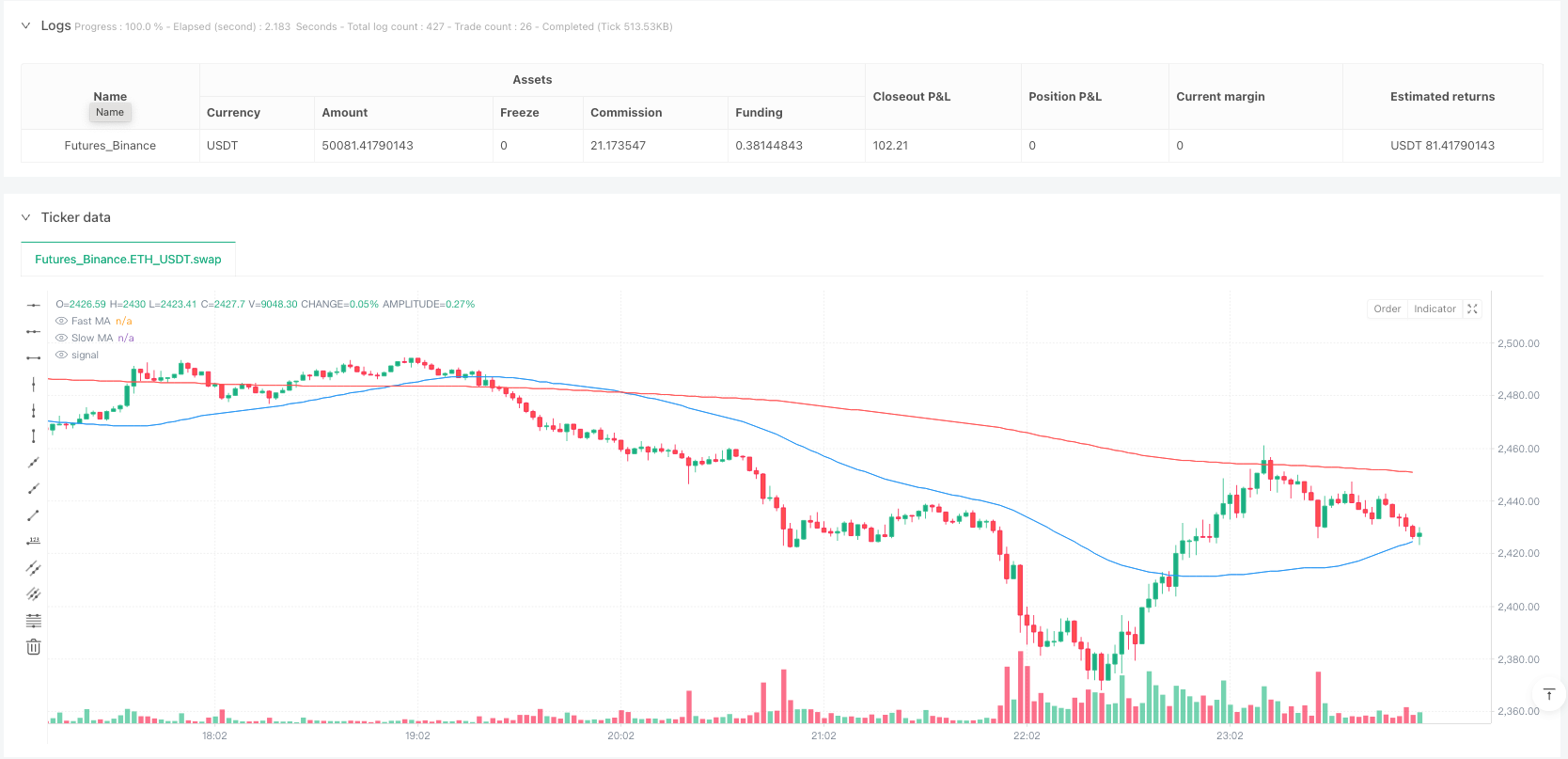

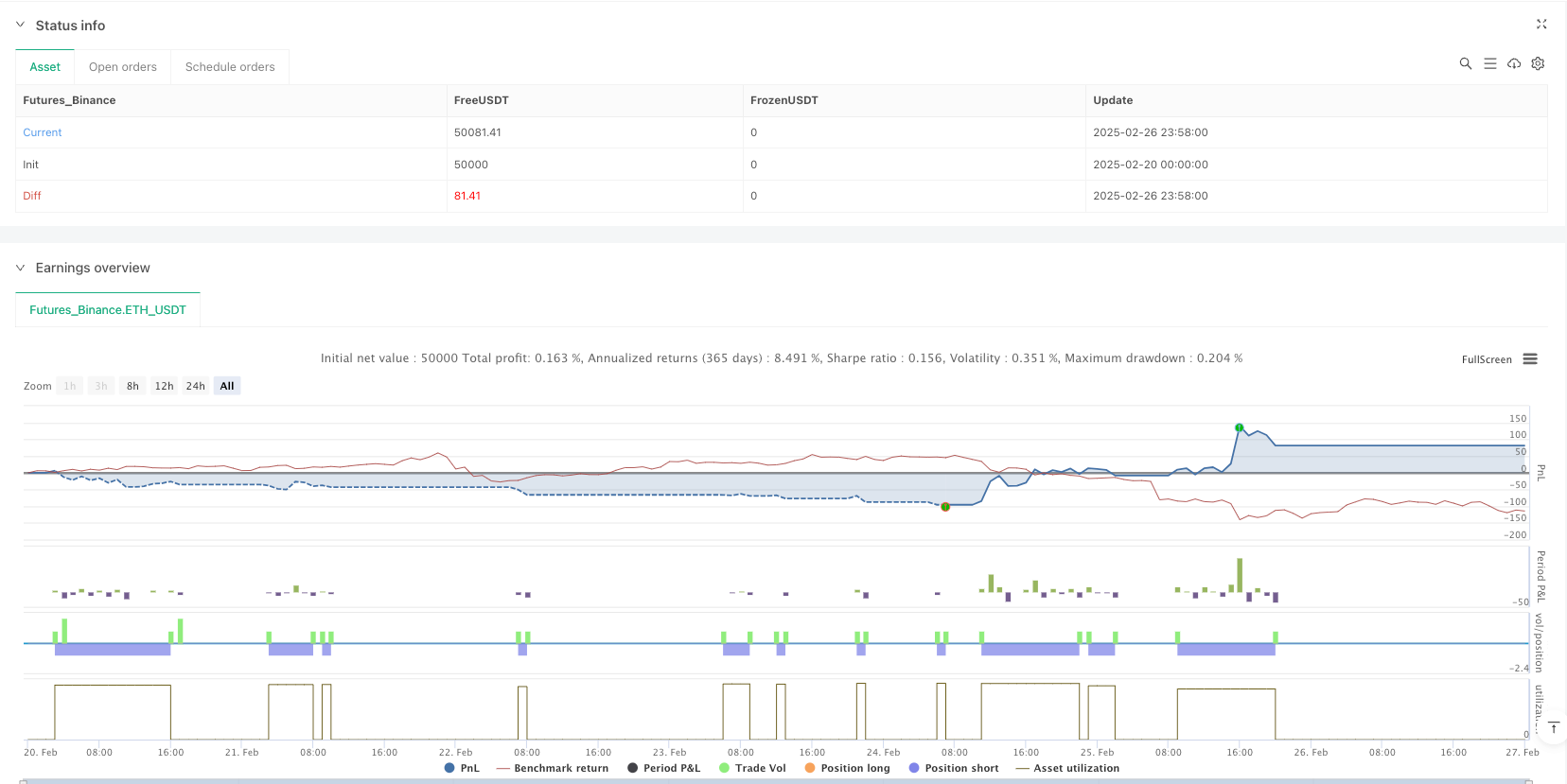

/*backtest

start: 2025-02-20 00:00:00

end: 2025-02-27 00:00:00

period: 2m

basePeriod: 2m

exchanges: [{"eid":"Futures_Binance","currency":"ETH_USDT"}]

*/

//@version=5

strategy("Profit Guard Short Strategy with Time Delay & Stop Loss", shorttitle="PGSS", overlay=true)

// Inputs

fastMA_length = input.int(50, title="Fast MA Length")

slowMA_length = input.int(200, title="Slow MA Length")

atrLength = input.int(14, title="ATR Length")

atrSensitivity = input.float(1.0, title="ATR Sensitivity")

rangePercent = input.float(0.03, title="Range Percent (%)")

rangeLookback = input.int(20, title="Range Lookback")

delayMinutes = input.int(10, title="Delay Before Close (Minutes)")

stopLossPercent = input.float(0.5, title="Stop Loss (%)")

shortAlertMsg = input.string("Short", title="Short Alert Message")

closeAlertMsg = input.string("Close", title="Close Alert Message")

stopLossAlertMsg = input.string("Stop loss!", title="Stop Loss Alert Message") // Custom stop loss alert message

// Calculations

fastMA = ta.sma(close, fastMA_length)

slowMA = ta.sma(close, slowMA_length)

atr = ta.atr(atrLength)

atrMA = ta.sma(atr, atrLength * 2)

volatilityCondition = atr > atrMA * atrSensitivity

rangeHigh = ta.highest(high, rangeLookback)

rangeLow = ta.lowest(low, rangeLookback)

rangeSize = (rangeHigh - rangeLow) / ta.sma(close, rangeLookback) * 100

rangeCondition = rangeSize < rangePercent

fmaBelowSma = fastMA < slowMA

crossDownFma = ta.crossunder(close, fastMA)

crossUpSma = ta.crossover(close, slowMA)

smaCrossUp = ta.crossover(fastMA, slowMA)

// Persistent Variables

var bool shortPositionOpen = false

var float shortEntryPrice = na

var int entryTime = na

// Strategy Logic

if (fmaBelowSma and volatilityCondition and not rangeCondition)

if (crossDownFma and not shortPositionOpen)

strategy.entry("Short", strategy.short)

shortPositionOpen := true

shortEntryPrice := close

entryTime := time

if (shortPositionOpen)

stopLossPrice = shortEntryPrice * (1 + stopLossPercent / 100)

if (high >= stopLossPrice)

strategy.close("Short", comment="Stop Loss")

shortPositionOpen := false

shortEntryPrice := na

entryTime := na

else if (time >= entryTime + delayMinutes * 60 * 1000)

if (crossUpSma or smaCrossUp)

strategy.close("Short", comment="Close")

shortPositionOpen := false

shortEntryPrice := na

entryTime := na

// Plotting

plot(fastMA, color=color.blue, title="Fast MA")

plot(slowMA, color=color.red, title="Slow MA")

// Alerts

if (fmaBelowSma and crossDownFma and not shortPositionOpen[1] and volatilityCondition and not rangeCondition)

alert(shortAlertMsg)

if (shortPositionOpen[1] and high >= shortEntryPrice[1] * (1 + stopLossPercent / 100))

alert(stopLossAlertMsg) // Use custom stop loss alert message

if (shortPositionOpen[1] and time >= entryTime[1] + delayMinutes * 60 * 1000 and (crossUpSma or smaCrossUp))

alert(closeAlertMsg)