Tổng quan

Hệ thống giao dịch chéo cao cấp là một chiến lược giao dịch định lượng dựa trên chéo trung bình di chuyển ngắn hạn và dài hạn, được thiết kế cho giao dịch trong ngày. Cốt lõi của chiến lược này là tạo ra tín hiệu mua và bán bằng cách sử dụng chéo giữa trung bình di chuyển đơn giản ((SMA) trong 5 chu kỳ và 21 chu kỳ, và kết hợp với các cơ chế dừng lỗ và dừng để kiểm soát rủi ro và khóa lợi nhuận. Hệ thống cũng bao gồm các dấu hiệu giao dịch và tính năng hiển thị, cho phép các nhà giao dịch theo dõi trực quan việc thực hiện mỗi giao dịch.

Nguyên tắc chiến lược

Chiến lược này dựa trên tâm lý cốt lõi của theo dõi xu hướng, sử dụng mối quan hệ giữa các trung bình di chuyển chu kỳ khác nhau để xác định sự thay đổi trong xu hướng thị trường. Các nguyên tắc thực hiện cụ thể như sau:

Hệ thống tính hai đường trung bình di chuyển quan trọng:

- Trung bình di chuyển ngắn hạn (SMA): mặc định là 5 chu kỳ

- Trung bình di chuyển dài hạn (SMA): mặc định là 21 chu kỳ

Cơ chế tạo tín hiệu giao dịch:

- Tín hiệu mua: khi trung bình di chuyển ngắn hạn đi lên trên trung bình di chuyển dài hạn (ta.crossover function)

- Tín hiệu bán: khi trung bình di chuyển ngắn hạn đi xuống vượt qua trung bình di chuyển dài hạn (ta.crossunder function)

Cơ chế quản lý rủi ro:

- Cài đặt dừng lỗ: 1% giá nhập cảnh mặc định

- Cài đặt dừng: 2% giá nhập cảnh mặc định

Hệ thống hiển thị giao dịch:

- Mỗi giao dịch được phân bổ một ID duy nhất.

- Đánh dấu điểm mua và điểm bán trên biểu đồ

- Kết nối các cặp mua bán bằng đường ảo, hiển thị trực quan chu kỳ và biến động giá của mỗi giao dịch

Hệ thống cảnh báo:

- Đặt các điều kiện báo động cho các tín hiệu mua và bán

- Tạo thông điệp định dạng, có thể được sử dụng để tự động hóa giao dịch

Lợi thế chiến lược

Một phân tích sâu hơn về mã của chiến lược này cho thấy những ưu điểm đáng chú ý sau:

Logic giao dịch đơn giản và hiệu quả: Binary Equilibrium Crossover là phương pháp giao dịch cổ điển và được chứng minh bởi thị trường, dễ hiểu và thực hiện.

Tự thích ứng với điều kiện thị trường: Đường trung bình di chuyển có thể làm mỏng biến động giá, giúp lọc tiếng ồn thị trường và thích ứng với môi trường thị trường khác nhau.

Cơ chế quản lý rủi ro hoàn chỉnh: Cấu trúc dừng lỗ và chặn chặn được xây dựng để giúp các nhà giao dịch hạn chế tổn thất khi thị trường không thuận lợi và khóa lợi nhuận khi thị trường thuận lợi.

Hình ảnh quá trình giao dịch: Bằng cách sử dụng các thẻ và đường nối, các điểm vào và thoát của mỗi giao dịch được hiển thị trực quan, giúp các nhà giao dịch phân tích và tối ưu hóa hiệu suất chiến lược.

Khả năng điều chỉnh tham số: Các nhà giao dịch có thể điều chỉnh độ dài chu kỳ của đường trung bình di chuyển ngắn hạn và dài hạn theo các thị trường và khung thời gian khác nhau, tăng tính linh hoạt của chiến lược.

Tính tương thích với tự động hóa: thiết lập các điều kiện cảnh báo và thông báo định dạng để dễ dàng tích hợp với hệ thống giao dịch tự động hóa, để thực hiện giao dịch tự động hoàn toàn.

Hình dung đường cong vốn: Bằng cách vẽ đường cong quyền lợi của chiến lược, các nhà giao dịch có thể trực quan theo dõi hiệu suất tổng thể của chiến lược và tình trạng rút tiền.

Rủi ro chiến lược

Mặc dù chiến lược này có nhiều ưu điểm, nhưng vẫn có một số rủi ro tiềm ẩn cần lưu ý:

Rủi ro biến động xu hướng: Trong thị trường sắp xếp ngang, đường hai đường có thể xuyên qua thường xuyên, tạo ra tín hiệu sai dẫn đến giao dịch thua lỗ liên tục.

- Giải pháp: Bạn có thể xem xét thêm các điều kiện lọc bổ sung, chẳng hạn như chỉ số biến động hoặc xác nhận xu hướng.

Tính nhạy cảm của tham số: Các tham số trung bình di chuyển khác nhau có thể có hiệu suất khác nhau trong các môi trường thị trường khác nhau.

- Giải pháp: Cần tối ưu hóa tham số bằng cách tra lại, hoặc xem xét sử dụng phương pháp tham số thích ứng.

Hạn chế dừng lỗ cố định: Việc sử dụng dừng lỗ cố định có thể không phù hợp với tất cả các điều kiện thị trường.

- Giải pháp: Có thể xem xét thiết lập dừng lỗ động dựa trên tỷ lệ dao động hoặc mức kháng cự hỗ trợ.

Tác động của điểm trượt và chi phí giao dịch: Chiến lược không tính đến điểm trượt và phí xử lý trong giao dịch thực tế, có thể dẫn đến kết quả đo lường lại với kết quả giao dịch thực tế.

- Giải pháp: Thêm điểm trượt hợp lý và ước tính chi phí giao dịch vào đếm ngược.

Thiếu bộ lọc điều kiện thị trường cụ thể: Chiến lược được thực hiện đồng nhất trong tất cả các điều kiện thị trường, không có cơ chế điều chỉnh cho các tình trạng thị trường cụ thể.

- Giải pháp: Thêm logic nhận diện môi trường thị trường, chẳng hạn như chỉ số cường độ xu hướng hoặc bộ lọc tỷ lệ dao động.

Hướng tối ưu hóa chiến lược

Bằng cách phân tích cấu trúc mã và logic giao dịch, một số hướng tối ưu hóa quan trọng sau đây có thể được xác định:

Thêm bộ lọc xu hướng: kết hợp với các chỉ số cường độ xu hướng như ADX, DMI, chỉ thực hiện tín hiệu trong môi trường xu hướng rõ ràng, giúp giảm tín hiệu sai trong thị trường xung đột.

Số lượng tích hợp có thể xác nhận: sử dụng số lượng giao dịch làm yếu tố xác nhận, yêu cầu có đủ số lượng giao dịch được hỗ trợ khi tín hiệu xuất hiện, tăng độ tin cậy của tín hiệu giao dịch.

Thực hiện dừng lỗ động: Thiết lập mức dừng lỗ động dựa trên ATR hoặc biến động giá, giúp quản lý rủi ro phù hợp hơn với môi trường thị trường hiện tại.

Thêm bộ lọc thời gian: có thể giới hạn cửa sổ thời gian giao dịch, tránh các thời điểm biến động cao trước khi mở và đóng cửa, tập trung vào các thời điểm giao dịch có tính thanh khoản tốt hơn.

Phát triển tham số thích ứng: Giao dịch trung bình di chuyển có thể tự động điều chỉnh, thay đổi động theo biến động của thị trường và cường độ xu hướng.

Tăng cơ chế thả giá vào: Tìm kiếm cơ hội thả giá vào các điểm hỗ trợ hoặc kháng cự quan trọng, tối ưu hóa điểm thả sau khi xác định hướng xu hướng.

Thiết lập kết thúc lợi nhuận thông minh: Tạo lợi nhuận theo đợt dựa trên mức kháng cự hỗ trợ hoặc mức giá quan trọng, thay vì chỉ dừng một phần trăm cố định.

Tóm tắt

Hệ thống giao dịch chéo chiến lược đường hai đường cao cấp là một giải pháp giao dịch trong ngày toàn diện, kết hợp các nguyên tắc phân tích kỹ thuật cổ điển và cơ chế quản lý rủi ro hiện đại. Cốt lõi của chiến lược này đơn giản và rõ ràng, nắm bắt các thay đổi trong xu hướng thị trường thông qua mối quan hệ chéo giữa đường trung bình di chuyển ngắn hạn và dài hạn, đồng thời cung cấp các công cụ trực quan thực tế để giúp thương nhân hiểu trực quan mỗi giao dịch.

Mặc dù chiến lược hoạt động tốt trong thị trường có xu hướng rõ ràng, nhưng vẫn cần tối ưu hóa các vấn đề như thị trường chấn động, tác động của điểm trượt và độ nhạy của tham số. Bằng cách thêm các bộ lọc xu hướng, quản lý rủi ro động và các tham số thích ứng, các cải tiến có thể nâng cao hơn nữa sức mạnh và khả năng thích ứng của chiến lược.

Đối với các nhà giao dịch định lượng, chiến lược này cung cấp một khuôn khổ cơ bản tốt, trên cơ sở đó có thể được tùy chỉnh và mở rộng để đáp ứng nhu cầu của các phong cách giao dịch và sở thích rủi ro khác nhau. Dù là một hệ thống độc lập hay là một phần của một hệ thống giao dịch phức tạp hơn, chiến lược giao dịch chéo hai đường đều thể hiện giá trị thực tế và tiềm năng phát triển.

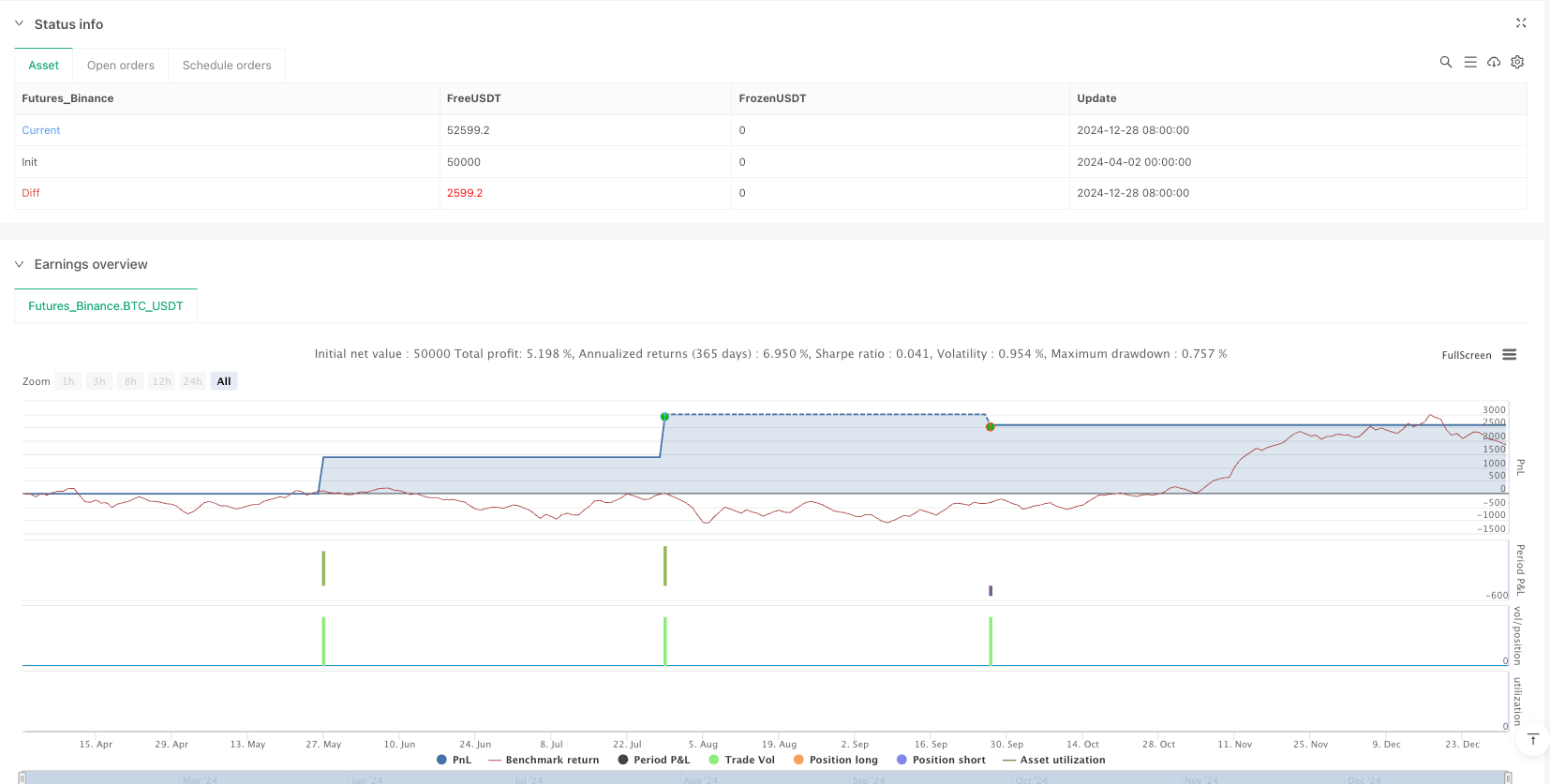

/*backtest

start: 2024-04-02 00:00:00

end: 2024-12-31 00:00:00

period: 3d

basePeriod: 3d

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy("Intraday MA Crossover Strategy ", overlay=true)

// Define the short-term and long-term moving averages

shortLength = input.int(5, title="Short MA Length")

longLength = input.int(21, title="Long MA Length")

// Calculate the moving averages

shortMA = ta.sma(close, shortLength)

longMA = ta.sma(close, longLength)

// Plot the moving averages on the chart

plot(shortMA, color=color.blue, title="Short MA (9)")

plot(longMA, color=color.rgb(243, 179, 4), title="Long MA (21)")

// Generate buy and sell signals

longSignal = ta.crossover(shortMA, longMA)

shortSignal = ta.crossunder(shortMA, longMA)

// Execute trades

strategy.entry("Buy", strategy.long, when=longSignal)

strategy.close("Buy", when=shortSignal)

// Optional: Stop loss and take profit levels (e.g., 1% of the entry price)

stopLossPercent = input.float(1, title="Stop Loss (%)") / 100

takeProfitPercent = input.float(2, title="Take Profit (%)") / 100

strategy.exit("Exit Buy", "Buy", stop=close * (1 - stopLossPercent), limit=close * (1 + takeProfitPercent))

// Variables to track the unique identifier for each pair

var int counter = 0

var float buyPrice = na

var float sellPrice = na

var int buyBarIndex = na

var int sellBarIndex = na

// Add labels and connect them with lines

if (longSignal)

counter := counter + 1

buyPrice := low

buyBarIndex := bar_index

label.new(buyBarIndex, buyPrice, "BUY " + str.tostring(counter), color=color.rgb(54, 58, 243), style=label.style_label_up, textcolor=color.white, size=size.small)

if (shortSignal and not na(buyPrice))

sellPrice := high

sellBarIndex := bar_index

label.new(sellBarIndex, sellPrice, "SELL " + str.tostring(counter), color=color.rgb(243, 162, 57), style=label.style_label_down, textcolor=color.white, size=size.small)

// Strategy performance

plot(strategy.equity, color=color.green, title="Equity Curve")

// Alerts with dynamic messages for webhook

alertcondition(longSignal, title="Buy Signal", message="{{ticker}}|BUY|1")

alertcondition(shortSignal, title="Sell Signal", message="{{ticker}}|SELL|1")