Tổng quan

Chiến lược này là một hệ thống giao dịch định lượng dựa trên phân tích tình trạng giá, tập trung vào việc bắt các tín hiệu đảo ngược và phá vỡ quan trọng của thị trường. Chiến lược này kết hợp nhiều kỹ thuật nhận dạng mô hình hành vi giá, bao gồm nhận dạng hình dạng đảo ngược hình dạng và xác nhận phá vỡ giá, đồng thời tích hợp cơ chế quản lý rủi ro và chức năng lọc thời gian giao dịch để tăng tỷ lệ thắng và hiệu suất tổng thể của giao dịch.

Nguyên tắc chiến lược

Các nguyên tắc cốt lõi của chiến lược này dựa trên hai tín hiệu chính của giá cả: hình dạng xoay chiều và giá phá vỡ.

Xác định hình dạng đảo ngược hình kim:

- Hình kim đa đầu: giá đóng cửa cao hơn giá mở và chiều dài đường lên cao hơn chiều dài thực tế gấp 2 lần, cho thấy áp lực của người bán được người mua tiếp quản ở mức cao

- Hình kim đầu trống: giá mở cao hơn giá đóng và đường bóng dưới dài hơn 2 lần chiều dài thực tế, cho thấy người mua hỗ trợ ở mức thấp bị người bán phá vỡ

Giá đã vượt qua được xác nhận:

- Nhiều bước đột phá: Giá đóng cửa hiện tại cao hơn mức đóng cửa cao nhất trong 5 chu kỳ trước, cho thấy xu hướng tăng đang hình thành

- Bị phá vỡ trên không: Giá đóng cửa hiện tại thấp hơn mức đóng cửa thấp nhất trong 5 chu kỳ trước, cho thấy xu hướng giảm đang hình thành

Logic thực hiện giao dịch:

- Hệ thống kiểm tra các điều kiện lọc thời gian để tránh các thời điểm có thể xuất bản tin tức kinh tế quan trọng

- Đánh giá liệu có tín hiệu đa đầu hoặc vô đầu có hiệu quả hay không

- Cài đặt điểm dừng lỗ theo tỷ lệ lợi nhuận rủi ro và điểm dừng lỗ được xác định

- Có thể chọn bật theo dõi dừng để bảo vệ lợi nhuận đã đạt được

Phương pháp này kết hợp các tín hiệu đảo ngược giá và xác nhận xu hướng để tăng độ tin cậy của tín hiệu bằng cách đáp ứng ít nhất một trong hai điều kiện cùng một lúc.

Lợi thế chiến lược

Xác nhận tín hiệu đa chiềuBằng cách kết hợp hai loại khác nhau của tín hiệu hành động giá bằng cách đảo ngược hình kim và giá phá vỡ, chiến lược này có thể xác minh cơ hội giao dịch từ nhiều góc độ, giảm nguy cơ tín hiệu sai.

Quản lý rủi ro linh hoạtChiến lược cho phép điều chỉnh tỷ lệ lợi nhuận rủi ro và điểm dừng lỗ thông qua các thiết lập tham số, cho phép các nhà giao dịch tùy chỉnh các biện pháp kiểm soát rủi ro dựa trên khả năng chịu rủi ro cá nhân và tình hình thị trường.

Cơ chế bảo vệ thích ứngChức năng dừng theo dõi tùy chọn có thể tự động điều chỉnh vị trí dừng khi giá di chuyển theo hướng thuận lợi, khóa một phần lợi nhuận đồng thời cho giá đủ chỗ dao động.

Tính năng lọc thời gianChiến lược này giúp giảm nguy cơ biến động thị trường do tin tức đột ngột, đặc biệt quan trọng đối với giao dịch khung thời gian thấp.

Tích hợp quản lý vị tríHệ thống sử dụng tỷ lệ phần trăm quyền lợi của tài khoản tự động tính toán kích thước vị trí, đảm bảo lỗ hổng rủi ro tương ứng với kích thước tài khoản và tự động điều chỉnh khi tài khoản tăng hoặc giảm.

Thấy tín hiệu giao dịchChiến lược giúp các nhà giao dịch hiểu và đánh giá tốt hơn các quyết định giao dịch do hệ thống tạo ra bằng cách hiển thị trực quan các tín hiệu mua và bán trên biểu đồ.

Rủi ro chiến lược

Độ tin cậy của tín hiệu đảo ngượcHình dạng đảo ngược hình kim có thể tạo ra tín hiệu giả trong một số điều kiện thị trường, đặc biệt là trong thị trường biến động cao hoặc thị trường ngang. Để giảm nguy cơ này, bạn có thể xem xét thêm các chỉ số xác nhận phụ trợ, chẳng hạn như chỉ số giao dịch hoặc động lực.

Rủi ro của sự đột pháPhương pháp giải quyết là xem xét sử dụng thiết lập dừng lỗ lỏng lẻo hơn hoặc thực hiện chiến lược nhập cảnh theo đợt.

Hạn chế lọc thời gianCác cơ chế lọc thời gian hiện tại dựa trên các khoảng thời gian cố định và không thể thích ứng động với các sự kiện tin tức đột ngột.

Rủi ro tối ưu hóa tham sốHiệu suất của chiến lược phụ thuộc rất nhiều vào các tham số quan trọng như tỷ lệ lợi nhuận rủi ro và thiết lập dừng lỗ. Việc tối ưu hóa quá mức các tham số này có thể dẫn đến hiệu suất tốt trong phản hồi nhưng không tốt trong thực tế. Các thiết lập tham số nên được xác minh bằng cách kiểm tra sự ổn định trong các điều kiện thị trường khác nhau.

Thiếu khả năng thích ứng với tình trạng thị trườngChiến lược này có thể hoạt động tốt trong thị trường xu hướng, nhưng có thể tạo ra quá nhiều tín hiệu sai trong thị trường phân tích ngang. Có thể thêm bộ lọc cường độ xu hướng để tránh giao dịch trong môi trường thị trường kém hiệu quả.

Hướng tối ưu hóa chiến lược

Phân tích tình trạng thị trườngNhập các chỉ số cường độ xu hướng (như ADX) và chỉ số biến động (như ATR) giúp chiến lược nhận biết môi trường thị trường hiện tại và chỉ thực hiện giao dịch khi thị trường phù hợp với logic chiến lược. Điều này sẽ làm giảm đáng kể tín hiệu sai trong điều kiện không mong muốn.

Tối ưu hóa dừng lỗ độngChiến lược hiện tại sử dụng số điểm dừng cố định, có thể được cải tiến để tự động điều chỉnh khoảng cách dừng dựa trên biến động của thị trường (ví dụ như ATR) để thiết lập dừng lỗ phù hợp hơn với điều kiện thị trường hiện tại.

Thêm xác nhận giao hàngCác tín hiệu hành động giá kết hợp với xác nhận khối lượng giao dịch có thể cải thiện đáng kể độ tin cậy. Các điều kiện có thể được thêm vào yêu cầu khối lượng giao dịch cao hơn mức trung bình khi tín hiệu được tạo ra để đảm bảo có đủ sự tham gia của thị trường để hỗ trợ biến động giá.

Phân tích nhiều khung thời gianBằng cách đưa ra phân tích hướng xu hướng của khung thời gian cao hơn, đảm bảo hướng giao dịch phù hợp với xu hướng lớn hơn, bạn có thể cải thiện tỷ lệ chiến thắng tổng thể và tỷ lệ lợi nhuận rủi ro của chiến lược.

Tối ưu hóa bộ lọc tin tứcTăng cường các bộ lọc đơn giản dựa trên thời gian hiện có để tích hợp với API lịch kinh tế để nhận diện động các sự kiện tin tức có ảnh hưởng cao và tự động cấm giao dịch tại thời điểm tương ứng.

Giới thiệu phân loại học máy: Bằng cách phân loại các tín hiệu lịch sử bằng thuật toán học máy, xác định các đặc điểm mô hình có xác suất thành công cao hơn và sử dụng các đặc điểm này để tăng điều kiện lọc tín hiệu, nâng cao độ chính xác dự đoán của chiến lược.

Tóm tắt

Chiến lược giá cao cấp này tạo ra một hệ thống giao dịch tương đối vững chắc bằng cách kết hợp nhận dạng hình dạng xoay chiều và xác nhận giá phá vỡ. Cơ chế quản lý rủi ro, lọc thời gian giao dịch và kiểm soát vị trí giao dịch được tích hợp trong đó tạo thành một khung giao dịch toàn diện.

Ưu điểm chính của chiến lược là phương pháp xác nhận tín hiệu đa chiều và cơ chế kiểm soát rủi ro linh hoạt, cho phép nó thích ứng với các môi trường thị trường khác nhau. Tuy nhiên, các yếu tố rủi ro như độ tin cậy hình dạng kim và điều chỉnh sau đột phá cần được chú ý và cải thiện theo hướng tối ưu hóa được đề xuất.

Bằng cách tích hợp phân tích trạng thái thị trường, dừng động, xác nhận khối lượng giao dịch, phân tích nhiều khung thời gian và chức năng lọc tin tức chính xác hơn, chiến lược này có thể đạt được hiệu suất ổn định hơn trong các chu kỳ thị trường khác nhau. Cuối cùng, phương pháp dựa trên hành vi giá này cung cấp cho các nhà giao dịch một khuôn khổ đáng tin cậy để có được cơ hội giao dịch tiềm năng bằng cách xác định kịp thời các bước ngoặt quan trọng của thị trường.

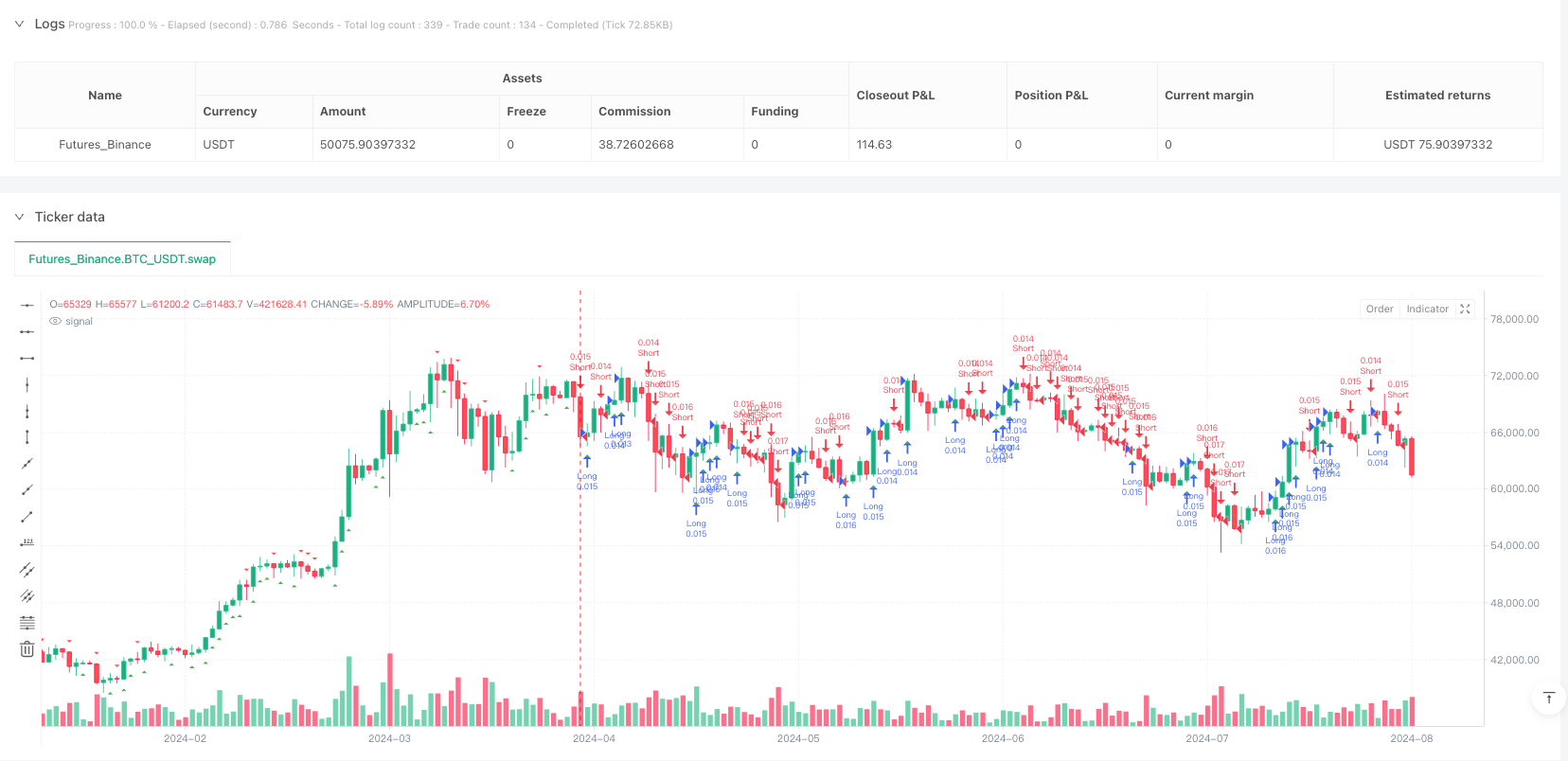

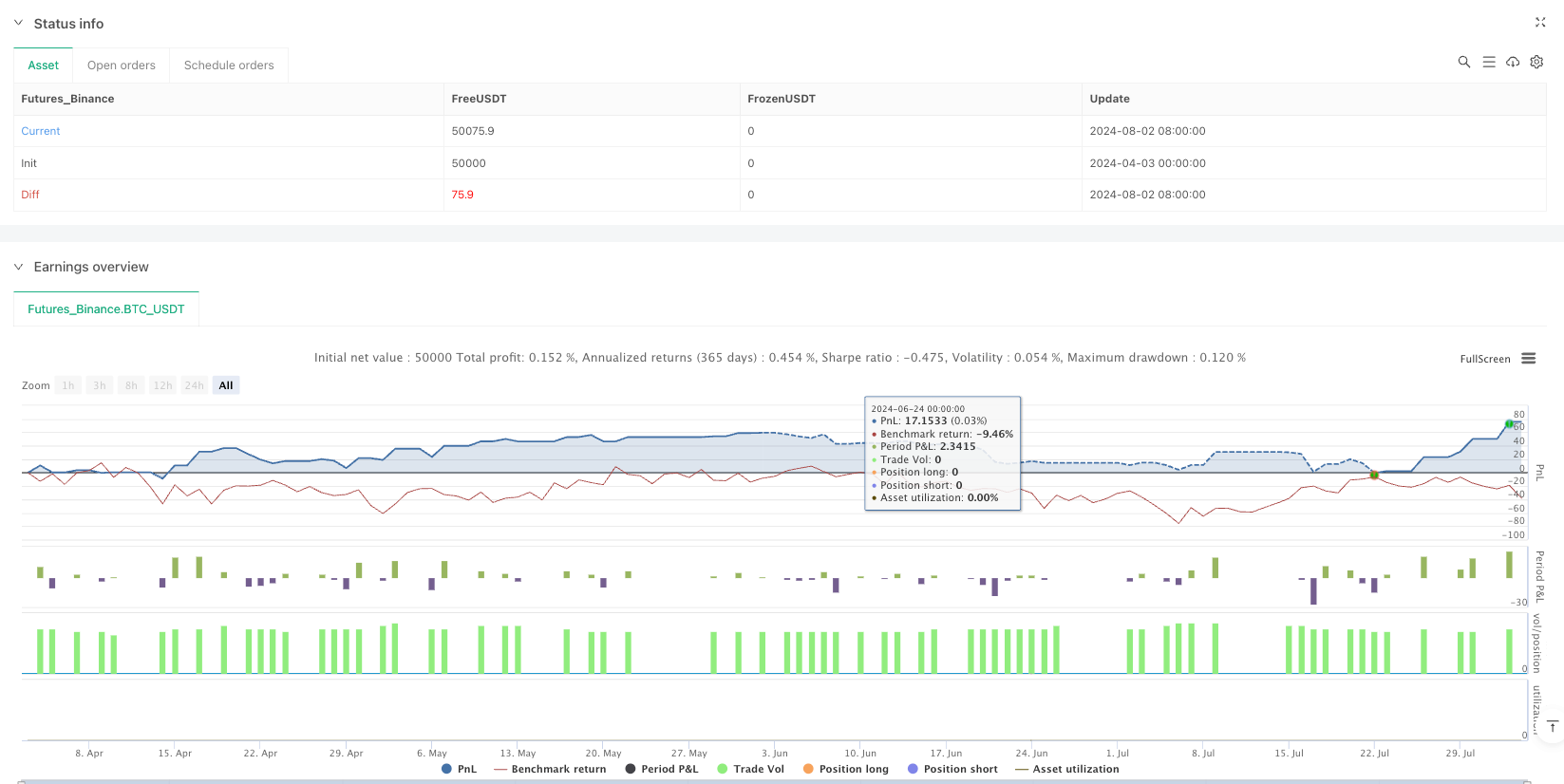

/*backtest

start: 2024-04-03 00:00:00

end: 2024-08-03 00:00:00

period: 1d

basePeriod: 1d

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// Pine Script v5 – Price Action Trading Bot for EUR/USD on 15m timeframe

//@version=5

strategy("Price Action Bot - EUR/USD", overlay=true, default_qty_type=strategy.percent_of_equity, default_qty_value=2)

// === INPUTS ===

riskRewardRatio = input.float(3.0, "Risk/Reward Ratio", minval=1.0)

stopLossPips = input.float(10, "Stop Loss (pips)", minval=1)

trailingStop = input.bool(true, "Enable Trailing Stop")

newsFilter = input.bool(true, "Disable Trading During High Impact News")

// === TIME FILTER FOR NEWS ===

// Placeholder for news filter logic (needs manual adjustment or external integration)

allowTrade = hour != 13 and hour != 14 // Avoiding possible news hours (example: 13:00–14:59 UTC)

// === PRICE ACTION SIGNALS ===

bullishPinBar = close > open and (high - close) > 2 * (close - open)

bearishPinBar = open > close and (close - low) > 2 * (open - close)

bullBreakout = close > ta.highest(close[1], 5)

bearBreakout = close < ta.lowest(close[1], 5)

// === ENTRY CONDITIONS ===

longCondition = allowTrade and (bullishPinBar or bullBreakout)

shortCondition = allowTrade and (bearishPinBar or bearBreakout)

// === TRADE EXECUTION ===

pip = syminfo.mintick * 10

sl = stopLossPips * pip

if (longCondition)

strategy.entry("Long", strategy.long)

strategy.exit("TP/SL", "Long", stop=close - sl, limit=close + (sl * riskRewardRatio), trail_points=trailingStop ? sl/2 : na)

if (shortCondition)

strategy.entry("Short", strategy.short)

strategy.exit("TP/SL", "Short", stop=close + sl, limit=close - (sl * riskRewardRatio), trail_points=trailingStop ? sl/2 : na)

// === PLOT SIGNALS ===

plotshape(longCondition, location=location.belowbar, color=color.green, style=shape.triangleup, title="Buy Signal")

plotshape(shortCondition, location=location.abovebar, color=color.red, style=shape.triangledown, title="Sell Signal")