Chiến lược đảo ngược xu hướng đa chỉ báo và Hệ thống quản lý rủi ro động ATR

RSI MACD ATR SMA VOLUME ANALYSIS Trend Reversal Tiered Exit Strategy

Tổng quan

Chiến lược đảo ngược xu hướng đa chỉ số và hệ thống quản lý rủi ro động ATR là một chiến lược giao dịch định lượng kết hợp nhiều chỉ số kỹ thuật, chủ yếu bằng cách nhận ra tín hiệu đảo ngược xu hướng thị trường để nắm bắt cơ hội giao dịch. Chiến lược này sử dụng các chỉ số cổ điển như RSI, MACD, khối lượng giao dịch và trung bình di chuyển để phân tích đa chiều, thiết lập mục tiêu dừng lỗ và lợi nhuận động thông qua chỉ số ATR biến động, để quản lý rủi ro khoa học và tối đa hóa lợi nhuận.

Nguyên tắc chiến lược

Nguyên tắc cốt lõi của chiến lược này là xác nhận phối hợp nhiều chỉ số, nắm bắt chính xác các điểm đảo ngược xu hướng thị trường, đồng thời áp dụng phương pháp quản lý rủi ro động dựa trên biến động của thị trường. Cụ thể:

Cơ chế tạo tín hiệu vào:

- Điều kiện nhập cảnh đa đầu: RSI lớn hơn 30 (( thoát khỏi khu vực bán tháo), đường MACD là tích cực (( chuyển động sang thị trường cổ phiếu), khối lượng giao dịch lớn hơn trung bình di chuyển khối lượng giao dịch (( xác nhận đà tăng)), giá đóng cửa cao hơn trung bình di chuyển 50 ngày (( xác nhận xu hướng tăng)

- Điều kiện đầu vào không: RSI nhỏ hơn 70 (( thoát khỏi khu vực mua quá mức), đường MACD là âm (( chuyển động giảm giá), khối lượng giao dịch lớn hơn trung bình di chuyển khối lượng giao dịch (( xác nhận đà)), giá đóng cửa thấp hơn trung bình di chuyển 50 ngày (( xác nhận xu hướng giảm)

Cơ chế quản lý rủi ro:

- Dựa trên ATR, thiết lập mức dừng lỗ động: tính toán khoảng cách dừng lỗ bằng cách sử dụng ATR nhân số (đặc biệt là 1.0) và tự động thích ứng với biến động của thị trường

- Chiến lược lợi nhuận phân tầng: thiết lập hai mục tiêu lợi nhuận ((TP1 và TP2), dựa trên số lần ATR khác nhau ((đặc biệt là 1.5 và 2.5))

- Cơ chế kiếm lợi nhuận một phần: 50% vị trí trong mục tiêu đầu tiên ((TP1), vị trí còn lại trong mục tiêu thứ hai ((TP2))

Hệ thống hình ảnh:

- Động thái hiển thị giá nhập, mức dừng lỗ và mức lợi nhuận mục tiêu, giúp thương nhân đánh giá trực quan tỷ lệ rủi ro / lợi nhuận

- Cài đặt tín hiệu giao dịch với các gợi ý trực quan, bao gồm mua/bán nhãn và thay đổi màu nền

- Cung cấp chức năng cảnh báo, thông báo cho người dùng khi kích hoạt tín hiệu giao dịch

Lợi thế chiến lược

Cơ chế xác nhận đa chiều: Chiến lược này kết hợp các chỉ số động lực (RSI, MACD), phân tích khối lượng giao dịch và chỉ số xu hướng (SMA), tạo ra góc nhìn quan sát thị trường toàn diện, làm giảm đáng kể tín hiệu đột phá giả và tăng độ chính xác vào.

Quản lý rủi ro thích ứng: Điều chỉnh động điểm dừng và mục tiêu thông qua ATR, cho phép chiến lược thích ứng thông minh với tính năng biến động trong các môi trường thị trường khác nhau, tự động mở rộng phạm vi dừng trong thị trường biến động cao và thắt chặt phạm vi dừng trong thị trường biến động thấp.

Cơ chế lợi nhuận phân tầng: Thiết kế lợi nhuận mục tiêu với hai cấp, một bên khóa một phần lợi nhuận ở mục tiêu đầu tiên, giảm rủi ro rút lui; mặt khác, tối đa hóa lợi nhuận tiềm năng của thị trường xu hướng bằng cách giữ một phần vị trí.

Giao diện trực quan trực quan: Các nhà giao dịch có thể nhìn thấy rõ ràng điểm vào, điểm dừng và mục tiêu lợi nhuận, giúp đánh giá nhanh chóng tỷ lệ lợi nhuận rủi ro, nâng cao kỷ luật giao dịch và tự tin.

Hệ thống cảnh báo: Tính năng cảnh báo được xây dựng giúp các nhà giao dịch không phải liên tục mở cửa, cải thiện tính thiết thực của chiến lược và trải nghiệm người dùng.

Rủi ro chiến lược

Rủi ro bị tụt hậu của chỉ số: Các chỉ số kỹ thuật như RSI, MACD và đường trung bình di chuyển được sử dụng trong chiến lược là các chỉ số tụt hậu về bản chất, có thể dẫn đến sự chậm trễ của tín hiệu nhập cảnh trong thị trường thay đổi nhanh, bỏ lỡ điểm nhập cảnh tốt nhất hoặc chỉ phát tín hiệu sau khi xu hướng đảo ngược.

Rủi ro giao dịch quá mức: Gói đa chỉ số có thể tạo ra các tín hiệu chéo thường xuyên trong thị trường dao động ngang, dẫn đến giao dịch quá mức và ăn mòn phí xử lý.

Nhận thức tham số: hiệu suất chiến lược phụ thuộc rất nhiều vào cài đặt tham số của người dùng, có sự khác biệt lớn về tham số tối ưu trong các môi trường thị trường khác nhau, cài đặt tham số không đúng có thể ảnh hưởng đáng kể đến hiệu suất chiến lược.

Cạm bẫy biến động: Các mục tiêu dừng lỗ và lợi nhuận dựa trên thiết lập ATR có thể không đủ linh hoạt khi tỷ lệ biến động biến động (ví dụ như trước và sau khi công bố tin tức quan trọng), dẫn đến phạm vi dừng lỗ quá lớn hoặc quá nhỏ.

Sự khác biệt giữa phản hồi và giao dịch thực: Chiến lược hoạt động tốt trong phản hồi không đảm bảo giao dịch thực cũng tốt, đặc biệt là khi xem xét các yếu tố thực tế như điểm trượt, giao dịch chậm.

Giải pháp:

- Kết hợp với nhiều chỉ số hàng đầu (như hình thức giá, ngưỡng kháng cự hỗ trợ) để nhận diện sớm sự đảo ngược tiềm năng

- Thêm bộ lọc môi trường thị trường, tạm dừng giao dịch trong môi trường thị trường kém hiệu quả

- Xây dựng hệ thống tối ưu hóa tham số, thường xuyên điều chỉnh tham số theo tình trạng thị trường

- Giới thiệu cơ chế phát hiện bất thường tỷ lệ dao động, tạm dừng chiến lược hoặc điều chỉnh ATR khi tỷ lệ dao động bất thường

- Sử dụng quản lý vị trí bảo thủ hơn trong thị trường thực, từng bước xác minh tính hiệu quả của chiến lược

Hướng tối ưu hóa chiến lược

Phân loại môi trường thị trường và tham số tự thích ứng: Các chiến lược hiện tại sử dụng các thiết lập tham số giống nhau trong tất cả các môi trường thị trường, có thể xem xét việc giới thiệu các cơ chế phân loại môi trường thị trường (như phân loại tỷ lệ biến động, đánh giá cường độ xu hướng), tự động chuyển đổi các tham số tối ưu trong các môi trường thị trường khác nhau. Điều này có thể thích ứng tốt hơn với sự thay đổi định kỳ của thị trường và tăng cường sức mạnh của chiến lược.

Thay đổi điều kiện vào sân: có thể cải thiện chất lượng tín hiệu vào sân bằng cách thêm các điều kiện lọc như nhận dạng hình dạng giá, xác nhận phá vỡ kháng cự hỗ trợ. Ví dụ, có thể thêm các công cụ như băng Brin, Fibonacci callback để xác nhận mối quan hệ kháng cự hỗ trợ của vị trí đảo ngược tiềm năng, giảm tín hiệu giả.

Quản lý dừng thông minh: Số ATR cố định hiện tại có thể được nâng cấp thành cơ chế điều chỉnh động, chẳng hạn như điều chỉnh số ATR tự động theo tỷ lệ biến động lịch sử, cường độ của xu hướng thị trường hoặc thời gian giao dịch, để kiểm soát rủi ro tinh tế hơn.

Chiến lược tăng lợi nhuận: Bạn có thể xem xét thực hiện chiến lược thu lợi nhuận theo giai đoạn phức tạp hơn và chiến lược dừng lỗ di động, chẳng hạn như tự động điều chỉnh mục tiêu thứ hai khi xu hướng tăng cường hoặc khởi động theo dõi dừng lỗ khi vượt qua mức quan trọng, để tối đa hóa lợi nhuận từ việc nắm bắt xu hướng lớn.

Bộ lọc thời gian: giới thiệu phân tích chiều thời gian, chẳng hạn như tránh thời gian phát hành dữ liệu kinh tế quan trọng, đặc biệt chú ý đến các giai đoạn bất thường có biến động như giai đoạn chuyển đổi hàng quý hoặc nhận diện thời gian giao dịch hoạt động nhất trong ngày, để tăng hiệu quả giao dịch.

Phương pháp phản hồi được cải thiện: Thêm các phương pháp phản hồi cao cấp như thử nghiệm mô phỏng Monte Carlo, phân tích tối ưu hóa tiến bộ, đánh giá toàn diện hơn về tính ổn định của chiến lược trong các môi trường thị trường khác nhau, thiết lập các giá trị kỳ vọng lành mạnh hơn.

Tóm tắt

Hệ thống quản lý rủi ro động ATR là một hệ thống giao dịch tổng hợp kết hợp nhiều phương pháp phân tích kỹ thuật cổ điển, xác nhận hiệu quả các cơ hội đảo ngược xu hướng thị trường thông qua RSI, MACD, khối lượng giao dịch và đường trung bình di chuyển. Đặc điểm lớn nhất của chiến lược này là hệ thống quản lý rủi ro động dựa trên ATR, điều chỉnh tự động mức dừng lỗ và lợi nhuận mục tiêu, cho phép chiến lược thích nghi với tính năng biến động của các môi trường thị trường khác nhau.

Cơ chế lợi nhuận phân tầng của chiến lược đảm bảo khóa một phần lợi nhuận kịp thời, nhưng vẫn giữ được tiềm năng theo dõi xu hướng lớn, thể hiện khái niệm quản lý rủi ro cân bằng. Trong khi đó, giao diện trực quan trực quan và hệ thống cảnh báo đã cải thiện đáng kể tính thiết thực của chiến lược và trải nghiệm người dùng. Mặc dù chiến lược vẫn có những rủi ro tiềm ẩn như chậm trễ chỉ số, tham số nhạy cảm, nhưng có thể nâng cao hơn nữa sức khỏe và khả năng thích ứng của chiến lược thông qua các hướng tối ưu hóa được đề xuất, chẳng hạn như phân loại môi trường thị trường, quản lý dừng lỗ thông minh và bộ lọc thời gian.

Nhìn chung, đây là một chiến lược giao dịch định lượng có cấu trúc rõ ràng, logic chặt chẽ, phù hợp với các nhà đầu tư muốn thực hiện giao dịch có hệ thống và kỷ luật dựa trên phân tích kỹ thuật. Thiết kế mô-đun của chiến lược cũng tạo điều kiện thuận lợi cho điều chỉnh cá nhân và tối ưu hóa chiều sâu tiếp theo. Với sự cải tiến liên tục và chứng minh thực tế, chiến lược này có tiềm năng trở thành một vũ khí mạnh mẽ trong hộp công cụ của thương nhân.

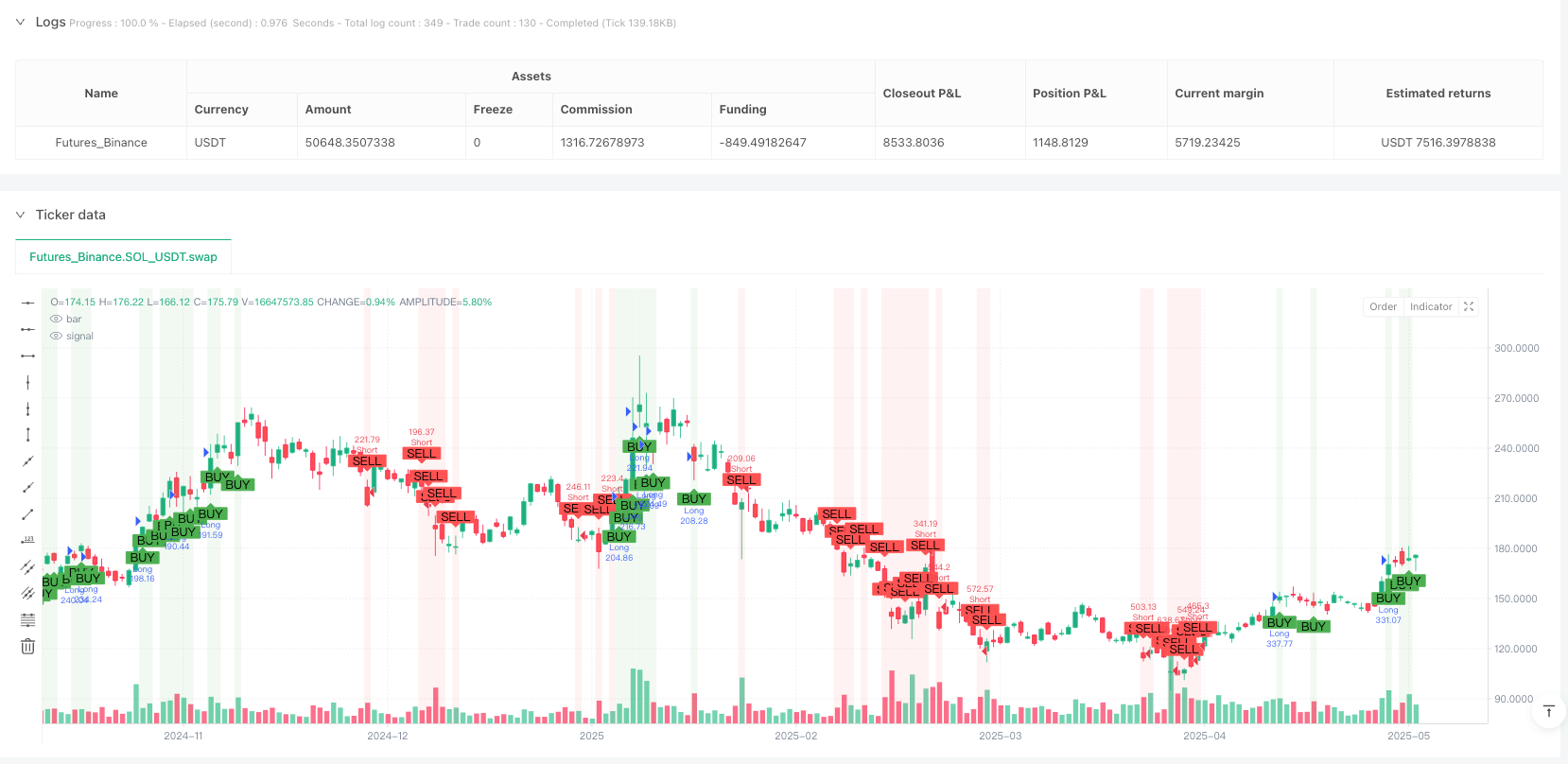

/*backtest

start: 2024-05-16 00:00:00

end: 2025-05-14 08:00:00

period: 1d

basePeriod: 1d

exchanges: [{"eid":"Futures_Binance","currency":"SOL_USDT"}]

*/

//@version=5

strategy("🔥 Smart Trend Reversal PRO (Stable TP/SL Visuals)", overlay=true, default_qty_type=strategy.percent_of_equity, default_qty_value=100)

// === USER INPUT ===

rsiPeriod = input.int(14, "RSI Period")

macdShort = input.int(12, "MACD Short")

macdLong = input.int(26, "MACD Long")

macdSignal = input.int(9, "MACD Signal")

volLength = input.int(20, "Volume MA Length")

atrLength = input.int(14, "ATR Length")

riskATR = input.float(1.0, "Stop Loss (ATR Multiplier)")

tp1ATR = input.float(1.5, "Take Profit 1 (ATR Multiplier)")

tp2ATR = input.float(2.5, "Take Profit 2 (ATR Multiplier)")

lineBars = input.int(30, "TP/SL Line Duration (bars)")

// === INDICATORS ===

rsi = ta.rsi(close, rsiPeriod)

[_, _, macdHist] = ta.macd(close, macdShort, macdLong, macdSignal)

volMA = ta.sma(volume, volLength)

atr = ta.atr(atrLength)

smaClose = ta.sma(close, 50) // Smoothing for market trend

// === ENTRY CONDITIONS ===

longCond = rsi > 30 and macdHist > 0 and volume > volMA and close > smaClose

shortCond = rsi < 70 and macdHist < 0 and volume > volMA and close < smaClose

// === PERSISTENT VARIABLES ===

var float entryPrice = na

var float stopLoss = na

var float takeProfit1 = na

var float takeProfit2 = na

var int entryBar = na

var bool tradeActive = false

// Line/Label handles

var line lineSL = na

var line lineTP1 = na

var line lineTP2 = na

var label labelSL = na

var label labelTP1 = na

var label labelTP2 = na

// === CLEAN UP BEFORE NEW TRADE ===

if (longCond or shortCond)

if tradeActive

tradeActive := false

// === LONG ENTRY ===

if (longCond)

entryPrice := close

stopLoss := close - riskATR * atr

takeProfit1 := close + tp1ATR * atr

takeProfit2 := close + tp2ATR * atr

entryBar := bar_index

tradeActive := true

strategy.entry("Long", strategy.long)

strategy.exit("TP1", from_entry="Long", qty_percent=50, limit=takeProfit1, stop=stopLoss)

strategy.exit("TP2", from_entry="Long", qty_percent=100, limit=takeProfit2, stop=stopLoss)

// === SHORT ENTRY ===

if (shortCond)

entryPrice := close

stopLoss := close + riskATR * atr

takeProfit1 := close - tp1ATR * atr

takeProfit2 := close - tp2ATR * atr

entryBar := bar_index

tradeActive := true

strategy.entry("Short", strategy.short)

strategy.exit("TP1", from_entry="Short", qty_percent=50, limit=takeProfit1, stop=stopLoss)

strategy.exit("TP2", from_entry="Short", qty_percent=100, limit=takeProfit2, stop=stopLoss)

// === SIGNAL MARKERS ===

// Green for Long Entry, Red for Short Entry

plotshape(longCond, location=location.belowbar, style=shape.labelup, color=color.green, text="BUY", size=size.small)

plotshape(shortCond, location=location.abovebar, style=shape.labeldown, color=color.red, text="SELL", size=size.small)

// === Trend Background Coloring (LuxAlgo Style) ===

bgcolor(longCond ? color.new(color.green, 90) : na)

bgcolor(shortCond ? color.new(color.red, 90) : na)

// === ALERTS ===

alertcondition(longCond, title="Buy Signal", message="Long signal triggered! Entry: {{close}}")

alertcondition(shortCond, title="Sell Signal", message="Short signal triggered! Entry: {{close}}")