Chiến lược động lượng đột phá phạm vi và quản lý rủi ro năng động dựa trên các phiên giao dịch

Moving Average EMA SMA Range Breakout Session Trading Risk-Reward Ratio BREAK-EVEN

Tổng quan

Chiến lược này là một chiến lược phá vỡ phân đoạn dựa trên thời gian giao dịch cụ thể, chủ yếu là giao dịch phá vỡ các phân đoạn giá mà thị trường hình thành trong thời gian giao dịch được xác định. Chiến lược này kết hợp phân tích giai đoạn, phá vỡ động lực, lọc trung bình di chuyển và hệ thống quản lý rủi ro tinh tế nhằm nắm bắt các cơ hội giao dịch trong quá trình chuyển đổi của thị trường từ trạng thái biến động thấp sang trạng thái biến động cao. Chiến lược đặc biệt chú ý đến các mức giá cao và thấp được thiết lập trong thời gian giao dịch dự kiến (như thị trường châu Á, châu Âu hoặc thị trường Mỹ) và vào thị trường khi giá phá vỡ các mức quan trọng này.

Nguyên tắc chiến lược

Các nguyên tắc cốt lõi của chiến lược dựa trên sự phá vỡ các vị trí hỗ trợ và kháng cự mà thị trường đã thiết lập trong một khoảng thời gian nhất định. Các logic thực hiện cụ thể như sau:

Định nghĩa thời gian và hình thành khoảng thời gianChiến lược: cho phép người dùng xác định một khoảng thời gian giao dịch cụ thể (dựa trên thời gian UAE, tức là GMT+4), trong khoảng thời gian đó, hệ thống sẽ liên tục theo dõi và cập nhật các điểm cao nhất và thấp nhất của giá, tạo thành một khu vực giao dịch.

Xác định điều kiện đột phá:

- Điều kiện đa đầu: Giá đóng cửa cao hơn mức cao nhất trong khoảng thời gian

- Điều kiện đầu trống: Giá đóng cửa dưới mức thấp nhất trong khoảng thời gian

Bộ lọc trung bình di chuyểnChiến lược cung cấp một cơ chế lọc trung bình di chuyển tùy chọn, có thể là trung bình di chuyển chỉ số (EMA) hoặc trung bình di chuyển đơn giản (SMA). Khi bật, hệ thống sẽ yêu cầu:

- Giao dịch đa đầu: Giá phải nằm trên đường trung bình di chuyển

- Giao dịch không đầu: Giá phải nằm dưới đường trung bình di chuyển Bộ lọc này được thiết kế để đảm bảo rằng các giao dịch được thực hiện theo hướng phù hợp với xu hướng chung.

Cài đặt quản lý rủi ro:

- Cài đặt Stop Loss (SL) có hai lựa chọn:

- Dựa trên điểm cao thấp: dừng lỗ cho giao dịch đa đầu đặt ở điểm thấp trong thời gian, dừng lỗ cho giao dịch trống đặt ở điểm cao trong thời gian

- Dựa trên phạm vi trung bình: dừng lỗ ở điểm trung bình trong phạm vi giá của khoảng thời gian

- Lệnh dừng sẽ được điều chỉnh thêm để tính đến các yếu tố chênh lệch

- Stop Stop ((TP) dựa trên dự đoán về tỷ lệ lợi nhuận rủi ro

- Thực hiện tính năng cân bằng lợi nhuận, di chuyển dừng lỗ khi giao dịch đạt đến mức lợi nhuận rủi ro nhất định

- Cài đặt Stop Loss (SL) có hai lựa chọn:

Quản lý giao dịch:

- Hạn chế số lần giao dịch tối đa mỗi ngày

- Cài đặt lại bộ đếm và giá trị khoảng thời gian khi bắt đầu mỗi phiên

- Tắt theo dõi khi kết thúc phiên

Chiến lược này được thiết kế dựa trên nguyên tắc thị trường có xu hướng tích lũy năng lượng trong thời gian biến động thấp và sau đó giải phóng khi phá vỡ mức giá quan trọng. Bằng cách chờ đợi một đợt phá vỡ giá đóng cửa xác nhận, chiến lược cố gắng giảm nguy cơ phá vỡ giả, và bộ lọc trung bình di chuyển tùy chọn tăng thêm độ tin cậy của tín hiệu.

Lợi thế chiến lược

Phân tích các ứng dụng mã của chiến lược này, chúng ta có thể tóm tắt một số ưu điểm chính như sau:

Tham gia khách quan dựa trên cấu trúc thị trườngChiến lược sử dụng khoảng giá hình thành trong một khoảng thời gian như một sự phản ánh khách quan về cấu trúc thị trường, thay vì dựa vào phán đoán chủ quan hoặc tham số cố định. Điều này cho phép chiến lược thích ứng với các điều kiện và biến động thị trường khác nhau.

Cài đặt thời gian linh hoạt: Người dùng có thể điều chỉnh thời gian giao dịch theo các đặc điểm của thị trường khác nhau và phong cách giao dịch cá nhân, điều này làm cho chiến lược có thể được áp dụng cho nhiều thị trường và múi giờ.

Cơ chế lọc nhiều lớpBằng cách kết hợp phá vỡ khu vực và lọc trung bình di chuyển, chiến lược này cải thiện đáng kể chất lượng tín hiệu và giảm khả năng phá vỡ giả. Đặc biệt trong thị trường xu hướng, bộ lọc trung bình di chuyển có thể ngăn chặn giao dịch ngược.

Quản lý rủi ro tinh tế:

- Cài đặt dừng lỗ động dựa trên biến động thị trường thực tế

- Tỷ lệ lợi nhuận rủi ro được xác định trước để đảm bảo quản lý giao dịch nhất quán

- Chức năng cân bằng lỗ hổng làm giảm khả năng giao dịch thua lỗ

- Hạn chế giao dịch ngăn chặn giao dịch quá mức và tích lũy rủi ro

Khả năng thích nghi caoCác tham số chiến lược có thể được điều chỉnh rộng rãi để phù hợp với các giai đoạn thời gian, thị trường và loại tài sản khác nhau. Loại trung bình di chuyển, độ dài, tỷ lệ lợi nhuận rủi ro và các tham số quan trọng khác có thể được tối ưu hóa để phù hợp với các điều kiện cụ thể.

Dễ dàng theo dõi và tối ưu hóa: code thực hiện bao gồm các yếu tố hiển thị rõ ràng (như biểu hiện đồ họa của các điểm cao và thấp và trung bình di chuyển) và các điều kiện cảnh báo, để dễ dàng giám sát và tối ưu hóa tiếp theo.

Rủi ro chiến lược

Mặc dù có nhiều ưu điểm, chiến lược này cũng có một số rủi ro và nhược điểm tiềm ẩn:

Rủi ro đột nhập tín hiệu giảThị trường thường xuyên có sự phá vỡ giả, tức là giá sẽ nhanh chóng rút lui sau khi phá vỡ một khoảng thời gian ngắn. Mặc dù chiến lược giảm thiểu rủi ro này bằng cách xác nhận giá đóng cửa và bộ lọc trung bình di chuyển tùy chọn, nhưng nó vẫn không thể loại bỏ hoàn toàn.

- Giải phápBạn có thể xem xét thêm các chỉ số xác nhận bổ sung, chẳng hạn như một bộ lọc khối lượng giao dịch hoặc tỷ lệ biến động, hoặc yêu cầu giá duy trì một khoảng thời gian sau khi phá vỡ.

Sự phụ thuộc vào thời gianHiệu quả của chiến lược phụ thuộc rất nhiều vào tính chất của giai đoạn được chọn. Nếu giai đoạn được chọn không đồng nhất trong việc tạo ra một phạm vi giá có ý nghĩa, thì hiệu suất của chiến lược có thể bị ảnh hưởng.

- Giải pháp: Phân tích chi tiết các giai đoạn của các thị trường và tài sản khác nhau để xác định các giai đoạn có thể tạo ra các khu vực giao dịch hiệu quả nhất.

Cài đặt rủi ro dừng lỗTrong thị trường có biến động cao, lệnh dừng dựa trên các điểm cao và thấp trong thời gian có thể quá rộng, dẫn đến rủi ro quá lớn; trong khi đó, trong thị trường có biến động thấp, lệnh dừng có thể quá hẹp, dẫn đến việc bị kích hoạt không cần thiết.

- Giải pháp: Thực hiện điều chỉnh dừng động dựa trên tỷ lệ biến động, hoặc thêm giới hạn phạm vi dừng tối thiểu / tối đa.

Vấn đề tỷ lệ lợi nhuận rủi ro cố địnhTỷ lệ lợi nhuận rủi ro cố định có thể không phải là tối ưu trong tất cả các điều kiện thị trường. Trong thị trường có xu hướng mạnh, tỷ lệ lợi nhuận rủi ro cao có thể phù hợp hơn, trong khi ở thị trường ngang, tỷ lệ lợi nhuận rủi ro thấp hơn có thể phù hợp hơn.

- Giải phápTỷ lệ lợi nhuận rủi ro thích nghi dựa trên điều kiện thị trường (ví dụ như biến động hoặc cường độ của xu hướng) được xem xét.

Thiếu khả năng thích ứng với thị trườngChiến lược này không có cơ chế rõ ràng để phân biệt các môi trường thị trường khác nhau (như thị trường xu hướng vs thị trường ngang) và có thể tạo ra tín hiệu trong điều kiện thị trường không phù hợp với chiến lược phá vỡ.

- Giải phápThêm bộ lọc môi trường thị trường, chẳng hạn như chỉ số cường độ xu hướng hoặc phân tích tỷ lệ dao động, điều chỉnh hoặc loại bỏ chiến lược trong điều kiện bất lợi.

Hạn chế tần suất giao dịchMặc dù giới hạn số lần giao dịch mỗi ngày có thể ngăn chặn giao dịch quá mức, nhưng cũng có thể bỏ lỡ tín hiệu hiệu quả, đặc biệt là vào những ngày có biến động cao.

- Giải phápXem xét việc kiểm soát tần số giao dịch thông minh hơn, chẳng hạn như giới hạn tự điều chỉnh dựa trên biến động thị trường hoặc tỷ lệ thành công của giao dịch trước đó.

Hướng tối ưu hóa chiến lược

Dựa trên phân tích sâu về mã chiến lược, một số hướng tối ưu hóa tiềm năng là:

Cài đặt thời gian tự động:

- Chiến lược hiện tại sử dụng thời gian bắt đầu và kết thúc trong khoảng thời gian cố định. Một cải tiến có giá trị là khả năng nhận diện khoảng thời gian thích ứng, tự động xác định thiết lập khoảng thời gian tối ưu dựa trên mô hình biến động lịch sử.

- Việc tối ưu hóa này sẽ cho phép các chiến lược có thể thích ứng với các mô hình theo mùa của các thị trường khác nhau và các đặc tính biến động liên tục.

Sự cải tiến đã được xác nhận:

- Tăng yêu cầu xác nhận khối lượng giao dịch để đảm bảo đột phá đi kèm với khối lượng giao dịch tăng đáng kể

- Đạt được ngưỡng đột phá động, mức độ đột phá cần thiết dựa trên điều chỉnh tỷ lệ dao động gần đây

- Thêm xác nhận hành động giá, như yêu cầu hình dạng biểu đồ cụ thể xuất hiện sau khi phá vỡ

- Những cải tiến này có thể làm giảm đáng kể các giao dịch đột phá giả mạo và nâng cao lợi nhuận tổng thể.

Quản lý rủi ro động:

- Tỷ lệ lợi nhuận rủi ro điều chỉnh dựa trên biến động thị trường

- Thực hiện quản lý rủi ro đuôi phức tạp hơn, chẳng hạn như thiết lập lợi nhuận một phần dựa trên điều kiện thị trường

- Thêm lỗ dừng dựa trên thời gian, đặt cược đối với các giao dịch không phát triển trong thời gian dài

- Những tối ưu hóa này có thể cải thiện đáng kể lợi nhuận điều chỉnh rủi ro của chiến lược.

Trình lọc môi trường thị trường:

- Thực hiện hệ thống phân loại môi trường thị trường, phân biệt xu hướng, phạm vi và tình trạng thị trường chuyển tiếp

- Điều chỉnh các tham số chiến lược theo môi trường thị trường được xác định hoặc hoàn toàn cho phép/không cho phép chiến lược

- Thêm bộ lọc dựa trên biến động, điều chỉnh hoặc tạm dừng giao dịch trong thời gian biến động cao bất thường

- Điều này rất quan trọng để tránh giao dịch dưới điều kiện bất lợi và có thể cải thiện đáng kể hiệu suất trong dài hạn.

Phân tích nhiều khung thời gian:

- Tích hợp thông tin xu hướng của khung thời gian cao hơn để đảm bảo hướng giao dịch phù hợp với xu hướng lớn hơn

- Sử dụng hành vi giá trong khung thời gian thấp hơn để tối ưu hóa chính xác

- Điều này có thể cải thiện độ chính xác và tỷ lệ thành công tổng thể.

Tăng cường học máy:

- Các tham số chiến lược tối ưu hóa bằng thuật toán học máy

- Thực hiện hệ thống nhận dạng mô hình để xác định các thiết lập đột phá có khả năng thành công nhất

- Phát triển mô hình dự đoán để ước tính xác suất thành công của một đột phá cụ thể

- Những tối ưu hóa tiên tiến này có thể đưa chiến lược lên một cấp độ mới, sử dụng những hiểu biết dựa trên dữ liệu để tăng cường phân tích kỹ thuật truyền thống.

Tóm tắt

Chiến lược động lực phá vỡ khoảng thời gian dựa trên thời gian giao dịch là một hệ thống giao dịch toàn diện, kết hợp các yếu tố phân tích thời gian, phá vỡ giá, xác nhận xu hướng và quản lý rủi ro. Ưu điểm cốt lõi của nó là nhận diện điểm vào và cơ chế kiểm soát rủi ro tinh tế dựa trên cấu trúc thị trường khách quan.

Chiến lược này đặc biệt phù hợp với các thị trường có đặc điểm thời gian giao dịch rõ ràng, chẳng hạn như thị trường ngoại hối và chỉ số toàn cầu có đặc điểm thời gian giao dịch khu vực. Bằng cách xác định mức giá quan trọng và chờ đợi đột phá xác nhận, chiến lược này cố gắng nắm bắt sự chuyển đổi của giá từ giai đoạn tích lũy sang hướng đi.

Mặc dù có những thách thức như rủi ro đột phá giả mạo và sự phụ thuộc vào thời gian, những rủi ro này có thể được quản lý hiệu quả thông qua các hướng tối ưu hóa được đề xuất, chẳng hạn như cài đặt tham số thích ứng, xác nhận đột phá được cải thiện và quản lý rủi ro động.

Tính linh hoạt và khả năng tùy chỉnh của chiến lược này làm cho nó phù hợp với nhiều phong cách giao dịch và điều kiện thị trường khác nhau. Cho dù các nhà giao dịch trong ngày tìm cách tận dụng sự biến động của một khoảng thời gian cụ thể hoặc các nhà giao dịch xoay chuyển muốn xác định các điểm nhập cảnh quan trọng, khung này cung cấp một nền tảng mạnh mẽ để tùy chỉnh và tối ưu hóa thêm theo nhu cầu cá nhân.

Cuối cùng, hiệu quả của chiến lược này sẽ phụ thuộc vào sự điều chỉnh tinh tế và kỷ luật giao dịch nghiêm ngặt đối với các đặc điểm của thị trường cụ thể. Bằng cách liên tục giám sát, phản hồi và tối ưu hóa, các nhà giao dịch có thể nâng cao hơn nữa hiệu suất của chiến lược, làm cho nó trở thành một công cụ giao dịch mạnh mẽ.

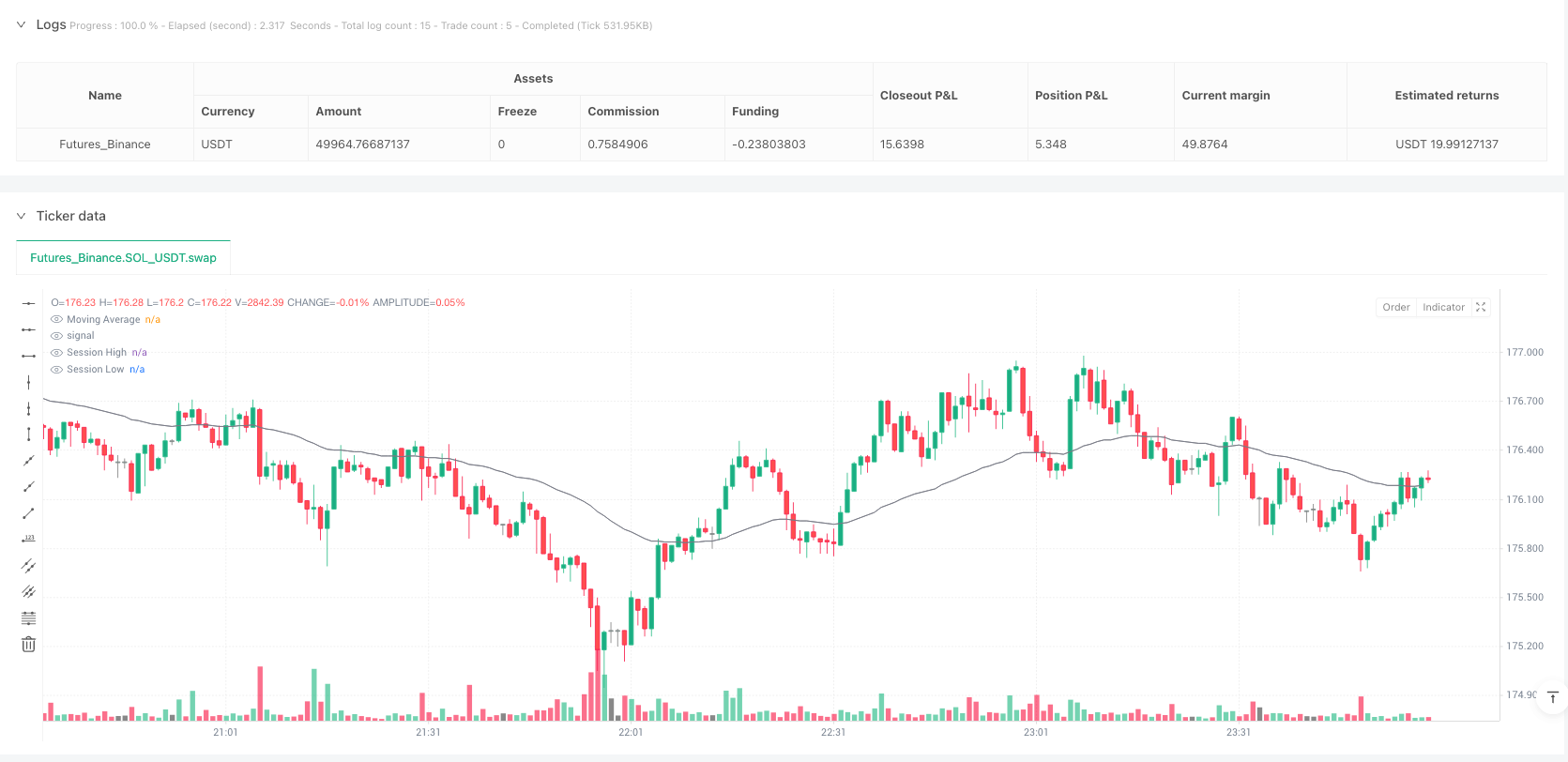

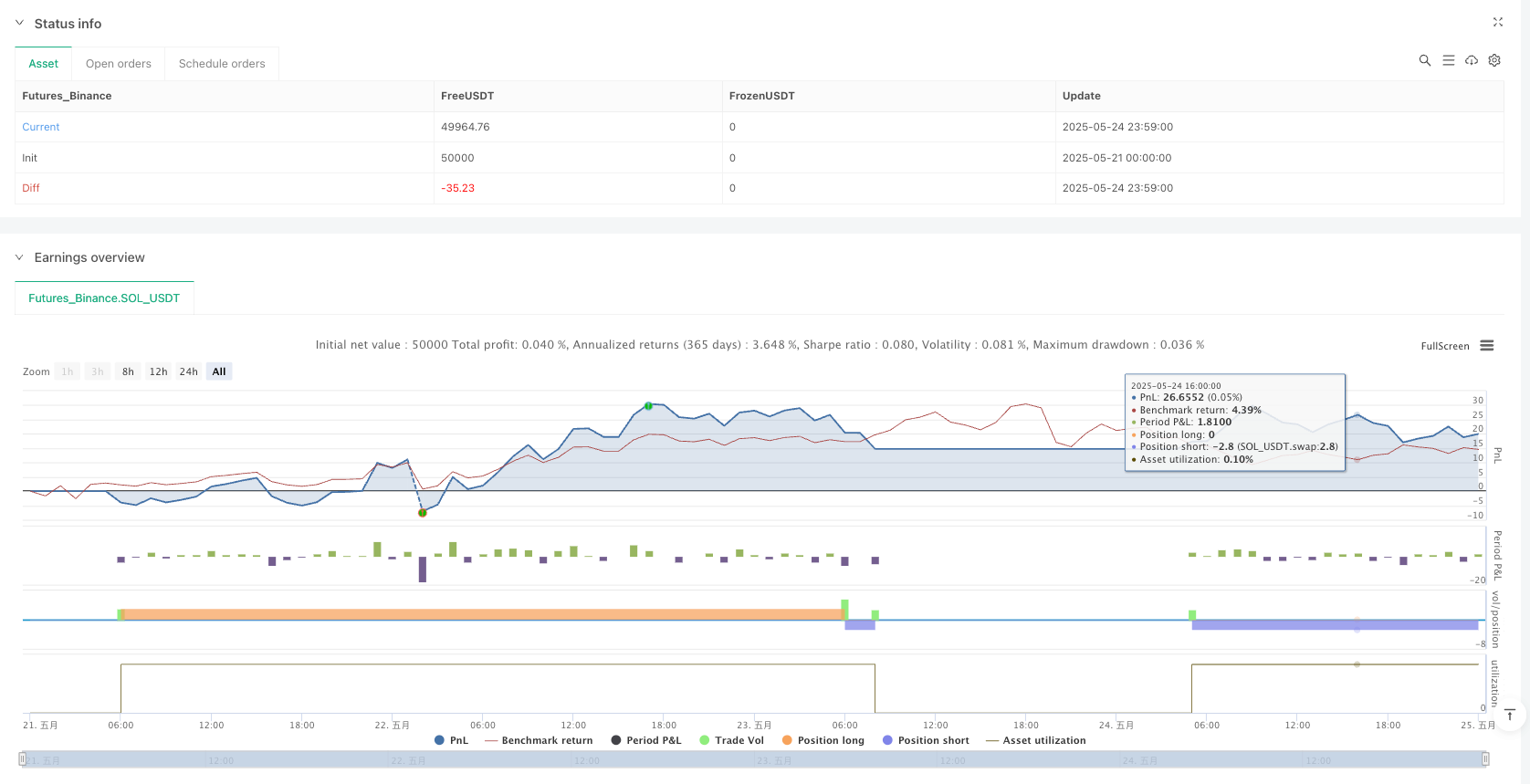

/*backtest

start: 2025-05-21 00:00:00

end: 2025-05-25 00:00:00

period: 1m

basePeriod: 1m

exchanges: [{"eid":"Futures_Binance","currency":"SOL_USDT"}]

*/

//@version=5

strategy("Session Breakout Strategy", overlay=true, default_qty_type=strategy.percent_of_equity, default_qty_value=1)

// === User Inputs ===

startHour = input.int(2, "Session Start Hour (UAE Time)")

endHour = input.int(4, "Session End Hour (UAE Time)")

useMA = input.bool(true, "Use Moving Average Confluence")

maType = input.string("EMA", "MA Type", options=["EMA", "SMA"])

maLength = input.int(50, "MA Length")

riskReward = input.float(3.0, "Risk-Reward Ratio")

breakEvenRR = input.float(1.0, "Break-even After X RR")

slType = input.string("LowHigh", "SL Type", options=["LowHigh", "MidRange"])

extraPips = input.float(5.0, "Extra Pips for Spread") * syminfo.mintick

maxTrades = input.int(3, "Max Trades per Day")

// === Time Calculations ===

t = time("30", "Etc/GMT-4") // UAE time in GMT+4

tHour = hour(t)

tMin = minute(t)

sessionOpen = (tHour == startHour and tMin == 0)

sessionClose = (tHour == endHour and tMin == 0)

var float sessionHigh = na

var float sessionLow = na

var int tradeCount = 0

var bool inSession = false

if sessionOpen

sessionHigh := high

sessionLow := low

inSession := true

tradeCount := 0

else if inSession and not sessionClose

sessionHigh := math.max(sessionHigh, high)

sessionLow := math.min(sessionLow, low)

else if sessionClose

inSession := false

// === MA Filter ===

ma = maType == "EMA" ? ta.ema(close, maLength) : ta.sma(close, maLength)

// === Entry Conditions ===

longCondition = close > sessionHigh and (not useMA or close > ma)

shortCondition = close < sessionLow and (not useMA or close < ma)

// === SL and TP ===

rangeMid = (sessionHigh + sessionLow) / 2

sl = slType == "LowHigh" ? (shortCondition ? sessionHigh : sessionLow) : rangeMid

sl := shortCondition ? sl + extraPips : sl - extraPips

entry = close

risk = math.abs(entry - sl)

tp = shortCondition ? entry - risk * riskReward : entry + risk * riskReward

beLevel = shortCondition ? entry - risk * breakEvenRR : entry + risk * breakEvenRR

// === Trade Execution ===

canTrade = tradeCount < maxTrades

if longCondition and canTrade

strategy.entry("Long", strategy.long)

strategy.exit("TP/SL", from_entry="Long", limit=tp, stop=sl)

tradeCount += 1

if shortCondition and canTrade

strategy.entry("Short", strategy.short)

strategy.exit("TP/SL", from_entry="Short", limit=tp, stop=sl)

tradeCount += 1

// === Plotting ===

plot(inSession ? sessionHigh : na, title="Session High", color=color.blue)

plot(inSession ? sessionLow : na, title="Session Low", color=color.orange)

plot(useMA ? ma : na, title="Moving Average", color=color.gray)

// === Alerts ===

alertcondition(longCondition, title="Long Breakout Alert", message="Session breakout long signal")

alertcondition(shortCondition, title="Short Breakout Alert", message="Session breakout short signal")