Tổng quan

Hệ thống giao dịch động lượng giao dịch chéo hai chiều là một chiến lược giao dịch dựa trên động lượng, sử dụng chéo trung bình di chuyển chỉ số 8⁄21 cổ điển (EMA) để nhận ra sự đảo ngược xu hướng và tạo ra tín hiệu giao dịch đa chiều. Chiến lược này bao gồm các tham số dừng và dừng tích hợp, có thể tự động quản lý rủi ro và khóa lợi nhuận.

Nguyên tắc chiến lược

Nguyên tắc cốt lõi của chiến lược này là dựa trên mối quan hệ chéo giữa hai chỉ số di chuyển trung bình của hai chu kỳ khác nhau để đánh giá xu hướng thay đổi của xu hướng thị trường. Chiến lược được thực hiện chủ yếu thông qua một số phần quan trọng sau:

Tính toán chỉ số:

- Tính toán EMA chu kỳ ngắn (8 chu kỳ):

shortEma = ta.ema(close, shortEmaLength) - Tính toán EMA chu kỳ dài ((21 chu kỳ):

longEma = ta.ema(close, longEmaLength)

- Tính toán EMA chu kỳ ngắn (8 chu kỳ):

Điều kiện giao dịch:

- Có nhiều điều kiện:

longCondition = ta.crossover(shortEma, longEma) - Điều kiện:

shortCondition = ta.crossunder(shortEma, longEma)

- Có nhiều điều kiện:

Quản lý rủi ro:

- Tính năng tính toán mức dừng lỗ dựa trên tỷ lệ phần trăm

- Làm nhiều hơn:

longTakeProfit = close * (1 + takeProfitPerc / 100) - Cứ dừng lỗ nhiều hơn:

longStopLoss = close * (1 - stopLossPerc / 100) - Không khí không ngừng:

shortTakeProfit = close * (1 - takeProfitPerc / 100) - Hết lỗ:

shortStopLoss = close * (1 + stopLossPerc / 100)

Thực hiện giao dịch:

- Chiến lược kiểm tra vị trí mở hiện tại:

noOpenPosition = strategy.position_size == 0 - Chỉ thực hiện tín hiệu giao dịch mới nếu không có vị trí mở

- Cài đặt điều kiện dừng lỗ khi nhập cảnh

- Chiến lược kiểm tra vị trí mở hiện tại:

Thiết kế này đảm bảo rằng chiến lược có thể nhanh chóng nắm bắt cơ hội khi xu hướng thay đổi, đồng thời bảo vệ tài chính an toàn thông qua các tham số rủi ro được đặt trước.

Lợi thế chiến lược

Bằng cách phân tích mã sâu, chiến lược này có những ưu điểm đáng chú ý sau:

Nhận ra xu hướng đơn giản và hiệu quả:8⁄21 EMA Crossover là một phương pháp nhận diện xu hướng được chứng minh rộng rãi, có thể nắm bắt hiệu quả sự thay đổi động lực thị trường.

Quản lý rủi ro toàn diệnTương tự, một hệ thống dừng lỗ tích hợp có thể tự động bảo vệ tiền và khóa lợi nhuận, giảm đáng kể nguy cơ giao dịch cảm xúc.

Thiết lập tham số linh hoạt: Người dùng có thể điều chỉnh độ dài chu kỳ EMA, tỷ lệ dừng và lỗ theo thị trường và sở thích rủi ro cá nhân khác nhau.

Khả năng giao dịch hai chiềuChiến lược này hỗ trợ cho cả việc làm nhiều và làm ít, tìm kiếm cơ hội trong nhiều môi trường thị trường khác nhau.

Ngăn chặn giao dịch chồng chéoChiến lược được thiết kế để đảm bảo không mở giao dịch mới trước khi một giao dịch hoàn toàn đóng, tránh nguy cơ giao dịch quá mức và phân tán vốn.

Hiển thị rõ ràng: Bằng cách vẽ đường EMA và các dấu hiệu tín hiệu giao dịch, các nhà giao dịch có thể hiểu trực quan về tình trạng hoạt động của chiến lược.

Khả năng sử dụng rộng rãiCác chiến lược tương thích với nhiều loại giao dịch và khoảng thời gian, bao gồm tiền điện tử, ngoại hối, cổ phiếu và chỉ số.

Rủi ro chiến lược

Mặc dù chiến lược này được thiết kế hợp lý, nhưng vẫn có những rủi ro tiềm ẩn:

Thị trường giao dịch ngang không tốtTrong một thị trường bất ổn mà không có xu hướng rõ ràng, tín hiệu giao chéo EMA có thể xuất hiện thường xuyên, dẫn đến nhiều lần dừng lỗ.

Giới hạn của Stop Loss% cố định: Sự biến động của thị trường và chu kỳ thời gian khác nhau rất lớn, và Stop Loss có thể không phù hợp với mọi tình huống.

Điểm trượt và rủi ro thực hiệnTrong giao dịch thực, lệnh có thể không được thực hiện chính xác theo giá được tạo ra bởi chiến lược, đặc biệt là trong thị trường ít lưu động hơn.

Dựa quá nhiều vào dữ liệu lịch sửCác tham số chiến lược được tối ưu hóa dựa trên dữ liệu lịch sử, nhưng hành vi thị trường có thể thay đổi trong tương lai.

Chỉ số đơn phụ thuộcChiến lược này chỉ dựa vào EMA crossover, không sử dụng các chỉ số phụ để xác nhận tín hiệu, có thể dẫn đến tín hiệu sai.

Để giảm thiểu những rủi ro này, chúng tôi đề nghị:

- Đánh giá lại hoàn toàn trong các điều kiện thị trường khác nhau

- Điều chỉnh tham số dừng lỗ theo biến động của một tài sản cụ thể

- Xem xét thêm bộ lọc giao dịch để giảm tín hiệu giả trong thị trường biến động

- Sử dụng quy mô vị trí nhỏ hơn để quản lý rủi ro tổng thể

Hướng tối ưu hóa chiến lược

Sau khi phân tích code, các hướng tối ưu hóa có thể là:

- Thêm bộ lọc xu hướngGhi chú: Tiến hành các chỉ số bổ sung (như ADX) để xác định thị trường đang có xu hướng hay không, chỉ giao dịch trong môi trường có xu hướng mạnh.

adxLength = input.int(14, title="ADX Length")

adxThreshold = input.int(25, title="ADX Threshold")

adxValue = ta.adx(high, low, close, adxLength)

isTrending = adxValue > adxThreshold

- Động lực dừng dừngLượng dừng lỗ được điều chỉnh động dựa trên biến động của thị trường (ví dụ như ATR), thay vì tỷ lệ phần trăm cố định.

atrPeriod = input.int(14, title="ATR Period")

atrMultiplierSL = input.float(2.0, title="ATR Multiplier for Stop Loss")

atrMultiplierTP = input.float(3.0, title="ATR Multiplier for Take Profit")

atrValue = ta.atr(atrPeriod)

dynamicStopLoss = atrValue * atrMultiplierSL

dynamicTakeProfit = atrValue * atrMultiplierTP

Đã thêm bộ lọc thời gian giao dịchTránh giao dịch trong thời gian biến động cao khi thị trường mở và đóng cửa.

Cơ chế khóa lợi nhuận: Khi giao dịch đạt đến một mức lợi nhuận nhất định, di chuyển dừng lỗ đến giá chi phí hoặc khóa lợi nhuận bằng một phần.

Tăng lượng xác nhận giao dịch: kết hợp với chỉ số khối lượng giao dịch xác nhận hiệu quả của tín hiệu giao chéo EMA, chỉ thực hiện giao dịch khi khối lượng giao dịch tăng.

volumeCondition = volume > ta.sma(volume, 20) * 1.2

validLongCondition = longCondition and volumeCondition

- Tối ưu hóa thời gian nhập học: Hãy xem xét việc sử dụng sự điều chỉnh giá trở lại đường trung bình như một điểm vào tốt hơn, chứ không chỉ là tín hiệu chéo.

Những hướng tối ưu hóa này không chỉ giúp tăng cường tính ổn định của chiến lược, mà còn có thể thích ứng với các môi trường thị trường khác nhau, nâng cao lợi nhuận tổng thể và giảm rủi ro.

Tóm tắt

Hệ thống giao dịch động lực chéo chéo song song là một chiến lược giao dịch có cấu trúc rõ ràng, dễ hiểu và thực hiện. Nó sử dụng tín hiệu chéo 8 / 21 EMA để nắm bắt các thay đổi trong xu hướng thị trường và tự động quản lý rủi ro thông qua các tham số dừng lỗ được đặt trước. Chiến lược này phù hợp với nhiều loại giao dịch và thời gian, đặc biệt là hoạt động tốt trong thị trường có xu hướng rõ ràng.

Ưu điểm chính của chiến lược là logic đơn giản và cơ chế quản lý rủi ro toàn diện, giúp quá trình giao dịch được tự động hóa cao, giảm sự can thiệp của các yếu tố cảm xúc. Đồng thời, bằng cách thiết kế để ngăn chặn giao dịch chồng chéo, tránh rủi ro giao dịch quá mức.

Tuy nhiên, chiến lược này có thể gặp thách thức trong thị trường biến động, cần phải nâng cao khả năng thích ứng của nó bằng cách thêm các biện pháp tối ưu hóa như bộ lọc xu hướng và dừng dừng động. Ngoài ra, kết hợp với xác nhận khối lượng giao dịch và tối ưu hóa thời gian nhập cảnh cũng là một cách hiệu quả để nâng cao hiệu suất của chiến lược.

Nhìn chung, đây là một chiến lược cân bằng giữa sự đơn giản và hiệu quả, phù hợp với điểm khởi đầu cho người mới bắt đầu giao dịch tự động, hoặc là một phần trong danh mục đầu tư của các nhà giao dịch có kinh nghiệm. Bằng cách điều chỉnh các tham số hợp lý và tối ưu hóa liên tục, chiến lược này có thể duy trì hiệu suất ổn định trong nhiều điều kiện thị trường.

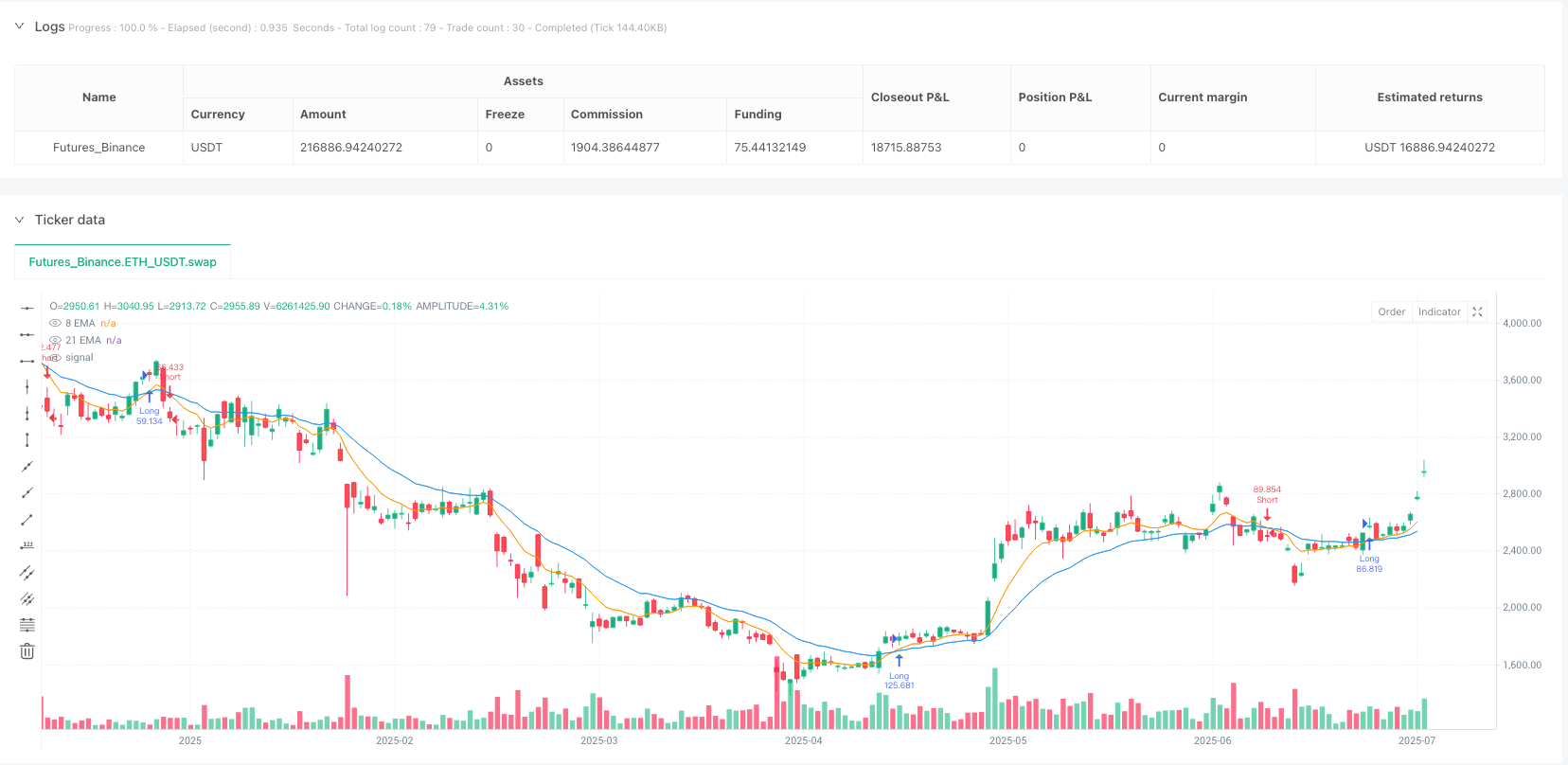

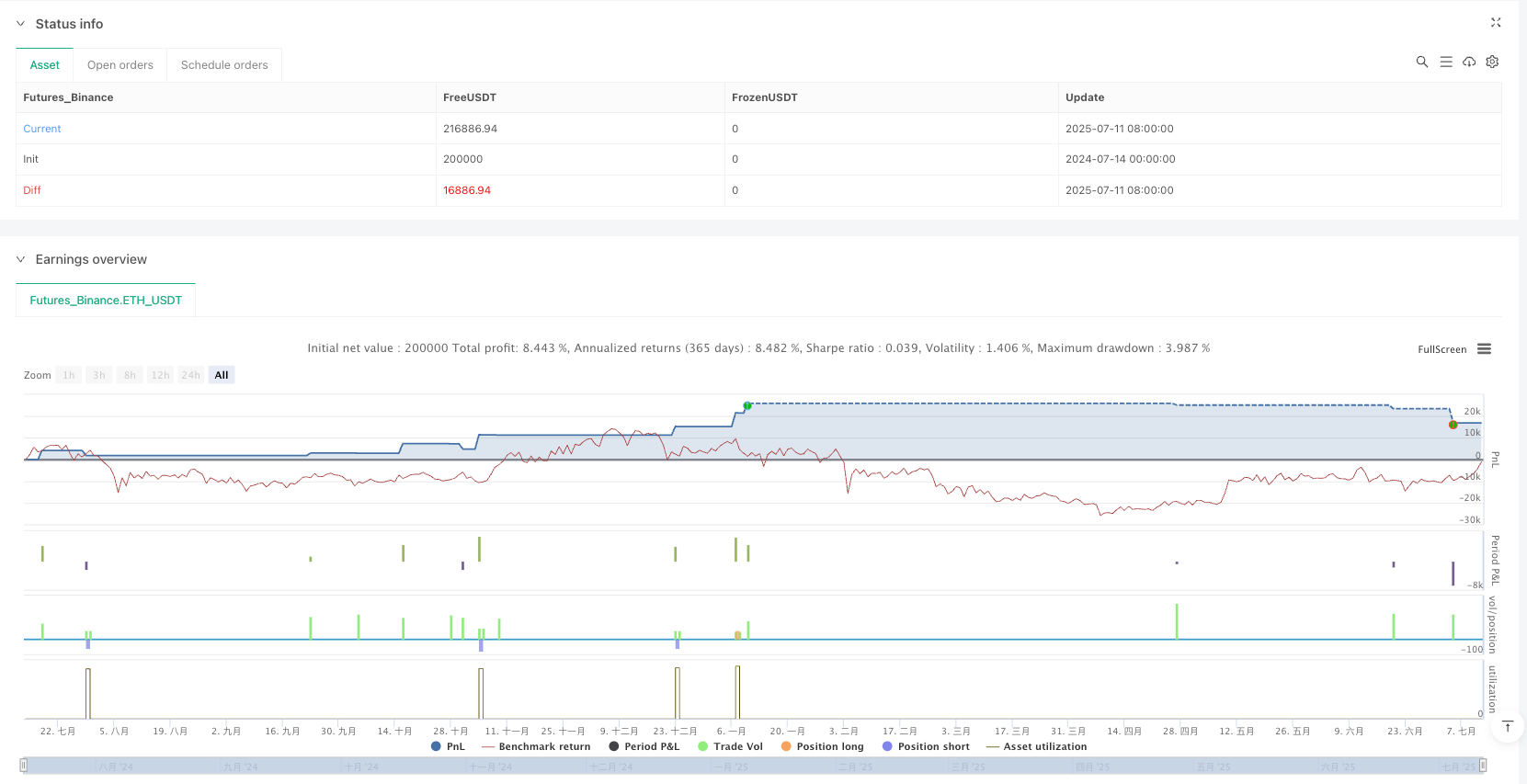

/*backtest

start: 2024-07-14 00:00:00

end: 2025-07-12 08:00:00

period: 1d

basePeriod: 1d

exchanges: [{"eid":"Futures_Binance","currency":"ETH_USDT","balance":200000}]

*/

//@version=5

strategy("JWs Algo", overlay=true, default_qty_type=strategy.percent_of_equity, default_qty_value=100)

// === INPUTS ===

shortEmaLength = input.int(8, title="Short EMA Length")

longEmaLength = input.int(21, title="Long EMA Length")

takeProfitPerc = input.float(2.0, title="Take Profit (%)", step=0.1)

stopLossPerc = input.float(1.0, title="Stop Loss (%)", step=0.1)

// === INDICATORS ===

shortEma = ta.ema(close, shortEmaLength)

longEma = ta.ema(close, longEmaLength)

// === CONDITIONS ===

longCondition = ta.crossover(shortEma, longEma)

shortCondition = ta.crossunder(shortEma, longEma)

// === PLOTTING ===

plot(shortEma, title="8 EMA", color=color.orange)

plot(longEma, title="21 EMA", color=color.blue)

// === STRATEGY EXECUTION ===

// Convert percentage inputs into price levels

longTakeProfit = close * (1 + takeProfitPerc / 100)

longStopLoss = close * (1 - stopLossPerc / 100)

shortTakeProfit = close * (1 - takeProfitPerc / 100)

shortStopLoss = close * (1 + stopLossPerc / 100)

// === CHECK FOR OPEN POSITION ===

noOpenPosition = strategy.position_size == 0

if (longCondition and noOpenPosition)

strategy.entry("Long", strategy.long)

strategy.exit("Long TP/SL", from_entry="Long", limit=longTakeProfit, stop=longStopLoss)

if (shortCondition and noOpenPosition)

strategy.entry("Short", strategy.short)

strategy.exit("Short TP/SL", from_entry="Short", limit=shortTakeProfit, stop=shortStopLoss)

// === SIGNAL MARKERS ===

plotshape(longCondition and noOpenPosition, title="Buy Signal", location=location.belowbar, color=color.green, style=shape.triangleup, size=size.small)

plotshape(shortCondition and noOpenPosition, title="Sell Signal", location=location.abovebar, color=color.red, style=shape.triangledown, size=size.small)