Chiến lược giao dịch swing thích ứng đa yếu tố: hệ thống tối ưu hóa tỷ lệ rủi ro-lợi nhuận dựa trên sự giao nhau của đường trung bình động và dao động của Dải Bollinger

EMA WMA RSI SMA VWAP HEIKIN ASHI ATR Pivot Points VOLUME

Tổng quan

Chiến lược giao dịch biến động tự điều chỉnh đa yếu tố là một hệ thống giao dịch tổng hợp kết hợp phân tích cấu trúc thị trường, các chỉ số động lực và đo lường biến động. Chiến lược này dựa trên kỹ thuật vẽ đồ thị Heikin Ashi, tích hợp nhiều đường trung bình di chuyển (EMA, WMA, SMA, VWAP), chỉ số RSI và xác nhận giao dịch để xác định điểm biến động xu hướng tiềm năng và thực hiện giao dịch có tỷ lệ xác suất cao.

Nguyên tắc chiến lược

Nguyên tắc cốt lõi của chiến lược này là nắm bắt các điểm thay đổi cấu trúc thị trường thông qua xác nhận nhiều chỉ số, đồng thời kiểm soát chặt chẽ rủi ro. Các cơ chế thực hiện cụ thể như sau:

Heikin Ashi chuyển đổiChiến lược: Đầu tiên, chuyển đổi các đường K chuẩn thành biểu đồ Heikin Ashi để giảm tiếng ồn thị trường và làm nổi bật hướng xu hướng.

- HA_ giá đóng cửa = (giá mở cửa + giá cao nhất + giá thấp nhất + giá đóng cửa) / 4

- HA_ giá mở cửa = giá mở cửa + giá đóng cửa của HA trước đó) / 2

- HA_ giá cao nhất = max ((giá cao nhất, max ((HA_ giá mở, HA_ giá đóng))

- HA_ giá thấp nhất = min ((giá thấp nhất, min ((HA_ giá mở, HA_ giá đóng))

Tổng hợp trung bình di chuyển nhiều lầnChiến lược tính toán và tổng hợp 34 chu kỳ trung bình di chuyển của bốn loại khác nhau:

- 34 chu kỳ EMA (trung bình di chuyển chỉ số)

- 34 chu kỳ WMA

- 34 chu kỳ SMA (Simple Moving Average)

- 34 chu kỳ VWMA Điểm trung bình của bốn đường trung bình di chuyển này được sử dụng như đường tham chiếu giá quan trọng.

Logic giao dịch hai mô hình:

- Mô hình RSI: Sử dụng RSI 3 chu kỳ EMA với 10 chu kỳ EMA chéo như là tín hiệu ban đầu, và kết hợp với cao thành giao dịch xác nhận. Khi giá thấp hơn so với trung bình di chuyển và RSI chỉ báo cho thấy bán tháo chéo lên, tạo ra một tín hiệu mua; Khi giá cao hơn so với trung bình di chuyển và RSI chỉ báo cho thấy bán tháo chéo xuống.

- Chế độ đường ngắn: Sử dụng giao 34 chu kỳ EMA với giao 34 chu kỳ WMA như một tín hiệu ban đầu, sau đó xác nhận hướng giao dịch bằng cách giá phá vỡ điểm cao hoặc thấp tham chiếu.

Hệ thống quản lý trạng tháiChiến lược sử dụng các biến trạng thái (“NEUTRAL”, “WAIT_ENTRY”, “BUY”, “SELL”) để theo dõi và quản lý trạng thái giao dịch, tránh giao dịch thường xuyên và tín hiệu giả.

Mục tiêu dừng lỗ và lợi nhuận thông minh:

- Cài đặt điểm dừng lỗ sau khi nhập cảnh gần đây nhất rung thấp ((multihead) hoặc rung cao ((blankhead)

- Mục tiêu lợi nhuận dựa trên tỷ lệ lợi nhuận / rủi ro cố định (bằng mặc định 1: 3), tức là lợi nhuận tiềm năng gấp 3 lần rủi ro tiềm năng

- Ngoài ra, khi có tín hiệu đảo ngược, nó cũng sẽ kích hoạt lệnh phá sản.

Lợi thế chiến lược

Bằng cách phân tích mã sâu, chiến lược này cho thấy những ưu điểm đáng chú ý sau:

Nhiều yếu tố xác nhận giảm tín hiệu giảKết hợp với đường trung bình di chuyển, chỉ số RSI, khối lượng giao dịch và xác nhận giá, giảm đáng kể khả năng phá vỡ giả và nâng cao chất lượng giao dịch.

Khả năng thích nghiVới hai logic giao dịch khác nhau (RSI và đường ngắn), chiến lược có thể thích ứng với các môi trường thị trường khác nhau, hoạt động hiệu quả trong cả thị trường xu hướng và thị trường xung đột.

Quản lý rủi ro rõ ràng: Sử dụng tỷ lệ lợi nhuận rủi ro cố định và vị trí dừng lỗ dựa trên cấu trúc thị trường, mỗi giao dịch có kiểm soát rủi ro rõ ràng, tránh tổn thất quá mức do phán đoán chủ quan.

Quản lý trạng thái giảm giao dịch quá mức: Theo dõi và quản lý tình trạng giao dịch thông qua các biến trạng thái, tránh việc đi vào và ra khỏi thị trường thường xuyên, giảm chi phí giao dịch và biến động cảm xúc.

Heikin Ashi xử lý mịnCác nhà nghiên cứu đã sử dụng công nghệ Heikin Ashi để giảm tiếng ồn thị trường, làm cho xu hướng trở nên rõ ràng hơn và giúp xác định điểm biến động thị trường thực sự.

Cài đặt tham số linh hoạtCác tham số quan trọng như chu kỳ xem xét hồi động và tỷ lệ lợi nhuận rủi ro có thể được điều chỉnh theo thị trường khác nhau và sở thích rủi ro cá nhân.

Phân tích trung bình di chuyển đa dạng: Bằng cách tổng hợp bốn loại moving average khác nhau, giảm sự sai lệch mà chỉ số đơn lẻ có thể mang lại, cung cấp một tài liệu tham khảo giá ổn định hơn.

Rủi ro chiến lược

Mặc dù chiến lược này được thiết kế kỹ lưỡng, nhưng vẫn có những rủi ro tiềm ẩn như sau:

Thị trường giao dịch quá mứcTrong thị trường ngang thiếu xu hướng rõ ràng, chiến lược có thể tạo ra quá nhiều tín hiệu giao dịch, dẫn đến việc đi vào và ra khỏi thị trường thường xuyên và tăng chi phí giao dịch. Giải pháp là thêm các điều kiện lọc hoặc tạm dừng giao dịch khi nhận ra thị trường ngang.

Có thể là quá xa.: Sử dụng các điểm cao thấp rung động như vị trí dừng chân trong một số trường hợp có thể dẫn đến vị trí dừng chân quá xa điểm vào, tăng lỗ hổng rủi ro cho một giao dịch. Bạn có thể xem xét thiết lập giới hạn khoảng cách dừng chân tối đa hoặc sử dụng nhân ATR để tối ưu hóa vị trí dừng chân.

Hạn chế về tỷ lệ lợi nhuận rủi ro cố địnhTỷ lệ lợi nhuận rủi ro tối ưu có thể khác nhau trong các môi trường thị trường khác nhau. Trong thị trường có xu hướng mạnh, tỷ lệ lợi nhuận rủi ro 1: 3 có thể quá nhỏ; trong khi đó, trong thị trường có ít biến động, có thể khó đạt được.

Dựa trên những biến động lịch sửSự phụ thuộc của chiến lược vào các điểm biến động lịch sử có thể gây ra sự chậm trễ trong thị trường thay đổi nhanh. Trong thời điểm biến động mạnh, các điểm biến động trong quá khứ có thể không còn có giá trị tham chiếu.

Thiếu cơ chế thích ứng biến độngChiến lược không có cơ chế điều chỉnh tham số theo biến động của thị trường, có thể hoạt động không nhất quán trong môi trường biến động cao và biến động thấp. Có thể xem xét giới thiệu chỉ số ATR để điều chỉnh các tham số giao dịch động.

Hướng tối ưu hóa chiến lược

Dựa trên phân tích sâu về mã, các hướng tối ưu hóa có thể là:

Tỷ lệ lợi nhuận rủi ro độngTỷ lệ lợi nhuận rủi ro tự động điều chỉnh theo tỷ lệ biến động của thị trường (ví dụ như ATR), tỷ lệ nhỏ hơn được sử dụng trong môi trường biến động thấp, tỷ lệ lớn hơn được sử dụng trong môi trường biến động cao, để thích ứng với các điều kiện thị trường khác nhau.

Thêm bộ lọc xu hướngGhi chú: Tiếp tục giới thiệu bộ lọc xu hướng có chu kỳ dài hơn, chỉ giao dịch khi phù hợp với xu hướng chính, tránh rủi ro của giao dịch ngược.

Tối ưu hóa tham số trung bình di chuyểnChiến lược hiện tại sử dụng 34 chu kỳ cố định, bạn có thể xem xét thử nghiệm các thiết lập chu kỳ khác nhau hoặc sử dụng chu kỳ thích ứng để thích ứng tốt hơn với các môi trường thị trường khác nhau.

Tham gia hệ thống khóa lợi nhuận: Khi giá đạt đến một mức lợi nhuận nhất định, di chuyển dừng lỗ đến mức chi phí hoặc khóa một phần lợi nhuận để bảo vệ lợi nhuận đã đạt được khỏi ảnh hưởng của thị trường.

Thêm bộ lọc thời gianTránh giao dịch vào những thời điểm thị trường có biến động đặc biệt thấp (như thị trường châu Á) hoặc trước và sau các thông báo quan trọng, giảm rủi ro không cần thiết.

Điều kiện xác nhận giao hàng tối ưu hóaChiến lược hiện tại sử dụng các ngưỡng giao dịch đơn giản ((1,5 lần 20 chu kỳ trung bình), có thể xem xét nhận dạng mô hình giao dịch phức tạp hơn, chẳng hạn như tính nhất quán của xu hướng giao dịch hoặc đặc điểm giao dịch đột ngột.

Thêm mô-đun quản lý vị thế: Điều chỉnh kích thước vị trí tùy theo biến động của thị trường hiện tại và cường độ tín hiệu, tăng vị trí trên tín hiệu chắc chắn cao, giảm vị trí trên tín hiệu mơ hồ.

Tối ưu hóa chu kỳ phản hồi: Đánh giá toàn diện các chu kỳ xem lại xung đột khác nhau để tìm ra các thiết lập tham số hoạt động ổn định nhất trong các điều kiện thị trường khác nhau.

Tóm tắt

Chiến lược giao dịch biến động tự điều chỉnh đa yếu tố là một hệ thống giao dịch tổng hợp kết hợp nhiều chỉ số kỹ thuật và phân tích cấu trúc thị trường. Điểm mạnh cốt lõi của nó là xác nhận nhiều tín hiệu, lựa chọn logic giao dịch linh hoạt và quản lý rủi ro nghiêm ngặt. Chiến lược này có thể xác định hiệu quả các điểm biến động tiềm năng bằng cách giảm tiếng ồn thị trường thông qua kỹ thuật Heikin Ashi, sử dụng nhiều đường trung bình di chuyển như tham chiếu giá, kết hợp với RSI và xác nhận giao dịch.

Tỷ lệ lợi nhuận rủi ro cố định và vị trí dừng lỗ dựa trên điểm dao động cung cấp một khuôn khổ kiểm soát rủi ro rõ ràng, nhưng cũng mang lại một số hạn chế. Chiến lược này có thể cải thiện hơn nữa khả năng thích ứng và ổn định của nó bằng cách thực hiện các biện pháp tối ưu hóa được đề xuất như tỷ lệ lợi nhuận rủi ro động, bộ lọc xu hướng và cơ chế khóa lợi nhuận một phần.

Điều quan trọng nhất là các nhà giao dịch phải hiểu được các nguyên tắc và giới hạn của chiến lược này và điều chỉnh cần thiết theo sở thích rủi ro và quan sát thị trường của họ. Không có chiến lược hoàn hảo, nhưng với sự tối ưu hóa liên tục và quản lý rủi ro nghiêm ngặt, chiến lược giao dịch biến động đa yếu tố có thể trở thành một vũ khí mạnh mẽ trong hộp công cụ của các nhà giao dịch.

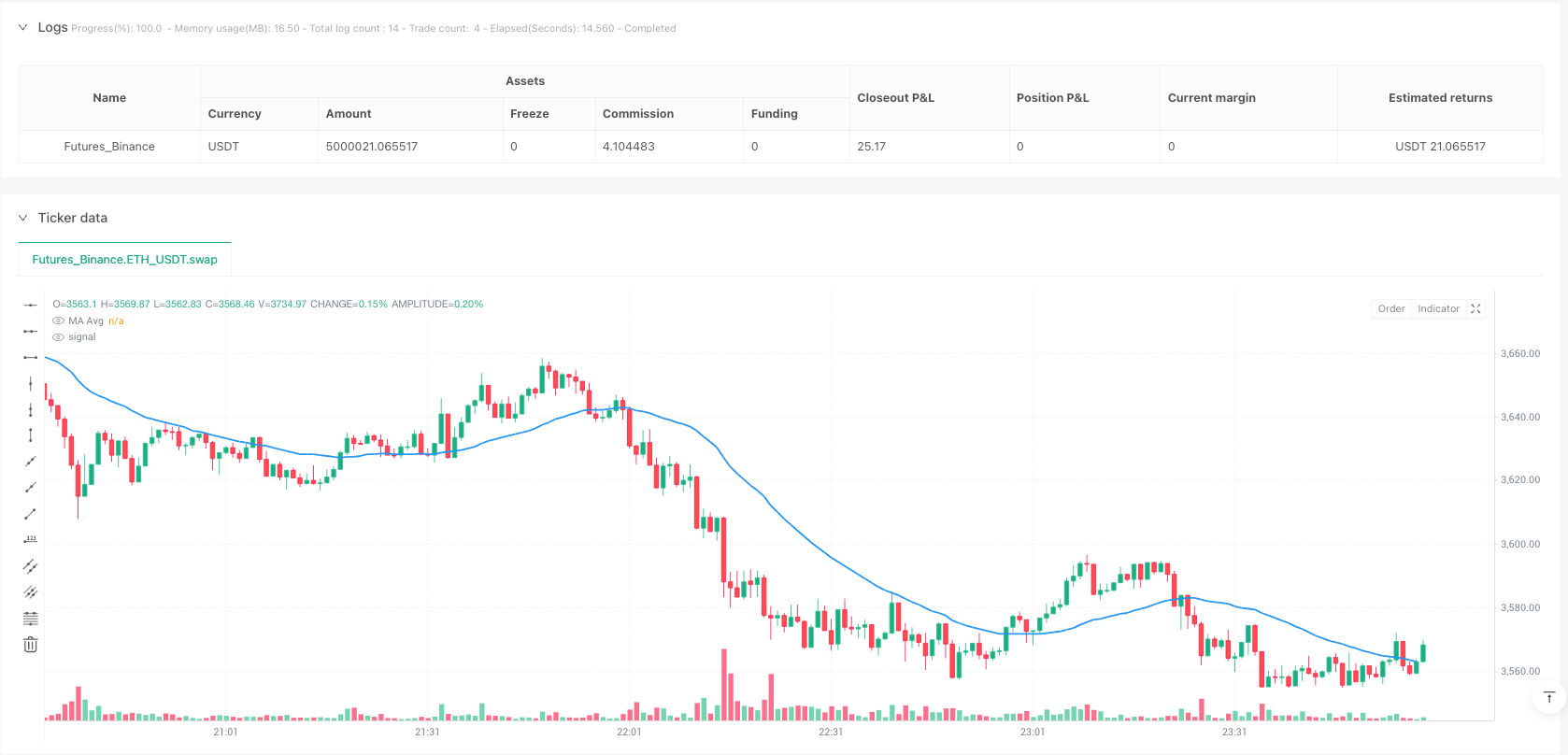

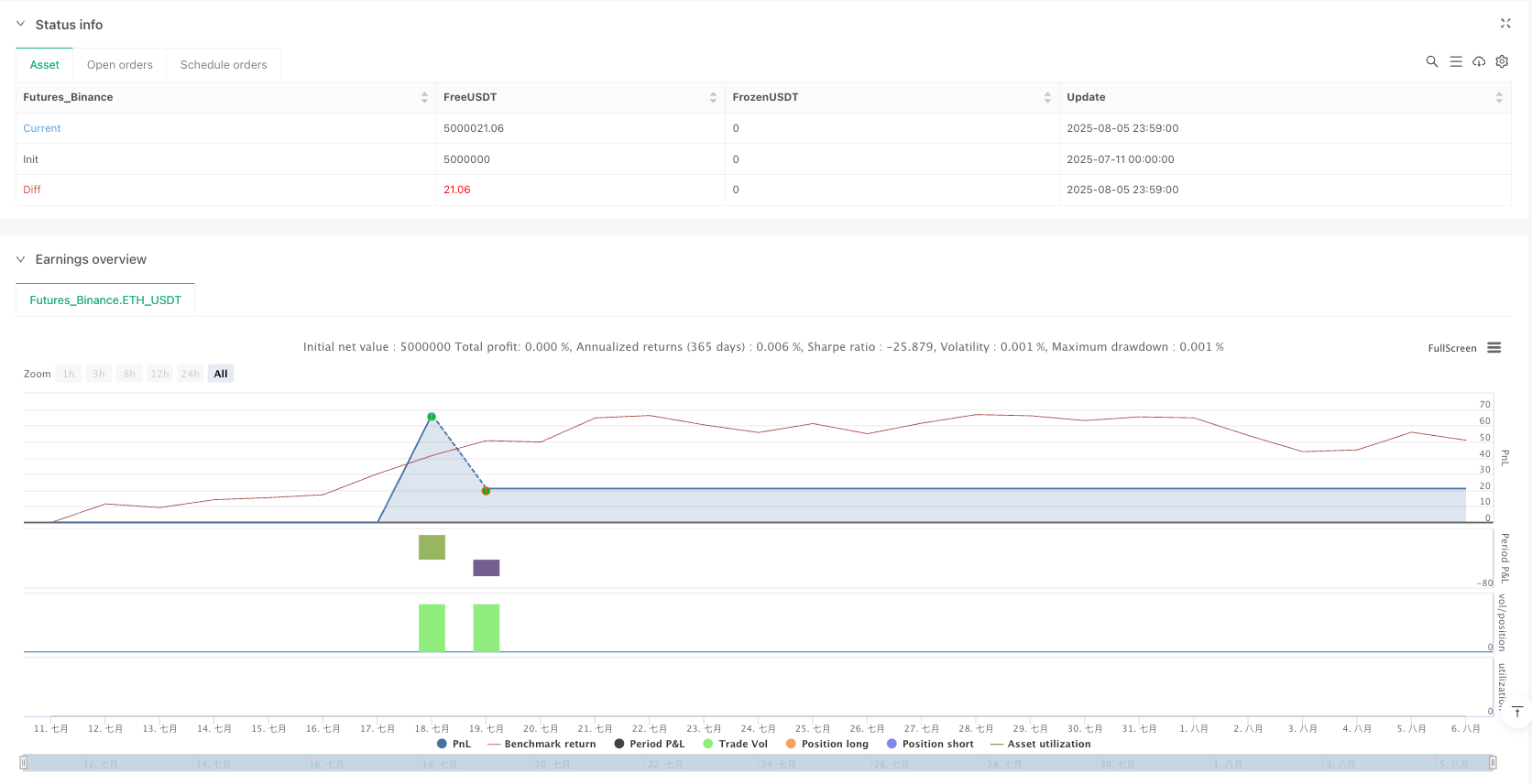

/*backtest

start: 2025-07-11 00:00:00

end: 2025-08-06 00:00:00

period: 1m

basePeriod: 1m

exchanges: [{"eid":"Futures_Binance","currency":"ETH_USDT","balance":5000000}]

*/

//@version=6

strategy("Cnagda Fixed Swing SL & RR 1:3", overlay=true, max_boxes_count=500, max_labels_count=500)

input_strategy = input.string("RSI", "Trade Logic", options=["RSI", "Scalp"])

swing_lookback = input.int(34, "Swing Lookback", minval=5)

rr_multiple = input.int(3, "Risk Reward Multiple", minval=1)

// --- Heikin Ashi Calculation ---

ha_close = (open + high + low + close) / 4

var float ha_open = na

if bar_index == 0

ha_open := (open + close) / 2

else

ha_open := (ha_open[1] + ha_close[1]) / 2

ha_high = math.max(high, math.max(ha_open, ha_close))

ha_low = math.min(low, math.min(ha_open, ha_close))

// --- MA/Signal Logic on Heikin Ashi ---

ma1 = ta.ema(ha_close, 34)

ma2 = ta.wma(ha_close, 34)

wma34 = ta.wma(ha_close, 34)

ema34 = ta.ema(ha_close, 34)

sma34 = ta.sma(ha_close, 34)

vwma34 = ta.vwma(ha_close, 34)

ma_sum = (not na(wma34) ? wma34 : 0) + (not na(vwma34) ? vwma34 : 0) + (not na(ema34) ? ema34 : 0) + (not na(sma34) ? sma34 : 0)

ma_avg = ma_sum / 4

// --- Scalp/Swing Logic ---

buySignal = ta.crossover(ma1, ma2)

sellSignal = ta.crossunder(ma1, ma2)

var string scalp_state = "NEUTRAL"

var float refHigh = na

var float refLow = na

if buySignal or sellSignal

refHigh := ha_high

refLow := ha_low

scalp_state := "WAIT_ENTRY"

if (scalp_state == "WAIT_ENTRY" or scalp_state == "SELL") and not na(refHigh) and ha_close > refHigh

scalp_state := "BUY"

if (scalp_state == "WAIT_ENTRY" or scalp_state == "BUY") and not na(refLow) and ha_close < refLow

scalp_state := "SELL"

if scalp_state == "BUY" and ha_close < ma_avg

scalp_state := "NEUTRAL"

refHigh := na

refLow := na

if scalp_state == "SELL" and ha_close > ma_avg

scalp_state := "NEUTRAL"

refHigh := na

refLow := na

// --- RSI Logic ---

rsi_val = ta.rsi(ha_close, 14)

rsi_ema_3 = ta.ema(rsi_val, 3)

rsi_ema_10 = ta.ema(rsi_val, 10)

high_vol = volume > ta.sma(volume, 20) * 1.5

bar_is_high = high_vol

prev_bar_is_high = high_vol[1]

any_high_bar = bar_is_high or prev_bar_is_high

_base_rsi_cross_bull = ta.crossover(rsi_ema_3, rsi_ema_10) and any_high_bar

_base_rsi_cross_bear = ta.crossunder(rsi_ema_3, rsi_ema_10) and any_high_bar

rsi_cross_bull = _base_rsi_cross_bull and (ha_close < ma_avg)

rsi_cross_bear = _base_rsi_cross_bear and (ha_close > ma_avg)

// ENTRY LOGIC

var float rsi_signal_high = na

var float rsi_signal_low = na

var int rsi_signal_bar = na

var string rsi_entry_state = ""

if rsi_cross_bull

rsi_signal_high := high

rsi_signal_low := na

rsi_signal_bar := bar_index

rsi_entry_state := "WAIT ENTRY"

else if rsi_cross_bear

rsi_signal_low := low

rsi_signal_high := na

rsi_signal_bar := bar_index

rsi_entry_state := "WAIT ENTRY"

else if not na(rsi_signal_bar)

if not na(rsi_signal_high)

if close > rsi_signal_high and bar_index > rsi_signal_bar

rsi_entry_state := "BUY"

rsi_signal_high := na

rsi_signal_bar := na

else

rsi_entry_state := "WAIT ENTRY"

else if not na(rsi_signal_low)

if close < rsi_signal_low and bar_index > rsi_signal_bar

rsi_entry_state := "SELL"

rsi_signal_low := na

rsi_signal_bar := na

else

rsi_entry_state := "WAIT ENTRY"

else

rsi_entry_state := ""

else

rsi_entry_state := ""

// --- Swing High/Low (Stoploss reference) ---

swingLow = ta.pivotlow(ha_low, swing_lookback, swing_lookback)

swingHigh = ta.pivothigh(ha_high, swing_lookback, swing_lookback)

// -- Entry/Exit conditions --

long_condition = input_strategy == "RSI" ? (rsi_entry_state == "BUY" and rsi_entry_state[1] != "BUY") : (scalp_state == "BUY" and scalp_state[1] != "BUY")

short_condition = input_strategy == "RSI" ? (rsi_entry_state == "SELL" and rsi_entry_state[1] != "SELL") : (scalp_state == "SELL" and scalp_state[1] != "SELL")

exit_long_condition = input_strategy == "RSI" ? (rsi_entry_state == "SELL" and rsi_entry_state[1] != "SELL") : (scalp_state == "SELL" and scalp_state[1] != "SELL")

exit_short_condition = input_strategy == "RSI" ? (rsi_entry_state == "BUY" and rsi_entry_state[1] != "BUY") : (scalp_state == "BUY" and scalp_state[1] != "BUY")

// --- Final Entry & SL/Target (NO TRAIL) ---

var float sl_long = na

var float sl_short = na

var float tg_long = na

var float tg_short = na

if long_condition and not na(swingLow)

sl_long := swingLow // SL = last swing low after entry candle close

entry_price = close

risk = entry_price - sl_long

tg_long := entry_price + (risk * rr_multiple)

strategy.entry("Long", strategy.long)

strategy.exit("Long_SL", from_entry="Long", stop=sl_long, limit=tg_long)

if short_condition and not na(swingHigh)

sl_short := swingHigh // SL = last swing high after entry candle close

entry_price = close

risk = sl_short - entry_price

tg_short := entry_price - (risk * rr_multiple)

strategy.entry("Short", strategy.short)

strategy.exit("Short_SL", from_entry="Short", stop=sl_short, limit=tg_short)

if exit_long_condition

strategy.close("Long")

if exit_short_condition

strategy.close("Short")

// --- Visuals (optional, for clarity) ---

barcolor(long_condition ? color.green : short_condition ? color.red : na)

plot(ma_avg, "MA Avg", color=color.blue, linewidth=2)