Dòng xu hướng động EMA+ 200 ngày, điểm đau của thị trường đấm bốc

Không sử dụng các chỉ số truyền thống bị tụt hậu nữa. Chiến lược này sử dụng EMA 200 ngày để đánh giá xu hướng lớn và tìm kiếm cơ hội phá vỡ ở mức kháng cự / hỗ trợ quan trọng.Lý luận cốt lõi đơn giản và thô sơ: thị trường bò tìm đường xu hướng giảm phá vỡ nhiều hơn, thị trường gấu tìm đường xu hướng tăng phá vỡ không.

Dữ liệu nói: Chiến lược sử dụng 5 + 5 kiểm tra điểm trung tâm để đảm bảo tín hiệu không được vẽ lại. 20 chu kỳ xem lại cửa sổ giới hạn phạm vi dữ liệu lịch sử, tránh quá phù hợp. Đây không phải là giả thuyết, mà là phân tích hành vi giá thuần túy.

1: 3 rủi ro so với lợi nhuận thiết kế, toán học mong đợi bên cạnh bạn

Đặt điểm dừng ở điểm cao nhất / thấp nhất của đường K trước, mục tiêu dừng là gấp 3 lần khoảng cách dừng.Điều đó có nghĩa là bạn vẫn có lợi nhuận trong dài hạn ngay cả khi tỷ lệ thắng chỉ là 30%.

Thực hiện cụ thể: Sau nhiều đợt phá vỡ, dừng = trước thấp, dừng = giá nhập + 3 × ((giá nhập - trước thấp) )

Cơ chế phát hiện điểm trung tâm, tạm biệt thời đại của đường vẽ chủ quan

Vấn đề lớn nhất của phân tích kỹ thuật truyền thống là nó quá chủ quan. Chiến lược này sử dụng thuật toán tự động xác định các điểm cao và thấp quan trọng:

- 5 đường K bên trái + 5 đường K bên phải xác nhận trục trục

- Chỉ kết nối hai trục trục có hiệu lực gần nhất trong 20 chu kỳ

- Xu hướng thị trường bò: kết nối các điểm cao giảm tạo thành đường xu hướng giảm

- Xu hướng thị trường gấu: kết nối các điểm thấp với đường xu hướng tăng

Kết quả là: hoàn toàn khách quan, không bị vẽ lại, có thể tái tạo được.

Cơ chế lọc kép, giảm đáng kể khả năng đột nhập giả

Lớp 1 là phân tích thiên vị của EMA.Giá chỉ có thể phá vỡ nhiều lần trên EMA 200 ngày và chỉ phá vỡ một lần dưới đó.

Lớp thứ hai: Kiểm tra hiệu quả của đường xu hướng.Hệ thống yêu cầu phải tìm ra hai trục trục phù hợp để vẽ đường xu hướng. “Đường xu hướng” không có đủ dữ liệu để hỗ trợ sẽ bị bỏ qua.

Hiệu quả chiến đấu thực tế: giảm đáng kể tín hiệu không hiệu quả trong thành phố rung động, nắm bắt chính xác cơ hội đột phá trong thành phố xu hướng.

Quản lý vị trí năng động, kiểm soát rủi ro quan trọng hơn lợi nhuận

Bạn có thể chọn từ hai loại vị thế:

- Mô hình tỷ lệ phần trăm rủi ro: Định vị động theo khoảng cách dừng lỗ, đảm bảo mỗi giao dịch có rủi ro cố định

- Mô hình hợp đồng cố địnhĐối với các nhà giao dịch có kinh nghiệm, vị trí được cố định nhưng rủi ro thay đổi theo khoảng cách dừng lỗ

Công thức toán học: Kích thước vị trí = (tiền tài khoản x tỷ lệ rủi ro) ÷ khoảng cách dừng lỗ

Bộ quản lý vị trí này là khoa học hơn so với 90% các chiến lược trên thị trường.

Tôi sẽ không giấu diếm những hạn chế về chiến lược.

Chiến lược này không phải là một chiến lược toàn diện, và nó không hoạt động tốt trong các trường hợp sau:

- Thị trường biến động ngangTỷ lệ đột nhập giả mạo tăng chi phí giao dịch

- Thị trường biến động cực đoanCác nhà nghiên cứu cho rằng: Các điểm trung tâm có thể bị tụt hậu bởi sự thay đổi nhanh chóng

- Loại ít lưu độngGiá cả tăng vọt có thể dẫn đến hiệu quả dừng lỗ

Cảnh báo nhạy cảm của tham số:

- Cài đặt độ nhạy pivot quá thấp sẽ tạo ra tín hiệu nhiễu

- Cửa sổ quay lại quá ngắn có thể không tìm thấy đường xu hướng hiệu quả

- Tỷ lệ rủi ro cao hơn 2% cần được xem xét cẩn thận

Những lời khuyên về việc triển khai chiến đấu thực tế, tốt hơn là lý thuyết

Trường hợp thích hợp nhất:

- Xu hướng trung và dài hạn rõ ràng của các giống chính

- Biểu đồ đường ngày hoặc 4 giờ

- Có một số biến động nhưng không quá điên rồ trong thị trường

Khuyến nghị tối ưu hóa tham số:

- Những người mới tham gia đề nghị kiểm soát rủi ro ở mức 0.5% - 1%.

- Độ nhạy điểm trung tâm được điều chỉnh theo đặc tính của giống

- Cửa sổ xem xét lại có thể kéo dài thích hợp theo chu kỳ thị trường

Lưu ý về rủi ro: Đánh giá lịch sử không đại diện cho lợi nhuận trong tương lai, bất kỳ chiến lược nào cũng có khả năng thua lỗ liên tục. Chúng tôi khuyên bạn nên thử nghiệm môi trường mô phỏng trước, xác nhận hiểu được logic chiến lược và sau đó đưa vào thị trường thực.

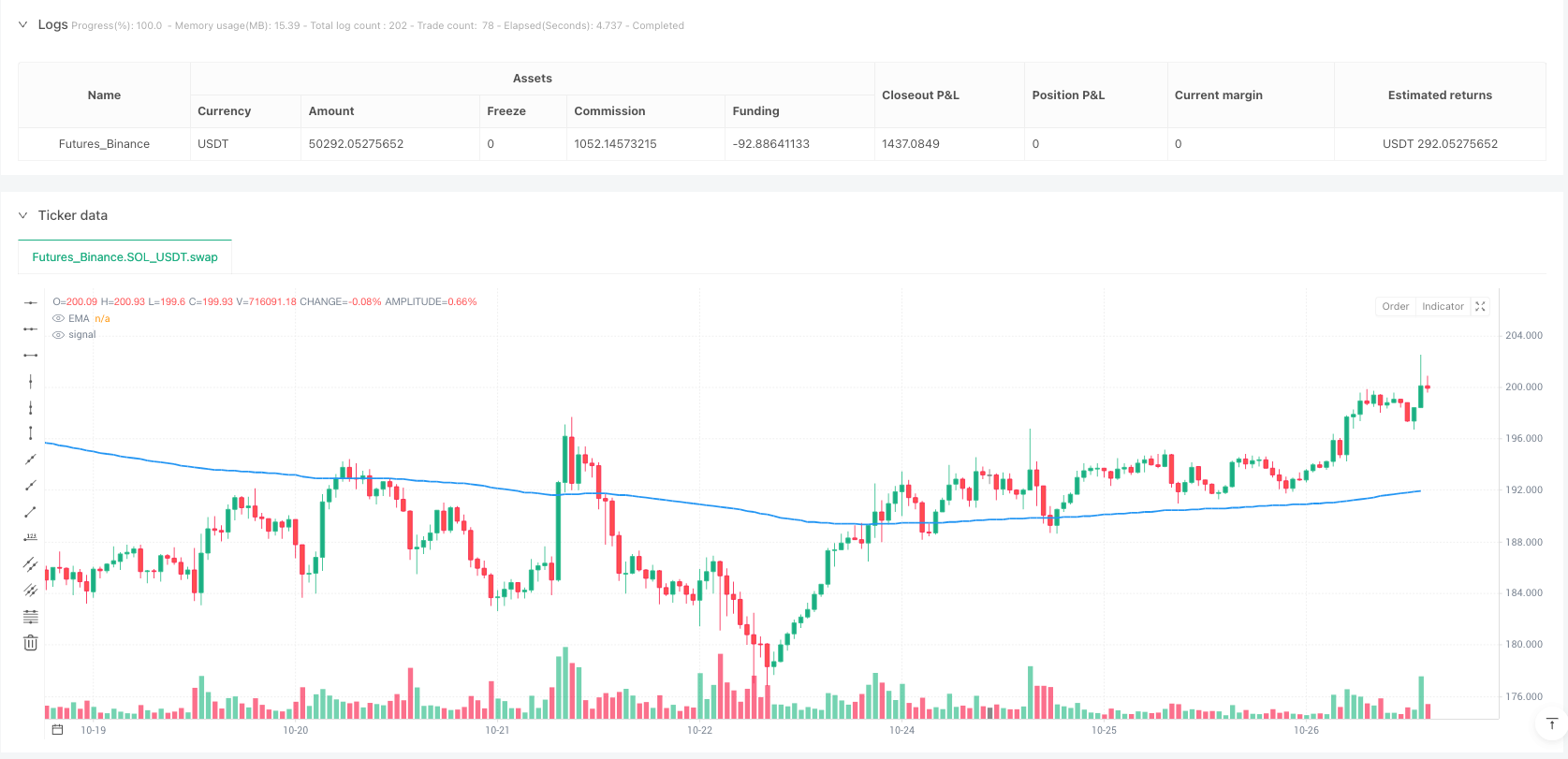

/*backtest

start: 2024-10-29 00:00:00

end: 2025-10-27 08:00:00

period: 1h

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"SOL_USDT"}]

*/

//@version=5

strategy("Trendline Breakout Strategy", overlay=true, max_lines_count=500, max_labels_count=500, max_boxes_count=500)

// === INPUTS ===

ema_len = input.int(200, "EMA Length", minval=1, group="Trend Detection")

src = input.source(close, "EMA Source", group="Trend Detection")

lookback = input.int(20, "Lookback Window for Pivots (bars)", minval=5, group="Trend Detection")

left_bars = input.int(5, "Pivot Left Sensitivity (bars)", minval=1, group="Trend Detection")

right_bars = input.int(5, "Pivot Right Sensitivity (bars)", minval=1, group="Trend Detection")

qty_mode = input.string("Risk Percent", "Position Sizing Mode", options=["Risk Percent", "Fixed Contracts"], group="Position Sizing")

risk_pct = input.float(1.0, "Risk % of Equity", minval=0.1, maxval=10.0, step=0.1, group="Position Sizing")

fixed_size = input.int(1, "Fixed Contract Size", minval=1, group="Position Sizing")

show_trendline = input.bool(true, "Show Trendline", group="Visuals")

enable_prints = input.bool(true, "Enable Info Table", group="Visuals")

// === CORE LOGIC ===

// EMA Calculation

ema = ta.ema(src, ema_len)

bias_bull = close > ema

bias_bear = close < ema

// Pivot Detection (confirmed, no repainting)

ph = ta.pivothigh(high, left_bars, right_bars)

pl = ta.pivotlow(low, left_bars, right_bars)

// Arrays to store historical pivots (limited to prevent memory issues)

var array<float> ph_values = array.new<float>()

var array<int> ph_bars = array.new<int>()

var array<float> pl_values = array.new<float>()

var array<int> pl_bars = array.new<int>()

// Update pivot highs array

if not na(ph)

array.push(ph_values, ph)

array.push(ph_bars, bar_index - right_bars)

if array.size(ph_values) > 100

array.shift(ph_values)

array.shift(ph_bars)

// Update pivot lows array

if not na(pl)

array.push(pl_values, pl)

array.push(pl_bars, bar_index - right_bars)

if array.size(pl_values) > 100

array.shift(pl_values)

array.shift(pl_bars)

// Function to find two most recent pivots within lookback

get_two_pivots(arr_vals, arr_bars) =>

int p1_bar = na

float p1_val = na

int p2_bar = na

float p2_val = na

for j = array.size(arr_bars) - 1 to 0

int pb = array.get(arr_bars, j)

if pb < bar_index - lookback

break

if na(p1_bar)

p1_bar := pb

p1_val := array.get(arr_vals, j)

else if na(p2_bar)

p2_bar := pb

p2_val := array.get(arr_vals, j)

break // Only need the two most recent

[p1_bar, p1_val, p2_bar, p2_val]

// Get pivots for bullish bias

int p1h_bar = na

float p1h_val = na

int p2h_bar = na

float p2h_val = na

if bias_bull

[tmp1, tmp2, tmp3, tmp4] = get_two_pivots(ph_values, ph_bars)

p1h_bar := tmp1

p1h_val := tmp2

p2h_bar := tmp3

p2h_val := tmp4

// Get pivots for bearish bias

int p1l_bar = na

float p1l_val = na

int p2l_bar = na

float p2l_val = na

if bias_bear

[tmp5, tmp6, tmp7, tmp8] = get_two_pivots(pl_values, pl_bars)

p1l_bar := tmp5

p1l_val := tmp6

p2l_bar := tmp7

p2l_val := tmp8

// Validate trendlines

bull_valid = bias_bull and not na(p1h_bar) and not na(p2h_bar) and p2h_bar < p1h_bar and p2h_val > p1h_val // Descending: older high > newer high

bear_valid = bias_bear and not na(p1l_bar) and not na(p2l_bar) and p2l_bar < p1l_bar and p2l_val < p1l_val // Ascending: older low < newer low

// Calculate trendline Y at current bar

float bull_y = na

if bull_valid and p1h_bar != p2h_bar

float slope = (p1h_val - p2h_val) / (p1h_bar - p2h_bar)

bull_y := p1h_val + slope * (bar_index - p1h_bar)

float bear_y = na

if bear_valid and p1l_bar != p2l_bar

float slope = (p1l_val - p2l_val) / (p1l_bar - p2l_bar)

bear_y := p1l_val + slope * (bar_index - p1l_bar)

// Breakout conditions (confirmed on close, no repainting)

long_breakout = bull_valid and ta.crossover(close, bull_y)

short_breakout = bear_valid and ta.crossunder(close, bear_y)

// === POSITION SIZING AND ENTRIES ===

var float entry_price = na

var float sl_price = na

var float tp_price = na

if long_breakout and strategy.position_size == 0

entry_price := close

sl_price := low[1]

float risk = entry_price - sl_price

if risk > 0

strategy.entry("Long", strategy.long, qty = qty_mode == "Fixed Contracts" ? float(fixed_size) : (strategy.equity * risk_pct / 100) / risk)

tp_price := sl_price + 3 * risk

strategy.exit("Long Exit", "Long", stop=sl_price, limit=tp_price)

if short_breakout and strategy.position_size == 0

entry_price := close

sl_price := high[1]

float risk = sl_price - entry_price

if risk > 0

strategy.entry("Short", strategy.short, qty = qty_mode == "Fixed Contracts" ? float(fixed_size) : (strategy.equity * risk_pct / 100) / risk)

tp_price := sl_price - 3 * risk

strategy.exit("Short Exit", "Short", stop=sl_price, limit=tp_price)

// === VISUAL LABELS ===

if long_breakout

label.new(bar_index, low, text="Long\nEntry: " + str.tostring(entry_price, "#.##") + "\nSL: " + str.tostring(sl_price, "#.##") + "\nTP: " + str.tostring(tp_price, "#.##") + "\nReason: Trendline Breakout",

style=label.style_label_up, color=color.green, textcolor=color.white, size=size.small)

if short_breakout

label.new(bar_index, high, text="Short\nEntry: " + str.tostring(entry_price, "#.##") + "\nSL: " + str.tostring(sl_price, "#.##") + "\nTP: " + str.tostring(tp_price, "#.##") + "\nReason: Trendline Breakout",

style=label.style_label_down, color=color.red, textcolor=color.white, size=size.small)

// === INFO TABLE ===

if enable_prints and barstate.islast

var table info_table = table.new(position.top_right, 2, 4, bgcolor=color.white, border_width=1)

table.cell(info_table, 0, 0, "Bias", text_color=color.black, bgcolor=color.gray)

table.cell(info_table, 1, 0, bias_bull ? "Bull" : "Bear", text_color=bias_bull ? color.green : color.red)

table.cell(info_table, 0, 1, "Trendline", text_color=color.black, bgcolor=color.gray)

table.cell(info_table, 1, 1, bull_valid or bear_valid ? (bull_valid ? "Descending" : "Ascending") : "None", text_color=color.black)

table.cell(info_table, 0, 2, "Position", text_color=color.black, bgcolor=color.gray)

table.cell(info_table, 1, 2, strategy.position_size > 0 ? "Long" : strategy.position_size < 0 ? "Short" : "Flat", text_color=color.black)

table.cell(info_table, 0, 3, "P&L", text_color=color.black, bgcolor=color.gray)

table.cell(info_table, 1, 3, str.tostring(strategy.netprofit, "#.##"), text_color=strategy.netprofit >= 0 ? color.green : color.red)

// === EMA PLOT ===

plot(ema, "EMA", color=color.blue, linewidth=2)

// === ALERTS ===

alertcondition(long_breakout, title="Long Entry Alert", message="Bullish bias: Price broke above descending trendline. Enter Long.")

alertcondition(short_breakout, title="Short Entry Alert", message="Bearish bias: Price broke below ascending trendline. Enter Short.")

alertcondition(strategy.position_size[1] != 0 and strategy.position_size == 0, title="Exit Alert", message="Position closed at SL or TP.")

// === COMMENTS AND LIMITATIONS ===

// Comments:

// - Pivots are detected using ta.pivothigh/low with user-defined sensitivity to identify "significant" swings.

// - Trendlines are redrawn only when bias is active and valid (two qualifying pivots found).

// - Entries/exits use strategy.entry/exit for backtesting; position size closes opposite trades automatically.

// - No repainting: All pivots require 'right_bars' confirmation; breakouts checked on bar close.

// - Variable names: Descriptive (e.g., p1h_bar for most recent pivot high bar).

//

// Limitations:

// - Trendline uses the two *most recent* pivot highs/lows within lookback; may not always connect the absolute highest/lowest if more pivots exist.

// - Pivot sensitivity (left/right bars) approximates "significant" swings—too low may include noise, too high may miss turns.

// - Only one trendline per bias; does not handle multiple parallel lines or complex channels.

// - Position sizing assumes equity-based risk; in "Fixed Contracts" mode, risk % varies with SL distance.

// - Lookback window limits historical context—short windows may yield few/no valid trendlines on low-volatility periods.

// - Strategy does not filter for overall trend strength beyond EMA bias; add filters (e.g., volume) for production use.