Beschreibung des Mechanismus für die Rückprüfung auf der Ebene der FMZ-Quantensimulation

Schriftsteller:- Ich bin ein Idiot., Erstellt: 2022-03-23 10:07:18, Aktualisiert: 2022-03-28 14:31:37Beschreibung des Mechanismus für die Rückprüfung auf der Ebene der FMZ-Quantensimulation

-

1.Rahmen für die Rückprüfung

Das Strategieprogramm im FMZ Quant-Backtest ist ein kompletter Kontrollfluss, und das Programm wird ständig nach einer bestimmten Frequenz befragt. Jedes Marktangebot und die Daten, die von der Plattform-API zurückgegeben werden, simulieren die tatsächlichen Laufzeitsituationen, entsprechend der Anrufzeit. Der Backtest gehört zur OnTick-Ebene, nicht zur OnBar-Ebene anderer Backtestsysteme. Er unterstützt besser den Backtest von Strategien auf Basis von Ticker-Daten (Strategien mit höherer Betriebsfrequenz).

-

2. Unterschiede zwischen Simulations- und Realmarktniveau

-

Simulationsstufe

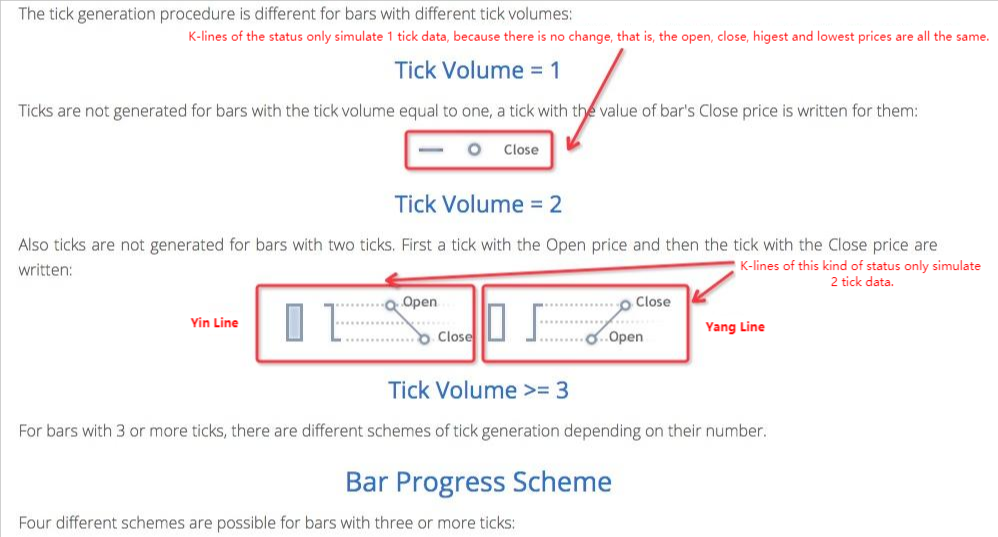

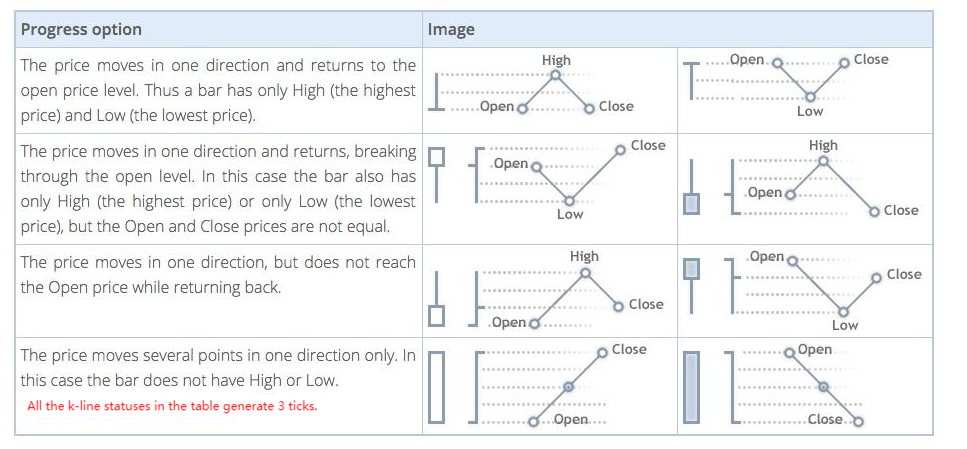

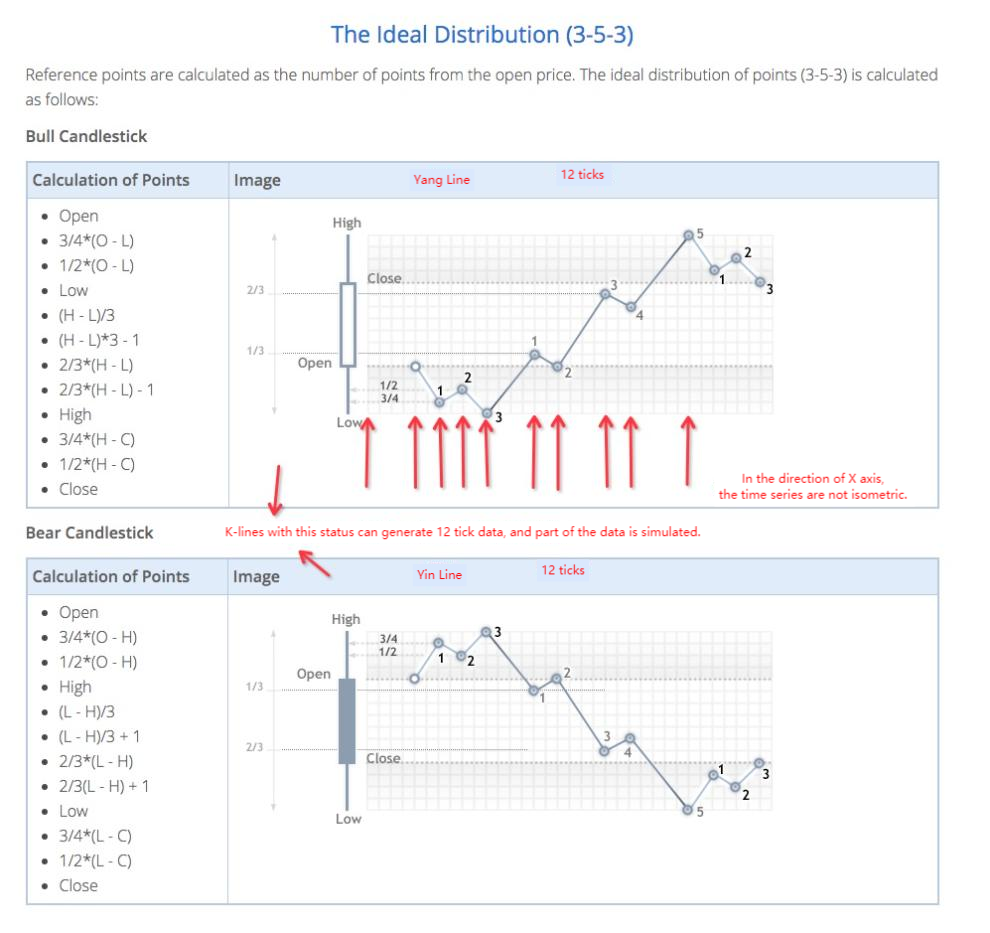

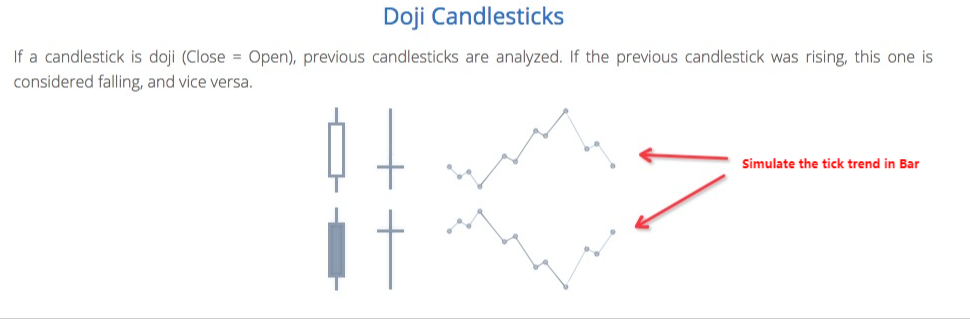

Der Backtest auf Simulationsebene basiert auf den unteren K-Liniendaten des Backtestsystems; er simuliert nach einem bestimmten Algorithmus im Rahmen des gegebenen höchsten Preises, des niedrigsten Preises, des offenen Preises und des Schlusskurses der zugrunde liegenden K-Line Bar die Interpolation von Tickerdaten in die Zeitreihen dieser Bar.

-

Realmarktniveau

Der reale Marktspiegel-Backtest ist die tatsächlichen Tickerebene in der Zeitreihe von Bar. Bei einem echten Markt-Backtest handelt es sich bei Tickern um die tatsächlich erfassten Daten, nicht um simulierte Daten.

-

-

3.Mechanismus zur Rückprüfung der Simulationsstufe

Unterschicht K-Linie Es gibt keine Unterschicht-K-Linie-Option für den echten Markt-Backtest (weil die Tickerdaten real sind, wird die Unterschicht-K-Linie nicht für die Simulation verwendet). Im Simulations-Level-Backtest werden die Tickerdaten auf der Grundlage der K-Linie-Daten simuliert und generiert. Diese K-Linie-Daten sind die Unterschicht-K-Linie. Bei der tatsächlichen Durchführung des Simulations-Level-Backtests muss die Periode der Unterschicht-K-Linie kleiner sein als die Periode des Aufrufs der API, um die K-Linie zu erhalten, wenn die Strategie ausgeführt wird. Andernfalls können Sie aufgrund der großen Periode der Unterschicht-K-Linie und der unzureichenden Anzahl der generierten Tickers, wenn die API aufgerufen wird, um die K-Linie des angegebenen Zeitraums zu erhalten, die Daten verzerrt werden. Wenn Sie eine großperiodische K-Linie zum Zurücksetzen verwenden, können Sie die Unterschicht-K-Linie-Periode angemessen größer festlegen.

-

4.Howerzeugt die Unterschicht K-Linie Tickerdaten?

Der Mechanismus der simulierten Tickerausgabe der Unterschicht K-Linie ist derselbe wie bei MT4:verknüpfte Verbindung

-

5. Die arithmetischen Codes, die Ticker-Daten erzeugen

Der spezifische Algorithmus zur Umwandlung der unteren K-Liniendaten in simulierte Tickdaten:

function recordsToTicks(period, num_digits, records) {

// http://www.metatrader5.com/en/terminal/help/tick_generation

if (records.length == 0) {

return []

}

var ticks = []

var steps = [0, 2, 4, 6, 10, 12, 16, 18, 23, 25, 27, 29]

var pown = Math.pow(10, num_digits)

function pushTick(t, price, vol) {

ticks.push([Math.floor(t), Math.floor(price * pown) / pown, vol])

}

for (var i = 0; i < records.length; i++) {

var T = records[i][0]

var O = records[i][1]

var H = records[i][2]

var L = records[i][3]

var C = records[i][4]

var V = records[i][5]

if (V > 1) {

V = V - 1

}

if ((O == H) && (L == C) && (H == L)) {

pushTick(T, O, V)

} else if (((O == H) && (L == C)) || ((O == L) && (H == C))) {

pushTick(T, O, V)

} else if ((O == C) && ((O == L) || (O == H))) {

pushTick(T, O, V / 2)

pushTick(T + (period / 2), (O == L ? H : L), V / 2)

} else if ((C == H) || (C == L)) {

pushTick(T, O, V / 2)

pushTick(T + (period * 0.382), (C == L ? H : L), V / 2)

} else if ((O == H) || (O == L)) {

pushTick(T, O, V / 2)

pushTick(T + (period * 0.618), (O == L ? H : L), V / 2)

} else {

var dots = []

var amount = V / 11

pushTick(T, O, amount)

if (C > O) {

dots = [

O - (O - L) * 0.75,

O - (O - L) * 0.5,

L,

L + (H - L) / 3.0,

L + (H - L) * (4 / 15.0),

H - (H - L) / 3.0,

H - (H - L) * (6 / 15.0),

H,

H - (H - C) * 0.75,

H - (H - C) * 0.5,

]

} else {

dots = [

O + (H - O) * 0.75,

O + (H - O) * 0.5,

H,

H - (H - L) / 3.0,

H - (H - L) * (4 / 15.0),

H - (H - L) * (2 / 3.0),

H - (H - L) * (9 / 15.0),

L,

L + (C - L) * 0.75,

L + (C - L) * 0.5,

]

}

for (var j = 0; j < dots.length; j++) {

pushTick(T + period * (steps[j + 1] / 30.0), dots[j], amount)

}

}

pushTick(T + (period * 0.98), C, 1)

}

return ticks

}

Daher wird sich der Preis in der Zeitreihe bewegen, wenn der Simulations-Backtest ausgeführt wird.

- Verwenden Sie die erweiterte API auf FMZ Quant, um den Warnsignalhandel "TradingView" zu realisieren

- Hauptschnittstelle Übersicht und Struktur der FMZ Quant Trading Plattform

- Wie man Marktordern (nur passiv gehandelt) und Bestellungen in Chargen auf BitMEX (IO Demo) verlängert

- FMZ startete die lokale Python-Backtest-Engine

- FMZ Feedback an neue und alte Nutzer nach Mitgliedschaft

- Welche Damen haben einen Traum?

- Ein einfaches Preis-Reminder-Roboter

- Probleme bei der Anrufung von Marktinterfaces

- Wie schreibt man die manuelle Flachschaltfläche in MY-Sprache?

- Bitmex hat einen Fehler bei der Bestellung.

- Beschreibung des FMZ-Backtest-Mechanismus

- Installation und Aktualisierung von Linux Docker

- Schneller Start für Python

- Schneller Start für JavaScript

- Futures_Kraken Link

- Futures_Bybit Link

- Eingebaute Funktion_Kreuzanalyse und Anweisungen

- Wie man verschiedene Datenversionen für die gemietete Strategie durch die Metadaten des Mietcodes angibt

- Welches Technische Framework wird für die Hochfrequenzstrategie verwendet?

- Binance erhält K-Stranglänge, die mit der Plattformoberfläche nicht mehr als 1000 beträgt