Untersuchung der kurzfristigen Gegentrend-Strategie zur Mittelwertumkehr: eine Lernpraxis der „statistischen Volatilitätsarbitrage“

0

0

1085

1085

Quelle des strategischen Denkens

Kürzlich habe ich in der quantitativen Handelsgemeinschaft eine interessante „Volatility Statistical Arbitrage Strategy“ gesehen. Obwohl sie als Arbitrage-Strategie bezeichnet wird, stellte ich nach sorgfältiger Untersuchung fest, dass die Kernidee dieser Strategie eigentlich eher einer konträren Handelsmethode ähnelt und manche Leute sie als „Nadelfang-Strategie“ bezeichnen.

Der Kernpunkt des ursprünglichen Autors ist einfach:Wenn der Markt fällt und die Volatilität ungewöhnlich stark zunimmt, führt dies oft zu Panikverkäufen. In diesem Moment kann eine Long-Position gegen den Trend gute Renditen bringen.Diese Idee klingt vernünftig. Schließlich erleben wir nach extremer Panik häufig eine technische Erholung des Marktes.

Um zu lernen, habe ich beschlossen, eine Strategie basierend auf dieser Idee zu schreiben, um sie zu überprüfen. Obwohl sie sich möglicherweise etwas von der verfeinerten Strategie des ursprünglichen Autors unterscheidet, halte ich das Erlernen klassischer Ideen durch manuelle Reproduktion für einen sehr wertvollen Prozess.

Strategieprinzip

Die Kernlogik ist sehr einfach

Die Kernlogik dieser Strategie ist eigentlich sehr einfach und lässt sich in wenigen Sätzen zusammenfassen:

- Finden Sie fallende Markt:Der Preis muss unter dem gleitenden Durchschnitt liegen, um zu bestätigen, dass er fällt

- Äquivolatilitätsschub:Gemessen am ATR-Indikator liegt die aktuelle Volatilität deutlich über dem Durchschnittsniveau

- Gehen Sie gegen den Trend in die Long-Position:Eröffnen Sie eine Long-Order, wenn die oben genannten Bedingungen erfüllt sind, und setzen Sie auf eine Erholung

- Rechtzeitiger Ausstieg: Entweder ausführen, wenn die Volatilität wieder normal ist, oder einen Stop-Loss-Schutz einrichten

Warum könnte es funktionieren?

Aus der Perspektive der Behavioral Finance erfasst diese Strategie die extreme Marktstimmung. Wenn Preisrückgänge mit hoher Volatilität einhergehen, bedeutet dies oft:

- Anleger geraten in Panik und verkaufen möglicherweise irrational

- Überreaktion der Preise aufgrund von Großaufträgen oder Eilmeldungen

- Die natürliche Korrekturanforderung, nachdem der technische Indikator überverkauft ist

Natürlich handelt es sich hierbei nur um eine theoretische Spekulation und die tatsächliche Wirkung muss noch durch Daten bestätigt werden.

Schreibprozess der FMZ-Plattform

Gründe für die Wahl der FMZ-Plattform

Ich habe bereits mehrere quantitative Plattformen verwendet. Die Pine-Script-Unterstützung von FMZ ist besser und es besteht die Möglichkeit, direkt mit mehreren Börsen verbunden zu werden, was für Backtesting und realen Handel praktisch ist.

Gedanken während des Schreibprozesses

1. Verschränkung der Parametereinstellungen

Welche Einstellung ist die richtige für den ATR-Zyklus? Welche Einstellung für mehrere Schwellenwerte ist sinnvoll? Für diese Parameter gibt es keine Standardantwort. Relativ passende Werte lassen sich nur durch wiederholtes Testen finden. Ich habe mich schließlich für Folgendes entschieden:

- ATR-Zeitraum: 14 (klassische Einstellung)

- ATR-Mehrfachschwelle: 2,0 (weder zu empfindlich noch zu unempfindlich)

- Zeitraum des gleitenden Durchschnitts: 20 (Kurzzeittrendbeurteilung)

2. Die Bedeutung der Risikokontrolle

Das größte Risiko beim Handel gegen den Trend besteht darin, „auf halbem Weg den Berg hinaufzukaufen“. Deshalb habe ich mehrere Schutzmaßnahmen eingebaut:

- Das Einzelrisiko wird auf 2 % begrenzt

- Die maximale Gesamtposition überschreitet nicht 10 %

- Es ist erlaubt, Positionen in Batches zu erhöhen (Pyramidenstrategie), aber es gibt eine Begrenzung für die Anzahl der Male

- Stop-Loss- und Take-Profit-Schutz einrichten

3. Gestaltung des Ausstiegsmechanismus

Dies ist ein zentraler Teil der Strategie. Ich habe drei Auswege entworfen:

- ATR-Regressionsausgang: Ausführen, wenn die Volatilität wieder ein normales Niveau erreicht (Hauptausgangssignal)

- Traditionelle Stop-Profit- und Stop-Loss-Strategien: Fester prozentualer Schutz (unterstes Risikokontrollergebnis)

- Füllmethode: Beide Methoden sind gleichzeitig aktiviert

Einige Details der Code-Implementierung

// 核心判断逻辑

atr = ta.atr(atr_period)

atr_ma = ta.sma(atr, mean_period)

price_ma = ta.sma(close, mean_period)

// 开仓条件:下跌 + 高波动

high_volatility = atr > atr_ma * atr_multiplier

price_decline = close < price_ma

long_condition = price_decline and high_volatility

Dieser Code ist der Kern der Strategie. Die Logik ist sehr einfach, nichts Besonderes. Im Einzelnen:

Schritt 1: Basisindikatoren berechnen

atr = ta.atr(atr_period):Berechnen Sie den aktuellen ATR-Wert. Dieser Indikator spiegelt den Preisschwankungsbereich wideratr_ma = ta.sma(atr, mean_period): Berechnet den gleitenden Durchschnitt des ATR, der das „normale“ Volatilitätsniveau darstelltprice_ma = ta.sma(close, mean_period): Berechnen Sie den gleitenden Durchschnitt des Preises, um die Trendrichtung zu bestimmen

Schritt 2: Definieren Sie die Auslösebedingungen

high_volatility = atr > atr_ma * atr_multiplierIst die aktuelle Volatilität ungewöhnlich hoch? Wenn der aktuelle ATR das Zweifache des ATR-Durchschnittswerts (Standard) übersteigt, gilt dies als „abnormale Volatilität“.price_decline = close < price_ma:Fällt der Preis? Liegt der aktuelle Preis unter dem gleitenden Durchschnitt, gilt er als fallendlong_condition = price_decline and high_volatility:Zwei Bedingungen müssen gleichzeitig erfüllt sein, um mehr zu öffnen

Die Verkörperung von Kernideen Diese Codezeilen spiegeln die Kernidee der Strategie wider: Wir handeln nicht immer gegen den Trend, sondern warten auf den Moment, in dem „die Preise fallen, die Volatilität aber plötzlich ansteigt“. Dieser Moment bedeutet oft, dass es plötzliche Ereignisse oder Panik gibt und die Preise überreagieren können, was uns Möglichkeiten für den Gegentrendhandel bietet.

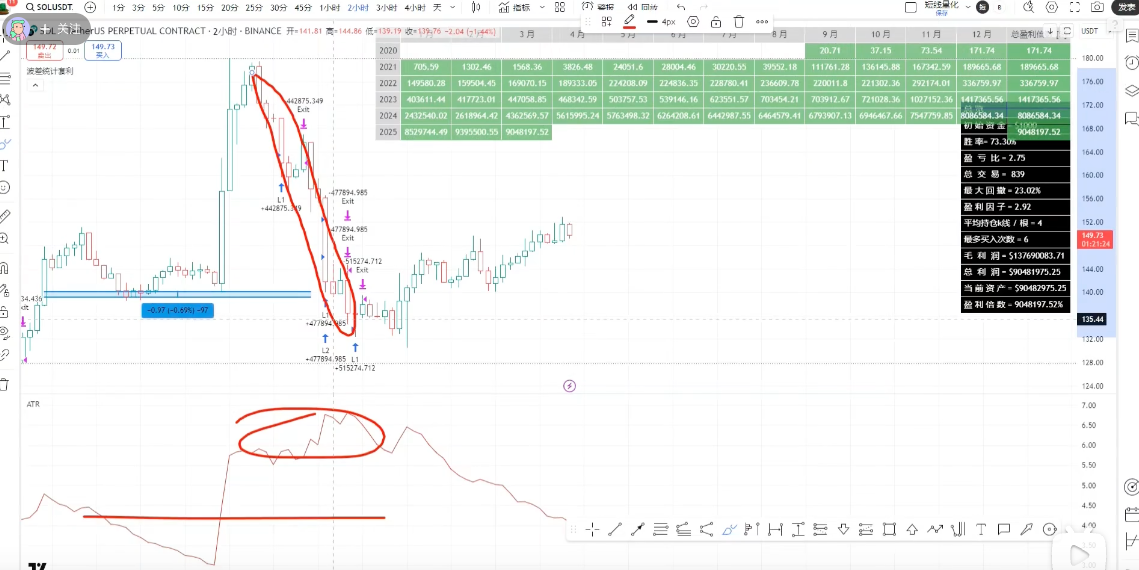

Backtesting-Ergebnisse

Einrichten der Testumgebung

- Zeitraum: 5. Juni 2024 bis 5. Juni 2025 (Daten für ein Jahr, ohne Hebelwirkung)

- Zeit-Zyklus:5-Minuten-K-Linie

- Testsorten:ETH, XRP und andere Kryptowährungsverträge

- Anzahl der offenen Stellen: Pyramiding ist auf 5 eingestellt, 2 Lose jedes Mal, bis zu 10 Lose

Tatsächliche Testergebnisse

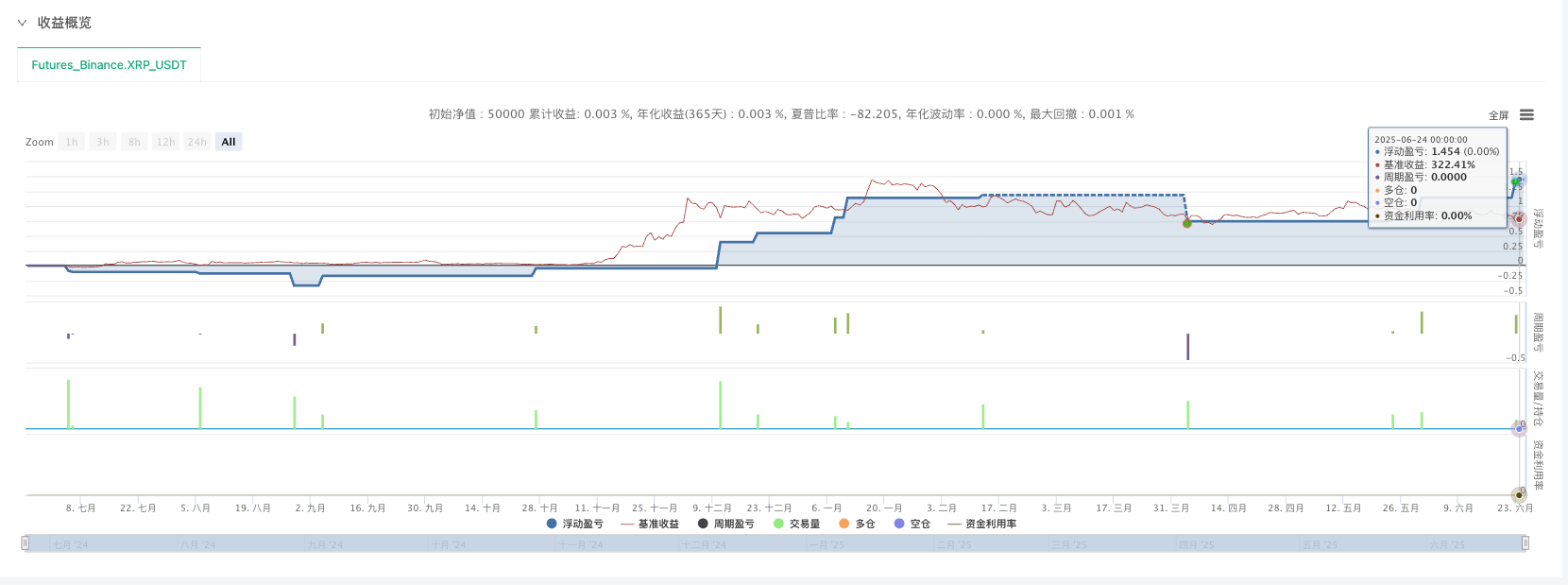

XRP-Backtest-Leistung:

- Es gibt relativ mehr Möglichkeiten, Positionen zu eröffnen (kleine Währungen haben die Eigenschaft großer Schwankungen)

- Die Strategie erzielte mehrere gute Rebounds

- Die Gesamtleistung entsprach den Erwartungen

ETH-Backtest-Leistung:

- Es gibt relativ wenige Möglichkeiten, Positionen zu eröffnen (Mainstream-Münzen sind relativ stabil)

- Allerdings ist die Bearbeitungsgebühr hoch, was sich auf das Einkommen auswirkt

- Erfüllt die Erwartungen

Einige Beobachtungen und Gedanken

Bei Mainstream- und relativ stabilen Sorten gibt es weniger Möglichkeiten, Positionen zu eröffnenMainstream-Währungen wie ETH erfüllen die Anforderungen selten.

Kleinere Währungen bieten mehr Chancen. Währungen wie XRP weisen eine höhere Volatilität auf und lösen häufiger Bedingungen aus.

Ein 5-Minuten-Zyklus ist angemessenerKürzere Zeiträume weisen zu viel Rauschen auf, längere Zeiträume reagieren zu langsam.

Bearbeitungsgebühren sind ein nicht zu vernachlässigender KostenfaktorInsbesondere beim Hochfrequenzhandel wirkt sich die Bearbeitungsgebühr erheblich auf den endgültigen Gewinn aus.

Abschließende Gedanken

Was ich gelernt habe

Diese Strategiereproduktion hat mir mehrere wichtige Dinge beigebracht:

1. Einfache Logik ist oft effektiver Die Kernlogik dieser Strategie ist sehr einfach, kann aber in bestimmten Marktumgebungen tatsächlich einige Chancen nutzen. Komplexität bedeutet nicht unbedingt Effektivität, und manchmal sind einfache und direkte Methoden praktischer.

2. Parameteroptimierung ist eine technische Aufgabe Dieselbe Logik und unterschiedliche Parametereinstellungen können zu völlig unterschiedlichen Ergebnissen führen. Dies erfordert umfangreiche Tests und ein tiefes Verständnis des Marktes.

3. Die Risikokontrolle steht immer an erster Stelle Der Handel gegen den Trend ist von Natur aus risikoreich und erfordert strenge Risikokontrollmaßnahmen. Das Risikomanagement kann nicht nur aufgrund eines Erfolgs ignoriert werden.

Einschränkungen der Strategie

Durch diese Praxis habe ich auch einige Einschränkungen dieser Strategie erkannt:

- Starke Abhängigkeit vom Marktumfeld: In einem einseitigen Bärenmarkt drohen Ihnen weitere Verluste

- Höhere Parameter-Sensitivität: Parameter müssen je nach Sorte und Marktumfeld angepasst werden

- Kein Allheilmittel:Nur unter bestimmten Marktbedingungen wirksam und muss mit anderen Strategien kombiniert werden

Nachfolgende Verbesserungshinweise

Wenn wir diese Strategie weiter optimieren wollen, können wir meiner Meinung nach von mehreren Seiten ansetzen:

- Besseres Urteilsvermögen im Marktumfeld: Reduzieren Sie Positionen oder unterbrechen Sie den Handel während eines klaren Abwärtstrends

- Anpassung der dynamischen Parameter:Passen Sie den ATR-Schwellenwert automatisch an die Marktvolatilitätseigenschaften an

- Sortenreiche Kombination:Risiken verteilen und Strategiestabilität verbessern

- Verbesserter Ausstiegsmechanismus:Kombination weiterer technischer Indikatoren zur Optimierung des Ausstiegszeitpunkts

Danksagung und Zusammenfassung

Ich bin dem ursprünglichen Autor sehr dankbar für die Weitergabe seiner Ideen, die mir eine gute Lernmöglichkeit bot. Obwohl meine Implementierung möglicherweise grob ist und eine Lücke zur verfeinerten Strategie des ursprünglichen Autors besteht, hat mir dieser manuelle Reproduktionsprozess ein tieferes Verständnis der Mean-Reversion-Strategie vermittelt.

So lernt man quantitatives Trading: Beginnen Sie mit Nachahmung, denken Sie in der Praxis und wachsen Sie durch Misserfolge.Es gibt keine perfekte Strategie, sondern nur einen Prozess der schrittweisen Annäherung an die Marktwahrheit durch kontinuierliches Lernen und Verbessern.

Für Freunde, die ebenfalls quantitativen Handel erlernen, lautet mein Rat:

- Lesen Sie mehr über den Austausch hervorragender strategischer Ideen

- Reproduzieren Sie es selbst, bleiben Sie nicht nur auf der theoretischen Ebene

- Setzen Sie die Risikokontrolle strikt um

- Behalten Sie eine lernbereite und skeptische Haltung bei

Ich hoffe, dass diese Erkundung für alle hilfreich sein kann. Der Markt verändert sich ständig und wir lernen ständig dazu.

Strategiequelle:[Statistische Arbitrage mit Volatilitätsspread], das Prinzip ist bekannt, die Gewinnquote ist extrem hoch! Die Vorteile sind erstaunlich!

Dieser Artikel dient ausschließlich Lern- und Kommunikationszwecken und stellt keine Anlageberatung dar. Quantitativer Handel ist riskant, und Sie sollten beim Markteintritt vorsichtig sein.

/*backtest

start: 2025-01-01 00:00:00

end: 2025-06-24 00:00:00

period: 5m

basePeriod: 5m

exchanges: [{"eid":"Futures_Binance","currency":"ETH_USDT","tradesMode":"1"}]

args: [["v_input_float_4",0.5],["v_input_float_5",1.5],["RunMode",1,358374]]

*/

//@version=5

strategy(title="逆势短线均值回归策略", overlay=false, pyramiding=5)

// ===== INPUT PARAMETERS =====

// 风险管理参数

risk_per_trade = input.float(2.0, title="单次交易风险 (%)", minval=0.1, maxval=10.0, step=0.1)

max_position_size = input.float(10.0, title="最大仓位大小 (%)", minval=1.0, maxval=50.0, step=1.0)

// ATR和波动率参数

atr_period = input.int(14, title="ATR周期", minval=5, maxval=50)

atr_multiplier = input.float(2.0, title="ATR倍数阈值", minval=1.0, maxval=5.0, step=0.1)

mean_period = input.int(20, title="均值回归周期", minval=5, maxval=100)

// 止盈止损参数

use_stop_loss = input.bool(true, title="使用止损")

stop_loss_pct = input.float(3.0, title="止损百分比 (%)", minval=0.5, maxval=10.0, step=0.1)

use_take_profit = input.bool(true, title="使用止盈")

take_profit_pct = input.float(6.0, title="止盈百分比 (%)", minval=1.0, maxval=20.0, step=0.1)

// ATR回归平仓参数

use_atr_exit = input.bool(true, title="使用ATR回归平仓")

atr_exit_threshold = input.float(1.0, title="ATR退出阈值", minval=0.5, maxval=3.0, step=0.1)

// ===== CALCULATIONS =====

// ATR计算

atr = ta.atr(atr_period)

atr_ma = ta.sma(atr, mean_period)

// 价格均线

price_ma = ta.sma(close, mean_period)

// 波动率判断

high_volatility = atr > atr_ma * atr_multiplier

// 下跌判断

price_decline = close < price_ma

// 价格距离均线的偏离度

price_deviation = math.abs(close - price_ma) / price_ma

// ===== ENTRY CONDITIONS =====

// 开多条件:下跌行情 + 高波动率

long_condition = price_decline and high_volatility and strategy.position_size < max_position_size

// ===== EXIT CONDITIONS =====

// ATR回归均值退出条件

atr_mean_reversion = atr <= atr_ma * atr_exit_threshold

// 止损止盈条件

long_stop_loss = strategy.position_avg_price * (1 - stop_loss_pct / 100)

long_take_profit = strategy.position_avg_price * (1 + take_profit_pct / 100)

// ===== STRATEGY EXECUTION =====

// 开多仓

if long_condition

strategy.entry("Long", strategy.long, qty=risk_per_trade, comment="逆势开多")

// 平仓条件

if strategy.position_size > 0

// ATR回归平仓

if use_atr_exit and atr_mean_reversion

strategy.close("Long", comment="ATR回归平仓")

// 止损

if use_stop_loss and close <= long_stop_loss

strategy.close("Long", comment="止损平仓")

// 止盈

if use_take_profit and close >= long_take_profit

strategy.close("Long", comment="止盈平仓")

// ===== PLOTTING =====

// 绘制均线

plot(price_ma, color=color.blue, linewidth=2, title="价格均线", overlay=true)

// 绘制ATR

plotchar(high_volatility, "高波动", "▲", location.belowbar, color=color.red, size=size.small)

// 绘制开仓信号

plotshape(long_condition, style=shape.triangleup, location=location.belowbar, color=color.green, size=size.normal, title="开多信号")

// 绘制止盈止损线

if strategy.position_size > 0

plot(long_stop_loss, color=color.red, style=plot.style_linebr, linewidth=1, title="止损线")

plot(long_take_profit, color=color.green, style=plot.style_linebr, linewidth=1, title="止盈线")

// ATR指标显示

plot(atr, color=color.purple, title="ATR")

plot(atr_ma, color=color.orange, title="ATR均线")

// ===== ALERTS =====

// 开仓提醒

if long_condition

alert("逆势开多信号触发", alert.freq_once_per_bar)

// 平仓提醒

if strategy.position_size > 0 and atr_mean_reversion

alert("ATR回归,建议平仓", alert.freq_once_per_bar)