Überblick

Die Quantifizierungsstrategie für mehrdimensionale Marktanalyse ist ein hochintelligentes Quantifizierungs-Trading-System, das Marktverhalten in Echtzeit analysiert und Handelssignale liefert, indem es mehrere technische Indikatoren und Algorithmen zur Identifizierung von Marktzuständen integriert. Die Strategie basiert auf einem einzigartigen Markttyp-Identifizierungsmechanismus, der automatisch 10 verschiedene Marktzustände unterscheidet (z. B. Bullen-, Bären-, Box-Body-Schwankungen usw.) und die Gewichtung der Indikatoren an die Dynamik des aktuellen Marktumfelds anpasst, um den Entscheidungsprozess zu optimieren. Die Strategie kombiniert mehrere Dimensionen wie Trend-Tracking, Dynamikanalyse, Quantifizierungsanalyse und Diagramm-Erkennung, um die Marktsignalstärke durch ein integriertes Bewertungssystem zu berechnen und schließlich eine eindeutige Kauf- oder Verkaufsschließung zu treffen.

Strategieprinzip

Die Strategie basiert auf einem mehrschichtigen Marktanalyse-Framework:

Berechnung der BasisindikatorenZuerst berechnet die Strategie mehrere technische Indikatoren als Entscheidungsgrundlage, darunter EMA (55), SMA (20/40/10), MACD (12,26,9), RSI (14) und ATR (14).

Identifizierung der MarktlageDie Strategie entwickelte ein umfassendes Algorithmus zur Markttypenerkennung, das eine der folgenden 10 Zustände des aktuellen Marktes genau bestimmen kann:

- Bull: Preis ist höher als EMA55, MACD-Linie ist höher als die Signal-Linie, RSI> 50, Relative Trading Volume> 1

- Bärenmarkt: Preis unterhalb der EMA55, MACD-Linie unterhalb der Signal-Linie, RSI <50, Transaktionsvolumen größer als der Durchschnitt

- Sideways: Die Differenz zwischen dem Preis und der EMA55 ist weniger als 0,5 mal so groß wie die ATR und die ATR ist niedriger als der 20-Zyklus-Durchschnitt

- Volatilität: ATR ist 1,2 mal höher als sein 20-Zyklus-Durchschnitt

- Momentum: Preiswechsel größer als das 1,5-fache des ATR und Umsatz größer als das 1,5-fache des 20-Zyklus-Durchschnitts

- Mean Rev: RSI > 70 oder RSI < 30

- Box (Box): seitlich und mit einer Preisspanne, die 0,8 mal kleiner ist als der 20-Zyklus-Mittelwert

- Makro: Der absolute Wert der Preisänderung ist mehr als das Doppelte des ATR

- Wolf: Preisänderung kleiner als -ATR und Preis niedriger als EMA55

- Eagle: Bullish mit einem ATR von 0,8 mal unter seinem 20-Zyklus-Durchschnitt

Dynamische GewichtsmatrixStrategie: Die Gewichtung der einzelnen Indikatoren wird automatisch an die identifizierten Markttypen angepasst. So erhöht sich die Gewichtung der Trend- und MACD-Indikatoren im bullish-Marktumfeld auf 2,0, während die Gewichtung der einzelnen Indikatoren in anderen Markttypen variiert.

Zusammengesetzte BewertungDie Strategie berechnet die einzelnen Indikatoren mit einer Gewichtung und ergibt eine Gesamtbewertung von 0-100: größer als 65 bedeutet ein starkes Kaufsignal, kleiner als 35 ein starkes Verkaufssignal, und der mittlere Bereich bedeutet, dass die Marktlage unklar ist und es empfohlen wird, zu warten.

HandelsregelnStrategie: Eintritt von Positionen, wenn ein Stier, ein Bär oder ein Dynamikmarkt mit einer Bewertung von mehr als 65 identifiziert wird, um mehr zu machen; Eintritt von Positionen, wenn ein Bär oder ein Wolfmarkt mit einer Bewertung von weniger als 35 identifiziert wird, um weniger zu machen. Wenn die Bedingungen nicht mehr erfüllt sind, wird die Position automatisch gelöscht.

Strategische Vorteile

Mehrdimensionale AnalyseDie Strategie konzentriert sich nicht nur auf die Preisentwicklung, sondern berücksichtigt auch mehrere Dimensionen wie die Transaktionsmenge, die Volatilität und die Marktsituation, um alle Marktchancen zu erfassen.

Intelligente MarkterkennungDie Fähigkeit, 10 verschiedene Marktsituationen automatisch zu identifizieren, erhöht die Anpassungsfähigkeit der Strategie erheblich, so dass sie in verschiedenen Marktumgebungen wirksam bleibt.

Dynamische GewichtsanpassungDer Kern der Strategie liegt in der dynamischen Gewichtung, die die Bedeutung der einzelnen Indikatoren automatisch an die unterschiedlichen Markttypen anpasst und verhindert, dass bestimmte Indikatoren in einem unangemessenen Marktumfeld blind verfolgt werden.

Visualisierung der EntscheidungsplatteDie Strategie bietet eine detaillierte Visualisierung, die den Zustand der einzelnen Indikatoren, die Markttypen und die Gesamtbewertungen klar darstellt, um den Händlern die aktuelle Entscheidungslogik zu verstehen.

Integration verschiedener Methoden der technischen AnalyseDie Strategie kombiniert mehrere technische Analysemethoden wie Trend-Tracking, Dynamik, Mean-Return, Transaktions-Analyse und Diagramm-Mustererkennung zu einem umfassenden Analyse-System.

Klarer Ein- und AusgangsschaltDie Strategie gibt durch ein integriertes Bewertungssystem klare Handelssignale und reduziert die Subjektivität und die Zögerlichkeit bei Handelsentscheidungen.

Strategisches Risiko

ParameterempfindlichkeitDie Strategie verwendet mehrere Indikatoren und Thresholds, deren Einstellungen erhebliche Auswirkungen auf die Strategie-Performance haben können. In verschiedenen Marktumgebungen oder Sorten müssen diese Parameter möglicherweise angepasst werden, was zu falschen Signalen führen kann. Die Lösung besteht darin, die einzelnen Parameter durch Retrospektive zu optimieren oder eine Reihe von anpassungsfähigen Parametern für verschiedene Handelssorten zu erstellen.

Risiken eines schnellen MarktwechselsDas Problem kann durch die Erhöhung der kurzfristigen Indikatoren oder durch die Einrichtung eines sensibleren Marktstaatswechsel-Detektionsmechanismus gemildert werden.

Falsche DurchbruchgefahrEs ist empfehlenswert, in der Strategie Bestätigungsmechanismen hinzuzufügen, wie z. B. die Wartezeit, bis der Preis in der Richtung des Durchbruchs anhält, oder die Bestätigung in Kombination mit anderen Indikatoren.

ÜberhändlerrisikenIn einem hochvolatilen Markt kann die Bewertung häufig schwanken, was zu übermäßigen Transaktionen führt. Unnötige Transaktionen können reduziert werden, indem eine Mindesthaltedauer festgelegt wird oder die Filterbedingungen für Transaktionen erhöht werden.

Komplexität der SystemeDie Strategie umfasst mehrere Indikatoren und Marktsituationen, die Systemkomplexität erhöht das Risiko von Fehlern oder übermäßiger Anpassung. Es wird empfohlen, die Beiträge der einzelnen Komponenten regelmäßig zu bewerten, die wirklich wirksamen Teile zu behalten und das System zu vereinfachen.

Richtung der Strategieoptimierung

Anpassung der AnpassungsparameterDerzeit werden in der Strategie festgelegte Parameterwerte verwendet, wobei ein Anpassungsmechanismus eingeführt werden kann, der die Indikatorparameter automatisch an die Marktvolatilität anpasst, z. B. eine mittlere Linie für längere Perioden in hoch- und eine kürzere Periode in niedrig-volatilen Märkten. Dies verbessert die Anpassungsfähigkeit der Strategie in verschiedenen Marktumgebungen.

Erhöhung der Marktsituationsumstellung: Machine-Learning-Algorithmen können eingeführt werden, um die Erkennung von Marktzuständen zu optimieren, die Merkmale verschiedener Marktzustände durch Trainingsmodelle zu erlernen, um die Erkennungsgenauigkeit und die Umrechnungsempfindlichkeit zu verbessern.

Integration von weiteren ZeitfensternDie derzeitige Strategie basiert auf der Analyse eines einzigen Zeitrahmens. Sie kann eine Analyse mehrerer Zeitrahmen einführen, um sicherzustellen, dass die Handelsrichtung mit den Trends in den größeren Zeitrahmen übereinstimmt, was die Gewinnrate erhöht.

Optimierung des RisikomanagementsDie Größe der Positionen und die Stop-Loss-Level können an die Marktvolatilität und die Dynamik der aktuellen Marktsituation angepasst werden, um Positionen in einem hohen Risikoumfeld zu reduzieren und Positionen in einem niedrigen Risikoumfeld angemessen zu erhöhen.

Eintritt in den Rücknahme-KontrollmechanismusDie Strategie beinhaltet folgende Schritte: Entwerfen eines Risiko-Kontrollmechanismus, der auf Konto-Widerrufs basiert, der automatisch die Handelsfrequenz reduziert oder den Handel aussetzt, wenn die Strategie-Widerrufs eine bestimmte Schwelle erreicht, um die Sicherheit der Gelder zu schützen.

Optimierung der Diagramm-MustererkennungDie derzeitige Strategie erkennt nur einfache Schnittlinien und Verschluckformationen, kann jedoch auf weitere hochzuverlässige Kartenmodelle ausgeweitet werden, und kombiniert mit der Verkehrsbestätigung, verbessert die Genauigkeit der Mustererkennung.

Saison- und ZeitfaktorenDie Analyse von Zeitfaktoren wie Handelszeiten, Wochen- und Monatszeiten kann eingeführt werden, um die saisonalen Merkmale des Marktes zu erfassen und die Handelszeitoptimierung zu optimieren.

Zusammenfassen

Die multidimensionale Marktanalyse ist ein umfassendes, intelligentes, quantitatives Handelssystem, das eine multidimensionale Analyse des Marktes durch die Integration verschiedener technischer Indikatoren und innovativer Mechanismen zur Identifizierung der Marktsituation ermöglicht. Die Kernvorteile der Strategie liegen in der Fähigkeit, verschiedene Marktumgebungen genau zu identifizieren und die Gewichte der einzelnen Indikatoren dynamisch anzupassen, um den Entscheidungsprozess zu optimieren und die Erfolgsrate zu erhöhen.

Die Strategie eignet sich besonders für mittel- und langfristige Händler, da sie die Umstellungspunkte der Markttrends effektiv identifiziert und ihre Positionen in einem günstigen Marktumfeld hält. Die Visualisierungsplatte der Strategie bietet den Händlern auch eine klare Sicht auf die Marktanalyse, um die aktuelle Marktlage und die Entscheidungslogik zu verstehen.

Obwohl die Strategie eine hohe Komplexität aufweist, ermöglicht ihr modularer Aufbau, dass die einzelnen Teile unabhängig optimiert und angepasst werden können, so dass Händler sie individuell nach ihren eigenen Vorlieben und Markteigenschaften anpassen können. Durch die Umsetzung der oben genannten Optimierungsempfehlungen hat die Strategie das Potenzial, ihre Stabilität und Profitabilität in verschiedenen Marktumgebungen weiter zu verbessern und ein leistungsfähiges quantitatives Handelsinstrument zu werden.

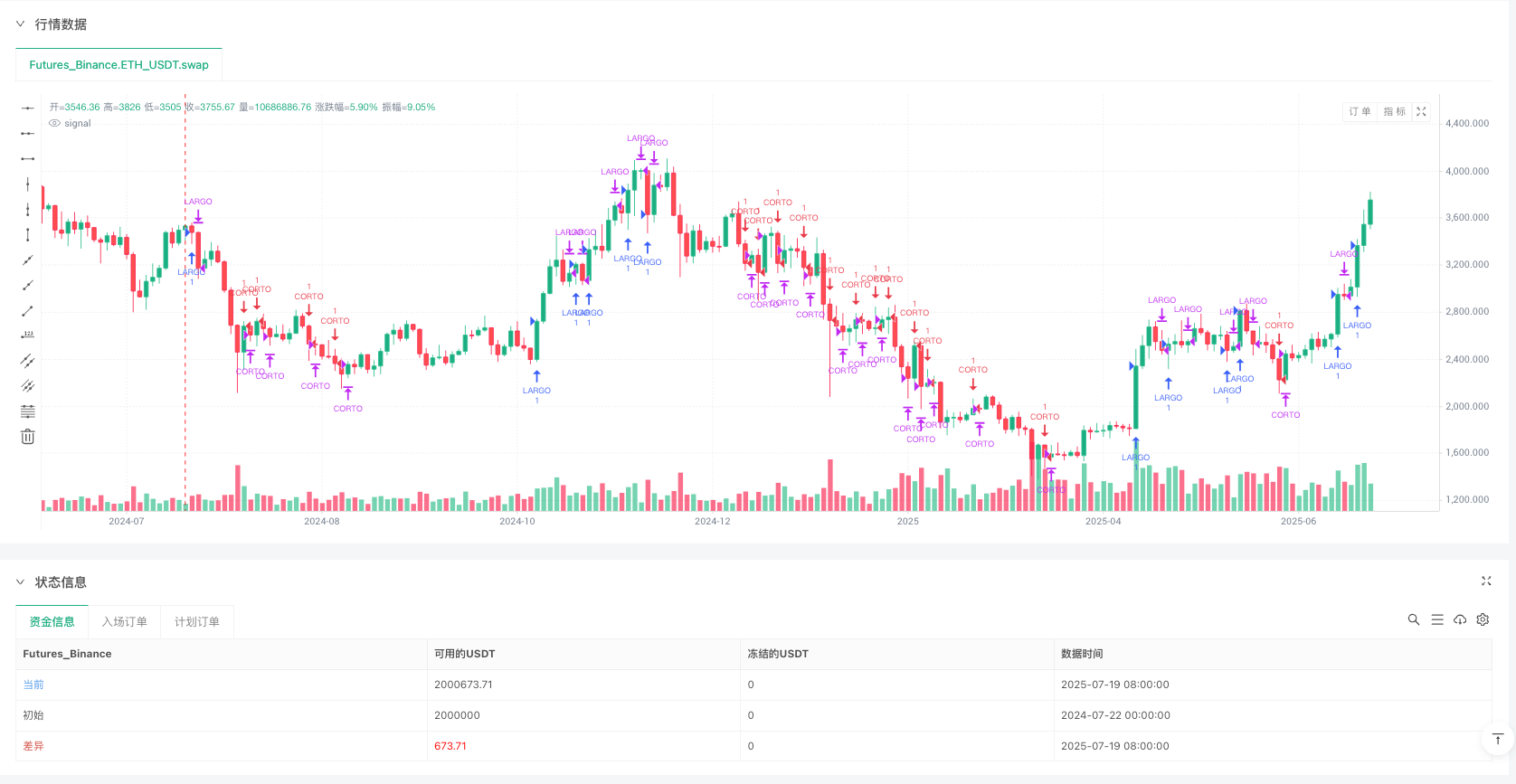

/*backtest

start: 2024-07-22 00:00:00

end: 2025-07-20 08:00:00

period: 2d

basePeriod: 2d

exchanges: [{"eid":"Futures_Binance","currency":"ETH_USDT","balance":2000000}]

*/

//@version=6

strategy("Panel Pro+ Quantum SmartPrompt", overlay=true, default_qty_value = 10)

// --- BASE INDICATORS

ema_suprem = ta.ema(close, 55)

sma_vol20 = ta.sma(volume, 20)

[macdLine, signalLine, _] = ta.macd(close, 12, 26, 9)

rsi_val = ta.rsi(close, 14)

atr14 = ta.atr(14)

range20 = ta.stdev(close, 20)

sniper_thresh = ta.percentile_nearest_rank(volume, 40, 80)

rvol = volume / sma_vol20

// --- WARNING PRECALCULATIONS

smaATR20 = ta.sma(atr14, 20)

smaATR20x12 = smaATR20 * 1.2

smaATR20x08 = smaATR20 * 0.8

smaRange20 = ta.sma(range20, 20)

smaRange20x08 = smaRange20 * 0.8

// --- CORE LOGIC VARIABLES (removed display colors/prompts)

vol_abs_thresh = sma_vol20 * 1.2

trend = close > ema_suprem ? 1 : close < ema_suprem ? -1 : 0

delta = close - open

// --- SIMPLIFIED CANDLE PATTERNS

is_hammer = (high - low) > 3 * math.abs(open - close) and

(close - low) / (0.001 + high - low) > 0.6 and

(open - low) / (0.001 + high - low) > 0.6

is_engulfing = close > open[1] and open < close[1] and

close > open and open < close

pattern = is_hammer ? 1 : is_engulfing ? 2 : 0

// --- MARKET TYPE DETECTION

isBull = close > ema_suprem and macdLine > signalLine and rsi_val > 50 and rvol > 1

isBear = close < ema_suprem and macdLine < signalLine and rsi_val < 50 and volume > sma_vol20

isSideways = math.abs(close - ema_suprem) < atr14 * 0.5 and atr14 < smaATR20

isVolatile = atr14 > smaATR20x12

isMomentum = ta.change(close, 1) > atr14 * 1.5 and volume > sma_vol20 * 1.5

isMeanRev = rsi_val > 70 or rsi_val < 30

isBox = isSideways and range20 < smaRange20x08

isMacro = math.abs(ta.change(close, 1)) > atr14 * 2

isWolf = ta.change(close, 1) < -atr14 and close < ema_suprem

isEagle = isBull and atr14 < smaATR20x08

var string marketType = ""

if isEagle

marketType := "Eagle"

else if isBull

marketType := "Bull"

else if isWolf

marketType := "Wolf"

else if isBear

marketType := "Bear"

else if isBox

marketType := "Box"

else if isSideways

marketType := "Sideways"

else if isVolatile

marketType := "Volatile"

else if isMomentum

marketType := "Momentum"

else if isMeanRev

marketType := "MeanRev"

else if isMacro

marketType := "Macro"

else

marketType := "Unknown"

// --- DYNAMIC WEIGHT MATRIX

weights = array.new_float(10)

if marketType == "Bull"

array.set(weights, 0, 2.0) // trend

array.set(weights, 1, 1.5) // rsi

array.set(weights, 2, 2.0) // macd

array.set(weights, 3, 1.3) // volume

array.set(weights, 4, 1.2) // rvol

array.set(weights, 5, 1.0) // delta

array.set(weights, 6, 1.2) // sniper

array.set(weights, 7, 1.0) // blocks

array.set(weights, 8, 1.0) // tick

array.set(weights, 9, 1.0) // pattern

else if marketType == "Bear"

array.set(weights, 0, 2.0)

array.set(weights, 1, 1.5)

array.set(weights, 2, 2.0)

array.set(weights, 3, 1.5)

array.set(weights, 4, 1.3)

array.set(weights, 5, 1.1)

array.set(weights, 6, 1.2)

array.set(weights, 7, 1.1)

array.set(weights, 8, 1.0)

array.set(weights, 9, 1.0)

else

// Default weights for other market types

array.set(weights, 0, 1.0)

array.set(weights, 1, 1.0)

array.set(weights, 2, 1.0)

array.set(weights, 3, 1.0)

array.set(weights, 4, 1.0)

array.set(weights, 5, 1.0)

array.set(weights, 6, 1.0)

array.set(weights, 7, 1.0)

array.set(weights, 8, 1.0)

array.set(weights, 9, 1.0)

// --- SCORING SYSTEM

base_score = 0.0

base_score := base_score + ((trend == 1 ? 20 : trend == -1 ? -20 : 0) * array.get(weights, 0))

base_score := base_score + ((rsi_val > 70 ? -10 : rsi_val < 30 ? 10 : 0) * array.get(weights, 1))

base_score := base_score + ((macdLine > signalLine ? 10 : -10) * array.get(weights, 2))

base_score := base_score + ((volume > vol_abs_thresh ? 8 : volume < sma_vol20 ? -8 : 0) * array.get(weights, 3))

base_score := base_score + ((rvol > 1.5 ? 7 : rvol < 0.8 ? -7 : 0) * array.get(weights, 4))

base_score := base_score + ((delta > 0 ? 6 : -6) * array.get(weights, 5))

base_score := base_score + ((volume > sniper_thresh ? 8 : volume < sma_vol20 ? -8 : 0) * array.get(weights, 6))

base_score := base_score + ((volume > ta.highest(volume, 10) * 0.8 ? 5 : volume < sma_vol20 ? -5 : 0) * array.get(weights, 7))

base_score := base_score + ((volume > sma_vol20 ? 5 : -5) * array.get(weights, 8))

base_score := base_score + ((pattern == 1 ? 7 : pattern == 2 ? 5 : 0) * array.get(weights, 9))

score_pct = math.max(0, math.min(100, 50 + base_score))

// === STRATEGY LOGIC ===

longCond = (marketType == "Bull" or marketType == "Eagle" or marketType == "Momentum") and score_pct > 65

shortCond = (marketType == "Bear" or marketType == "Wolf") and score_pct < 35

if longCond and strategy.position_size <= 0

strategy.entry("LONG", strategy.long)

alert("LONG entry: Market " + marketType, alert.freq_once_per_bar)

if shortCond and strategy.position_size >= 0

strategy.entry("SHORT", strategy.short)

alert("SHORT entry: Market " + marketType, alert.freq_once_per_bar)

if not longCond and strategy.position_size > 0

strategy.close("LONG", comment="Exit LONG")

if not shortCond and strategy.position_size < 0

strategy.close("SHORT", comment="Exit SHORT")