Systèmes de négociation automatisés: avantages et inconvénients

Auteur:La bonté, Créé: 2019-03-09 10:52:03, mis à jour:Les traders et les investisseurs peuvent transformer des règles précises d'entrée, de sortie et de gestion de l'argent en systèmes de trading automatisés qui permettent aux ordinateurs d'exécuter et de surveiller les transactions.

Cet article présente aux lecteurs et explique certains des avantages et des inconvénients, ainsi que les réalités, des systèmes de trading automatisés.

Qu'est-ce qu'un système de négociation automatisé?

Les systèmes de négociation automatisés

Les règles d'entrée et de sortie des transactions peuvent être basées sur des conditions simples telles qu'un croisement des moyennes mobiles ou sur des stratégies complexes qui nécessitent une compréhension complète du langage de programmation spécifique à la plateforme de trading de l'utilisateur.

Les systèmes de trading automatisés nécessitent généralement l'utilisation d'un logiciel lié à un courtier d'accès direct, et toutes les règles spécifiques doivent être écrites dans le langage propriétaire de cette plateforme.

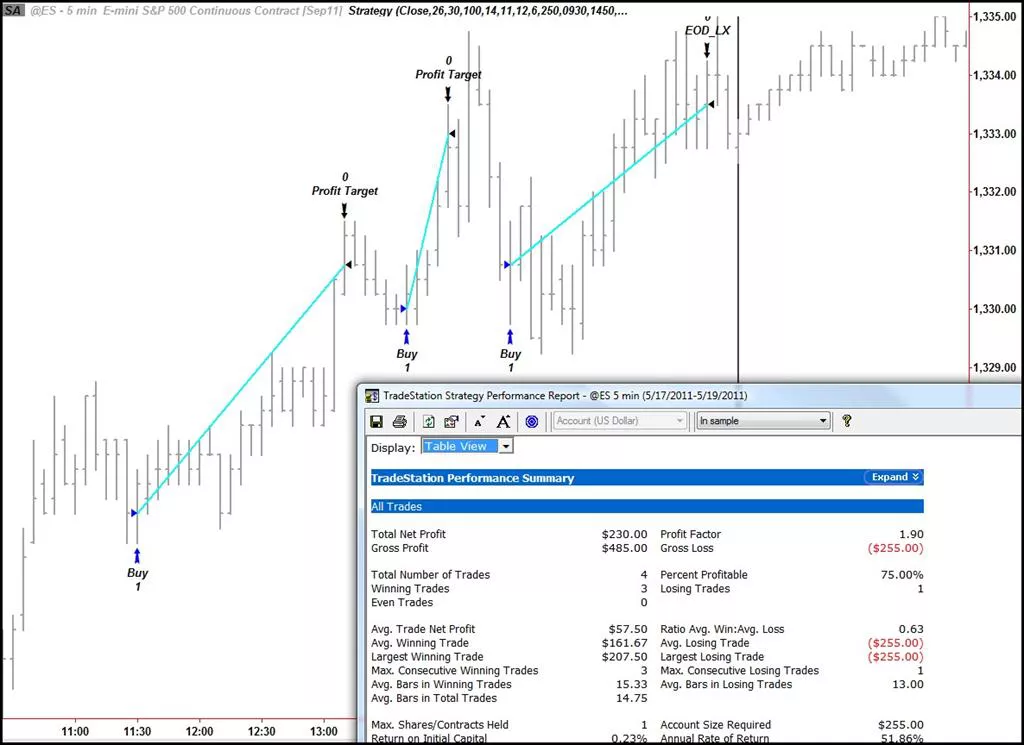

Un graphique de cinq minutes du contrat ES avec une stratégie automatisée appliquée

Établissement des règles du commerce

Certaines plates-formes de trading ont des assistants de stratégie qui permettent aux utilisateurs de faire des sélections à partir d'une liste d'indicateurs techniques communément disponibles pour créer un ensemble de règles qui peuvent ensuite être négociées automatiquement. L'utilisateur peut par exemple établir qu'une transaction longue sera entrée une fois que la moyenne mobile de 50 jours dépasse la moyenne mobile de 200 jours sur un graphique de cinq minutes d'un instrument de trading particulier.

Cependant, de nombreux traders choisissent de programmer leurs propres indicateurs et stratégies personnalisés ou de travailler en étroite collaboration avec un programmeur pour développer le système. Bien que cela nécessite généralement plus d'efforts que d'utiliser l'assistant de la plate-forme, cela permet un degré beaucoup plus élevé de flexibilité et les résultats peuvent être plus enrichissants.

Une fois que les règles ont été établies, l'ordinateur peut surveiller les marchés pour trouver des opportunités d'achat ou de vente en fonction des spécifications de la stratégie de trading. Selon les règles spécifiques, dès qu'un trade est entré, tous les ordres pour les stop-loss de protection, les trailing stops et les objectifs de profit seront générés automatiquement.

Les avantages des systèmes de négociation automatisés

Il existe une longue liste d'avantages à avoir un ordinateur pour surveiller les marchés pour les opportunités de trading et exécuter les transactions, notamment:

-

Les systèmes de trading automatisés réduisent les émotions tout au long du processus de trading. En gardant les émotions sous contrôle, les traders ont généralement plus de facilité à s'en tenir au plan. Puisque les ordres de trading sont exécutés automatiquement une fois que les règles de trading ont été respectées, les traders ne seront pas en mesure d'hésiter ou de remettre en question le commerce.

-

Le backtesting est une méthode utilisée pour évaluer l'efficacité d'un système de trading en utilisant des données historiques de marché. Lors de la conception d'un système de trading automatisé, toutes les règles doivent être absolues, sans aucune marge d'interprétation. L'ordinateur ne peut pas faire de suppositions et il doit être dit exactement ce qu'il doit faire. Les traders peuvent prendre ces ensembles précis de règles et les tester sur des données historiques avant de risquer de l'argent dans le trading en direct.

-

La discipline est maintenue, car les règles de trading sont établies et l'exécution de la transaction est effectuée automatiquement. La discipline est souvent perdue en raison de facteurs émotionnels tels que la peur de prendre une perte ou le désir de réaliser un peu plus de profit d'un commerce.

-

L'un des plus grands défis dans le trading est de planifier le commerce et de négocier le plan. Même si un plan de trading a le potentiel d'être rentable, les traders qui ignorent les règles modifient toute attente que le système aurait pu avoir. Il n'existe pas de plan de trading qui gagne 100% du temps. Après tout, les pertes font partie du jeu. Mais les pertes peuvent être psychologiquement traumatisantes, donc un trader qui a deux ou trois transactions perdantes d'affilée peut décider de sauter le prochain commerce. Si ce prochain commerce aurait été un gagnant, le trader a déjà détruit toute attente du système.

-

Amélioration de la vitesse d'entrée d'ordre. Étant donné que les ordinateurs répondent immédiatement aux conditions changeantes du marché, les systèmes automatisés sont capables de générer des ordres dès que les critères de négociation sont remplis. Entrer ou sortir d'un commerce quelques secondes plus tôt peut faire une grande différence dans le résultat du commerce. Dès qu'une position est entrée, tous les autres ordres sont générés automatiquement, y compris les stop-loss de protection et les objectifs de profit. Les marchés peuvent bouger rapidement, et il est démoralisant d'avoir un commerce atteindre l'objectif de profit ou dépasser un niveau de stop-loss avant même que les ordres puissent être entrés.

-

Les systèmes de trading automatisés permettent à l'utilisateur de négocier plusieurs comptes ou différentes stratégies à la fois. Cela a le potentiel de répartir le risque sur divers instruments tout en créant une couverture contre les positions perdantes. Ce qui serait incroyablement difficile à réaliser est efficacement exécuté par un ordinateur en quelques millisecondes. L'ordinateur est capable de rechercher des opportunités de trading sur une gamme de marchés, de générer des ordres et de surveiller les transactions.

Inconvénients et réalités des systèmes de négociation automatisés

Les systèmes de négociation automatisés présentent de nombreux avantages, mais il y a quelques inconvénients et certaines réalités dont les traders devraient être conscients.

-

La théorie derrière le trading automatisé semble simple: configurer le logiciel, programmer les règles et le regarder trader. En réalité, le trading automatisé est une méthode sophistiquée de trading, mais pas infaillible. Selon la plateforme de trading, un ordre de trading pourrait résider sur un ordinateur, pas sur un serveur. Cela signifie que si une connexion Internet est perdue, un ordre pourrait ne pas être envoyé sur le marché. Il pourrait également y avoir un écart entre les "trades théoriques" générés par la stratégie et le composant de la plateforme d'entrée de commande qui les transforme en trades réels.

-

Surveillance. Bien qu'il soit idéal d'allumer l'ordinateur et de partir pour la journée, les systèmes de négociation automatisés nécessitent une surveillance. Cela est dû au potentiel de défaillances technologiques, telles que des problèmes de connectivité, des pertes de courant ou des pannes d'ordinateur, et à des anomalies du système. Il est possible qu'un système de négociation automatisé subisse des anomalies pouvant entraîner des ordres erronés, des ordres manquants ou des ordres en double. Si le système est surveillé, ces événements peuvent être identifiés et résolus rapidement.

-

L'optimisation excessive. Bien que n'étant pas spécifique aux systèmes de trading automatisés, les traders qui utilisent des techniques de backtesting peuvent créer des systèmes qui ont une bonne apparence sur le papier et un mauvais rendement sur un marché en direct. L'optimisation excessive fait référence à un ajustement excessif de la courbe qui rend un plan de trading peu fiable dans le trading en direct. Il est possible, par exemple, de modifier une stratégie pour obtenir des résultats exceptionnels sur les données historiques sur lesquelles elle a été testée. Les traders supposent parfois à tort qu'un plan de trading devrait avoir près de 100% de transactions rentables ou ne devrait jamais subir de retrait pour être un plan viable.

Évitez les escroqueries

Lorsque vous recherchez votre système préféré, rappelez-vous: si cela semble trop beau pour être vrai, c'est probablement le cas. Il existe de nombreuses escroqueries. Certains systèmes promettent des profits élevés pour un prix bas. Alors, comment savoir si un système est légitime ou faux? Voici quelques conseils de base:

-

Examinez attentivement tout ce que vous auriez à payer avant de payer ou de déposer de l'argent sur un compte de trading et posez toujours des questions.

-

Faites vos recherches et assurez-vous de tout savoir sur le système en question et lisez les termes et conditions avant de vous engager.

-

Vous pouvez consulter des témoignages sur des sites tiers ou même des sites de réglementation financière pour obtenir des avis.

-

Le système comporte-t-il une période d'essai?

Automatisation basée sur le serveur

Les traders ont la possibilité d'exécuter leurs systèmes de trading automatisés via une plateforme de trading basée sur un serveur. Ces plateformes offrent souvent des stratégies commerciales à la vente afin que les traders puissent concevoir leurs propres systèmes ou la possibilité d'héberger des systèmes existants sur la plateforme basée sur un serveur.

Ce qu'il faut savoir avant d'automatiser

Le mot "automatisation" peut sembler simplifier la tâche, mais il y a certainement quelques choses que vous devez garder à l'esprit avant de commencer à utiliser ces systèmes.

Demandez-vous si vous devriez utiliser un système de trading automatisé. Il y a certainement des promesses de gagner de l'argent, mais cela peut prendre plus de temps que vous ne le pensez. Est-il préférable de trader manuellement? Après tout, ces systèmes de trading peuvent être complexes et si vous n'avez pas l'expérience, vous pouvez perdre.

Sachez dans quoi vous vous embarquez et assurez-vous de bien comprendre les tenants et aboutissants du système.

N'oubliez pas qu'il n'y a pas de stratégie unique, vous devez déterminer votre stratégie préférée, où vous voulez l'appliquer et à quel point vous voulez l'adapter à votre situation personnelle.

Le résultat final

Bien qu'ils soient attrayants pour diverses raisons, les systèmes de trading automatisés ne devraient pas être considérés comme un substitut pour un trading soigneusement exécuté. Des pannes technologiques peuvent se produire et, à ce titre, ces systèmes nécessitent une surveillance.

- Comment créer votre propre robot de trading

- Top 5 des livres essentiels pour débutants pour le trading algorithmique

- Les traders algorithmiques peuvent-ils encore réussir au détail?

- La grille

- Des étapes pour devenir un commerçant de quantités

- Augmentation du type de commande à terme

- Y a-t-il une interface API pour ajouter des échanges dans l'API de l'extension?

- Le blogueur a écrit sur Twitter:

- S'il vous plaît demander comment faire une procédure pour surveiller l'adresse

- Tout ce que vous devez savoir sur le trading automatisé

- Apprenez le trading algorithmique: un guide pas à pas

- Le commerce à haute fréquence: un préalable

- Introduction à la négociation d'algo

- Les bases du trading algorithmique: concepts et exemples

- L'explication de "l'analyse fondamentale"

- Bitmex

- Meilleures façons d'installer et de mettre à niveau les administrateurs Linux

- 12.Tutoriels d'analyse des graphiques: Conclusion

- Il y a 3 grandes catégories pour les stratégies d'achat ou de location sur notre plateforme

- 11.Tutoriels d'analyse des graphiques: fond rond